Как приобрести дом без денег?

Покупка коттеджа: как не остаться без денег и жилья

Покупка загородной недвижимости — это всегда лотерея. Далеко не каждый продавец будет рассказывать потенциальному покупателю о допущенных при строительстве нарушениях и других недостатках своего дома. Зачастую обнаружить технические и юридические нюансы заранее может только эксперт — юрист, риелтор или независимый оценщик. Возникшие трудности могут надолго испортить впечатление новому собственнику от покупки.

Наиболее надежный объект для покупки — дом в организованном и полностью заселенном поселке. Это объясняется тем, что там налажена работа всех коммуникаций и есть необходимая инфраструктура. Ценой ошибки при приобретении дома с изъянами может стать перестройка или перспектива остаться без денег и недвижимости.

Рассказываем о самых распространенных проблемах, с которыми может столкнуться потенциальный покупатель загородной недвижимости.

Технические недостатки коттеджа в редких случаях можно выявить даже за несколько посещений. Наиболее распространенные — наличие грибка, трещины в фундаменте и протечки. Кроме того, необходимо оценить состояние крыши. Несоблюдение правил монтажа зачастую приводит к образованию конденсата и дальнейшему гниению стропильной системы, а экономия на утеплителе становится причиной протечки.

Также нужно обратить внимание на стены и углы в доме. Лучше всего, если эксперт осмотрит их с помощью тепловизора. Если прибор покажет, что они отсыревают, от покупки лучше отказаться, иначе новый владелец рискует многие годы бороться с плесенью. Проводить осмотр дома рекомендуется дважды: при ясной солнечной погоде, когда хорошо видны все подтеки на фасаде, и в дождь, чтобы понять, протекает ли крыша и правильно ли сконструирована ливневка на участке.

Подключение коммуникаций достаточно хлопотный и затратный процесс. Сложности с их прокладкой могут привести к тому, что владелец коттеджа вынужден будет на время остановить строительство или вовсе его прекратить. Стоимость дома, к которому не подведены коммуникации, ниже аналогичной недвижимости с коммуникациями. Если строители или предыдущий собственник не позаботились об этом заранее, покупателю придется потратить немало времени, сил и денег.

Но даже если все необходимые коммуникации установлены, их качество может стать причиной дискомфорта. Поэтому важно уделить внимание хотя бы поверхностной проверке коммуникаций. Например, попросить продавца продемонстрировать их работу. Как правило, у продавца есть контакты всех подрядчиков, которые проводили работы. В качестве документов, подтверждающих наличие коммуникаций, могут стать договоры на их обслуживание.

Юридическая чистота сделки

Поверхностное изучение документов может привести к целому ряду последствий. Результатом покупки может стать недвижимость, построенная на земельных участках с обременением. Из-за допущенных при строительстве нарушений закона регистрация права собственности на приобретенный дом становится невозможной.

Нередко встречаются случаи, когда строящийся или даже готовый дом является самостроем. В таком случае продавец обычно продает только землю, фактически скрывая от Росреестра, что на участке есть еще и дом. Покупать такое жилье не рекомендуется, так как существует риск, что объект не удастся оформить в собственность. При лучшем раскладе новому собственнику придется вносить изменения в проект за свой счет, а при худшем — дом подлежит сносу.

Так как загородная недвижимость является дорогостоящей покупкой, то для проверки юридической чистоты сделки потенциальные собственники обычно прибегают к услугам специалистов. Для того чтобы удостовериться в том, что права собственности продавца на землю и дом правильно оформлены и зарегистрированы, перед совершением сделки важно запросить полный пакет документов.

Проект планировки коттеджа

Готовый дом от застройщика может отличаться от утвержденного индивидуального проекта и не соответствовать ожиданиям покупателя. Разница заключается в проектной и реальной площади комнат, толщине и длине стен, высоте потолков, расположении окон и дверных проемов. Встречаются случаи, когда изменениям подвергается даже месторасположение коттеджа, в частности в связи со строительством дорог или объектов общего пользования. Урегулировать такой спор можно в досудебном порядке — составить претензию с указанием всех требований к подрядчику. Например, можно потребовать снизить цену или устранить недостатки. В случае отказа удовлетворить эти требования можно обратиться в суд.

Если же параметры жилья не соответствуют требованиям, указанным в разрешении на строительство, могут возникнуть трудности с регистрацией права собственности, особенно если их значения вышли за предельно допустимые. Также около половины покупок загородной недвижимости приводит к тому, что человек приобретает объект в необустроенном поселке. Тем самым покупатель обрекает себя на длительное созерцание стройки.

Даже после внесения задатка продавец может уступить недвижимость другому претенденту. Для того чтобы себя обезопасить, необходимо заранее предусмотреть серьезные штрафы в случае отказа от сделки со стороны покупателя или продавца. Таким образом, даже если собственнику поступит более выгодное предложение, он задумается: есть ли смысл платить двух- или трехкратный размер задатка, отказав в сделке первому потенциальному покупателю.

Кроме того, собственник может заключить сделку сразу с несколькими покупателями. Подобная мошенническая схема является достаточно распространенной. Рынок загородной недвижимости также не застрахован от двойных продаж. При рассмотрении таких споров в судебном порядке преимущество будет у покупателя, который первым зарегистрировал или заключил договор. При этом другие потенциальные собственники имеют возможность получить полную стоимость оплаченного договора, компенсацию морального вреда и понесенных убытков.

Как купить квартиру без ипотеки

Для многих россиян наличие собственного жилья — практически несбыточная мечта. Именно “практически”, потому что финансовые инструменты покупки своей крыши над головой все же существуют. И даже если классическая ипотека по каким-то причинам — не по силам, можно применить другой способ.

Рассмотрим, как купить квартиру без ипотеки, какие варианты еще существуют. Будем анализировать именно честные и объективные способы, которые доступны всем гражданам. На Бробанк.ру — основные методы. Изучите их, вдруг какой-то вариант окажется именно тем, что вам нужно.

Почему — не ипотека?

На практике именно ипотечный кредит — самый простой и доступный способ обзавестись собственным жильем. Тут все просто: обращаетесь в банк, получаете одобрение, ищите квартиру и заключаете сделку. После платите 10-20 лет, а то и больше.

Каждый месяц нужно вносить внушительную сумму. Но постепенно, по прошествии лет, под действием инфляции платежи не будут казаться уже такими большими. Уровень дохода растет, а платежи останутся одинаковыми весь срок.

Некоторые отказываются от ипотеки, потому что:

- переплата реально просто огромная. На сумму процентов, которые заемщик в итоге выплачивает банку, можно купить еще 2-3 аналогичных квартиры;

- негативная кредитная история. Если она плохая, ни один банк не одобрит приличную сумму;

- нет денег на первоначальный взнос, обычно это минимум 10% от цены жилья. Но тут возникает вопрос — если даже такого каптала нет, как вообще можно говорить о покупке недвижимости?

Допустим, вы решили, что ипотека — это точно не ваш путь, но квартиру для проживания купить все же нужно. Вот и рассмотрим, какие варианты есть в современных реалиях.

Накопить

Как это ни банально, но один из самых удобных способов — это именно накопления. Сейчас не нужно обладать даром инвестора. Есть куча предложений банков по вкладам, которыми и можно воспользоваться.

Но тут есть важный момент — хорошо, если есть где жить, хотя бы с родителями. Это при ипотеке вы получаете ключи от квартиры и можете жить в ней, пока платите ссуды. При накоплении жилье будет у вас только по итогу достижения нужной суммы.

Минусы накоплений:

- ставки по вкладам оставляют желать лучшего. Сбербанк вообще дает буквально 3% годовых. Хорошо, есть удастся заключить договор хотя бы под 4,5-5%;

- придется решать вопросы с жильем. Если это аренда, кроме регулярных пополнений вклада в вашей жизни будут присутствовать и ежемесячные арендные платежи;

- с годами деньги все равно будут обесцениваться. Например, если сегодня нужная вам квартира стоит 2,5 млн. рублей, через 10 лет она может стоить уже 3 млн.

Но в любом случае, несмотря на минусы, для тех, кто хочет купить квартиру без ипотеки, это часто становится единственной схемой выполнения задуманного. Теперь остается разобраться с тем, сколько по времени это все займет.

Схема накопления с помощью банковского вклада

Для разбора примера возьмем конкретную цель — вам нужна квартира, которая сейчас стоит 3 000 000 рублей. Так как сравнение идет с ипотекой, возьмем для примера ситуацию, что у вас есть на руках 300 000 (10%), которые вы сразу инвестируете, положив деньги на вклад.

Нужна программа без возможности снятия, но с регулярным пополнением счета. Сразу примите ситуацию, словно вы выплачиваете ипотеку. Определитесь, сколько каждый месяц вы сможете отдавать банку (в данном случае — класть на вклад). Ниже рассмотрим скорость накопления с разными суммами.

Вклад открывается максимум на 2-3 года, поэтому его нужно будет периодически продлевать или сразу подключать автоматическую пролонгацию.

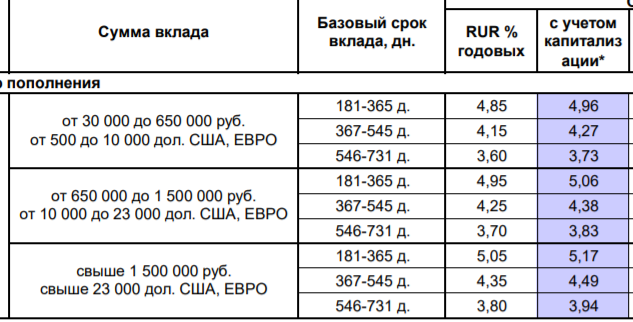

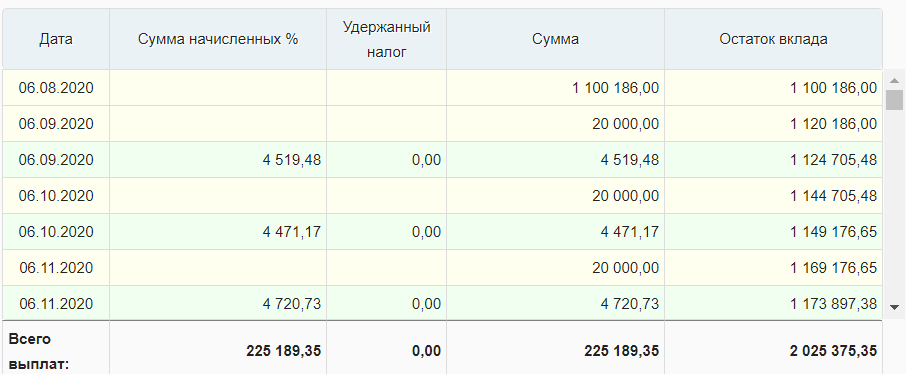

Не будем рассматривать банки типа Сбербанка и ВТБ, так как они традиционно предлагают самые низкие проценты. Возьмем для примера программу Восточного Банка Сберкнижка. Тарификация такая:

Как видно, при нашей сумме на руках в 300 000 лучше выбирать срок заключения договора на 1 год, ставка будет выше. После можно будет пролонгировать вклад или выбирать другую программу, а может и сменить банк — по обстоятельствам.

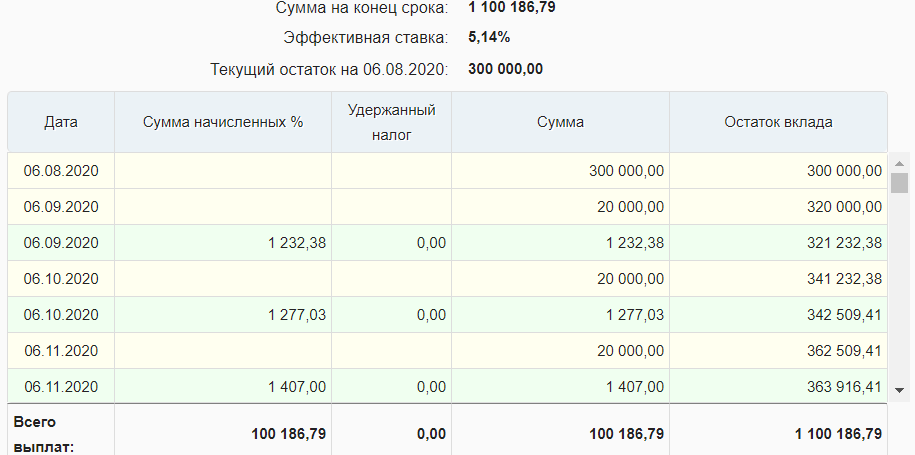

Используем универсальный калькулятор вклада для расчета:

- у вас есть 300 000, которые вы сразу кладете на счет;

- периодичность начисления процентов — раз в месяц, они подвергаются капитализации и причисляются к основной сумме;

- срок заключения договора берем сразу 3 года;

- каждый месяц вы будете класть на вклад по 20 000 рублей;

- ставка — 4,85%.

Вот какой результат накоплений получится при таком раскладе:

То есть к концу третьего года на депозитном счету будут лежать 1 100 186 рублей, доходность от инвестирования за этот период — 100 000 рублей.

Теперь снова закидываем эту сумм в 1 100 186 на вклад на все тех же условиях. Конечно, ставки по вкладам через три года могут быть несколько иными — тут остается только гадать, поэтому используем те условия, что актуальны сейчас. Вот что у нас получается по итогу 6-ти лет накоплений:

У вас на руках будут уже 2 миллиона рублей. Если разместить их еще на 3 года, на вкладе будут лежать как раз нужные вам 3 000 000 рублей. То есть весь процесс накопления займет 9 лет, и никаких процентов банку и переплаты.

А если постепенно увеличивать ежемесячную сумму пополнения вклада, то можно сократить сроки накопления на пару лет.

Государственная поддержка

Нужно думать и на перспективу. Скорее всего, у нашего потенциального покупателя рано или поздно появится право на получение материнского капитала, который благодаря регулярной индексации достигнет к моменту расходования около 500 000 рублей.

В итоге, накопив 2,5 млн. рублей, можно будет добавлять к этим деньгам материнский капитал, что значительно сократить сроки накопления. Это идеальный вариант: ускорение приведет и к минимизации денежных потерь от инфляции.

Покупка недвижимости в промежутке накоплений

Можно рассмотреть и такой “ход конем”. Например, на вашем вкладе по итогу шести лет накоплений набежала сумма в 2 000 000 рублей. Если вы планировали купить квартиру за 3 000 000, скорее всего, в вашем городе можно купить квартиру за 2 млн. и сдать ее в аренду за 15 000 рублей в месяц.

Сравниваем варианты:

- если оставить деньги на вкладе, за три следующих года они принесут 365 000 рублей;

- если сдать купленную квартиру за 15 000 в месяц, она за три года принесет 540 000 рублей. Но 90 убираем, как возможные убытки и месяцы простоя.

В итоге инвестирование в покупку недвижимости до достижения своей цели принесет дополнительные 90 000 рублей. Кроме того, за 3 года сама квартира может подорожать, что также увеличит капитал.

Рассрочка от застройщиков

Этот вариант актуален для тех, у кого есть хороший стартовый капитал для вложения и приличный источник дохода. Если речь о крупном городе, который активно застраивается, там 100% есть предложения от застройщиков о продаже квартир в новостройках в рассрочку.

Это кредит без привлечения банка, то есть его выдает сама строительная организация. Но условия будут довольно жесткие, стандартно они такие:

- первый взнос — 50%. То есть при цене квартиры в 3 000 000 рублей, это 1,5 млн;

- остальная сумма раскидывается на 12 ежемесячных платежей, то есть платить нужно будет каждый месяц по 125 000 рублей.

Понятно, что такие условия подходят далеко не всем, среднестатистическому россиянину они не доступны. Но все же, если есть хороший стартовый капитал, можно поднапрячься.

Договор ренты

Еще один способ покупки квартиры купить квартиру без ипотеки и кредита. Обычно сторонами таких отношений бывают одинокий пожилой человек и его помощник, который после смерти первого получит его квартиру.

По условиям ренты “наследник” может либо просто регулярно финансировать опекаемого, например, перечисляя ему по 15 000 рублей. Либо речь будет идти о полноценном физическом уходе. Возможен и смешанный вариант.

Но тут есть важный нюанс — даже если вы найдете опекаемого, невозможно предугадать, сколько он еще проживет. Тем не менее, некоторые предприимчивые люди даже строят на этом бизнес.

Рента — реальная возможность обзавестись собственным жильем. Но это далеко не простая юридическая сделка. Если вы решите заключить такой договор содержания, обязательно предварительно проконсультируйтесь у хорошего юриста, чтобы не остаться ни с чем. Отношения такого типа заверяются нотариально, они регулируются ГК РФ 33.

Источники информации:

- КонсультантПлюс: ГК РФ 33

- Восточный Банк: Сберкнижка

Ирина Русанова — высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. [email protected]

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

У любой проблемы есть пути решения. Реальный опыт покупки квартиры в ипотеку

Практически каждая молодая семья задает вопрос: “Где взять деньги на покупку собственного жилья?” Конечно же, проще всего взять квартиру в ипотеку, однако и в этой ситуации при покупке жилья необходима солидная сумма на первоначальный взнос. Чаще всего именно в этот момент у молодежи опускаются руки, и они продолжают долгие годы снимать квартиру. А ведь выход лежит на поверхности!

Сегодня в гостях у журнала Reconomica Алена из Костромы, которая рассказала, как приобрести собственное жилье, не имея ни копейки, и пошагово объяснила, как выгодно взять ипотеку.

Небольшая предыстория

Меня зовут Алёна, мне 27 лет, живу в Костроме.

Я очень хотела бы поделиться тем, как я приобретала свою недвижимость с помощью ипотеки. Начну с того, что живу я в очень маленьком городе, где возможностей хорошо заработать не так много, а недвижимость стоит очень дорого. С самого детства я жила с мамой, бабушкой и дедушкой в 2-х комнатной квартире, именно поэтому с ранних лет я очень хотела иметь свой “угол”, так как собственной комнаты у меня никогда не было, делили мы ее с мамой на двоих.

Закончив институт, я устроилась на работу и, имея дикое желание переехать, начала снимать квартиру со своим молодым человеком. Перспектива жить на съемной квартире меня не радовала.

Наша зарплата на двоих составляла порядка 40 тыс. рублей, из которых мы 15 тысяч отдавали за квартиру. На оставшиеся средства нужно было жить целый месяц с учетом того, что мы копили на свадьбу.

Перед нами встал выбор: либо жить вместе на съемной квартире и отдавать деньги неизвестному дяде, либо какое-то время пожить отдельно и наконец-то купить собственное жилье.

Конечно же, денег на первоначальный взнос у нас не было. Скажу сразу, копить я не очень умею, а учитывая расходы на предстоящую свадьбу, сделать это практически невозможно. Именно поэтому я задумалась, как можно купить жилье, не имея ни копейки.

Я всеми днями сидела в интернете, читала форумы и статьи о покупке жилья, делала расчеты. Также мы сходили во все банки, чтобы понять, где нам выгоднее брать ипотеку. На все это у меня ушло порядка 2 месяцев, дабы полностью разобраться в этом вопросе.

Как купить жилье, не имея денег

- Какой выбрать банк? Во-первых, лучше выбирать тот банк, на карточку которого у вас приходит заработная плата (это касаемо тех людей, кто ее получает официально). Чаще всего банки для своих зарплатных клиентов делают предложения с более выгодными процентными ставками как по потребительскому кредиту, так и по ипотеке. Если же зарплата приходит не на карту или вообще неофициальная (этот момент мы тоже учли) — у каждого банка есть такая справка, которая дает возможность прописать работодателю вашу реальную зарплату. Мой выбор пал на Сбербанк, так как я получаю заработную плату на их карточку.

- Определитесь сначала с суммой. При подаче заявки необходимо указать ту сумму, на которую вы рассчитываете, иначе банк вам может ее просто не рассчитать. Например: объект вы уже выбрали, договорились, подали заявку, а банк вам рассчитал сумму меньше стоимости квартиры. Именно поэтому необходимо сначала подать заявку, а уже потом искать объект недвижимости. Если вдруг случилось, что сумму, на которую вы рассчитывали, не одобрили — есть возможность привлечения в сделку созаемщиков. В разных банках количество разное, но обычно это до 6 человек. Нужно это для того, чтобы увеличить общую сумму доходов всех заемщиков и тем самым увеличить сумму одобряемой заявки.

- Что делать с первоначальным взносом? Это был самый важный вопрос для меня, так как этой суммы у нас попросту не было. Однако и этот вопрос можно решить. Учитывая, что у меня очень хорошая кредитная история, да и зарплата у меня вся официальная, я решила для первоначального взноса взять потребительский кредит. Стоимость приобретаемой мною квартиры была 1,5 млн рублей, первоначальный взнос тогда в Сбербанке был самый маленький из всех — 15 % от стоимости объекта недвижимости. Потребительский кредит я взяла на 225 тыс. рублей под 13,9 % на 5 лет с платежом 4 200 рублей.

- Срок. Советую срок брать не больше 15 лет, так как увеличивая срок, платеж уменьшается не больше, чем на тысячу, а проценты, которые вы платите банку, возрастают вдвое. Моя ипотека взята на 15 лет. Платеж составляет 14 тыс. рублей — это оптимально, учитывая, что каждый месяц нужно платить кредит, который я брала на первоначальный взнос.

- Проценты. Изначально банк одобрил мне 10 %, так это еще учитывая, что я являюсь получателем зарплаты на карту Сбербанка. Для того чтобы уменьшить процент на 1 пункт (т. е. до 9 %) мне предложили оформить полис добровольного страхования жизни. Полис недешевый и составляет 1 % от стоимости ипотеки, т. е. 13 тысяч рублей. Подсчитав переплату по ипотеке, я решила, что с оформлением полиса будет выгоднее. В дальнейшем нужно оформлять этот полис каждый год, иначе процент повысится. Я выяснила, что это можно делать в любой страховой компании, необязательно там, где брали ипотеку. И на следующий год я приобрела такой же полис только уже за 3 тысячи рублей.

Наша квартира

Уже прошло 3 года, как я живу в своей собственной квартире.

Общий мой платеж (ипотека + кредит) в месяц составляет 18 тыс. рублей (напоминаю, что за съемную квартиру платеж был 15 тыс. рублей). Учитывая наши общие доходы, которые спустя время, конечно же, увеличились и составляют порядка 70 тыс. рублей, данный платеж нас абсолютно не обременяет.

Сама квартира небольшая, порядка 35 кв. метров, но очень уютная, с большой лоджией, а самое главное — своя. Ремонт мы делали частично, так как квартиру приобретали не новую, и часть ремонта и мебели (на кухне) остались от предыдущего хозяина. С покупкой мебели и техники помогли мои бабушка и дедушка, за что им низкий поклон.

В некоторых уголках квартиры ремонт доделываем до сих пор. Мне кажется в своей квартире особенно приятно каждый раз что-то дополнять и обустраивать. Мы уже превратили балкон в прекрасную комнату отдыха и на этом не останавливаемся, ведь так приятно делать и осознавать, что это твоя квартира, пусть и взятая в ипотеку.

Заключение

Ипотеку точно стоит брать, если у тебя нет возможности купить жилье самому. Пока ты молод, можешь работать, то отговорки типа: “Чем гасить платеж?”, “А вдруг мне не дадут?”, “Где взять деньги на первоначальный взнос?” и т. д. — лишь пустые оправдания.

В некоторых уголках квартиры ремонт доделываем до сих пор.

Все проблемы и вопросы у человека в голове. Самое главное — подойти к этому шагу ответственно, разбить на этапы весь процесс. У любой проблемы есть пути решения. Также сейчас в банках есть возможность платить ипотеку досрочно, тем самым сокращая себе платеж и количество процентов, отдаваемых банку. Тем более, работая официально, я сделала налоговый вычет 13% с покупки недвижимости, а это 200 тыс. рублей, и направила их на досрочное погашение моей ипотеки.

Нет ничего невозможного, возможно все, если ты в это веришь…

Как проверить человека перед тем, как покупать у него квартиру или дом, чтобы не остаться и без жилья, и без денег

Покупка жилья может закончиться для человека весьма плачевно, если сделку признают недействительной: покупатель рискует остаться и без квартиры, и без денег (ведь продавцу никто не запрещает тут же истратить всю полученную от покупателя сумму по своему усмотрению). Возникает вполне логичный вопрос: как же защититься от подобных неприятностей, покупая квартиру или дом?

С этого года действует особый механизм государственной защиты покупателей, которые лишились жилья из-за отмены сделки судом (ст. 68.1 Закона 218-ФЗ).

Если в течение полугода с продавца не удастся взыскать деньги, ущерб возмещается из казны РФ. Но компенсация полагается только добросовестному покупателю (который на момент заключения сделки не мог ни знать, ни разумно предположить, что там кроются какие-то подвохи).

Поэтому важно обеспечить себя доказательствами, что перед подписанием договора купли-продажи жилья вы проверили своего контрагента и убедились, что от вас ничего не утаивают.

Проверка проводится на основе официальных источников, которые находятся сейчас в публичном доступе.

Выясняем, не тянется ли за продавцом «криминальный след»

Прежде всего, стоит убедиться в том, что его паспорт не поддельный. Заходим на сайт Главного управления по вопросам миграции МВД России, выбираем сервис «Проверка по списку недействительных российских паспортов», указываем серию и номер паспорта продавца и отправляем запрос.

Ответ выдается сразу же. Если паспорт «чист», то его нет в списке недействительных. Кроме того, на портале ГАС «Правосудие» можно узнать, не был ли ваш продавец фигурантом уголовного дела.

Выбираем вкладку «Федеральные суды общей юрисдикции», далее — «Поиск по делам и судебным актам», выбираем субъект РФ и указываем Ф.И.О. интересующего вас человека. Система выдаст все судебные дела, в которых за последнее время участвовал ваш продавец, с текстами вынесенных постановлений.

Проверяем, кому и сколько уже задолжал этот продавец

Чем больше у продавца долгов, тем выше риск, что он не сможет вернуть деньги в случае отмены сделки.

Самым известным источником информации о должниках является сайт Федеральной службы судебных приставов: в разделе «Банк данных исполнительных производств» по Ф.И.О. можно выяснить, какие непогашенные долги есть на данный момент у человека.

На портале «Единый федеральный реестр сведений о банкротстве» можно выяснить, не признан ли ваш продавец банкротом.

Установить, какие долги у него появятся в ближайшее время, можно на упомянутом портале ГАС «Правосудие», а также на официальных сайтах арбитражного суда и судов общей юрисдикции по месту его жительства (там сейчас публикуются все решения, вынесенные в отношении конкретного гражданина).

Убеждаемся, что он действительно имеет право продавать квартиру

Для этого можно заказать электронную выписку из Росреестра об основных характеристиках и зарегистрированных правах на интересующий объект недвижимости.

Этот документ позволит убедиться в том, что продавец точно является собственником квартиры, а также что она не находится в залоге или под арестом.

Кроме того, на сайте районного (городского) суда по месту жительства продавца можно проверить, не лишен ли он дееспособности (поскольку этот вопрос относится к исключительной прерогативе суда). А также не является ли квартира на данный момент предметом судебного спора.

Узнаём, у кого еще (помимо продавца) есть права на эту квартиру

Это, пожалуй, самая сложная задача, поскольку на данный момент нет универсального способа выяснить точно, кто может в будущем претендовать на квартиру.

Можно лишь в некоторой степени обезопасить себя, запросив у продавца документ, на основе которого он приобрел квартиру, а также справку о зарегистрированных в квартире лицах.

К примеру, в договоре дарения может быть условие о пожизненном проживании дарителя. А в договоре купли-продажи может быть указано, что оплата произведена средствами материнского капитала — тогда квартира должна быть оформлена в собственность всех членов семьи, иначе у покупателя потом могут ее изъять по иску прокуратуры или ПФР.

Если же квартира была приватизирована, а кто-то из зарегистрированных в ней лиц не стал собственником (отказался от участия в приватизации), то по закону он может проживать в ней пожизненно и даже новый владелец квартиры не сможет его выселить.

Проверка паспорта продавца на предмет семейного положения и наличия детей также позволит оценить возможные риски при покупке такой квартиры. В частности, для продажи квартиры, приобретенной в браке, понадобится нотариальное согласие второго супруга (если по документам собственником является только один супруг).

Однако если в паспорте нет отметки о браке, то достоверно узнать, покупалась она в браке или нет, увы, невозможно. Даже у нотариусов до сих пор нет доступа к базе ЗАГСа — чего уж говорить о простых гражданах, которым на запрос о семейном положении продавца квартиры в ЗАГСе точно ответят отказом.

Точно так же невозможно точно установить, сдается ли на данный момент квартира по договору безвозмездного пользования или в наем. Ведь по закону обязанности наймодателя не прекращаются с продажей жилья, а переходят к новому собственнику квартиры (ст. 675, 700 ГК РФ).

Но при этом не требуется государственная регистрация для договора безвозмездного пользования. А для договора найма она необходима, только если срок договора составляет не менее года (ст. 674 ГК РФ).

Однако отсутствие регистрации не влечет недействительность сделки. А это значит, что покупатель не сможет заранее узнать, что право пользования квартирой передано по договору другим лицам — и законные жильцы могут нагрянуть, как гром среди ясного неба.

Чтобы покупателя признали впоследствии добросовестным, нужно взять с продавца письменное заверение в том, что такие обстоятельства отсутствуют. В будущем это во многом облегчит покупателю задачу доказать свою добросовестность и взыскать свои деньги с продавца либо получить компенсацию от государства.

Как купить дом без денег в 2021 году: 7 законных способов

Содержание Спрятать

Согласно информации WSJ, почти две трети арендаторов по всей стране говорят, что они не могут позволить себе купить дом, и сэкономить на этом первоначальном взносе в ближайшее время не станет легче: Цены на жилье растут вдвое быстрее, чем рост заработной платы.

Но знаете ли вы, что дом можно купить без денег?

Вот суть, есть существующие схемы; как государственные, так и частные, которые могут положить желаемые ключи в ваш карман, не требуя первоначального взноса.

Давайте рассмотрим некоторые варианты, которые у вас есть, когда вы хотите купить дом без первоначального взноса. Мы также покажем вам несколько альтернатив для получения ссуды с низким первоначальным взносом, а также то, что вы можете сделать, если у вас низкий кредитный рейтинг. Останься со мной!

Как я могу купить дом без денег?

Вы можете купить дом без денег, только если у вас есть государственная ссуда. Обеспеченные государством ссуды гарантированы федеральным правительством. Другими словами, если вы уклонитесь от выплаты ипотеки, правительство (а не ваш кредитор) оплатит счет.

Правительство предлагает покрытые ссуды людям, которые нуждаются в денежной поддержке для покупки дома. Эти ссуды от государства менее рискованны для заемщика, и они могут распространить свои обычные рекомендации по ссуде на людей с неустойчивым финансовым положением, таких как заемщики без первоначального взноса.

Чтобы ответить на вопрос, как я могу купить дом без денег, мы составили список того, как купить дом без денег. Этот список начинается с двух схем кредитования, предложенных правительством США, которые позволяют вам купить дом без первоначального взноса: Кредиты USDA и VA кредиты.

У каждой ссуды есть очень специфический набор критериев, которым вы должны соответствовать, чтобы претендовать на ипотеку с нулевой оплатой.

# 1 Кредиты Министерства сельского хозяйства США

Заем USDA, спонсируемый Министерством сельского хозяйства США. Ссуды Министерства сельского хозяйства США способствуют реализации плана правительства США по поощрению развития сельских и пригородных районов. Вы можете получить ссуду Министерства сельского хозяйства США с нулевой ставкой. Ссуды USDA также имеют более низкую комиссию, чем другие типы ссуд.

Чтобы претендовать на получение ссуды, вы и предполагаемый дом должны соответствовать нескольким критериям. Во-первых, ваш дом должен находиться в сельской или загородной местности. Проверьте Карта подходящих территорий Министерства сельского хозяйства США чтобы узнать, соответствует ли ваш дом требованиям.

На этой карте любое место за пределами оранжевой зоны считается сельской местностью. Во-вторых, ваш дом не может быть действующей фермой, он должен быть односемейным, и вы должны жить в этом доме в качестве основного места жительства.

Кроме того, для участия в программе вам может потребоваться выполнить несколько финансовых требований. Добавленный валовой доход в вашей семье не может превышать 115% от медианного значения. доход округа, в котором находится ваш дом.

Соотношение вашего долга к доходу не должно превышать 45%, и у вас должен быть балл FICO не менее 640.

# 2 VA Кредиты

Этот государственный заем предоставляется военнослужащим, находящимся на действительной военной службе, членом Национальной гвардии, ветераном или супругой погибшего ветерана. Его спонсирует Департамент по делам ветеранов. С участием VA кредиты, вы можете купить дом без денег.

Вы также можете заплатить единовременный сбор за финансирование VA в размере 2.15% от суммы вашего кредита вместо ипотечного страхования.

Чтобы получить ссуду VA, вы должны соответствовать любому из следующих условий предоставления услуг:

- Вы должны прослужить 90 дней подряд действительной службы в военное время.

- В мирное время проработал более 181 дня подряд.

- Прослужил более 6 лет в Национальной гвардии или заповеднике.

- Быть супругом военнослужащего, умершего при исполнении служебных обязанностей или вследствие инвалидности, связанной со службой.

Помимо требований к обслуживанию, вы должны иметь кредитный рейтинг не менее 640, чтобы получить ссуду VA.

#3 Комбинированная ипотека 80/20

Этот вариант доступен только заемщикам с отличным кредитным рейтингом. В этом виде ссуды вы получаете две ссуды вместо одной.

Один из займов составляет 20 процентов стоимости дома, а другой покрывает 80 процентов стоимости предполагаемого дома. Удивительно, правда?

Средства по первому кредиту служат авансовым платежом по второму. Как правило, меньшая ссуда предоставляется по более низкой процентной ставке, в то время как более крупная ссуда может быть предоставлена по более высокой ставке или с ипотекой с регулируемой процентной ставкой.

Преимущество ссуды 80/20 заключается в том, что она позволяет вам купить дом без денег, избегая при этом необходимости платить PMI.

По словам Барретта Барлоу из The Nest, «два кредита лучше, чем один, только если условия каждого выгодны».

Поэтому важно, чтобы вы пересмотрели условия обоих займов, чтобы убедиться, что они благоприятны, прежде чем соглашаться на какой-либо вид комбинированной ипотеки.

#4 Аренда с выкупом:

При аренде с выкупом вы действительно накопите достаточно средств для внесения значительного первоначального взноса. Между тем, вы можете позволить себе жить в доме, пока будете копить средства. Чтобы пройти квалификацию, у вас должен быть хороший кредитный рейтинг.

Прежде чем заключить такое соглашение, вы должны: ознакомьтесь с условиями соглашения, исследуйте недвижимость, дважды проверьте мелкий шрифт и, наконец, выберите правильные условия.

В соглашении такого типа вы должны арендовать дом у домовладельца и периодически платить дополнительную сумму в размере от 100 до 200 долларов каждый месяц.

Эти дополнительные деньги хранятся продавцом на счете условного депонирования. По прошествии определенного времени, обычно от трех до пяти лет, вы можете потребовать ипотеку и купить дом. Все деньги на вашем счете условного депонирования пойдут на ваш первоначальный взнос.

У этого стиля есть свои риски, которые следует учитывать. Например, если вы не можете или не можете купить дом в конце периода аренды, вы должны будете утратить определенную сумму, если не все средства, которые вы накопили для первоначального взноса продавцу.

Чтобы выйти из ловушки потери всех средств, всегда лучше поговорить с банком о финансировании, прежде чем подписывать документы с продавцом. Вы также можете подать заявку на ипотеку когда придет время покупать дом.

#5 Покупка дома по контракту

Этот тип сделки может быть хорошей идеей для тех, кто хочет быть домовладельцем, но не имеет средств для значительного первоначального взноса или не может претендовать на финансирование через банк или ипотечную компанию.

Когда вы решаете купить дом по контракту, продавец соглашается профинансировать покупку за вас, а не через ипотечную компанию.

Установив цену, вы ежемесячно платите домовладельцу, который сохраняет за собой право собственности на недвижимость до тех пор, пока вы не завершите оплату.

Некоторые инвесторы в недвижимость предлагают недвижимость для продажи по контракту. В большинстве случаев они потребуют первоначального взноса, но некоторые инвесторы, такие как Джон Р. Ли, владелец Heartland Hideaways, LLC, иногда позволяют покупателям заключать договор с небольшими выплатами или без них.

Причина, по которой эти продавцы позволяют заключить контракт с небольшим первоначальным взносом или без него, заключается в том, что они продолжают удерживать договор до тех пор, пока не будут произведены полные платежи.

Таким образом, если вы не будете вносить ежемесячные платежи, они могут выселить вас из дома, а также удержать ваши деньги.

Такой стиль сопряжен с некоторыми рисками: однако идеально заключенный контракт всегда будет беспроигрышным для обеих сторон.

# 6 Обычный 97 (снижение на 3%)

Была основана Обычный 97 программа доступна в Fannie Mae и Freddie Mac. Это 3-процентная программа первоначального взноса, и для многих покупателей жилья это менее дорогой вариант по сравнению с ссудой FHA.

Как следует из названия, обычная ссуда 97 — это ипотека, которая дает вам доступ к стоимость кредита (LTV) соотношение достигает 97%. Это означает, что если вы покупаете дом по запрашиваемой цене в 100,000 долларов, вы можете взять взаймы до 97,000 долларов, и у вас будет всего 3,000 долларов в качестве первоначального взноса.

Кроме того, в ипотеке «Обычная 97» одаренные средства принимаются как часть 3-процентного первоначального взноса, если даритель связан кровными или семейными связями; либо через законную опеку или семейное партнерство; или является женихом / невестой.

Программа Conventional 97 не требует определенного минимального кредитного рейтинга, кроме стандартного стандартного кредитного рейтинга. HOME заем. Программа также может быть использована для рефинансирования ипотечного кредита.

# 7 ссуды FHA (снижение на 3.5%)

Ссуда Федерального жилищного управления (FHA) — это ссуда, спонсируемая государством, к которой вы можете получить доступ всего лишь на 3.5%.

Ссуды FHA имеют меньше требований, чем ссуды USDA и VA. Для этих ссуд вы должны запланировать проживание в собственности, которую вы покупаете в качестве основного места жительства, купить дом, отвечающий стандартам пригодности для жизни, и въехать в него в течение 60 дней после закрытия.

Важно помнить, что вам нужно будет оформить ипотечное страхование на протяжении всего срока действия кредита, если ваш первоначальный взнос составляет менее 10%.

Некоторые люди получают Кредит FHA, подождите, пока они накопят 20% капитала в своей собственности, а затем перефинансируйте обычную ссуду в качестве временного решения. Это исключает требование о пожизненном страховании ипотечного кредита.

FHA рекламирует ряд стандартов для ссуд, которые оно будет застраховать. После того, как банк андеррайтирует и финансирует ссуду, удовлетворяющую конкретным требованиям, FHA соглашается застраховать эту ссуду от убытков.

Преимущества кредита FHA:

- Ваш первоначальный взнос может полностью состоять из «подарочных средств».

- Требуемый кредитный рейтинг — 500.

- Взносы по ипотечному страхованию уплачиваются авансом при закрытии, а затем ежемесячно.

Последние слова

Несмотря на высокую стоимость домов в Америке, вы все равно можете позволить себе владеть домом без внесения первоначальных взносов, просто используя любую из вышеуказанных схем ссуды или финансирования. Все, что вам нужно сделать, это удовлетворить требования, а затем придерживаться правил. Ваше здоровье!