Когда можно продать приватизированную квартиру без налога?

Налог с продажи квартиры: как минимизировать согласно Налоговому кодексу РФ

Если вы продали квартиру, то получили доход с продажи. Получили доход — заплатите 13 % налога (НДФЛ, конечно). В законе есть несколько способов уменьшения НДФЛ при продаже. А если умеете ждать, то можете и вовсе ничего не платить. Давайте разбираться с этим подробно.

Подзаголовки статьи:

Как не платить налог при продаже квартиры

Если продать квартиру после определенного срока владения, то нет необходимости платить налог и подавать декларацию.

Минимальный срок владения для продажи квартир:

- Купили квартиру до 01.01.2016 года — 3 года.

- Купили квартиру после 01.01.2016 года — 5 лет.

- Получили квартиру в подарок или в наследство от близкого родственника — 3 года. Близкие родственники — родители и дети, дедушки, бабушки, внуки, полнородные и неполнородные братья и сестры, усыновители и усыновленные (ст.14 Семейного кодекса РФ).

- Приватизировали квартиру — 3 года.

- Вы — собственник квартиры, полученной по договору пожизненного содержания с иждивением — 3 года.

Пример 1: В феврале 2018 года вы получили в наследство от бабушки квартиру. Чтобы не платить налог, продайте квартиру в феврале 2021 года. По закону после смерти предыдущего владельца должно пройти 3 года.

Пример 2: В апреле 2020 года вы получили в подарок от родителей квартиру. Если продадите ее после апреля 2023 года, то налог не заплатите. С момента владения квартирой пройдет 3 года.

Минимальный срок владения до и после 2020 года

В 2020 году вступил в силу новый закон — от 26.07.19 № 210-ФЗ «О внесении изменений в часть вторую Налогового кодекса РФ. ». Если до принятия закона вы купили квартиру до 01.01.2016 и владели ей пять лет и более, то освобождались от уплаты налога. Теперь при соблюдении определенных условий минимальный срок владения сократили до трех лет.

- вы продали единственное жилье;

- купили новую квартиру за 90 дней до продажи «старой».

Кто платит налог?

Налог с продажи платит собственник квартиры. Обратите внимание, вы станете собственником, если оформили квартиру:

- по договору купли-продажи, и получили выписку из ЕГРН о праве собственности;

- по договору долевого участия, и прошли государственную регистрацию права собственности регистрации а . Если вы еще не собственник, а продаете квартиру по переуступке прав по ДДУ, то вы можете уменьшить доход с продажи на подтвержденные расходы (пп. 2 п. 2 ст. 220 НК РФ). Алгоритм такой же, как и по договору купли-продажи. Подробнее как это сделать, читайте ниже;

- по договору с жилищно-строительным кооперативом (ЖСК), подписали Акт приема-передачи и выплатили паевой взнос (п.4 ст.218 ГК РФ, письмо Минфина РФ от 04 июля 2012 г. № 03-04-05/7-837).

Пример 1: Вы оформили квартиру по договору купли-продажи в 2017 году. Это единственная ваша недвижимость. Право собственности на квартиру зарегистрировали 13 марта 2017 года. Вы продали квартиру 3 апреля 2020 года и не заплатили НДФЛ. С 13 марта 2020 года наступил минимальный срок владения квартирой — 3 года. До принятия закона вы бы ждали 5 лет.

Пример 2: В июне 2017 году вы купили трехкомнатную квартиру. А в сентябре 2019 году — однокомнатную квартиру. В этом случае, правило «единственного жилья» не работает. Если продадите квартиру в сентябре 2024 года, то не заплатите налог. К этой дате наступит минимальный срок владения квартирой, купленной после 01.01.2016 года.

Пример 3: В 2010 году вы заключили с застройщиком договор долевого участия. В 2014 году дом сдали, и вы получили Акт приема-передачи вместе с ключами. А с 20 мая 2018 года стали полноправным собственником квартиры — зарегистрировали право собственности и получили выписку из ЕГРН. В случае, если квартира — единственная недвижимость, вы можете продать ее с 20 мая 2021 года и не заплатить налог. К этой дате наступит минимальный срок владения имуществом — 3 года. Если помимо новой квартиры у вас есть еще жилая недвижимость, тогда ждите 5 лет, и продавайте без налога с 20 мая 2023 года.

Пример 4: В 2014 году вы заключили договор с ЖСК и выплатили весь пай. В 2015 году подписали Акт приема-передачи квартиры. В 2017 году оформили квартиру в собственность и получили выписку из ЕГРН. В 2019 года продали квартиру и не заплатили налог, так как вы владели жильем больше 3-ех лет, выплатили весь пай и получили на руки Акт приема-передачи. В этом случае дата регистрации права собственности роли не играет.

Вычеты для уменьшения НДФЛ при продаже квартиры

Вы подаете декларацию 3-НДФЛ, если продаете квартиру до истечения минимального срока владения. Сумма налога зависит от размера вычета. Бывает так, что вы не платите налог, но подаете в налоговую инспекцию «нулевую» декларацию.

Есть два вида вычетов для уменьшения НДФЛ при продаже квартиры.

С подтверждением фактических расходов на покупку

Вы купили квартиру на собственные деньги и сохранили правоустанавливающие и платежные документы. Тогда вы уменьшаете доход с продажи на сумму подтвержденных расходов, а с полученной разницы платите 13 % НДФЛ.

01.01.2016 года вступил в силу закон — № 325-ФЗ от 29.09.2019, благодаря которому вы не уменьшите налог, если занизите стоимость продажи квартиры. Теперь при продаже смотрите на кадастровую стоимость объекта на 1 января того года, когда продаете недвижимость. Если доход от продажи ниже, чем 70 % от кадастровой стоимости, то налог платится с большей суммы.

Пример 1: В марте 2015 года вы купили у брата двухкомнатную квартиру за 3 млн. рублей. А в ноябре 2017 года продали за ту же сумму. До 30 апреля 2018 года вам нужно подать «нулевую» декларацию. Вы не платите налог, потому что доходы от продажи равны расходам на покупку.

Пример 2: В 2018 году вы купили квартиру по договору купли-продажи за 2,5 млн. рублей. В 2019 году продали ее за 3 млн. рублей. Однако, кадастровая стоимость квартиры — 4 млн. рублей. Так как кадастровая стоимость (4 млн. рублей х 0,7=2,8 млн. рублей) ниже дохода от продажи (3 млн. рублей), то в целях налогообложения в расчет берется доход от продажи. С разницы 500 тыс. рублей (3 млн. рублей-2,5 млн. рублей) вы заплатили 13 % налога — 65 тыс. рублей.

Пример 3: В 2018 году по договору долевого участия вы купили новостройку за 4 млн. рублей. В 2019 году застройщик не сдал дом, а вы нашли другое выгодное предложение. В 2019 году по договору переуступки прав вы продали квартиру «новому» дольщику за 5 млн. рублей (в новостройках кадастровая стоимость не учитывается, так как еще не определена). С разницы 1 млн. рублей (5 млн. рублей — 4 млн. рублей) вы заплатили 13 % налога — 130 тыс. рублей.

Без подтверждения расходов

Вы получите вычет — 1 млн. рублей, если не сохранили платежные документы. Это касается и тех, кто получил квартиру в подарок, в наследство или приватизировал.

Пример: В 2019 году вы продали подаренную квартиру за 2,5 млн. рублей. На 1 января 2019 года кадастровая стоимость квартиры — 4 млн. рублей. Кадастровая стоимость (4 млн. рублей х 0,7=2,8 млн. рублей) выше дохода от продажи (2,5 млн. рублей), значит в целях налогообложения в расчет берется кадастровая стоимость. Так как расходов на покупку не было, вы применили вычет — 1 млн. рублей, и заплатили 13 % налога с 1,8 млн. рублей (2,8 млн. рублей-1млн.рублей) — 234 000 рублей.

Когда подавать декларацию при продаже квартиры

Если квартиру продали в 2019 году, то подаете декларацию 3-НДФЛ до 31 июля 2020 года. (Увеличили срок в связи с пандемией)

Если квартиру продали в 2020 году, то подаете декларацию 3-НДФЛ до 30 апреля 2021 года. В декларации отражается доход от сделки и примененные вычеты. С «нулевой» декларации ничего не платите. Если декларация к уплате, тогда оплатите налог до 15 июля 2021 года. Со сроком подачи декларации и уплаты налогов не шутите. В случае просрочки получите штраф по статье 119 НК РФ — 5 % от неуплаченной в установленный срок суммы налога. Максимальная сумма штрафа — 30% от суммы задолженности, минимальная — 1000 рублей.

Если просрочите с «нулевой» декларацией, то заплатите 1000 рублей.

Какие необходимы документы

К декларации 3-НДФЛ приложите следующие документы (пп.6,7 п.3, п.7 ст.220 НК РФ):

- копия свидетельства о праве собственности или выписка из ЕГРН;

- копия договора купли-продажи, договора долевого участия, договора уступки права требования;

- акт приема-передачи квартиры (если купили квартиру по ДДУ);

- платежные документы (расписка, банковские выписки о перечислении денежных средств со счёта покупателя на счёт продавца, кассовые чеки);

- договор ипотеки и банковская справка об уплаченных процентах (если купили квартиру в ипотеку и хотите увеличить расходы на сумму ипотечных процентов).

Как быстро подать декларацию и уменьшить налог к уплате

Вы можете подать документы лично в налоговую инспекцию или дистанционно через личный кабинет налогоплательщика. Никто не даст гарантию, что налоговая беспроблемно примет документы, и на протяжении трех месяцев камеральной проверки вас не побеспокоит.

Если вы дорожите временем, нервами и деньгами, то доверьтесь нам. Меньше чем за 24 часа специалисты компании Верните.налог уменьшат налоги в рамках закона, безошибочно заполнят декларацию, подготовят и подадут документы в инспекцию. От вас потребуется минимальное участие. Стоимость оформления вычета за один календарный год по пакету «Стандарт» — 1690 рублей.

По пакету «Премиум» вы получите полное сопровождение проверки. Если будут задержки с выплатами, мы напишем жалобы, свяжемся с инспекцией и обеспечим возврат денег в срок. Стоимость оформления вычета за один календарный год по пакету «Премиум» — 3190 рублей.

Налог с продажи квартиры: кто может не платить НДФЛ при продаже недвижимости

Законодательство обязывает граждан платить налог с дохода от любого проданного объекта недвижимости. Это касается и граждан пенсионного возраста. Всегда ли продажа недвижимости облагается налогом, как правильно рассчитать НДФЛ и уплатить — расскажем в статье.

Правила уплаты налога при продаже квартиры

При продаже имущества владелец получает доход, а значит обязуется заплатить НДФЛ — 13%. Если объект недвижимости находился в собственности в течение минимального срока пользования или более, владелец освобождается от уплаты налога.

Минимальный срок владения квартирой

Минимальный срок владения — это определенный срок, после которого владелец имеет право продать имущество без уплаты подоходного налога и заполнения декларации. Даже если на сделке удастся заработать миллион рублей (любую сумму), государство не предъявит претензий.

Срок владения квартирой начинает исчисляться с момента регистрации права собственности в Росреестре. Для унаследованных квартир — с момента смерти наследодателя. А для квартир, полученных по программе реновации, срок будет считаться со времени регистрации предыдущей квартирой.

Если недвижимость реализуется раньше окончания минимального периода, то собственник должен предоставить налоговой отчет, даже если воспользовался льготами и НДФЛ равен нулю.

Изменения в 2020 году

В 2020 году для некоторой недвижимости, которую можно продать без налога, минимальный срок владения сократили с пяти до трех лет. Это имеет отношение к квартирам:

- купленным до 1 января 2016 года;

- унаследованным;

- приватизированным;

- подаренным близким родственником;

- единственным в собственности (т.е. других квартир у владельца нет).

В остальных ситуациях минимальный срок владения 5 лет.

Расчет налога с продажи квартиры

Налог от продажи квартиры рассчитывается следующим образом:

- Нужно понять, с какой суммы будет взиматься налог. Определяется кадастровая стоимость квартиры (ее можно посмотреть на сайте Росреестра) и эта сумма умножается на коэффициент 0.7.

- Сравнить официальную стоимость с той, которая прописана в договоре с покупателем. Налог платится с наибольшей суммы.

- Использовать вычеты, если собственник имеет на них право.

- От оставшейся суммы вычесть 13% — это и есть налог с продажи квартиры, который будет перечислен в казну государства.

Пример расчета

Предположим, собственник продавал квартиру в 2018 году за 2 600 000 рублей. Кадастровая стоимость недвижимости равняется 4 000 000 рублей на период 1 января того же года. Налоговая служба возьмет ее в расчет и умножит на 0,7. Получится 2 млн 800 тыс. Этот показатель превышает сумму, указанную в договоре, значит НДФЛ будет рассчитываться с этой суммы. Затем 2 800 000 умножаем на 13%, сумма налога составит 364 000 рублей.

Как продать квартиру без уплаты налога

Закон разрешает продать квартиру без уплаты налога в случаях, если:

- это единственное жилье и оно находится в собственности не менее трех лет;

- недвижимость была приватизирована более трех лет назад;

- квартира была получена по наследству или подарена родственниками, срок владения которой не менее трех лет;

- недвижимость куплена после 1 января 2016 года, срок владения которой 5 лет.

В остальных случаях требуется заплатить налог 13%.

Продажа квартиры без уплаты налога в отдельных случаях

Рассмотрим подробнее, надо ли и как уплачивать налог в частных случаях.

Налог от продажи квартиры в общей долевой собственности

Уплаты НДФЛ можно избежать, если продавать квартиру по долям. Например, два собственника поровну владеют квартирой. Они вправе продать ее не по общему договору купли-продажи, а по отдельным. Тогда каждый может использовать имущественный вычет, который перекроет стоимость доли.

Налог с продажи недвижимости по «переуступке»

Дольщик, который покупает жилье в недостроенном доме, вправе не дожидаться окончания работ и реализовать недвижимость при необходимости. Тогда это будет сделка по переуступке прав. Один дольщик в договоре будет заменен другим.

Подоходный налог с продажи квартиры по ДУ такой же — 13%. Применяется он только к разнице суммы между изначальной стоимости жилья (по ДДУ) и по переуступке. К примеру, если у застройщика приобрели дом за 3 миллиона рублей, а позже решили продать за 3,5 млн, то НДФЛ отсчитывается только с 500 тысяч рублей наценки. А если продать его по той же цене, что и купили или ниже, налог платить не нужно.

Налог при продаже подаренной квартиры или полученной по наследству

При продаже подаренной или унаследованной квартиры придется учитывать минимальный срок владения — только после него налог с продажи квартиры не будет исчисляться. Правила следующие:

- для недвижимости, полученной по дарственной от близкого родственника, члена семьи или по наследству срок составляет 3 года;

- начиная с 1 января 2020 года, если квартира — единственные жилье, то период владения сокращается до 3 лет;

- если недвижимость была подарена посторонним лицом, чтобы избежать уплаты налога придется подождать 5 лет.

Если собственник не готов столько ждать, то НДФЛ при продаже квартиры придется уплатить, а для уменьшения налоговой базы воспользоваться вычетами.

Как уменьшить налог при продаже квартиры

Собственники, которые владеют квартирой меньше минимального срока, могут сэкономить на налоговых выплатах. Для этого есть несколько возможностей.

Имущественный вычет в размере 1 млн рублей

Владелец может рассчитывать на максимальную сумму налогового вычета в 1 000 000 рублей при продаже квартиры или доли. Для другого имущества (автомобили, гаражи) предусматривается ограничение в 250 000 рублей.

Например, квартира была куплена за 5 миллионов рублей, а продана за 5,5. Вычет будет выглядеть таким образом:

5 500 000 – 1 000 000 = 4 500 000.

НДФЛ: 4 500 000*13% = 585 000 рублей.

Уменьшение налога на расходы при приобретении

Вместо оформления вычета продавец имеет право снизить размер дохода на сумму расходов. Для этого учитываются реальные (подтверждается документально) расходы, напрямую связанные с покупкой. В некоторых ситуациях это решение выгоднее, чем оформление вычета.

Например, владелец продал дом за 5 миллионов (купил за 4,5 млн). Расчет налога с продажи будет выглядеть так:

5 000 000 – 4 500 000 = 500 000.

НДФЛ: 500 000 * 13% = 65 000.

Получение вычета в 260 000 рублей при покупке другого жилья

Если сначала была продана одна квартира, а затем куплена другая (в течение одного года), то налоговая база рассчитывается с каждого объекта. Потому что это две разные сделки со стороны налогообложения. Владельцу придется перечислить НДФЛ с реализации одной недвижимости, а затем можно оформить вычет со второй.

Так по закону можно 1 раз в жизни получить не более 260 тысяч рублей (13% от стоимости купленной квартиры, но с суммы не более 2 млн рублей). Условие для этого вычета: обе сделки должны быть заключены в течение одного календарного года (с 1 января по 31 декабря).

Стоит ли использовать занижение цены в договоре купли-продажи квартиры

Для покупателя выгоднее, чтобы в договоре числилась реальная цена — тогда его права будут защищены.

Обход налогов — это нарушение закона. Контрольные органы в последнее время ужесточили борьбу с договорами, в которых прописывается заниженная цена на недвижимость. По статистике каждый второй договор купли-продажи недвижимости в столице оформляется с не соответствующей реальности ценой, а в Санкт-Петербурге каждая третья сделка сопровождается «теневой бухгалтерией». Это делается с целью снижения налогооблагаемой базы.

Риэлторы часто советуют воспользоваться уловкой: в договоре прописать более низкую стоимость на жилье, а на остальную оговоренную сумму запросить с владельца расписку. Не рекомендуется связываться с любыми схемами обхода налогов. Так покупатель становится беззащитным со стороны закона.

Как правильно заплатить налог при продаже квартиры

Если вы решили не ждать минимального периода владения и продать квартиру, то нужно составить декларацию. Сделать это можно на сайте ФНС или через личный кабинет портала госуслуг.

Правила заполнения декларации

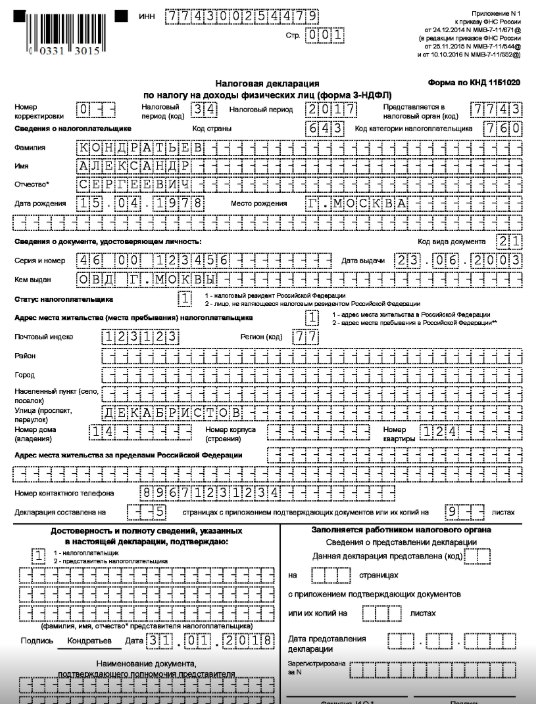

Декларацию необходимо заполнить по форме 3-НДФЛ, действующей в 2020 году, она включает:

- титульный лист (данные о плательщике: ФИО, ИНН, дата рождения и др.);

- раздел 1 (данные КБК, ОКТМО и сумма налога);

- раздел 2 (расчет налога);

- приложение 1 (доходы);

- приложение 6 (вычеты);

- расчет к приложению 1.

Подробнее о том, как заполнить декларацию, — в образце.

Документы, прилагаемые к декларации

К декларации прикрепляются документы:

- паспорт;

- договор купли-продажи;

- ИНН;

- платежные документы, подтверждающие понесенные расходы;

- документы, подтверждающие передачу денег за квартиру;

- в отдельных случаях — дарственная или свидетельство о наследовании.

Документы передают в налоговую службу, придя лично в отделение, отправляют по почте (с описью вложения) или в электронном виде через Единый портал государственных услуг (с электронной подписью).

Сроки подачи декларации и уплаты налога

Декларацию необходимо подать в ИФНС не позже 30 апреля следующего года после продажи недвижимости. Если конечная дата — это выходной, то в расчет берется ближайший рабочий день.

Рассчитанный налог с продажи квартиры нужно перевести в госбюджет до 15 июля после подачи декларации. Реквизиты счета предоставляют в отделении ИФНС.

За игнорирования сроков уплаты налога полагается штраф до 20% от неуплаченной суммы. Если из-за личных обстоятельств нет возможности уплатить в срок, можно обратиться в ФНС и написать заявление о рассрочке.

Заключение

Есть два минимальных срока владения квартирой — 3 или 5 лет. После этого срока владелец имеет право продать недвижимость без уплаты НДФЛ. Если нет возможности ждать, можно воспользоваться уменьшением дохода на сумму расходов или налоговым вычетом. В большинстве случаев требуется подать декларацию в ИФНС — независимо от того, получена ли прибыль от сделки или нет.

Продажа квартиры без налога и декларации: что изменится с 2020 года

С 2020 года минимальный срок владения жильем для продажи без налога и декларации составит три года — вместо пяти лет, как сейчас. Это значит, что продать квартиру без налогов можно будет через три года после покупки. Но так разрешат делать не с любым жильем и не прямо сейчас. С другой стороны, продавать без налога раньше пяти лет можно и сейчас. Как обычно, везде есть нюансы, в которых стоит разобраться еще до покупки квартиры и даже если не собираетесь ее продавать.

Вот как будет работать новый закон.

Как продать квартиру без налога

Если продать квартиру после определенного срока владения, не будет ни налога, ни декларации. Как обстоит дело с этими сроками сейчас и что изменится в 2020 году:

- Если квартиру купили в 2016 году или позже, минимальный срок владения — 5 лет. При продаже в 2019 году придется подавать декларацию и считать НДФЛ.

- В 2020 году минимальный срок для таких квартир, комнат и домов снизят до 3 лет.

- Снижение срока коснется только продажи единственного жилья. На момент сделки в собственности не должно быть другой квартиры.

- Если продается не единственное жилье, минимальный срок все равно составит 5 лет.

- Но если новую квартиру купили в течение 90 дней до продажи той, по которой считают налог, минимальный срок составит 3 года. Допустим, первую квартиру купили в январе 2017 года. В октябре 2019 года купили еще одну квартиру. В январе 2020 года старую можно продать без налога. Минимальный срок владения для нее составит 3 года, хотя на момент сделки это не единственное жилье.

- Для квартир, которые покупали до 2016 года, минимальный срок владения составляет 3 года даже сейчас.

- Если квартира досталась в наследство, как подарок от близкого родственника или через приватизацию, ее можно продать без налога спустя 3 года. Требования к единственному жилью при этом нет.

- При продаже раньше минимального срока можно применить вычеты: 1 млн рублей или фактические расходы на покупку. Это тоже работает сейчас. Но декларацию придется подать даже при нулевом налоге.

- Сейчас действуют прежние сроки. Новые условия — только с 2020 года.

Кого это касается?

Поправки в налоговом кодексе касаются собственников жилья — квартир, домов и комнат. А также тех, кто планирует покупать квартиру и думает, как ее оформить. И тех, кто хочет переоформить жилье на новых собственников, например на детей или внуков. Задним числом исправить документы уже не получится, а название, сумма и дата договора влияет на то, сколько денег придется отдать государству.

Самые продвинутые покупатели и собственники жилья разбираются в особенностях НДФЛ еще до того, как получают ключи от квартиры. Потому что если этого не сделать заранее, то потом получается как в истории с дядей и племянницей: получила квартиру в подарок от родственника — и задолжала государству сотни тысяч рублей.

Что такое минимальный срок владения и как он влияет на налоги

Минимальным сроком владения называют период, по окончании которого можно продавать имущество без уплаты НДФЛ и подачи декларации. Если продать имущество раньше, нужно как минимум отчитаться о сделке перед налоговой инспекцией, даже если нет налога к уплате.

Если продать имущество после того, как пройдет минимальный срок владения, то нет ни налога, ни декларации. Даже если на продаже машины и квартиры удалось заработать миллион рублей, государству вы ничего не должны.

Например, в октябре 2016 года у Олега умерла бабушка. Она оставила ему в наследство квартиру. В августе 2019 года он продал эту недвижимость за 2 млн рублей — с момента открытия наследства прошло два года и 10 месяцев. А минимальный срок владения для унаследованной квартиры — три года. Олег подписал договор раньше, и теперь даже с учетом вычета он должен заплатить в бюджет 130 тысяч рублей НДФЛ и подать декларацию. Если бы Олег продал ту же квартиру в ноябре 2019 года, он бы сэкономил 130 тысяч рублей и вообще не сообщал государству о своей сделке.

Минимальные сроки владения в 2019 году

Минимальный срок владения при продаже имущества зависит от вида, года приобретения и того, когда и каким образом оно досталось продавцу.

Когда можно продать имущество без налога

| Недвижимость купили до 2016 года | 3 года |

| Недвижимость купили после 1 января 2016 года | 5 лет |

| Недвижимость получили в подарок или как наследство от близкого родственника, по договору ренты или в ходе приватизации | 3 года |

| Любое имущество, кроме недвижимости | 3 года |

При продаже машины или Айфона минимальный срок всегда три года — независимо от даты покупки.

Если продаете имущество в 2019 году, сначала проверьте, когда истекает минимальный срок для продажи без налога. И только потом решайте, как оформить сделку и какую сумму указать в договоре. Пока поправки не работают.

Если Олег унаследовал квартиру в октябре 2016 года, то в октябре 2019 года он может продать ее без налога: минимальный срок владения для подаренного жилья — три года. Если бы он оформил с бабушкой договор купли-продажи, то в октябре 2019 года продал бы эту квартиру с начислением НДФЛ, потому что для такой сделки минимальный срок — пять лет.

Наш тест поможет разобраться, какую сумму вам нужно будет отдать государству при продаже квартиры.

Что изменится в 2020 году

При продаже жилья в 2020 году или позже минимальный срок владения составит три года, даже если его купили в 2016 году. Сейчас, если квартиру купили в январе 2016 года, ее нельзя продать без начисления НДФЛ: по действующему закону минимальный срок истечет в январе 2021 года.

Но уже в январе 2020 года ту же квартиру разрешат продать без НДФЛ. Для этого должны одновременно соблюдаться такие условия.

Через сколько можно продать квартиру после приватизации

Бесплатную приватизацию жилья граждане РФ начали с 1991 года. И в настоящее время приватизация является одним из вариантов приобретения собственной недвижимости. Благодаря этой процедуре многие приобретают статус полноправных собственников жилых помещений.

Оглавление:

Продажа квартиры после приватизации:

Процедура приватизации жилого помещения предполагает узаконивание права собственности на недвижимое имущество (внесение соответствующих сведений в Росреестр). После чего гражданин официально являться собственником с полным правом владения недвижимостью. Следовательно, он в законном вправе распоряжаться помещением по личному усмотрению, т.к. законодательство Российской Федерации не ограничивает права владельца на продажу, аренду, залог, завещание и прочие варианты распоряжение недвижимость, находящийся в собственности, если те не нарушают права иных лиц.

Собственник в праве реализовать приватизированное жилое помещение в любой момент после получения документа из Единого государственного реестра недвижимости, что свидетельствует о праве собственности. В том случае, когда недвижимое имущество находится в собственности сроком до 3 лет при его продаже обязательным является уплата налога на доходы физических лиц в размере 13% от суммы сделки. В таком случае тот факт, кому продается жилье никакой роли не играет (льготы по налогообложению законодательством не предусмотрены).

Когда можно продать квартиру после приватизации, чтобы не платить налог?

Уйти от уплаты налога можно по законным причинам, соблюдая минимальный установленный срок в личной собственности приватизированным недвижимым имуществом, который составляет 3 года начиная от даты выдачи документов удостоверяющих права собственности.

Какие документы нужны для продажи приватизированного жилья?

Чтобы приобрести недвижимость — необходимо иметь лишь документ удостоверяющий личность покупателя. Для собственника, желающего продать жилье, следуют собрать стандартный портфель документов, который включает в себя:

- Паспорт удостоверяющий личность собственника;

- Договор приватизации жилого помещения;

- Свидетельство о праве собственности (в том случае, если процедура приватизация осуществлена до 07.2016 г.);

- выписка из Единого государственного реестра недвижимости, которая подтверждает право собственности, а также отсутствие либо наличие обременяющих факторов, арестов жилья;

- Технический паспорт из бюро технической инвентаризации;

- Выписка из домовой книги;

- Единый жилищный документ из Единого информационно-расчетного центра;

- Если продаваемое жилое помещение является совместной собственностью людей находящихся в браке (бывшего супруга), то необходимо нотариально заверенное согласие супруга;

- Постановление от органа опеки и попечительства, в том случае, когда один из владельцев несовершеннолетнее лицо или несовершеннолетнее лицо зарегистрирован в квартире;

- Выписка из жилищно-эксплуатационной конторы (ЖЭК) об отсутствии долга по услугам ЖКХ.

Порядок продажи приватизированного жилья

Для того чтобы продать недвижимость необходимо осуществить следующие действия:

1. Предварительно необходимо заключить договор купли-продажи, после чего покупатель вносит задаток. Данное действие не обязательно, однако, в том случае когда процедура приватизации не осуществлена, а владелец жилья уже имеет покупателя. Подписав предварительный договор продавец и покупатель недвижимости обозначают серьезность своих намерения на дальнейшее заключение договора купли-продажи по уже оговоренной стоимости.

2. Далее собственник должен получить выписку, которая является подтверждением права собственности на недвижимость, из ЕГРН. Данный документ выдается в Росреестре на основании имеющихся документов для приватизации.

3. Владелец жилья подготавливает портфель необходимой документации для проведения сделки.

4. Заключение договора купли-продажи. Договор должен содержать пункт об обоих сторонах сделки, данные их паспортов, дату и адрес заключения договора, подробное описание предмета сделки (кадастровый номер квартиры, площадь помещения, количество жилых комнат, полный адрес, этаж и иные характеристики недвижимости), стоимость сделки и порядок расчета, обязательное указание на отсутствие долгов и прочих обременяющих обстоятельств. Договор подписывается обоими сторонами сделки. Договор купли-продажи может дополняться иными пунктами исходя из усмотрения сторон.

5. Нотариальное заверение договора вовсе необязательное условие, но по желанию сторон такой вариант допускается. Нотариальное заверение данного документа имеет ряд преимуществ: снижает до минимума варианты возможного оспаривания сделки и приводит к нулю возможность мошенничества. При необходимости нотариус может принимать участие при передаче денежных средств от покупателя к продавцу.

6. Стороны обязаны оформить передачу прав собственности от бывшего владельца недвижимости к настоящему в Росреестре. Обе стороны сделки составляют заявление, к которому прилагают заключенный ранее договор купли-продажи.

7. В результате покупатель получает на руки выписку из ЕГРН, а которой он указан как правообладатель на владение приобретенной недвижимости.

Кто имеет право проживать в приватизированной квартире после продажи?

В случае, когда один из зарегистрированных на жилой площади не участвовал в процессе приватизации, та он обладает правом пользоваться жилой площадью, но не распоряжаться таковой. Покупать такое жилье соглашаются не многие покупатели, т.к. новый владелец будет не вправе выселить и выписать проживающего в приобретенном недвижимом имуществе даже принудительно.

Если жилец не желает выписаться добровольно, то решить этот вопрос провести только в суде. Этот процесс требует наличия определенных условий:

1. жилец длительный период не проживает на жилой площади;

2. жилец на постоянной основе проживает по другому адресу;

3. добровольная смена жительства;

4. долг по части коммунальных платежей проживающего.

Особенности процедуры купли-продажи

В некоторых случаях в процессе приватизации возникают сложности. Наиболее распространенной причиной казусов является статус юридического лица владельца собственности или зарегистрированного жильца, реже сама жилплощадь, а также затрагивание интересов проживающих лиц не достигших совершеннолетия. В каждом конкретном случае процесс заключения сделки будет несколько разниться.

При долевом владении:

Когда в процедуре приватизации принимают участие двое и более человек, тогда каждый их них получает статус собственника жилья и получает во владение определенной часть площади в данном недвижимом объекте. Продать подобное жилье будет возможным лишь в случае согласия каждого собственника. И только при таком условии возможно проведение сделки.

В иных случаях процесс продажи осуществляется стандартным путем. При том остальные владельцы обладают первостепенным правом распоряжения собственностью, если один из них продает свои часть площади. Для того, чтобы продать часть недвижимости третьим лицам, владельцу необходимо подтвердить, что остальных собственники долей не желают покупать его часть.

Если прописан жилец:

Когда в квартире имеется прописанные жильцы, то ситуация осложняется в разы. В этом случае учитываются некоторые аспекты:

1. если в процессе сделки проходит обычная квартира, то зарегистрированный человек незамедлительно выписывается, или же это осуществляет суд;

2. если недвижимость приватизирована, то добиться выселения будет сложно даже путем судебных тяжб. Чтобы обезопасить себя покупателю необходимо заранее попросить у продавца перечень прописанных на жилой площади, еще до начала оформления договора сделки и получения права собственности.

Сложной является ситуация, в которой в процессе приватизации кто-либо из зарегистрированных в квартире не принял участие ил же вовсе отказаться приватизировать жилье. Тогда возрастает риск отмены заключения сделки. При этом не важно, какое количество времени прошло после оформление документов о приватизации.

Если в процессе сделки принимает участие несовершеннолетний

Не редко случаются ситуации, при которых прописанным в квартире является несовершеннолетний, который не является собственником жилья. Для решение данного вопроса несовершенно летнего необходимо зарегистрировать по иному адресу в срок до завершения сделки.

Просто так, выписать несовершеннолетнего проживающего невозможно, а в случае если лицо не достигла 14 лет, то ребенок должен быть зарегистрирован по одному адресу в родителями.

Когда владельцем жилья является сам несовершеннолетний, тогда для продажи недвижимости необходимо согласие от органов опеки. А ребенку обязано быть приобретено жилье, равноценное продаваемому, в котором несовершеннолетний собственник будет иметь долю равную продеваемой. Условия для жизни ребенка не должны быть хуже предыдущих.

Продажа жилья пенсионеркой

Лица официально вышедшие на пенсию получают ежемесячный доход, который не подлежит обложению НДФЛ (13%), в таком случае воспользоваться вычетом пенсионеры могут если перенесут его на предыдущие периоды (не более 3 лет).

Возможно ли продать не приватизированную квартиру?

Исходя из юридической точки зрения продажа не приватизированной квартиры невозможна, поскольку она в собственности физического лица не находится.

Однако из такой ситуации возможно найти подходящие варианты выхода, которые позволяет законодательство. Большинство из подобных вариантов продажи строятся исключительно на полном доверии среди сторон которые заключают сделку, либо занимают относительно долгий промежуток времени.

Подобные варианты продажи жилья являются крайней редкостью и зачастую используются в тех случаях, если покупателю по неким причинам необходим конкретно данный объект недвижимости.

Среди основных причин выделяют следующие:

- Переоформление договора соц.найма на продавца является одним из путей продажи квартир. При это варианте покупатель осуществляет передачу денежных средств «продавцу», а тот в своем случае выписывается из продаваемого жилья. Затем покупатель в одиночку продолжает занимается процессом оформления документов приватизации недвижимости на свое имя;

- Более распространенным вариантом является общее заключение приватизации покупателя и продавца. Покупатель вносит аванс за покупку жилого помещения, денежные средства которого будут использованы для оформление необходимых документов и оплаты государственной пошлины. Незамедлительно после этого, лицо продающее недвижимость оформляет документы по приватизации, затем проводится сама купля-продажа и в результате квартира окончательно переходит покупателю;

- Еще одним вариантом продажи не приватизированной квартиру является обмен. Некоторое время назад это был весьма популярный вариант смены жилья на более подходящее. Поскольку это был единственный возможный вариант для того, чтобы поменять жилплощадь. Сейчас этим способом пользуются крайне редко. Причиной данного явления является уменьшения числа социального жилья. Помимо этого продажа жилого помещения предполагает выручку денежных средств в оговоренном объеме.

Для того, чтобы произвести покупку беспрепятственно, была продумана схема, в которой привлечены агентства по недвижимости и буферное жилье.

Покупатель определяет понравившуюся недвижимость, которая на время заключения сделки не приватизирована квартиру, но он желает ее которую приобрести. Затем он приходит с обращением в агентство недвижимости, где приобретает буферное жилье.

Данное жилье равноценно по стоимости интересующему покупателю объекту недвижимости. После чего обе стороны осуществляют обмен квартирами, и в результате покупатель выступает в роли нанимателем того же не приватизированного объекта недвижимости.

«Продавец» в последствии продает ему буферное жилье, а агентство выручает причитающуюся денежную сумму. Покупатель оформляет приватизацию квартиры и становится ее полноправным собственником. Однако, из-за сложности воплощения при проведении сделки покупки жилья данный способ используется крайне редко.

Налог с продажи квартиры: сколько, когда и за что платить?

Надо ли платить налог с продажи квартиры? Да, владение недвижимым имуществом не только обеспечивает стабильность и комфорт проживания, а в некоторых случаях и дополнительный доход, но и накладывает на собственника определенные обязательства. Среди них — уплата налогов, а именно налог на имущество физических лиц и налог с продажи объекта недвижимости, если он находится в собственности менее установленного минимального срока.

![]()

В течение последних лет произошли изменения в сфере налогообложения объектов недвижимости. Так, до января 2015 года процедура уплаты налога на имущество физических лиц регламентировалась Законом РФ от 09.12.1991 № 2003-1 «О налогах на имущество физических лиц», вступившим в силу с 1 января 1992 г. Согласно закону ставка налога исчислялась на основе инвентаризационной стоимости объекта недвижимости, которая существенно отличается от его рыночной стоимости.

Содержание

Кадастровая стоимость объекта недвижимости

Прежний закон утратил силу с января 2015 года, когда в Налоговом кодексе РФ появилась новая глава (гл. 32). Основное изменение связано с заменой финансовой базы с инвентаризационной стоимости на кадастровую цену объекта недвижимости. При расчете последней принимается во внимание не только площадь, но и качественные характеристики объекта недвижимости — возраст здания, локация, класс жилья и т.д. Такая методика позволяет более точно определять реальную стоимость объекта недвижимости и за счет этого увеличить поступления в налоговый бюджет.

Согласно НК РФ к недвижимому имуществу относятся жилые дома, квартиры, комнаты, гаражи, машино-места на парковках и объекты незавершенного строительства. Для этих объектов установлена ставка налога в размере не более 0,1% от кадастровой оценки. При этом местные органы власти получили право уменьшить эту ставку до нуля или увеличить до 0,3%. В отношении дорогостоящей недвижимости (стоимость которой выше 300 млн руб.) предельная ставка не должна превышать 2%. Другие объекты, неупомянутые выше, облагаются ставкой 0,5%.

Льготы и понижающий коэффициент

В Налоговом кодексе РФ предусмотрены определенные льготы, однако установлено ограничение — налоговый вычет можно применять только для одного объекта недвижимости из каждой категории. Для владельцев квартир действует налоговый вычет в размере кадастровой стоимости 20 кв. м. Если речь идет о комнате, собственник имеет право уменьшить налоговую базу на стоимость 10 кв. м. Для жилых домов величина налогового вычета составляет стоимость 50 кв. м.

В новой главе НК РФ сохранились определенные ранее категории льготников, которые освобождаются от уплаты налога (инвалиды детства, а также граждане с приобретенной инвалидностью). От уплаты налога на имущество также освобождаются пенсионеры (но только по одному объекту для каждого вида), участники Великой Отечественной войны, ветераны, некоторые категории военнослужащих. Исключение сделано и для людей творческих профессий, которые работают в специально оборудованных помещениях (ателье, студии, картинные галереи и др.).

Рассчитывать на льготы можно, самостоятельно подав заявление. Чтобы воспользоваться правом на освобождение от налога, налогоплательщику необходимо предоставить документы, подтверждающие право на льготу, в налоговый орган.

Чтобы избежать резкого возрастания налоговой нагрузки на население, законодатели предусмотрели переходный период, в течение которого применяется понижающий коэффициент. Для первого года с момента введения новых правил установлен коэффициент 0,2, для второго — 0,4, для третьего — 0,6, для последнего четвертого года переходного периода, т.е. 2018 года, — 0,8. Таким образом, для 2019 года никаких понижающих коэффициентов не предусмотрено, поэтому с 2020 года гражданам приходится уплачивать налог в полном объеме.

Сроки уплаты налога

Расчетом налога на имущество и рассылкой уведомлений гражданам занимается налоговая служба. Если уведомление не пришло, не стоит расценивать такую ситуацию как освобождение от уплаты налога. В случае отсутствия уведомления налогоплательщик обязан обратиться в налоговый орган, проинформировать о наличии в собственности объекта недвижимости и подтвердить право собственности соответствующими документами.

Новая редакция НК РФ также изменила сроки уплаты налога на имущество: ранее собственник должен был уплатить налог до 1 октября года, следующего за истекшим налоговым периодом, сейчас срок продлен до 1 декабря. Нарушение установленных сроков влечет начисление пени на сумму задолженности в размере 1/300 от текущей ставки рефинансирования Центрального банка РФ за каждый день просрочки.

Налог с продажи квартиры, находящейся в собственности менее 3 и 5 лет

С января 2016 года срок, после которого собственник жилья освобождается от уплаты налога на прибыль от его продажи, был увеличен до 5 лет.

С января 2020 года вступили в силу поправки к п. 3 ст. 217.1 НК РФ (появился пп. 4). Теперь налогоплательщик освобождается от уплаты налога при продаже объекта недвижимости, срок владения которым составляет более 3 лет, если этот объект является единственным жильем, находящимся в его собственности. Нужно иметь в виду, что это не касается объектов недвижимости, приобретенных в течение 90 дней до момента регистрации перехода права собственности на проданное жилье.

Сумма налога при продаже квартиры — как рассчитать

Каким образом рассчитывается налог? Налог в размере 13% исчисляется от суммы дохода в результате продажи объекта недвижимости. Если квартира продана дешевле, чем приобретена, собственник освобождается от уплаты налога. Однако и в данном случае учитывается кадастровая стоимость объекта недвижимости. Если квартира реализована по цене, которая существенно отличается от кадастровой, налог будет рассчитываться с большей суммы после сравнения договорной цены и кадастровой (при этом кадастровая стоимость умножается на понижающий коэффициент 0,7).

Прежний срок владения недвижимым имуществом — 3 года для последующей реализации без уплаты налога продолжает действовать в случае продажи квартиры, полученной в дар или наследство от близких родственников. Это же правило распространяется на объекты недвижимости, зарегистрированные в ходе приватизации либо полученные в собственность по договору ренты.

Отчитаться перед государством о продаже квартиры, которая находилась в собственности менее 3 или 5 лет, можно, подав налоговую декларацию по форме 3-НДФЛ через сайт ФНС России или портал Госуслуг либо лично обратившись в налоговую инспекцию по месту регистрации. Оплатить НДФЛ можно в любом банке. Если не подать декларацию своевременно и просрочить уплату налога (установленный срок — до 30 апреля), последуют штрафы или пени за каждый день просрочки.

Налоговый вычет при продаже квартиры

В заключение совет — как уменьшить сумму налога при продаже квартиры.

Собственники недвижимости могут воспользоваться правом на налоговый вычет. Сумма налогового вычета, на который может быть уменьшен доход в результате продажи объекта недвижимости, составляет 1 млн руб., если речь идет о квартирах, домах, комнатах и долях. Если продается нежилое помещение, гараж, парковочное машино-место и т.д., размер налогового вычета составляет 250 тыс. руб.

Имущественный вычет, о котором идет речь, в отличие от вычета, который можно получить единожды в жизни при покупке жилья, можно применять неограниченное количество раз. Однако получить такой вычет налогоплательщик может только один раз в год. Чтобы воспользоваться правом на вычет, налогоплательщику необходимо заполнить налоговую декларацию (форма 3-НДФЛ) и предоставить ее вместе с документами, подтверждающими продажу квартиры, в налоговый орган по месту регистрации.