Что такое договор новации долга?

Энциклопедия решений. Новация

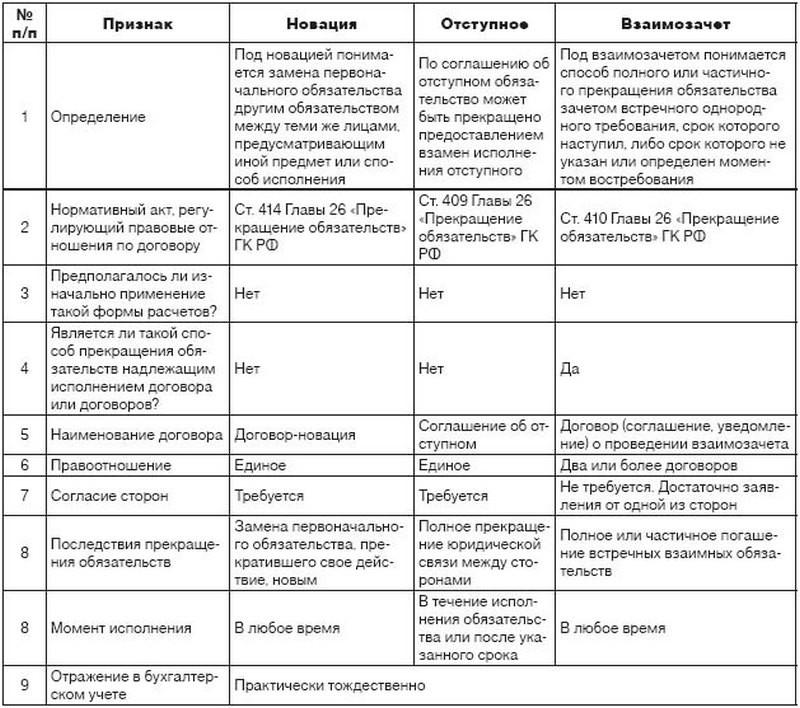

Новация представляет собой прекращение обязательства соглашением сторон о замене первоначального обязательства, существовавшего между ними, другим обязательством между теми же лицами. Прекращение обязательства новацией допускается, если иное не установлено законом или не вытекает из существа отношений (п. 1 ст. 414 ГК РФ). Например, денежные обязательства по договорам купли-продажи, подряда, возмездного оказания услуг и т.д. на практике часто заменяются заёмными обязательствами.

В редакции, действовавшей до 01.06.2015 (даты вступления в силу Федерального закона от 08.03.2015 N 42-ФЗ, далее — Закон N 42-ФЗ) п. 1 ст. 414 ГК РФ указывал, что новое обязательство при новации должно предусматривать иной предмет или способ исполнения. В действующей редакции этой нормы такое указание отсутствует. Однако по существу любое обязательство характеризуется предметом и способом исполнения, поэтому для прекращения обязательства новацией предмет или способ исполнения нового обязательства должен отличаться от такового в прекращаемом обязательстве. Необходимо учитывать, что внесение отдельных изменений в первоначальный договор не может считаться новацией. Например, не считается новацией изменение сроков и порядка расчетов по договору (п. 1 Информационного письма Президиума ВАС РФ от 21.12.2005 N 103).

Таким образом, новация не является превращением одного обязательства в другое, а представляет собой прекращение одного и установление другого обязательства.

Для прекращения обязательства новацией требуется согласование сторонами существенных условий обязательства, которым стороны предусмотрели прекращение первоначального обязательства (п. 3 Информационного письма Президиума ВАС РФ от 21.12.2005 N 103).

Допускается замена нескольких обязательств одним новым и наоборот — одного существующего — несколькими новыми, также при делимости первоначального обязательства допустима новация части данного обязательства.

Первоначальное обязательство прекращает своё действие, но если оно будет признано недействительным, новое обязательство автоматически становится также недействительным. При признании недействительным нового обязательства, первоначальная сделка возобновляет свою действительность.

Новация является консенсуальной сделкой, действительной с момента заключения соглашения. Таким образом, первоначальное обязательство прекращается вне зависимости от исполнения нового обязательства. Этим новация отличается от отступного, при котором основное обязательство будет считаться прекратившимся только после фактической передачи имущества или денежных средств (ст. 409 ГК РФ, п. 1 Информационного письма Президиума ВАС РФ от 21.12.2005 N 102, постановление ФАС Северо-Кавказского округа от 25.09.2001 N Ф08-3041/01).

В редакции, действовавшей до вступления в силу Закона N 42-ФЗ, п. 2 ст. 414 ГК РФ устанавливал, что новация не допускается в отношении обязательств по возмещению вреда, причиненного жизни или здоровью, и по уплате алиментов. С 01.06.2015 это правило из указанной нормы исключено. Таким образом, закон не запрещает заключить соглашение о новации в отношении обязательства по возмещению вреда, причиненного личности гражданина, а также обязательства по уплате алиментов. Следует отметить, что алиментные обязательства, установленные соглашением об уплате алиментов, могут быть прекращены по основаниям, предусмотренным этим соглашением (п. 1 ст. 120 Семейного кодекса РФ). Перечень таких оснований закон не ограничивает. Вместе с тем семейное законодательство напрямую не предусматривает возможность новации обязательства по уплате алиментов.

Законодательство не содержит общих требований к форме соглашения о новации. На практике применяют по аналогии нормы, регулирующие порядок расторжения и внесения изменений в договор. Таким образом, новация должна быть выражена в такой же форме, как и первоначальное обязательство (п. 1 ст. 452 ГК РФ).

В исключительных случаях, указанных в законе, на соглашение о новации распространяются нормы, регулирующие форму нового обязательства. Например, новация долга заёмным обязательством должна выполняться в форме, предусмотренной для заключения договора займа (ст. 808, п. 2 ст. 818 ГК РФ).

Введение в отношении лица процедуры банкротства ограничивает права по прекращению обязательств его должников новацией (п. 9 ст. 142 Федерального закона от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)»).

Новация прекращает дополнительные обязательства, связанные с первоначальным обязательством, если иное не предусмотрено соглашением сторон (п. 2 ст. 414 ГК РФ). Например, вместе с новацией может быть отменён залог, обеспечивающий исполнение денежного обязательства.

Как учесть новацию долга?

Когда контрагенты несвоевременно выполняют свои обязательства, разрешить ситуацию поможет новация долга. О том, как провести такую операцию, рассказал Олег Гойхман, заместитель руководителя департамента аудита и МСФО Группы компаний АКИГ.

Когда контрагенты нарушают свои обязательства, образующаяся задолженность, особенно с большими сроками просрочки, создает бухгалтеру массу проблем: то аудиторы требуют «насчитать» резервы, то налоговые инспекторы хотят включить в доход штрафные санкции, даже если их решено не начислять. Новация способна помочь в такой ситуации. Возможность прекращения обязательства новацией закреплена в пункте 1 статьи 414 ГК РФ. Новация долга – это соглашение о замене первоначального обязательства иным.

На практике чаще всего долги, возникшие в ходе текущей деятельности (по договорам купли-продажи, аренды имущества, выполнения работ), новируются в займы. Допустимость таких операций прямо закреплена в статье 818 ГК РФ. При этом важно помнить, что основным признаком, характеризующим сделку как «новацию долга», является прекращение первоначального обязательства. Например, Президиум ВАС РФ в постановлении от 12 февраля 2013 года № 13096/12 рассмотрел ситуацию, когда сумма оплаты товара была объявлена займом, а встречные обязательства поставщика по поставке товара не прекратились. Вывод суда был однозначен: такая сделка новацией не признается. Но вышеизложенное не означает, что невозможна частичная новация долга: договор продолжит действовать, а долг покупателя за уже поставленную продукцию по отдельной накладной будет новирован в заем. Такое право закреплено в статье 407 ГК РФ.

Когда стоит проводить?

Рассмотрим примеры, когда новация долга в займ будет целесообразна.

Первый вариант: облегчить взыскание долга с должника. Нередко во взаиморасчетах с постоянными покупателями у предприятия одновременно может числиться задолженность по нескольким десяткам оснований – поставки могли осуществляться по разным накладным, спецификациям и даже договорам. Причем, одни из первичных документов могут быть оплачены почти полностью, а по другим бумагам может подходить к концу срок исковой давности. Если стороны проведут сверку расчетов и заключат соглашение о новации «накопленных» долгов в заем, то продавцу будет проще отслеживать сроки оплаты и взыскать просроченную оплату. Так как с момента проведения новации изменится основание возникновения долга, и покупатель не сможет его оспаривать, ссылаясь на недостатки товаров.

Второй вариант: избежать проблем с налоговыми органами. Обычно в договорах с покупателями предусмотрены определенные штрафные санкции за несвоевременную оплату поставленного товара, однако поставщики зачастую не начисляют их, не желая портить отношения с деловыми партнерами. При этом инспекторы требуют в таких ситуациях от кредитора признать доход в налоговом учете на сумму «виртуальной» неустойки. После новирования долга требование контролеров будет неправомерным.

И третий вариант: новация поможет уменьшить потери на колебаниях курсов валют. До недавнего времени распространенной являлась практика финансирования расположенными за рубежом материнскими компаниями своих дочек, ведущих операционную деятельность в РФ, через предоставление отсрочек платежа по поставляемым товарам. При этом задолженность перед материнской компанией номинировалась в иностранной валюте. Резкий рост и существенные колебания курса рубля за последние два года значительно ухудшили показатели дочерних компаний за счет образовавшихся убытков от переоценки валютных обязательств. Проведение новации по таким долгам позволяет существенно уменьшить потери «по балансу» на колебаниях курсов.

Что включить в соглашение?

В соглашении о новации долга нужно указать: сведения о первоначальных обязательствах (какие из них подлежат замене либо прекращению); ссылки на первичные документы, на основании которых образовалась задолженность (обратите внимание: только акта сверки задолженности в качестве основания для новации недостаточно, т. к. непосредственно из него не возникают права и обязанности); первоначальный договор и способ исполнения обязательства. Кроме того, соглашение новации должно соответствовать нормам законодательства, предъявляемым к договору, которым определяется вновь возникающее обязательство. Например, при новации долга покупателя товаров (работ, услуг) в заем соглашение должно содержать существенные условия договора займа.

Если до момента заключения соглашения о новации долга нерадивого покупателя ему начислялись штрафы или неустойка, то в соглашении нужно отразить информацию о судьбе уже накопленных сумм санкций. В противном случае, в связи с прекращением первоначального обязательства по погашению долга прекратится и обязательство по начислению неустойки.

В договоре о новации можно либо предусмотреть условие о сохранении прав кредитора на получение начисленной к моменту заключения соглашения неустойки, либо увеличить сумму новируемого долга на сумму долга.

Учет у кредитора

До момента новации задолженность покупателя числится в составе дебиторской задолженности. Предоставленные другим организациям займы учитываются в составе финансовых вложений (на счете 58 «Финансовые вложения»). Соответственно, в момент подписания сторонами соглашения новации долга выполняется проводка:

ДЕБЕТ 58 «Финансовые вложения» субсчет 3 «Предоставленные займы» КРЕДИТ 62 «Расчеты с покупателя и заказчиками» – отражена новация долга по оплате товаров в заем (у кредитора).

Отмечу, что на основании пункта 2 ПБУ 10/99 «Расходы организации» в бухгалтерском учете кредитора в момент подписания соглашения о новации никаких расходов не возникает, перечисление средств в качестве займа не признается расходом организации.

Уже после проведения сделки по новированию кредитор будет признавать суммы подлежащих начислению процентов ежемесячно в составе прочих доходов. А вот деньги, возвращаемые в счет долга, нельзя учитывать в составе прибыли фирмы на основании пункта 3 ПБУ 9/99 «Доходы организации». Аналогично обстоят дела в налоговом учете: выданные компанией займы не относятся к расходам в целях налогообложения прибыли (п. 12 ст. 270 НК РФ), а средства, направленные в счет погашения заимствований, не включаются в состав облагаемых доходов (подп. 10 п. 1 ст. 251 НК РФ).

Учет у должника

В результате проведения новации первоначально имевшегося обязательства в заем у покупателя-должника не возникает дохода (п. 2 ПБУ 9/99 «Доходы организации»). При этом на дату проведения новации выполняется проводка:

ДЕБЕТ 60 «Расчеты с поставщиками и подрядчиками» КРЕДИТ 66 «Расчеты по краткосрочным кредитам» (67 «Расчеты по долгосрочным кредитам») – отражена новация долга по оплате товаров в заем (у должника).

Проценты, начисляемые в соответствии с условиями соглашения о новации, отражаются в бухгалтерском учете ежемесячно в том отчетном периоде, к которому они относятся, в составе прочих расходов (п. 6 ПБУ 15/2008).

Аналогично обстоят дела с процентами в налоговом учете: их на основании статьи 265 НК РФ необходимо включать в состав расходов. Такое признание происходит на конец каждого месяца отчетного периода независимо от даты фактической выплаты.

Помогайте вашему бизнесу развиваться

Бесценный опыт решения актуальных задач, ответы на сложные вопросы, специально отобранная свежая информация в прессе для бухгалтеров и управленцев. Выберите из нашего каталога >>

Бесценный опыт решения актуальных задач, ответы на сложные вопросы, специально отобранная свежая информация в прессе для бухгалтеров и управленцев. Выберите из нашего каталога >>

Новация долга

Бухгалтерский учет

Согласно Федеральному закону от 6.12.11 г. № 402-ФЗ «О бухгалтерском учете» (далее — Закон № 402-ФЗ) до утверждения органами государственного регулирования бухгалтерского учета федеральных и отраслевых стандартов, предусмотренных данным Законом, применяются правила ведения бухгалтерского учета и составления бухгалтерской отчетности, утвержденные уполномоченными федеральными органами исполнительной власти и Банком России до дня вступления в силу Закона № 402-ФЗ.

В соответствии с п. 5 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного приказом Минфина России от 6.05.99 г. № 32н, доходами от обычных видов деятельности является выручка от продажи продукции и товаров, поступления, связанные с выполнением работ, оказанием услуг.

На основании п. 6.1 ПБУ 9/99 величина поступления и (или) дебиторской задолженности определяется исходя из цены, установленной договором между организацией и покупателем (заказчиком) или пользователем активов организации.

Из п. 5 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного приказом Минфина России от 6.05.99 г. № 33н, следует, что расходами по обычным видам деятельности являются расходы, связанные с изготовлением и продажей продукции, приобретением и продажей товаров. Такими расходами также считаются расходы, осуществление которых связано с выполнением работ, оказанием услуг.

Согласно п. 9 ПБУ 10/99 для формирования организацией финансового результата от обычных видов деятельности определяется себестоимость проданных товаров, продукции, работ, услуг, которая формируется на основании расходов по обычным видам деятельности, признанных как в отчетном году, так и в предыдущие отчетные периоды, и переходящих расходов, имеющих отношение к получению доходов в последующие отчетные периоды, с учетом корректировок, которые зависят от особенностей производства продукции, выполнения работ и оказания услуг и их продажи, а также продажи (перепродажи) товаров.

В п. 18 ПБУ 10/99 установлено, что расходы признаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления (допущение временной определенности фактов хозяйственной деятельности).

В соответствии с Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности счет 62 «Расчеты с покупателями и заказчиками» предназначен для обобщения информации о расчетах с покупателями и заказчиками.

Счет 90 «Продажи» предусмотрен для обобщения информации о доходах и расходах, связанных с обычными видами деятельности организации, а также для определения финансового результата по ним. К счету 90 может быть открыт субсчет 1 «Выручка».

На счете 41 «Товары» обобщается информация о наличии и движении товарно-материальныхценностей, приобретенных в качестве товаров для продажи. Этот счет используется в основном организациями, осуществляющими торговую деятельность, а также оказывающими услуги общественного питания.

Таким образом, при передаче товара оптовому покупателю организация признает выручку от продажи в сумме, установленной в договоре купли-продажи. Операцию по признанию выручки от реализации товара следует отражать по дебету счета 62 и кредиту счета 90–1.

Согласно п. 2 Положения по бухгалтерскому учету «Учет финансовых вложений» ПБУ 19/02, утвержденного приказом Минфина России от 10.12.02 г. № 126н, для принятия к бухгалтерскому учету активов в качестве финансовых вложений необходимо единовременное выполнение следующих условий:

- наличие надлежаще оформленных документов, подтверждающих существование права у организации на финансовые вложения и получение денежных средств или других активов, вытекающее из этого права;

- переход к организации финансовых рисков, связанных с финансовыми вложениями (риски изменения цены, неплатежеспособности должника, ликвидности и др.);

- способность приносить организации экономические выгоды (доход) в будущем в виде процентов, дивидендов либо прироста их стоимости (в форме разницы между ценой продажи (погашения) финансового вложения и его покупной стоимостью в результате его обмена, использования при погашении обязательств организации, увеличения текущей рыночной стоимости и т. п.).

Финансовые вложения принимаются к бухгалтерскому учету по первоначальной стоимости (п. 8 ПБУ 19/02).

В п. 9 ПБУ 19/02 определено, что первоначальной стоимостью финансовых вложений, приобретенных за плату, признается сумма фактических затрат организации на их приобретение, за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством Российской Федерации о налогах и сборах).

Согласно п. 19 ПБУ 19/02 для целей последующей оценки финансовые вложения подразделяются на две группы: финансовые вложения, по которым можно определить текущую рыночную стоимость в установленном ПБУ порядке, и финансовые вложения, относительно которых текущая рыночная стоимость не определяется.

В соответствии с Инструкцией по применению Плана счетов счет 58 «Финансовые вложения» предназначен для обобщения информации о наличии и движении инвестиций организации в государственные ценные бумаги, акции, облигации и иные ценные бумаги других организаций, уставные (складочные) капиталы других организаций, а также предоставленные другим организациям займы.

Таким образом, полученный процентный вексель относится к финансовым вложениям, по которым текущая рыночная стоимость не определяется, поэтому он отражается в бухгалтерском учете и бухгалтерской отчетности на отчетные даты по первоначальной стоимости.

Отражать новацию обязательства по договору в заемное обязательство, оформленное векселем, следует по дебету счета 58 и кредиту счета 62.

На основании п. 34 ПБУ 19/02 доходы по финансовым вложениям признаются доходами от обычных видов деятельности либо прочими поступлениями в соответствии с ПБУ 9/99.

Как установлено в п. 16 ПБУ 9/99, прочие поступления от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров, а также проценты, полученные за предоставление в пользование денежных средств организации, и доходы от участия в уставных капиталах других организаций (когда это не является предметом деятельности организации) признаются в бухгалтерском учете в порядке, аналогичном предусмотренному п. 12 этого ПБУ. При этом для целей бухгалтерского учета проценты начисляются за каждый истекший отчетный период в соответствии с условиями договора.

Согласно Инструкции по применению Плана счетов счет 76 «Расчеты с разными дебиторами и кредиторами» предназначен для обобщения информации о расчетах по операциям с дебиторами и кредиторами, не упомянутыми в пояснениях к счетам 60–75: по имущественному и личному страхованию, претензиям; суммам, удержанным из оплаты труда работников организации в пользу других организаций и отдельных лиц на основании исполнительных документов или постановлений судов, и др.

Счет 91 «Прочие доходы и расходы» предусмотрен для обобщения информации о прочих доходах и расходах отчетного периода. К счету 91 может быть открыт субсчет 1 «Прочие доходы».

Таким образом, отражать в бухгалтерском учете начисление процентов по векселю следует по дебету счета 76 и кредиту счета 91–1. Первоначальная стоимость векселя также включается в состав прочих расходов.

В соответствии с п. 25 ПБУ 19/02 выбытие финансовых вложений признается в бухгалтерском учете организации на дату единовременного прекращения действия условий принятия их к бухгалтерскому учету, приведенных в п. 2 данного ПБУ.

Налоговый учет

В п.п. 1 п. 1 ст. 146 НК РФ установлено, что объектом налогообложения признаются операции по реализации товаров (работ, услуг) на территории Российской Федерации, в том числе реализация предметов залога и передача товаров (результатов выполненных работ, оказанных услуг) по соглашению о предоставлении отступного или новации, а также передача имущественных прав.

На основании п. 1 ст. 154 НК РФ при реализации налогоплательщиком товаров (работ, услуг), если иное не предусмотрено данной статьей, налоговая база определяется как стоимость этих товаров (работ, услуг), исчисленная исходя из цен, устанавливаемых в соответствии со ст. 105.3 НК РФ, с учетом акцизов (для подакцизных товаров) и без включения в них налога.

Таким образом, в рассматриваемой ситуации организация-продавец начисляет и предъявляет покупателю НДС в общеустановленном порядке.

Как следует из п.п. 3 п. 1 ст. 162 НК РФ, налоговая база, определенная в соответствии со ст. 153–158 НК РФ, увеличивается на суммы процента (дисконта) по полученным в счет оплаты за реализованные товары (работы, услуги) облигациям и векселям, процента по товарному кредиту в части, превышающей размер процента, который рассчитан согласно ставкам рефинансирования ЦБ РФ, действовавшим в периодах, за которые производится расчет процента.

Таким образом, полученные организацией по векселю проценты в части, превышающей ставку рефинансирования Банка России, действовавшую в период, за который начисляются проценты по векселю, включаются в налоговую базу по НДС, что также подлежит отражению в бухгалтерском учете этой организации.

Что касается налога на прибыль, то согласно п. 1 ст. 249 НК РФ в целях применения главы 25 НК РФ доходом от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав.

В соответствии с п. 3 ст. 271 НК РФ относительно доходов от реализации, если иное не предусмотрено главой 25 НК РФ, датой их получения признается дата реализации товаров (работ, услуг, имущественных прав), определяемая в соответствии с п. 1 ст. 39 НК РФ, независимо от фактического поступления денежных средств (иного имущества (работ, услуг) и (или) имущественных прав) в их оплату.

Следовательно, в целях исчисления налога на прибыль организации выручка от реализации товара признается доходом от реализации.

На основании п. 6 ст. 250 НК РФ внереализационными признаются доходы, не указанные в ст. 249 НК РФ. Ими, в частности, являются доходы в виде процентов, полученных по договорам займа, кредита, банковского счета, банковского вклада, а также по ценным бумагам и другим долговым обязательствам (особенности определения доходов банков в виде процентов устанавливаются в ст. 290 НК РФ).

Соответственно проценты по векселю, полученному от векселедателя, в целях исчисления налога на прибыль учитываются в составе внереализационных доходов.

Доходы налогоплательщика от операций по реализации или иного выбытия ценных бумаг (в том числе погашения) определяются исходя из цены реализации или иного выбытия ценной бумаги, а также суммы накопленного процентного (купонного) дохода, уплаченной покупателем налогоплательщику, и суммы процентного (купонного) дохода, выплаченной налогоплательщику эмитентом (векселедателем) (п. 2 ст. 280 НК РФ). При этом в указанные доходы не включаются суммы процентного (купонного) дохода, ранее учтенные при налогообложении.

Согласно абзацу 4 п. 2 ст. 280 НК РФ расходы при реализации (или ином выбытии) ценных бумаг, в том числе инвестиционных паев паевого инвестиционного фонда, определяются исходя из цены приобретения ценной бумаги (включая расходы на ее приобретение), затрат на ее реализацию, размера скидок с расчетной стоимости инвестиционных паев, суммы накопленного процентного (купонного) дохода, уплаченной налогоплательщиком продавцу ценной бумаги. При этом в расходы не включаются суммы накопленного процентного (купонного) дохода, ранее учтенные при налогообложении.

Таким образом, в целях обложения налогом на прибыль в состав расходов включается цена приобретения векселя.

В соответствии с п.п. 1 п. 1 ст. 264 НК РФ к прочим расходам, связанным с производством и реализацией, относятся расходы налогоплательщика в виде суммы налогов и сборов, таможенных пошлин и сборов, страховых взносов в Пенсионный фонд Российской Федерации на обязательное пенсионное страхование, в Фонд социального страхования Российской Федерации на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, в Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования на обязательное медицинское страхование, начисленные в установленном законодательством Российской Федерации порядке, за исключением перечисленных в ст. 270 НК РФ.

Следовательно, сумма НДС, исчисленная с процентов по векселю, включается в состав прочих расходов, связанных с производством и реализацией, на дату его начисления.

В рассматриваемой ситуации в учете организации следует сделать бухгалтерские записи (см. таблицу).

Учет у организации продажи товаров оптовому покупателю и заключение с ним соглашения о новации долга по оплате товара в заемное обязательство

Статья 818. Новация долга в заемное обязательство

Статья 818. Новация долга в заемное обязательство

1. По соглашению сторон долг, возникший из купли-продажи, аренды или иного основания, может быть заменен заемным обязательством.

2. Замена долга заемным обязательством осуществляется с соблюдением требований о новации (статья 414) и совершается в форме, предусмотренной для заключения договора займа (статья 808).

- АПК РФ

- Бюджетный кодекс

- ГПК РФ

- КАС РФ

- КоАП РФ

- Лесной кодекс

- Семейный кодекс

- ТК РФ

- УИК РФ

- УК РФ

- УПК РФ

- Водный кодекс РФ

- Воздушный кодекс РФ

- Градостроительный кодекс РФ

- Жилищный кодекс РФ

- Земельный кодекс РФ

- Кодекс внутреннего водного транспорта

- Кодекс торгового мореплавания РФ

- ГК РФ часть 1

- ГК РФ часть 2

- ГК РФ часть 3

- ГК РФ часть 4

- Налоговый кодекс ч.1

- Налоговый кодекс ч.2

- Постановление Президиума ВС РФ от 07.07.2021 N 36П21

- Постановление Президиума ВС РФ от 07.07.2021 N 105П21

- Постановление Президиума ВС РФ от 30.06.2021 N 83П21

- «Обзор судебной практики ВС Российской Федерации N 2 (2021)»

- Постановление Пленума ВС РФ от 29.06.2021 N 24

- Постановление Пленума ВС РФ от 29.06.2021 N 25

- Постановление Пленума ВС РФ от 29.06.2021 N 21

- Постановление Пленума ВС РФ от 29.06.2021 N 23

- Постановление Пленума ВС РФ от 29.06.2021 N 22

- Постановление Президиума ВС РФ от 23.06.2021 N 193П20

- ГПК РСФСР

- КоАП РСФСР

- УК РСФСР

- УПК РСФСР

- Водный кодекс РСФСР

- Гражданский кодекс РСФСР

- Жилищный кодекс РСФСР

- Земельный кодекс РСФСР

- Кодекс законов о труде

- Кодекс о браке и семье РСФСР

- Исправительно — трудовой кодекс РСФСР

ФЗ о страховых пенсиях

ФЗ о пожарной безопасности

ФЗ об образовании

ФЗ о государственной гражданской службе

ФЗ о государственном оборонном заказе

О защите прав потребителей

ФЗ о противодействии коррупции

ФЗ об охране окружающей среды

ФЗ о бухгалтерском учете

ФЗ о защите конкуренции

ФЗ о лицензировании отдельных видов деятельности

ФЗ о закупках товаров, работ, услуг отдельными видами юридических лиц

ФЗ о прокуратуре

ФЗ о несостоятельности (банкротстве)

ФЗ о персональных данных

ФЗ о госзакупках

ФЗ об исполнительном производстве

ФЗ о воинской службе

ФЗ о банках и банковской деятельности

Проценты по денежному обязательству

Ответственность за неисполнение денежного обязательства

Уклонение от исполнения административного наказания

Расторжение трудового договора по инициативе работодателя

Предоставление субсидий юридическим лицам, индивидуальным предпринимателям, физическим лицам

Управление транспортным средством водителем, находящимся в состоянии опьянения, передача управления транспортным средством лицу, находящемуся в состоянии опьянения

Особенности правового положения казенных учреждений

Общие основания прекращения трудового договора

Порядок рассмотрения сообщения о преступлении

Судебный порядок рассмотрения жалоб

Основания отказа в возбуждении уголовного дела или прекращения уголовного дела

Документы, прилагаемые к исковому заявлению

Изменение основания или предмета иска, изменение размера исковых требований, отказ от иска, признание иска, мировое соглашение

Форма и содержание искового заявления

(c) 2015-2021 Законы, кодексы, нормативные и судебные акты

Что такое договор новации в заемное обязательство

Передача денег в долг юридическому лицу должна сопровождаться специальным договором. В этом документе указывается сумма займа и сроки его возвращения. Однако не всегда к концу срока действия договора у заемщика есть возможность возвратить деньги.

В таком случае он может рассчитаться с кредитором другим способом. Однако для этого необходимо заключить договор новации долга. Следует разобраться, что это за документ, как он регулируется на законодательном уровне и для чего нужен.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону

+7 (804) 333-20-57

Это быстро и бесплатно !

Договор новации

Обычно заемщики возвращают своим кредиторам средства. Но если такой возможности нет, а время платить пришло, возникнет существенная проблема. Кредитор имеет право требовать возвращения своих средств в обозначенное время. Сделать это можно в судебном порядке. Но, если стороны имеют желание решить вопрос мирно, они могут пойти другим путем.

Современное законодательство предусматривает возможность проведения новации. Для этого сторонам конфликта необходимо подписать специальный документ – договор новации. Он составляется в письменной форме и исключительно при обоюдном согласии обеих сторон. Новация – замена первоначального обязательства другим.

Особенности! Договор новации – документ, закрепляющий эту замену.

Для лучшего понимания следует привести пример. Компания «А» одолжила предприятию «Б», занимающемуся продажей техники, крупную сумму средств. По истечении срока действия соглашения оказалось, что заемщик не имеет денег для погашения долга, однако вместо них может предоставить компании «А» компьютеры. Если кредитор согласен на такое условие, проводится новация.

Суть этого документа – смена предмета сделки. То есть, вместо долга у заемщика образуется заемное обязательство. После заключения документа он будет вынужден возвратить не деньги, а товар, отвечающий задолженности по стоимости (либо предоставить какую-либо услугу).

Чтобы заключить этот договор, кредитор необязательно должен быть зарегистрирован в качестве юридического лица. Физические лица допускаются к участию в сделках. Стороны могут прибегнуть к соглашению о новации долга только в том случае, если их полностью устраивают его условия.

Виды договоров

Новация может осуществляться в двух направлениях. Соответственно, можно выделить два вида бумаг. Это документы:

- Фиксирующие смену долга заемным обязательством. Пример такого договора приведен выше. Ниже можно ознакомиться с образцом документа.

- Фиксирующие смену векселя (вместо него могут использоваться товары или услуги), долговым обязательством. По сути, это обратный договор. Вместо предоставления каких-либо услуг, организация обязуется выплатить деньги.

В любом случае должны быть соблюдены два нюанса.

- Во-первых, обязательным является наличие первоначального договора займа.

- Во-вторых, вследствие подписания документа должно возникнуть новое обязательство. Если, к примеру, вследствие составления соглашения долг не меняется, а переходит к другому лицу, имеет место не новация, а договор цессии.

Законодательная регулировка

Заключение соглашения – легальная процедура, предусмотренная действующим законодательством. В основном этот процесс регулируется Гражданским кодексом. Необходимо обратить внимание на четыре закона:

Ст. 407 предусматривает возможность прекращения долгового обязательства в случае возникновения основания, предусмотренного другими статьями ГК.

Ст. 407 предусматривает возможность прекращения долгового обязательства в случае возникновения основания, предусмотренного другими статьями ГК.- Ст. 414 регулирует возможность подписания договора новации, который является основанием для вступления в силу статьи под номером 407.

- Ст. 808 контролирует форму составления. В соответствии с ней, соглашение заключается в письменном виде. Для физических лиц подобная необходимость предусмотрена в том случае, если стоимость предмета соглашения превышает 10 МРОТов.

- Ст. 818 предоставляет физическим и юридическим лицам возможность замены долга на заемное обязательство.

При этом следует учесть, что договор может быть аннулирован в случае обнаружения нарушений. Если одной из сторон выступает юридическое лицо, документ всегда оформляется в письменном виде, вне зависимости от суммы сделки.

Суть новации

Договор – письменный документ. Новация – юридический термин, который обозначает изменение предмета договора. Эти понятия неразрывно связаны, поскольку новация предусматривает заключение между сторонами письменного договора.

Особенность новации заключается в том, что заем подразумевает наличие определенной процентной ставки. Соответственно, кредитор сможет также получить дополнительную прибыль.

К новации прибегают в случае, если одна из сторон:

- Пропустила платеж.

- Задерживает выплаты, которые обязана произвести (к примеру, арендную плату).

- Получила средства в качестве аванса, но не отгружает товар или не предоставляет заказанную услугу.

Справка! Новация может быть произведена во всех случаях, когда должник не способен ответить по обязательствам, однако может выполнить их в другой форме.

Новация предусматривает аннулирование старых обязательств. После заключения договора прежний долг ликвидируется, вместо него используется форма возврата, равнозначная сумме предыдущей задолженности. Ни в коем случае нельзя путать цессию (передачу долга) и простое изменение условий кредитования, при котором предмет договора остается прежним.

Процесс оформления

Стороны могут самостоятельно составить договор. Обращаться к юристу для этого не нужно. Какой-либо единой формы документа, касающегося новации договора займа, нет.

Стороны могут самостоятельно составить договор. Обращаться к юристу для этого не нужно. Какой-либо единой формы документа, касающегося новации договора займа, нет.

Соответственно, во время его составления необходимо руководствоваться нормами Гражданского кодекса. Кроме того, можно использовать форму первого документа.

При этом необходимо учитывать следующие условия заключения договора:

- Подписанты документа не меняются, стороны те же, что и при составлении первоначальной бумаги. Оба участника должны выражать согласие на изменение условий.

- Предмет должен быть изменен, в противном случае он не будет считаться договором новации.

- Между бумагами должна быть связь. То есть, в документе нужно указать, какое именно обязательство меняется.

Внимание! Перед составлением нужно учесть, что все условия прошлого документа нивелируются сразу после подписания нового.

Поэтому следует прописать все условия, иначе потом можно столкнуться с неприятностями. Также нужно иметь в виду, что нельзя применять новацию по отношению к алиментам и выплатам, связанным со здоровьем и жизнью граждан.

Структура документа

Каких-либо сложностей с составлением договора возникнуть не должно. Рекомендуется придерживаться следующей структуры:

Название, дата и место составления. Сразу под этими данными рекомендуется прописать каждую из сторон.

Название, дата и место составления. Сразу под этими данными рекомендуется прописать каждую из сторон.- Определение предмета договора. В этой части следует указать на то, что у одной из сторон образовалась задолженность, которую путем оформления договора необходимо преобразовать.

- Условия использования средств. В данном пункте нелишним будет указать на действующие процентные ставки и размер пени.

- Решение споров. Важный пункт. В нем прописывает механизм решения спорных ситуаций, которые могут возникнуть у сторон.

- Дополнительные условия. В этой части документа следует прописать все нюансы, которые не вошли в другие пункты.

А тут о том, сажают ли за неуплату кредита в России.

По ссылке статья «Особенности банкротства страховых компаний».

После этого прописываются реквизиты каждой из сторон, проставляются подписи.

Заключение

Таким образом, если заемщик не имеет возможности выплатить долг, он может заключить с кредитором договор новации, при помощи которого сможет погасить задолженность другим удобным способом. Он составляется в письменном виде (для юридических лиц – всегда).

Важное условие – изменение предмета сделки, а не параметров займа. Образец, размещенный выше, позволит составить его без ошибок.

Официальный сайт

Верховного Суда Российской Федерации

Пленум ВС дал толкование прекращению обязательств

Толкование норм Гражданского кодекса поможет не только судьям, но и всем юристам — разъяснения поспособствуют правильному оформлению соглашений и договоров о новации, отступном и зачете.

Пленум ВС вновь прошел в режиме онлайн. В Пленуме приняли участие 84 судьи Верховного суда, а также заместитель генпрокурора Виктор Гринь, замминистра юстиции Алиса Безродная, полномочный представитель, предправления Ассоциации юристов России Владимир Груздев и другие.

Хотя Гражданский кодекс предусматривает достаточно много способов прекращения обязательств, этот перечень не является закрытым — а это значит, что кредитор и должник могут в своем соглашении предусмотреть не упомянутое в законе основание прекращение обязательства. Прекратить можно любое обязательство — как то, что возникло из договора, так и внедоговорное, подчеркивает Пленум ВС. Стороны также вправе самостоятельно определить последствия его прекращения.

Тем не менее, основные формы прекращения обязательств Пленум ВС подробно разъяснил в 41 пункте документа — ссылка на текст проекта есть в конце материала. Версия не финальная — по итогам заседания разъяснения направили на доработку.

1. Отступное: деньгами или услугами

По соглашению сторон обязательство может быть прекращено предоставлением отступного – то есть оплатой деньгами или другим имуществом. При этом, как подчеркивает ВС, в качестве отступного можно выполнить для кредитора работы или оказать ему услуги — правила ГК этого не исключают. Стороны вправе согласовать условие о предоставлении отступного на любой стадии существования обязательства — даже до его просрочки.

При этом соглашение об отступном может быть исполнено и в будущем времени. Тогда оно становится факультативным обязательством, а у должника появляется выбор — исполнить первоначальное обязательство или предоставить отступное. У кредитора выбора в таком случае не остается — он обязан принять любое исполнение.

Если стороны договорились, что отступное должно быть предоставлено в срок, то до истечения этого срока кредитор не вправе требовать исполнения первоначального обязательства. Как только срок заканчивается, кредитор теряет право требовать отступное, но возвращает право на первоначальное обязательство.

Зачастую к соглашениям об отступном применяются более строгие правила, чем к основному соглашению. Например, когда в качестве отступного предоставляются доли в уставном капитале общества с ограниченной ответственностью, то соглашение об отступном должно быть нотариально удостоверено. А если отступное — это недвижимость, а должник уклоняется от регистрации перехода права собственности на этот объект, кредитор вправе добиваться такой регистрации.

Если должник и кредитор дорожат своими отношениями, они могут заключить соглашение об отступном даже когда срок исковой давности по первоначальному обязательству уже истек. В таком случае соглашение об отступном можно квалифицировать как признание долга. Тогда течение срока исковой давности начнется заново.

2. Зачет: каждый при своем

Гражданский кодекс закрепляет — если стороны хотят прекратить обязательства с помощью зачета, их требования друг к другу должны быть встречными однородными. То есть, деньги за деньги, услуга за услугу. Стороны после осуществления зачета должны оказаться в том же положении, как если бы оба обязательства были прекращены исполнением. При этом основание возникновение требований во внимание не принимается.

Пленум ВС выделяет понятия активного и пассивного требований. Активное — это требование лица, которое заявляет о зачете. Пассивное — это требование к самому заявителю. «Такое разделение необходимо, поскольку при совершении зачета для каждого из этих требований предъявляются разные условия», — объяснил Иван Разумов, судья экономколлегии ВС. Например, для активного требования обязательно должен наступить срок — потребовать исполнения заранее с помощью зачета не выйдет. Зато для пассивного требования такой критерий не устанавливается — то есть, сторона, заявляющая о зачете, вправе исполнить свое обязательства досрочно. Также по пассивному требованию может быть пропущен срок исковой давности — а по активному нет.

Для зачета необходимо и достаточно заявления одной стороны, подчеркивает Пленум ВС. Без заявления зачет невозможен, обязательства между сторонами продолжат существовать — даже если есть все условия для зачета.

3. Новация: не совсем отступное

Новация существенно отличается от отступного — потому что первоначальное обязательство прекращается с момента заключения соглашения о новации, а не с момента фактического исполнения нового обязательства. Поэтому Пленум ВС разъясняет, что волеизъявление сторон о новации должно быть выражено «прямо и однозначно», чтобы его нельзя было перепутать с отступным.

Проект содержит разъяснение, согласно которому соглашение сторон, которое уточняет размер долга или срок исполнения обязательства, не является новацией. Но если, например, у стороны возник долг по договору купли-продажи или аренды — обязательство по нему можно заменить займом. Соглашение об этом будет считаться новацией, и с момента его заключения у должника возникнет обязанность по уплате процентов за пользование займом.

Истечение срока исковой давности по первоначальному обязательству не помешает сторонам заключить соглашение о новации. Срок исковой давности по обязательству, возникшему в результате новации, начинает течь заново.

4. Прощение долга: только с согласия должника

В своих разъяснениях Пленум ВС подчеркивает: прощение долга — это не дарение. Прощая долг, кредитор может получить выгоду по другому обязательству — или и вовсе преследовать другой экономический интерес. Как и в случае с отступным, обязательство может быть прекращено прощением долга в части. Допускается прощение долга как по основному, так и по дополнительным требованиям — например, неустойке.

Одним из пунктов постановления Верховный суд относит прощение долга к двусторонним сделкам. То есть, для прощения долга необходимо согласие должника. Если должник против — прощения не будет.

Один из пунктов предусматривает, что только у кредитора есть право отказаться от договора из-за утраты интереса к обязательству, просроченному из-за обстоятельств временного характера. Должнику такой возможности не оставили. «Представляется, что этот пункт подлежит некоторой корректировке», — сказал Асташов. Возможно, ко «второму» чтению документа это положение изменят.

6. Ликвидация: исключения из правил

Последний раздел проекта посвящен случаям прекращения обязательств из-за ликвидации юридического лица. Но не только — потому что в случае исключения юридического лица из ЕГРЮЛ как недействующего, для своих обязательств оно будет считаться ликвидированным (по правилам ст. 419 ГК).

По общему правилу ликвидация юрлица является основанием для прекращения обязательства. Но из этого правила есть допускаются исключения. Например, если обязательства переходят к другому лицу в силу закона (ст. 700 и 1093 ГК), то это лицо становится правопреемником ликвидированного юридического лица по соответствующим обязательствам.

Участники ликвидированного юридического лица, равно как и его кредиторы, не вправе самостоятельно обращаться с обязательственными требованиями юридического лица к его должникам — в частности с требованием вернуть переданное в аренду имущество, оплатить стоимость переданных товаров. В таком случае Пленум ВС предлагает обращаться в суд с заявлением о назначении процедуры распределения обнаруженного имущества среди лиц, имеющих на это право.