Плоская шкала налогообложения и прогрессивная это

Налоговый прогресс: как в 2021 году поменяется ставка для сверхдоходов

С 1 января 2021 года в России начнет действовать прогрессивная шкала налогообложения. Президент РФ Владимир Путин подписал на этой неделе закон о ее введении. Согласно законотворческой новелле ставка НДФЛ увеличится с 13% до 15% на доходы граждан, превышающие 5 млн рублей в год. Повышенным процентом будет облагаться только та часть доходов, которая превышает установленную норму. Эксперты полагают, что такое решение в дальнейшем может привести к более глобальным изменениям налоговой системы. А население поддерживает прогрессивную шкалу налогообложения.

Налоговая база: 13% или 15%?

Разберемся, как будет считаться повышенная налоговая ставка. Если суммировать ряд доходов гражданина за год, а именно зарплату, дивиденды, выигрыши в лотерею и азартные игры, операции по ценным бумагам, в том числе и для владельцев индивидуальных инвестиционных счетов, прибыль от инвестиционных товариществ и контролируемых иностранных компаний, и в итоге получится меньше 5 млн руб., то налог на эти доходы не изменится. Подробнее о том, как рассчитываются налоги, мы писали ранее. Если больше — вы заплатите налог 650 тыс. руб., а для того, что будет сверх этого порога, ставка составит 15%.

А вот некоторые разовые доходы — такие как, например, доход от продажи имущества, не изменится и составит все так же 13%.

Пенсия тоже может облагаться сверхналогом?

Нет, страховые выплаты и выплаты по пенсионному обеспечению облагаются 13% налогом независимо от величины полученных средств. Это относится только к негосударственному пенсионному обеспечению. А любые выплаты накопительной пенсии по обязательному пенсионному страхованию — как единовременные, так и пожизненные — вообще не облагаются налогом.

И все же давайте разберемся чуть подробнее с налогами на добровольные пенсионные накопления. Если на счет негосударственного пенсионного обеспечения вносились личные деньги будущего пенсионера в рамках индивидуального или корпоративного пенсионного плана, то при получении их в виде пенсии налог не платится. А если клиент хочет получить выкупную сумму, то налогом в 13% облагается только инвестиционный доход, а не вся сумма взносов.

Но в рамках корпоративных пенсионных программ взносы делает не только работник, но и зачастую его работодатель! И в этом случае при выплате пенсий из накопленной за счет работодателя суммы пенсионер уплачивает налог 13%. А если участник корпоративной программы получает выкупную сумму (то есть не как пенсию, а до наступления пенсионных оснований все деньги разом), то тогда со всей суммы платится налог в 13%.

Но при этом налоговая база по пенсионному обеспечению не включается в расчет совокупности тех налоговых баз, по которым рассчитывается налог в 15%. Иными словами, для любых пенсионных выплат ничего не поменяется.

К чему приведет повышение НДФЛ?

С идеей отменить плоскую шкалу налогообложения президент РФ выступил еще в июне 2020 года. Налоговое новшество приведет к более равномерной налоговой нагрузке на общество, считают в правительстве. По предварительным данным повышение налога в ближайшие три года может принести бюджету почти 190 млрд рублей.

Ранее в Минфине заявляли, что при определении параметров повышения налоговой ставки ведомство исходило из того, чтобы мера затронула лишь незначительную часть населения с высокими доходами. Однако эксперты считают, что введение такого налога — это первый шаг к тому, чтобы полностью перейти к прогрессивной шкале налогообложения. Вероятно, не ранее 2024 года: правительство обещало не трогать налоговую систему еще три года. Но обещать не значит жениться: никогда не знаешь, когда государству могут понадобиться деньги и в какой момент кризис усилится.

«В 2001 году правительство отказалось от прогрессивной шкалы подоходного налога с тарифами в пользу так называемой «плоской шкалы» и единого тарифа в 13%, — рассказывает глава Центра анализа НПФ «САФМАР» Евгений Биезбардис. — Это существенно обелило зарплаты. Тем не менее, по разным подсчетам, до 40% фонда оплаты труда все ещё находится в тени. Таким образом, проблема официальных доходов продолжает оставаться крайне актуальной. Ведь именно из-за неё страховая пенсионная система остаётся дефицитной (ей как раз не хватает взносов), а пенсии мизерными — немногим выше прожиточного минимума пенсионера. Рост ставки для якобы «богатых» может привести и к обратному эффекту — к тому, от чего пытались избавиться в 2001 году. Люди могут начать применять пути ухода от повышенного тарифа».

На что пойдут деньги?

Полученные деньги будут направлены на лечение детей с тяжелыми заболеваниями, на закупку дорогостоящих лекарств, техники и средств реабилитации, а также на проведение высокотехнологичных операций. От введения прогрессивной ставки налогообложения бюджет в 2021 году дополнительно получит 60 млрд руб., в два следующих года — 64 млрд и 68,5 млрд руб. соответственно, и эти деньги уже зарезервированы на госпрограмму «Развитие здравоохранения». Ожидается, что за счет повышения НДФЛ лечение смогут получить 25 тысяч детей.

Как относятся россияне к введению сверхналога?

По результатам опроса Фонда «Общественное мнение», за прогрессивную систему налогообложения высказываются 63% россиян, чаще всего приводя в защиту своего мнения такие аргументы: «рационально: кто больше зарабатывает, тот должен больше платить», «есть нищие, а есть миллионеры», «должны отдавать для содержания пенсионеров и неимущих». Против прогрессивного налога 26% россиян (среди молодых — 42%), объясняя: «это может лишить человека стимула больше зарабатывать», «у нас не такие большие заработки».

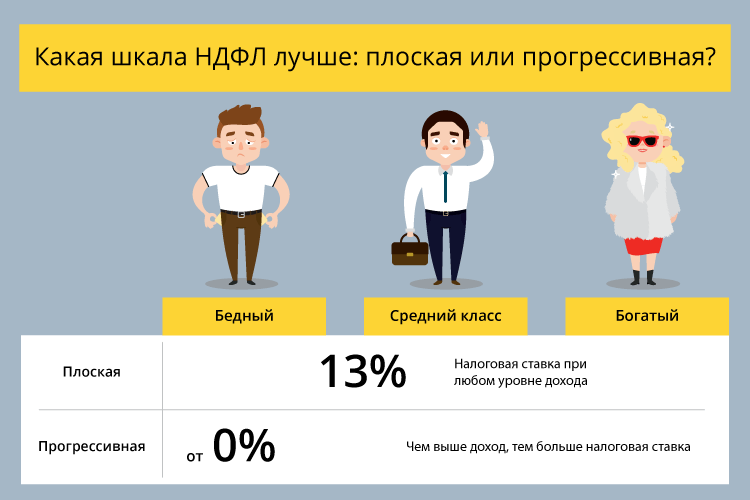

Какая шкала НДФЛ лучше: плоская или прогрессивная?

Сегодня в России действует плоская шкала НДФЛ, однако она регулярно подвергается нападкам. Противники текущей шкалы выступают за прогрессивный вариант, который, по их мнению, будет лучше работать в условиях огромного разрыва между богатыми и бедными. Так, какой вариант лучше?

Сегодня в России действует плоская шкала НДФЛ, однако она регулярно подвергается нападкам. Противники текущей шкалы выступают за прогрессивный вариант, который, по их мнению, будет лучше работать в условиях огромного разрыва между богатыми и бедными. Так, какой вариант лучше?

Для начала нужно определиться с терминами. Плоская шкала – это уровень налоговой ставки, который остается единым при любом уровне доходов. Один работник может получать в месяц 10 тыс. рублей, а второй – 300 тыс. рублей, но они оба заплатят со своих зарплат государству только 13%. Именно такая шкала в России и работает.

Прогрессия предполагает немного другой подход к этому вопросу. Здесь ставка налога обычно меняется в зависимости от того, сколько гражданин заработал. Если у него низкий доход, который едва позволяет балансировать на грани бедности, то ему могут установить ставку налога в 0%. Граждане с более высокими доходами будут платить по средней ставке, а вот самым богатым придется выложиться перед государством по максимуму.

Еще встречается регрессивная шкала налогообложения. Здесь, наоборот, суммы растут, а налоговые ставки снижаются. Впрочем, по отношению к подоходному налогу такая шкала в мире практически не используется. Свое применение она обычно находит при расчетах других налогов.

Как менялся налог?

У российского налога на доходы давняя история. В начале 19 века с помощью прогрессивной ставки облагали доходы помещиков. В зависимости от размера доходов ставка находилась в диапазоне 1-10%.

В СССР система налога многократно менялась, однако при этом шкала всегда оставалась прогрессивной. Эту же систему получила в наследство и современная Россия. Система прогрессивного налогообложения просуществовала до 2001 года, когда страна, наконец, ввела плоскую шкалу и ставку в 13%. С тех пор так и живем.

Плюсы и минусы

Однако плоская шкала налогообложения сегодня имеет много противников. Ниже мы рассмотрим отдельные законопроекты, которые регулярно поступают в Госдуму. Все они ставят своей целью отменить плоскую шкалу в стране и перейти на прогрессивное налогообложение.

Главным плюсом прогрессивной шкалы называют возможность сгладить сильные различия между самыми богатыми и самыми бедными слоями населения. Высокие ставки для богатых и низкие ставки для бедных, по мнению сторонников данной концепции, будут означать формирование более справедливой системы, а также позволят увеличить поступления в бюджет, одновременно снизив давление в отношении социально незащищенных слове населения.

Часто приводится в пример опыт развитых стран мира, где в основном и применяется прогрессивная шкала. Богачи могут отдавать государству со своих заработков 50% и более. При этом бедные граждане с низким уровнем дохода вовсе освобождаются от уплаты налога.

Главный плюс плоской шкалы – это, конечно, прозрачность и высокая собираемость. В первую очередь все эксперты вспоминают 90-е годы, когда ставка налога зависела от уровня дохода и могла составлять от 12% до 60%. Чтобы избежать высоких ставок, многие зарплаты выплачивались в конвертах, что наносило серьезный ущерб бюджету страны.

А вот с введением плоской шкалы и относительно низкой ставки в 13% выплаты в бюджет значительно увеличились. Граждане постепенно привыкли к постоянной ставке и сегодня уже сами выступают за белые трудовые отношения.

Кроме того, основным получателем НДФЛ выступают регионы, для которых этот налог является чуть ли не ключевым источником дохода. Благодаря высокой собираемости НДФЛ у регионов сегодня нет проблем с выплатами бюджетникам. А в 90-е годы с этим были большие сложности.

По мнению некоторых экспертов, если сегодня вводить прогрессию, то богатые люди, которые находятся под прицелом новой системы, найдут тысячи способов, чтобы приуменьшить свои доходы и тем самым сократить свои выплаты в бюджет. Таким образом, вместо запланированного увеличения доходов бюджета мы можем получить снижение.

Кроме российского опыта успешного перехода на плоскую шкалу, есть также опыт Казахстана. До 2007 года власти этой страны пытались работать с прогрессивной шкалой, однако успеха эта тактика не принесла. Сегодня в стране действует плоская шкала и ставка налога на уровне 10%. Новый подход, как отмечают эксперты, позволил за 10 лет увеличить собираемость налогов в 4 раза. Это довольно существенные показатели, которые подтверждают правильность выбранного курса.

Уплата налога

Есть еще один момент, который отличает плоскую шкалу от прогрессивной. При плоской шкале все взаимодействие с налоговиками берет на себя работодатель. Он уплачивает 13% с зарплаты. Граждане, если они нигде более не работают, могут в налоговую не ходить и не отчитываться. Подробнее о займах на работе читайте в нашем материале «Займ у работодателя или когда придется платить налог с выгоды?»

Однако с введением прогрессии ситуация может измениться в первую очередь за счет гигантских очередей в налоговую. Гражданам нужно будет сообщать налоговикам все места их работы, источники доходов, чтобы сотрудники ФНС все подсчитали и с учетом различных льгот вывели итоговую ставку налога.

С одной стороны – это серьезно усложнит жизнь граждан, но с другой – есть вероятность, что повысится сознательность плательщиков. Они будут сами платить налоги с доходов в бюджет и, по сути, чувствовать свою ответственность за судьбу страны. Самостоятельно выплачивая налоги, каждый гражданин будет требовать от властей соответствующего исполнения обязанностей.

Законопроекты по НДФЛ

В Госдуму регулярно поступают законопроекты, которые нацелены на изменение существующего положения дел в сфере НДФЛ. Например, в 2015 году за 1 месяц депутаты внесли сразу 3 законопроекта.

Первый проект предполагал введение ставки НДФЛ в размере 16% и освобождение от уплаты налога суммы в размере не выше МРОТ. Второй законопроект выступал за ставку в 50% для доходов на сумму более 1 млн рублей в месяц. Согласно третьему проекту максимальная ставка в 50% могла грозить гражданам, которые зарабатывали более 16 млн рублей в месяц.

И подобные законопроекты нельзя назвать редкостью. Например, в 2016 году поступил законопроект, которым предлагалось установить следующую систему. Если гражданин получал в год не больше 180 тыс. рублей, то для него ставка составляла 0%. При годовом доходе в размере от 180 тыс. до 2,4 млн рублей нужно было платить 13% с суммы, которая превышала бы 180 тыс. рублей.

Следующая ступень – это доход в 2,4 – 100 млн рублей. Обладателям таких поступлений предлагалось платить 288,6 тыс. рублей + 30% с суммы, которая превышает 2,4 млн рублей. В целом, как предполагали авторы законопроекта, новая система ставок позволит увеличить доходы бюджета на 2 трлн рублей.

Были законопроекты по НДФЛ и в этом году. Один из последних поступил в Госдуму в феврале. Суть предложений довольно проста. Если гражданин получает до 24 млн рублей в год, то для него нужно оставить ставку на уровне 13%. А если его годовой заработок превышает 24 млн рублей, то придется платить подоходный налог в размере 18%.

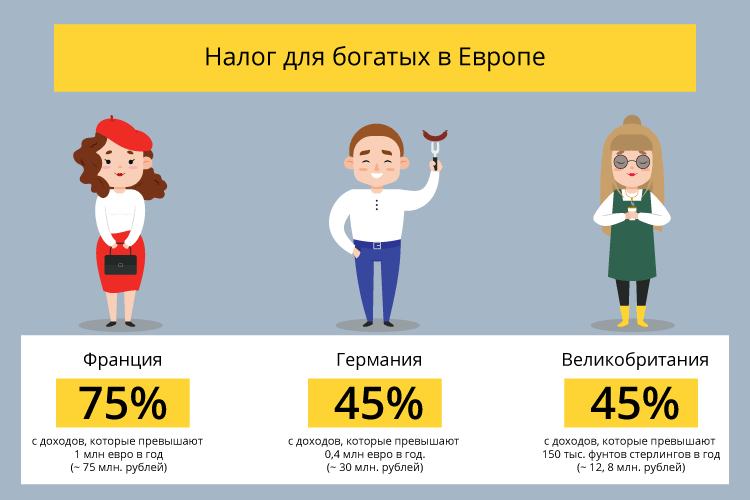

В пояснительной записке авторы ссылаются на опыт зарубежных стран. Например, французы платят 75% с доходов, которые превышают 1 млн евро в год. Немцы отдают государству 45% с доходов, которые превышают 0,4 млн евро в год. В Великобритании ставка в 45% действуют для доходов выше 150 тыс. фунтов стерлингов в год

При этом в записке авторы отдельно остановились на проблеме собираемости налога и его сложности. По их мнению, нововведения коснутся лишь 20 тыс. человек, которые при этом имеют доходы на уровне более 4 трлн рублей. Если применить к ним новые ставки налогов, то бюджет может пополниться на сумму в 200 млрд рублей. Учитывая небольшое количество людей, которых нужно отследить, у налоговых органов не должно быть проблем с адаптацией к новым правилам.

Впрочем, все проекты, которые регулярно вносятся в Госдуму, пока так и остаются лежать на полке. Чиновники выступают против внесения изменений, считая, что на данном этапе плоская шкала отлично себя зарекомендовала, поэтому не стоит осложнять ситуацию. Потенциальная выгода может быть несущественной, а вот потери вполне возможны. Тем более, что население должно чувствовать стабильные правила игры. Если их периодически менять, то уровень доверия к властям серьезно снизится.

Плоская и прогрессивная шкала налогообложения. Мировой опыт

Плоская и прогрессивная шкала налогообложения. Мировой опыт

Единая (плоская) шкала налогообложения означает налог, взимаемый по единой ставке при любом уровне дохода — единая ставка подоходного налога. Эта система налогообложения часто обсуждается в качестве альтернативы прогрессивному налогообложению.

Прогрессивная шкала налогообложения — система налогообложения, построенная на принципе увеличения налоговых ставок в зависимости от роста уровня облагаемого дохода налогоплательщика.

Сторонники единой ставки налогообложения утверждают, что если люди могут сохранить большую часть своего более высокого дохода, то они имеют больше стимулов к работе; таким образом стимулируется экономический рост.

Подоходный налог был введен в 1842 году в Великобритании, в 1887 году — в Японии, в 1891 году — Германии в, в 1913 году — в США, в 1914 году — во Франции, в России — в январе 1917 года. В СССР был он был введен декретом от 16 ноября 1922 года под общим названием подоходно-поимущественного налога, который в 1924 году был преобразован в подоходный налог.

Среди государств, состоящих в Организации экономического сотрудничества и развития (ОЭСР) или ведущих переговоры о вступлении, плоская шкала налогообложения действует в Венгрии и странах Балтии. Словакия также имела плоскую шкалу, однако ввела прогрессивный налог с 2013 года. Эта система налогообложения используется в основном в небогатых странах Европы и бывших советских республиках, а также в некоторых развивающихся странах.

Плоская шкала подоходного налога существует в Албании, Болгарии, Гернси и Джерси (Нормандские острова), Гонконге, Грузии, Исландии, Казахстане, Киргизии, Латвии, Литве, Македонии, Монголии, России, Румынии, Украине, Чехии, Эстонии.

Плоская шкала подоходного налога также введена в крупных странах, где субъектам федерации предоставлена бюджетная свобода на региональном уровне, — например, в канадской провинции Альберта, а также в отдельных штатах США: Иллинойсе, Индиане, Массачусетсе, Мичигане и Пенсильвании.

Во Франции введена экстремально прогрессивная шкала. Люди с низким доходом освобождаются от налога вовсе. Годовые доходы в пределах 5963 евро облагаются по ставке 0 %; годовые доходы от 5963 евро до 11896 евро — по ставке 5,5 %; годовые доходы в части от 11 897 евро до 26 420 евро — по ставке 14 %; доходы в части от 26 421 евро до 70 830 евро — по ставке 30 %; от 70 831 до 150 000 евро — по ставке 41 %; от 150 001 до 1 000 000 евро — по ставке 45 %.

В разгар президентской предвыборной кампании во Франции лидер социалистов Франсуа Олланд предложил в целях преодоления дефицита бюджета повысить с 2013 года до 75% ставку подоходного налога для граждан, зарабатывающих более миллиона евро в год. Новые нормы налогообложения были включены в бюджет на 2013 год.

Проект Олланда спровоцировал настоящий «исход» состоятельных людей из Франции. В числе «налоговых беглецов» оказался актер Жерар Депардье, заявивший о переезде в Бельгию и намерении сдать французский паспорт.

В Германии также действует прогрессивная система налогообложения. Не облагаемый налогом минимум дохода на одного человека составляет 8,13 тысячи евро в год. Начальная ставка подоходного налога — 14%. Для налогоплательщиков с годовым доходом свыше 52,88 тысячи евро ставка составляет 42%. Доход свыше 250,7 тысячи евро облагается по максимальной ставке — 45%.

Подоходный налог в Великобритании имеет прогрессивную шкалу. С 2012 года повысился потолок не облагаемого налогом годового дохода — с 8,1 тысячи до 9,2 тысяч фунтов. Предельная ставка подоходного налога для тех, кто зарабатывает более 150 тысяч фунтов в год была снижена с 50 до 45%. В Великобритании одна из самых высоких предельных ставок подоходного налога среди развитых стран. Она уступает только Израилю (57%), Швеции (56,6%), Бельгии (53,7%), Дании (52,2%), Нидерландам (52%) и Франции (75%).

Налоговая система в США весьма сложна и разнообразна. Согласно американским законам, правом устанавливать свои собственные налоги обладает не только федеральное правительство, но и правительства штатов и территорий, а также местные органы власти в городах, округах и так далее.

Подоходный налог в США является прогрессивным, взимается либо с индивидуального налогоплательщика, либо с семьи (супругов, совместно заполняющих декларацию). Ставка федерального налога составляет от 10% до 35% в зависимости от уровня дохода.

В Китае применяется прогрессивная шкала налогообложения доходов физических лиц. С ростом дохода ставки изменяются от 5% до 45%, при этом доход не более 3,5 тысячи юаней в месяц для резидентов юаней в месяц для нерезидентов налогом не облагается. При приеме на работу китайских сотрудников предприятие также обязано уплачивать за них социальные платежи, сумма которых составляет около 40% от официально начисляемой заработной платы.

В зависимости от величины дохода применительно к заработной плате физического лица установлена прогрессивная шкала ставок в размере от 3% (при доходе ниже 1,5 тысячи юаней) до 45% (свыше 80 тысяч юаней). Доходы от других видов деятельности облагаются налогом в размере 5% — 35%. Стандартная ставка налога на проценты и роялти составляет 20%.

В РФ с 2001 года установлена единая ставка подоходного налога в размере 13%, при этом для доходов, не связанных с выполнением налогоплательщиками работ и оказанием услуг, повышенная налоговая ставка составляет 35%. Тем не менее, тема введения в РФ прогрессивной шкалы подоходного налога периодически обсуждается на разных уровнях.

Работа с финансами

Энциклопедия ньюсмейкеров . 2012 .

Это только начало: чего ждать от странного возвращения прогрессивной шкалы НДФЛ

Президент предложил с 1 января будущего года повысить ставку подоходного налога с 13 до 15 процентов для тех, кто зарабатывает больше 5 млн рублей в год. При этом повышенной ставкой будет облагаться только та часть дохода, которая превышает 5 млн рублей в год. Дополнительные деньги должны целевым образом направляться на лечение детей с тяжелыми, редкими заболеваниями, на закупку дорогостоящих лекарств, техники и средств реабилитации, на проведение высокотехнологичных операций.

Небезынтересно и то, что президент выразил уверенность: моральное право принимать решение по распределению собранных средств должны иметь только врачи и общественные деятели.

Вот такая инициатива. Да какая там инициатива — можно сказать, что решение. Прогрессивная шкала подоходного налогообложения, которой не было в России с 2001 года, возвращается.

Когда за несколько дней до выступления президента из правительственных кругов просочились сведения, что вновь обсуждается вопрос о введении прогрессивной шкалы налогообложения, стало понятно: на этот раз, похоже, все всерьез. Просто конъюнктура сегодняшнего политического момента такова, что вероятность введения «прогрессивки» резко возросла. Да-да, имеется в виду предстоящее голосование по поправкам к конституции.

Введение прогрессивной шкалы — беспроигрышный шаг с точки зрения электоральной поддержки. Результаты социологических опросов неоднократно показывали, что люди одобряют повышенное налогообложение для богатых. На самом деле это серьезный повод задуматься, почему существует такое стойкое одобрение. Возможно, потому, что большинство населения в России отнюдь не богатое, а почти 20 млн человек вообще находятся ниже официальной черты бедности. В бедной стране большинство жителей, вне всяческого сомнения, поддержит эту меру.

По-видимому, чтобы еще больше усилить привлекательность введения прогрессивной шкалы, решено было увязать ее введение с помощью тяжелобольным детям. Да еще и распределять собранные деньги должны врачи и общественные деятели. Ну кому это не понравится? Кто будет возражать, чтобы богатые заплатили больше, можно сказать, для святой цели — помощи тяжелобольным детям? Нет, таких не найдется. И именно это свидетельствует, что такое решение появилось именно сейчас — накануне голосования по поправкам к конституции — неспроста.

Однако в спешке — надо было во что бы то ни стало успеть до дня голосования 1 июля — похоже, не учли некоторые важные моменты. К примеру, то, что реализация данной инициативы в предложенном варианте нарушает один из важнейших принципов бюджетной системы Российской Федерации — принцип общего (совокупного) покрытия расходов бюджетов (Ст.35 Бюджетного кодекса РФ). Принцип этот гласит, что расходы бюджета не могут быть увязаны с определенными доходами бюджета. Там есть несколько исключений, но они здесь никак не подходят. То есть вы не можете конкретный налог — или его часть — направить на финансирование определенных расходов. Такое невозможно, и никакая бюджетная система не выдержит, если все будет организовано по-другому.

Есть и еще один любопытный аспект. Вообще-то НДФЛ — это региональный налог, однако в предложенном формате все однозначно выглядит так, как будто этот налог федеральный.

Наконец, как быть с тем, что распределять собранные деньги должны врачи и общественные деятели? При всем уважении к врачам (уж не знаю, стоит ли писать «и общественным деятелям»), хочу напомнить, что есть установленные законом процедуры бюджетного процесса. Это же не деньги какого-то частного благотворительного фонда, в котором есть экспертный совет. Это бюджетные средства. Безусловно, мнение врачей должно обязательно учитываться, но это не одно и то же, что распределять бюджетные средства.

Решение о введении прогрессивного налогообложения оказалось оформленным таким образом, что его невозможно не увязать с голосованием 1 июля по поправкам в конституцию. Плохо, когда важные экономические решения подстраиваются под политическую конъюнктуру, — это негативно отражается на качестве принимаемых решений. В результате нередко получается, что правильное по сути решение, — а именно так, на мой взгляд, следует оценивать решение о введении в России прогрессивного налогообложения, — оказывается плохо работающим и дискредитированным.

Несколько слов о параметрах принятого решения. Правильно, что прогрессию хотя бы ввели с 5 млн рублей дохода в год, потому что буквально за несколько дней до объявленного решения говорили о пороге в 2-3 млн рублей. Хотя, по моему мнению, можно было бы начинать брать повышенный налог и с 6 млн рублей дохода в год.

По последним имеющимся данным Росстата за апрель 2019 года, от 250 000 рублей до 500 000 рублей в месяц у нас получали 183,7 тысячи человек. От 500 000 до 1 млн рублей — 37,4 тысячи человек, а свыше одного миллиона рублей в месяц — 11,3 тысячи человек. На основании этих цифр можно примерно оценить, что под установленную прогрессию с 5 млн рублей в год (417 000 рублей в месяц) в России попадает около 100 000 человек.

Ожидается, что с помощью введенной прогрессивной шкалы дополнительно удастся собрать 60 млрд рублей в год. Это, безусловно, совсем немного. Но не будем уж совсем наивными, как говорится, «лиха беда начало». Думаю, что новые параметры прогрессивного налогообложения мы можем увидеть уже достаточно скоро, накануне выборов в Госдуму осенью 2021 года.

Мнение автора может не совпадать с точкой зрения редакции

Плоская и прогрессивная шкала налогообложения. Мировой опыт

Единая (плоская) шкала налогообложения означает налог, взимаемый по единой ставке при любом уровне дохода — единая ставка подоходного налога.

Эта система налогообложения часто обсуждается в качестве альтернативы прогрессивному налогообложению.

Прогрессивная шкала налогообложения — система налогообложения, построенная на принципе увеличения налоговых ставок в зависимости от роста уровня облагаемого дохода налогоплательщика.

Сторонники единой ставки налогообложения утверждают, что если люди могут сохранить большую часть своего более высокого дохода, то они имеют больше стимулов к работе; таким образом стимулируется экономический рост.

Подоходный налог был введен в 1842 году в Великобритании, в 1887 году — в Японии, в 1891 году — Германии в, в 1913 году — в США, в 1914 году — во Франции, в России — в январе 1917 года.

В СССР был он был введен декретом от 16 ноября 1922 года под общим названием подоходно-поимущественного налога, который в 1924 году был преобразован в подоходный налог.

Среди государств, состоящих в Организации экономического сотрудничества и развития (ОЭСР) или ведущих переговоры о вступлении, плоская шкала налогообложения действует в Венгрии и странах Балтии.

Словакия также имела плоскую шкалу, однако ввела прогрессивный налог с 2013 года.

Эта система налогообложения используется в основном в небогатых странах Европы и бывших советских республиках, а также в некоторых развивающихся странах.

Плоская шкала подоходного налога существует в Албании, Болгарии, Гернси и Джерси (Нормандские острова), Гонконге, Грузии, Исландии, Казахстане, Киргизии, Латвии, Литве, Македонии, Монголии, России, Румынии, Украине, Чехии, Эстонии.

Плоская шкала подоходного налога также введена в крупных странах, где субъектам федерации предоставлена бюджетная свобода на региональном уровне, — например, в канадской провинции Альберта, а также в отдельных штатах США: Иллинойсе, Индиане, Массачусетсе, Мичигане и Пенсильвании.

Во Франции введена экстремально прогрессивная шкала. Люди с низким доходом освобождаются от налога вовсе. Годовые доходы в пределах 5963 евро облагаются по ставке 0 %; годовые доходы от 5963 евро до 11896 евро — по ставке 5,5 %; годовые доходы в части от 11 897 евро до 26 420 евро — по ставке 14 %; доходы в части от 26 421 евро до 70 830 евро — по ставке 30 %; от 70 831 до 150 000 евро — по ставке 41 %; от 150 001 до 1 000 000 евро — по ставке 45 %.

В разгар президентской предвыборной кампании во Франции лидер социалистов Франсуа Олланд предложил в целях преодоления дефицита бюджета повысить с 2013 года до 75% ставку подоходного налога для граждан, зарабатывающих более миллиона евро в год. Новые нормы налогообложения были включены в бюджет на 2013 год.

Проект Олланда спровоцировал настоящий «исход» состоятельных людей из Франции.

В числе «налоговых беглецов» оказался актер Жерар Депардье, заявивший о переезде в Бельгию и намерении сдать французский паспорт.

Не облагаемый налогом минимум дохода на одного человека составляет 8,13 тысячи евро в год.

Начальная ставка подоходного налога — 14%. Для налогоплательщиков с годовым доходом свыше 52,88 тысячи евро ставка составляет 42%.

Доход свыше 250,7 тысячи евро облагается по максимальной ставке — 45%.

Подоходный налог в Великобритании имеет прогрессивную шкалу .

С 2012 года повысился потолок не облагаемого налогом годового дохода — с 8,1 тысячи до 9,2 тысяч фунтов. Предельная ставка подоходного налога для тех, кто зарабатывает более 150 тысяч фунтов в год была снижена с 50 до 45%.

В Великобритании одна из самых высоких предельных ставок подоходного налога среди развитых стран.

Она уступает только Израилю (57%), Швеции (56,6%), Бельгии (53,7%), Дании (52,2%), Нидерландам (52%) и Франции (75%).

Налоговая система в США весьма сложна и разнообразна . Согласно американским законам, правом устанавливать свои собственные налоги обладает не только федеральное правительство, но и правительства штатов и территорий, а также местные органы власти в городах, округах и так далее.

Подоходный налог в США является прогрессивным, взимается либо с индивидуального налогоплательщика, либо с семьи (супругов, совместно заполняющих декларацию).

Ставка федерального налога составляет от 10% до 35% в зависимости от уровня дохода.

В Китае применяется прогрессивная шкала налогообложения доходов физических лиц.

С ростом дохода ставки изменяются от 5% до 45%, при этом доход не более 3,5 тысячи юаней в месяц для резидентов юаней в месяц для нерезидентов налогом не облагается.

При приеме на работу китайских сотрудников предприятие также обязано уплачивать за них социальные платежи, сумма которых составляет около 40% от официально начисляемой заработной платы.

В зависимости от величины дохода применительно к заработной плате физического лица установлена прогрессивная шкала ставок в размере от 3% (при доходе ниже 1,5 тысячи юаней) до 45% (свыше 80 тысяч юаней). Доходы от других видов деятельности облагаются налогом в размере 5% — 35%. Стандартная ставка налога на проценты и роялти составляет 20%.

В РФ с 2001 года установлена единая ставка подоходного налога в размере 13%, при этом для доходов, не связанных с выполнением налогоплательщиками работ и оказанием услуг, повышенная налоговая ставка составляет 35%.

Тем не менее, тема введения в РФ прогрессивной шкалы подоходного налога периодически обсуждается на разных уровнях.

Материал подготовлен на основе информации РИА Новости и открытых источников