Как сделать корректировку по 6 НДФЛ?

Порядок подачи уточненок по 2‑НДФЛ и 6‑НДФЛ

Когда представление уточненок по НДФЛ — это обязанность, а когда — право? Нужно ли подавать уточненки при перерасчете отпускных, а также тогда, когда ошибки не влияют на сумму налога? В чем выгода добровольных уточненок? И что делать, если вместо корректирующей справки подана аннулирующая?

Любая ошибка в 6-НДФЛ или 2-НДФЛ, например в персональных данных налогоплательщика, кодах доходов и вычетов, суммовых показателях, рассматривается налоговиками как недостоверные сведения. А за каждый документ, который содержит недостоверные сведения, налоговый агент может быть оштрафован на 500 ₽ (п. 1 ст. 126.1 НК РФ; письма ФНС от 09.08.2016 № ГД-4-11/14515, от 09.12.2016 № СА-4-9/23659@). Если недостоверные сведения приведут к занижению суммы НДФЛ, подлежащей уплате в бюджет, компания также будет привлечена к ответственности по ст. 123 НК РФ.

Напомним, ошибки в 6-НДФЛ выявляются в ходе камеральных или выездных проверок либо вне их рамок (ст. 88 и 101 НК РФ). В этом случае установлен четкий порядок и сроки, например, камералка проводится в течение трех месяцев. А вот справка 2-НДФЛ ни декларацией, ни расчетом не является (ст. 80 НК РФ; письмо ФНС от 09.08.2016 № ГД-4-11/14515). А значит, срок ее проверки фактически ограничен лишь сроками давности привлечения к ответственности (три года — ст. 113 НК РФ) и глубиной проведения выездной проверки (также три года, не считая текущего, — п. 4 ст. 89 НК РФ).

Когда ошибки в расчете не влияют на сумму НДФЛ, подача уточненных расчетов до того, как ошибку обнаружат налоговики, обычно позволяет избежать штрафа за представление недостоверных сведений. Чтобы уточнить недостоверные сведения в 2-НДФЛ, нужно подать корректирующую или аннулирующую справку.

6-НДФЛ

Обязанность — представить уточненку

Налоговый агент обязан подать уточненный расчет по форме 6-НДФЛ, если не включил в первичный расчет какие-то сведения или допустил ошибки. Причем, в отличие от других налоговых деклараций, уточненный расчет представляется не только при занижении подлежащих уплате в бюджет сумм НДФЛ, но и при их завышении (письма ФНС от 01.11.2017 № ГД-4-11/22216@, от 21.07.2017 № БС-4-11/14329@, вопрос № 7). Помимо арифметических и технических ошибок, которые могут возникнуть в расчете, сумма НДФЛ может быть искажена, например, в следующих ситуациях:

- если зарплата, начисленная за январь и выплаченная в апреле, не отражена в разделе 1 расчета за I квартал (письмо ФНС РФ от 16.05.2016 № БС-3-11/2169@);

- если при выплате зарплаты в январе НДФЛ, который удержан с зарплаты за декабрь, не попал в строку 070 раздела 1 и в раздел 2 расчета за I квартал следующего года (письмо ФНС от 05.12.2016 № БС-4-11/23138@);

- в случае перерасчета зарплаты за предыдущие периоды (от 21.07.2017 № БС-4-11/14329@, вопрос № 8, от 27.01.2017 № БС-4-11/1373@, п. 2).

Как быть при перерасчете отпускных

Также уточненный расчет должен быть представлен, если при перерасчете отпускных сумма уменьшается. В разделе 1 за период, в котором отпускные были начислены, отражаются итоговые суммы с учетом уменьшенной суммы отпускных. При этом сумма удержанного НДФЛ не корректируется (то есть строки 070 и 140 не исправляются), что дает основание для зачета или возврата излишне удержанного налога. Если отпускные доплачиваются, уточненка не подается. В разделе 1 расчета того отчетного периода, в котором произведена доплата, отражаются итоговые суммы с учетом доплаты отпускных и доудержанного при этом НДФЛ (письмо УФНС по г. Москве от 12.03.2018 № 20-15/049940).

Настройте личный календарь отчетности и сдавайте все декларации вовремя

Когда можно не представлять

Налоговики разрешают не представлять уточненный расчет, например, в следующих ситуациях.

В IV квартале налоговый статус физлица изменился с нерезидента на резидента или наоборот. Перерасчет НДФЛ в этом случае будет отражен в расчете по форме 6-НДФЛ за год. Представлять уточненные расчеты за I квартал, полугодие, 9 месяцев не следует.

Работник утратил право на стандартный вычет или получил право на имущественный вычет с начала года, а документы представил только в середине года. Перерасчет НДФЛ следует отразить в расчете за тот период, в котором работник принес подтверждающие документы. Подавать уточненку за предыдущие отчетные периоды не нужно (письмо ФНС РФ от 12.04.2017 № БС-4-11/6925, письмо УФНС РФ по г. Москве от 03.07.2017 № 13-11/099595).

Заработная плата за последний месяц квартала (март, июнь, сентябрь), выданная в следующем квартале, отражена в разделе 2 расчета за отчетный квартал. Поскольку в этой ситуации не возникает ни завышения, ни занижения НДФЛ, подлежащего уплате в бюджет, представлять уточенный расчет за отчетный квартал не требуется (письмо ФНС РФ от 15.12.2016 № БС-4-11/24065@).

Плюсы добровольной уточненки

Если ошибки не связаны с суммами НДФЛ, то представлять уточненный расчет до того, как от инспекции получено соответствующее требование, — это право, а не обязанность. Например, при обнаружении ошибки в дате фактического получения дохода, которая не повлияла на величину и сроки уплаты НДФЛ, организация может, но не обязана подать уточненку. Использовать это право стоит, если ошибка выявлена самостоятельно, до получения от ИФНС пояснений по факту обнаружения ошибок в представленном расчете или акта об обнаружении фактов, свидетельствующих о совершении нарушения. Дело в том, что в такой ситуации добровольная уточненка исключает штраф за представление недостоверного расчета (п. 2 ст. 126.1 НК РФ, письмо ФНС России от 09.08.2016 № ГД-4-11/14515).

Несколько сложнее обстоит дело с освобождением от штрафа по ст. 123 НК РФ за несвоевременное перечисление НДФЛ в бюджет. Эта ошибка также может найти отражение в 6-НДФЛ (неверное заполнение строки 120). Получается, что, если такое нарушение найдет ИФНС, организацию ждет сразу два штрафа: по ст. 123 и по ст. 126.1 НК РФ. Самостоятельное обнаружение ошибки и представление уточненного расчета, как уже отмечалось, спасает от штрафа по ст. 126.1 НК РФ. А что же со вторым штрафом?

Положения п. 4 и 6 ст. 81 НК РФ содержат правило, позволяющее избежать штрафа по ст. 123 НК РФ. Но для этого перед тем, как представить уточненный расчет, нужно заплатить налог и пени. А значит, если обнаружены ошибки в заполнении строки 120 расчета, не затронувшие сумму НДФЛ, прежде чем подавать корректировку, надо проверить, перечислен ли уже налог и соответствующие пени. И если нет, то сначала рассчитаться с бюджетом, а потом уже сдавать новый 6-НДФЛ. А если налог и пени были уплачены задолго до корректировки, не лишним будет подготовить сопроводительное письмо с указанием на эти факты и приложением копий платежных документов.

Право на освобождение от штрафа за несвоевременное перечисление НДФЛ имеют и те организации, которые ошибок в 6-НДФЛ не допустили. Для этого достаточно уплатить НДФЛ и пени до того, как ошибку найдет ИФНС. К такому выводу недавно пришел КС РФ (Постановление от 06.02.2018 № 6-П).

Порядок подачи уточненки

Как говорится в п. 6 ст. 81 НК РФ, уточненный 6-НДФЛ должен содержать данные только по тем налогоплательщикам, в отношении которых обнаружены факты неотражения или неполноты отражения сведений, а также ошибки, приводящие к занижению суммы налога. Но, как мы помним, агенты обязаны подавать уточненки по 6-НДФЛ и в ситуации, когда сумма налога завышена. А добровольная корректировка и вовсе может быть не связана с суммами НДФЛ. Как формировать уточненки в таких случаях?

Порядок заполнения расчета не содержит положений, которые конкретизируют порядок заполнения уточненного расчета. Получается, что формально у налогового агента, допустившего такие ошибки, нет права представить в составе уточненки данные только по тем налогоплательщикам, в отношении которых допущены ошибки. Нужно представлять расчет целиком. С другой стороны, тут можно применить положения п. 7 ст. 3 НК РФ о том, что любые неустранимые неясности налогового законодательства должны толковаться в пользу налогового агента. Это значит, что организации вправе руководствоваться порядком представления уточненного расчета, установленным п. 6 ст. 81 НК РФ, как единственным четко описанным в законодательстве.

Соответственно, уточненный расчет, содержащий исправленные данные в отношении тех налогоплательщиков, по которым обнаружены неточности, нельзя признать составленным неверно. Но тут нужно учитывать один важный нюанс: указанные данные должны заполняться полностью, то есть отражаться и в разделе 1, и в соответствующих блоках раздела 2. Ведь п. 6 ст. 81 НК РФ не говорит о том, что в уточненном расчете представляется только та информация, которая была неверно указана в первоначальном. При этом в строке «Номер корректировки» титульного листа проставляется «001».

Также не забудьте, что, если по итогам года обнаружена ошибка в разделе 1 расчета за I квартал, нужно представить уточненку за I квартал, за полугодие и за 9 месяцев, поскольку раздел 1 составляется нарастающим итогом (письмо ФНС от 21.07.2017 № БС-4-11/14329@, вопрос № 7).

Если же ошибка была допущена на титульном листе или в разделе 2 расчета за I квартал, то уточнять расчеты за полугодие и за 9 месяцев не нужно, поскольку раздел 2 формируется поквартально.

Ошибки в строке 080

Если зарплата за третий месяц квартала была выплачена в следующем месяце, то в строке 070 «Сумма удержанного налога» и в строке 080 «Сумма налога, не удержанная налоговым агентом» раздела 1 расчета за отчетный период проставляется «0». Если в строке 080 была отражена сумма налога, удержанная в следующем отчетном периоде, нужно представить уточненку за соответствующий период (письмо ФНС от 01.11.2017 № ГД-4-11/22216@, письмо ФНС от 01.08.2016 № БС-4-11/13984@, вопрос № 5).

Ошибки в КПП или ОКТМО

Если ошибка допущена в КПП или ОКТМО, нужно представить два расчета: уточненный и первичный. В уточненном расчете указывается:

- номер корректировки «001»;

- КПП и ОКТМО, которые были указаны в первоначальном расчете, то есть ошибочные значения;

- нулевые показатели во всех разделах расчета.

В первичном расчете необходимо проставить:

- номер корректировки «000»;

- правильные значения КПП и ОКТМО;

- показатели из первоначального расчета.

Даже если первичный расчет с правильными КПП и ОКТМО будет представлен позже установленного срока, налоговые органы не будут привлекать организацию к ответственности на основании п. 1.2 ст. 126 НК РФ (письма ФНС от 12.08.2016 № ГД-4-11/14772, от 01.11.2017 № ГД-4-11/22216@).

Заполняйте расчеты по НДФЛ с помощью пошаговых методик от экспертов сервиса, чтобы избежать ошибок, подачи уточненок и начисления штрафов

2-НДФЛ

Чтобы уточнить недостоверные сведения в справке 2-НДФЛ, нужно подать корректирующую или аннулирующую справку. В заголовке уточненной справки указывается (разд. II Порядка заполнения формы справки, утв. Приказом ФНС от 30.10.2015 № ММВ-7-11/485@):

- в поле «N ______» — номер первичной справки;

- в поле «от __.__.__» — дата составления корректирующей или аннулирующей справки.

Уточненные справки подаются по той же форме, что и первичные. Уточнять необходимо только ту справку, в которой была допущена ошибка, направлять весь комплект справок за год не нужно (п. 5 Порядка представления справок, утв. Приказом ФНС от 16.09.2011 № ММВ-7-3/576@).

При подаче корректирующей справки ошибочные сведения заменяются на верные. При этом заполняются все разделы, а не только тот, в котором была допущена ошибка. Количество корректирующих справок практически не ограничено. Номер корректировки может принимать значения от «01» до «98».

Аннулирующая справка

Аннулирующая справка полностью заменяет первоначальную 2-НДФЛ и представляется, если первичная справка была подана ошибочно, например:

- с признаком «1»: НДФЛ рассчитан с тех доходов, которые не облагаются этим налогом, при условии, что других налогооблагаемых доходов в этом календарном году у физлица не было;

- с признаком «1» по месту нахождения головной организации, в то время как зарплата работнику выплачивалась в обособленном подразделении, с которым у него заключен трудовой договор;

- с признаком «2»: сообщили о невозможности удержать НДФЛ с физлица, хотя фактически налог был удержан.

В аннулирующей справке необходимо заполнить только заголовок, разделы 1 и 2. Разделы 3, 4 и 5 заполнять не нужно (разд. I Порядка заполнения справки 2-НДФЛ). Аннулирующая справка может быть представлена только один раз и только с номером корректировки «99».

Если подать аннулирующую справку вместо корректирующей, она «перечеркнет» первичную справку, и корректирующую справку с правильными сведениями уже не примут. В этом случае нужно представить первоначальную справку с номером корректировки «00», новым порядковым номером и текущей датой составления. Если такая справка будет представлена с нарушением установленного срока, налогового агента оштрафуют на 200 ₽ за каждый документ, представленный с опозданием (п. 1 ст. 126 НК РФ).

Налоговый юрист Алексей Крайнев,

директор ООО «Консалтинг Успешного Бизнеса» Оксана Курбангалеева

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Как сделать корректировку по 6 НДФЛ?

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Обзор документа

Обзор документа

Письмо Федеральной налоговой службы от 1 апреля 2021 г. № БС-4-11/4351@ О корректности отражения сумм удержанного налога при заполнении формы 6-НДФЛ

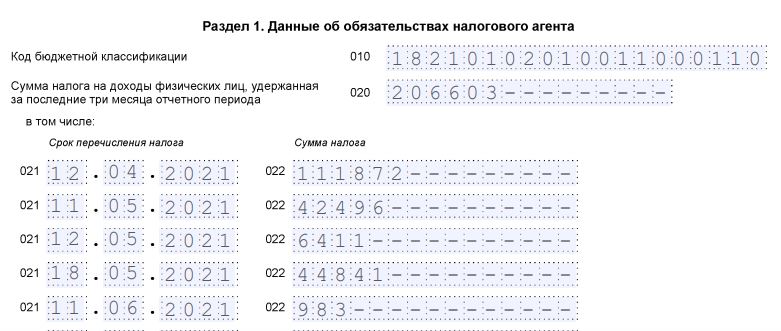

Вопрос: При заполнении формы 6-НДФЛ возник вопрос о корректности отражения сумм удержанного налога. Заработная плата за декабрь 2020 года выплачена сотрудникам 31 декабря 2020 года. Удержанный 31 декабря 2020 года налог должен был быть перечислен в бюджет не позже 11 января 2021 года. В этой ситуации в Разделе 1 Расчета 6-НДФЛ за 2020 год были отражены как сумма полученного дохода, так и сумма удержанного с этого дохода налога. Кроме того, удержанный налог со сроком перечисления 11.01.2021 включен в таблицу обязательств налогового агента Расчета 6-НДФЛ за 1 квартал 2021 года (строки 020 и 022 Раздела 1). Следует ли ожидать санкций при заполнении Расчетов таким образом?

Ответ: Федеральная налоговая служба рассмотрела письмо и по вопросу заполнения расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), сообщает следующее.

В соответствии с абзацем вторым пункта 2 статьи 230 Налогового кодекса Российской Федерации (далее — Кодекс) налоговые агенты представляют в налоговый орган по месту учета по форме, формату и в порядке, утвержденным федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, за первый квартал, полугодие, девять месяцев — не позднее последнего дня месяца, следующего за соответствующим периодом, за год — не позднее 1 марта года, следующего за истекшим налоговым периодом.

Форма расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (далее — расчет по форме 6-НДФЛ), порядок ее заполнения и представления утверждены приказом ФНС России от 15.10.2020 N ЕД-7-11/753@ «Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядка ее заполнения и представления, формата представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме, а также формы справки о полученных физическим лицом доходах и удержанных суммах налога на доходы физических лиц» (далее — приказ ФНС России от 15.10.2020 N ЕД-7-11/753@).

В соответствии с пунктами 3.1 и 3.2 Порядка заполнения расчета по форме 6-НДФЛ, утвержденного согласно приложению N 2 к приказу ФНС России от 15.10.2020 N ЕД-7-11/753@, в разделе 1 расчета по форме 6-НДФЛ указываются сроки перечисления налога на доходы физических лиц (далее — налог, НДФЛ) и суммы удержанного налога за последние три месяца отчетного периода.

В поле 020 указывается обобщенная по всем физическим лицам сумма налога, удержанная за последние три месяца отчетного периода.

В поле 021 указывается дата, не позднее которой должна быть перечислена удержанная сумма налога.

В поле 022 указывается обобщенная сумма удержанного налога, подлежащая перечислению в указанную в поле 021 дату.

При этом сумма налога, удержанная за последние три месяца отчетного периода, указанная в поле 020, должна соответствовать сумме значений всех заполненных полей 022.

Таким образом, в разделе 1 расчета по форме 6-НДФЛ за первый квартал 2021 года подлежат отражению с выплаченных физическим лицам доходов суммы удержанного НДФЛ за последние три месяца отчетного периода, то есть за январь — март 2021 г., независимо от срока их перечисления, определяемого в соответствии с положениями пункта 6 статьи 226 и пункта 9 статьи 226.1 Кодекса.

Согласно приведенной в письме ситуации, организация — налоговый агент отразила в полях 020 и 022 раздела 1 расчета по форме 6-НДФЛ за первый квартал 2021 года сумму удержанного НДФЛ с выплаченной 31.12.2020 работникам заработной платы за декабрь 2020 г.

Вместе с тем, в соответствии с пунктом 6 статьи 81 Кодекса при обнаружении налоговым агентом в поданном им в налоговый орган расчете факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению или завышению суммы налога, подлежащей перечислению, налоговый агент обязан внести необходимые изменения и представить в налоговый орган уточненный расчет.

Учитывая изложенное, если налоговый агент в разделе 1 расчета по форме 6-НДФЛ за первый квартал 2021 года отразил с дохода в виде заработной платы за декабрь 2020 г., выплаченной работникам 31.12.2020, сумму удержанного НДФЛ со сроком перечисления не позднее 11.01.2021 (пункт 7 статьи 6.1, пункт 6 статьи 226 Кодекса), что по своей сути не привело к занижению или завышению суммы налога, подлежащей перечислению, то представление уточненного расчета по форме 6-НДФЛ за первый квартал 2021 года в рассматриваемой ситуации не требуется.

| Действительный государственный советник Российской Федерации 2 класса |

С.Л. Бондарчук |

Обзор документа

В рассматриваемой ситуации организация — налоговый агент отразила в полях 020 и 022 раздела 1 расчета по форме 6-НДФЛ за I квартал 2021 г. сумму удержанного НДФЛ с выплаченной работникам зарплаты за декабрь 2020 г. Как пояснила ФНС, представлять уточненный расчет по форме 6-НДФЛ за I квартал 2021 г. не нужно.

Можно ли сдавать корректировку по форме 6-НДФЛ в 2020 году?

Можно ли сдавать корректировку 6-НДФЛ? Безусловно, можно, а иногда и необходимо. Изучим нюансы составления уточненного расчета, а также рассмотрим, когда можно обойтись пояснениями, а в каких случаях нужно сдавать корректирующий отчет.

Сдается ли уточненка после срока сдачи 6-НДФЛ?

Форма 6-НДФЛ классифицируется как расчет, то есть по своему статусу она приближена к налоговым декларациям. И для расчетов, и для деклараций предусмотрено составление корректировок (ст. 81 НК РФ). Поэтому в предусмотренных законом случаях уточненка по форме 6-НДФЛ сдается, а именно, если:

- налогоплательщик, сдав изначально расчет, обнаружил по факту перепроверки его исходного файла ошибки;

- ФНС выявила ошибки в расчете при камеральной проверке и направила налогоплательщику требования исправить их (посредством подачи уточненки) либо предоставить необходимые разъяснения.

В первом случае уточненку нужно сдать как можно скорее: до того момента, как ошибку обнаружит ФНС. С момента получения расчета у налоговиков не так много времени на его проверку — не больше 3 месяцев (п. 2 ст. 88 НК РФ).

Во втором случае уточненку, а также разъяснения, если они будут запрошены, предстоит сдать в течение 5 дней после получения требований от ФНС (п. 3 ст. 88 НК РФ).

Если налоговики обнаружат в расчете ошибки до того момента, как налогоплательщик направит в ФНС корректировку, то на него может быть наложен штраф в сумме 500 руб. (п. 1 ст. 126.1 НК РФ).

Таким образом, сдавать рассматриваемый расчет в ФНС не только можно, но и нужно при первой возможности (либо по требованию ФНС). При этом есть ряд особенностей, характеризующих составление корректировочной формы 6-НДФЛ. Изучим, как сдавать уточненку по 6-НДФЛ с учетом данных нюансов.

Как сдать уточненный (корректировочный) расчет правильно

Алгоритм сдачи корректировочного расчета принципиально не отличается от предоставления первичной версии документа. Однако есть ряд важных особенностей, характеризующих данную процедуру.

При подготовке уточненки по 6-НДФЛ нужно иметь в виду, что:

- Уточненка сдается по той форме, что применялась в налоговый период, за который направлялся первичный документ (п. 5 ст. 81 НК РФ).

Форма бланка 6-НДФЛ утверждена приказом ФНС России от 14.10.2015 № ММВ-7-11/450. Однако в нее внесены изменения приказом ФНС от 15.10.2020 № ММВ-7-11/753@. Обновленный бланк вступит в силу, начиная с отчетности за первый квартал 2021 года. Основное изменение в нем — объединение форм 6-НДФЛ и 2-НДФЛ в одном документе.

- Фирмой, имеющей штат 10 сотрудников и больше, уточненка 6-НДФЛ, как и первичная версия расчета, сдается в электронном виде.

- Корректировка 6-НДФЛ заполняется полностью, как если бы в ФНС направлялся первичный расчет. Однако на титульном листе уточняющей формы должен стоять номер корректировки — 001, 002 и т. д.

Таким образом, уточненка по 6-НДФЛ может сдаваться в ФНС, и не один раз. А в некоторых случаях предоставляется даже в нескольких экземплярах одновременно. Изучим подробнее, когда именно.

Сколько корректирующих расчетов может быть сдано

В общем случае предполагается сдача в ФНС одной уточненки. Можно ли сдать уточненку по 6-НДФЛ вдогонку, если после отправки первой корректировочной формы были обнаружены иные ошибки? Безусловно. Главное — зафиксировать на титульном листе формы верный номер корректировки — на единицу больше.

Есть вместе с тем варианты сдачи уточненки, при которых в ФНС сдается несколько корректировочных форм 6-НДФЛ, а именно:

- При обнаружении ошибок в расчетах за несколько отчетных периодов.

Даже если ФНС не предъявила к фирме претензий по факту завершения камеральной проверки расчетов за более ранние периоды, то уточненки по соответствующим расчетам — при обнаружении ошибок — следует сдать. Это можно сделать одновременно с подачей корректировки по наиболее позднему периоду.

Также при обнаружении недостоверности данных в одном из предыдущих кварталов придется сдать уточненки за весь налоговый период, поскольку форма 6-НДФЛ составляется нарастающим итогом. - Если ошибка заключается в неверном указании ОКТМО или КПП в форме расчета.

Как сдать корректировку по 6-НДФЛ в этом случае?

ФНС России в письме от 12.08.2016 № ГД-4-11/14772 рекомендует это сделать посредством представления в ведомство двух экземпляров расчета:

- корректировочного (то есть содержащего код 001), в котором отражены нулевые показатели, но тот же, неверный код ОКТМО или КПП, что был зафиксирован в первичном расчете;

- первичного (с кодом 000) уже с правильными ОКТМО и КПП, заполненного должным образом.

При этом мера ответственности в виде штрафа в 500 руб. при сдаче первичного расчета после установленного законом срока, предусмотренная п. 1 ст. 126.1 НК РФ, в данном случае не применяется.

Иногда налогоплательщику требуется не просто сдать один или несколько экземпляров расчета, но и дополнить их разъяснениями — в соответствии с запросом ФНС. Когда это нужно делать и как сдать корректирующий 6-НДФЛ в этом случае?

Когда нужно сдавать разъяснения к расчетам

Поводы к отправке требований предоставить разъяснения по 6-НДФЛ у ФНС могут быть самые разные. К основным можно отнести:

- Непредставление 6-НДФЛ фирмой, в то время как ранее расчет данной фирмой предоставлялся. Налоговики в этом случае могут посчитать, что налогоплательщик забыл сдать расчет, хотя предположительно должен был сделать это.

- В титульном листе есть несущественные ошибки (например, в названии фирмы или самого налогового органа), и в целях их исправления необязательно требовать уточненку — достаточно обойтись разъяснениями.

- Данные по форме 6-НДФЛ, по всем признакам составленной корректно, расходятся с теми, что отражены в других документах от налогоплательщика, например, в справках 2-НДФЛ (с 2021 года форма 2-НДФЛ отменена, данные из нее включаются в новый бланк расчета 6-НДФЛ).

В этом случае ФНС вправе уточнить у фирмы, в каком из двух документов сведения достоверны. Соответственно, если таковым будет 2-НДФЛ, то налоговики впоследствии запросят и уточненку по 6-НДФЛ.

Запрошенные корректировка и разъяснения могут быть предоставлены как единовременно, так и отдельными документами. Главное — уложиться в установленный законом срок ответа.

Если для истребования разъяснений со стороны ФНС предусмотрена официальная форма, утвержденная приказом ФНС РФ от 07.11.2018 № ММВ-7-2/628, то для разъяснений со стороны налогоплательщика такой формы не определено.

Изучим, в какой ориентировочной структуре она может быть представлена.

Как правильно составляется разъяснение по 6-НДФЛ: структура документа

В разъяснениях по 6-НДФЛ, которые предоставляются в ФНС в свободной форме, желательно отразить следующее.

Сведения о налогоплательщике:

- название в соответствии с учредительными документами;

- адрес регистрации;

- ИНН, КПП, ОГРН.

Сведения о документе, направляемом в ФНС:

- наименование («Пояснения»);

- дата, место составления;

- ссылка на требование от ФНС (с указанием его номера и даты), в связи с получением которого разъяснения предоставляются.

- суть разъяснений. Разъяснения могут быть изложены в соотнесении с конкретными претензиями ФНС.

Например, если налоговики обратили внимание на некорректное наименование налогового органа, в который направлялся расчет, то нужно указать, что правильным в контексте формы 6-НДФЛ следует считать другое наименование подразделения ФНС — с указанием соответствующего наименования.

Там, где это возможно, желательно ссылаться на конкретные элементы формы 6-НДФЛ. Например, при ошибочном указании отчетного периода в разъяснениях можно привести формулировку: считать верным код 21 в графе «Период представления (код)».

Документ подписывается директором фирмы и заверяется печатью (при наличии).

Можно ли сдать уточненный 6-НДФЛ вместо разъяснений? Как правило, это возможно, если в форме по приказу ММВ-7-2/628 от ФНС прямо не указано, что нужны именно пояснения. И если исходя из претензий ФНС по существу налогоплательщику действительно более удобен стандартизированный документ — уточненка по 6-НДФЛ, то, возможно, в таких случаях его применение будет более целесообразным.

При обнаружении ошибок в форме 6-НДФЛ, отправленной в ФНС, налогоплательщику следует срочно направить налоговикам корректировочную версию данной формы. Если ФНС обнаружит такие ошибки ранее плательщика налогов и попросит их исправить, то уточненку следует отправить в течение 5 дней после получения соответствующего требования от ведомства. В некоторых случаях корректировка 6-НДФЛ может быть предоставлена в нескольких экземплярах и дополнена (либо заменена) документом, в котором отражены разъяснения по поводу неточностей в расчете.

«1С:ЗУП 8» (ред. 3.1): как исправить ошибку в 6-НДФЛ (+ видео) — часть 2

О том, как исправить ошибки в расчете 6-НДФЛ в программе «1С:Зарплата и управление персоналом 8» рассказывает эксперт по работе в 1С:ЗУП 8 Дмитрий Ивлев.

Видеоролик выполнен в программе «1С:Зарплата и управление персоналом 8» версии 3.1.15.139.

Сегодня речь идет об ошибке заполнения поля Месяц документа Отпуск. В результате этой ошибки в отдельных регистрах искажается период исчисленного НДФЛ, и сумма налога не попадает в ведомость на выплату отпуска.

Отражение ошибки в 6-НДФЛ

Указанная ошибка проявляется в обоих разделах 6-НДФЛ. В разделе 1 это искажение строк 070 и 080: сумма НДФЛ по отпуску отражается как неудержанная.

В разделе 2 это искажение строки 140: сумма удержанного НДФЛ по отпуску равна 0.

Отражение ошибки в документах ЗУП 3.1

В нашем примере ошибка возникла из-за некорректного выбора значения поля Месяц в документе Отпуск. Далее она попала в ведомость на выплату отпуска и через нее повлияла на заполнение расчета 6-НДФЛ.

Рассмотрим, как сделать правильно. Методика работы в программе «1С:Зарплата и управление персоналом 8» предусматривает, что в документе Отпуск в поле Месяц необходимо указать месяц, в котором был рассчитан средний заработок и начислены отпускные.

Методические особенности исправления ошибки

На что обратить внимание при выборе порядка исправления упомянутой ошибки:

оплачена ли ведомость на выплату отпуска;

отпускные рассчитаны и выплачены в одном квартале или в двух смежных;

сдан ли налоговый расчет 6-НДФЛ за квартал, в котором рассчитан отпуск.

Эти обстоятельства определят доступные возможности исправления ошибки. Комбинации этих обстоятельств формируют сценарии исправления ошибки.

Сценарии исправления ошибки

Мы выделяем два сценария исправления ошибки по наиболее важному фактору. Это факт сдачи налогового расчета. Такая градация удобна и тем, что позволит дать рекомендации в зависимости от сроков обнаружения ошибки.

В каждом сценарии мы выделили отдельные варианты, чтобы разобрать все возможные ситуации по порядку. В каждом видео этого цикла уроков мы рассмотрим один вариант одного сценария.

Сценарий 1. Налоговый расчет за квартал не сдан

Это означает, что мы сможем внести исправления в оригинальном расчете.

Вариант 2. Отпуск оплачен, зарплата еще не выплачена

В прошлом материале мы рассмотрели вариант 1 первого сценария. Перейдем к варианту 2. Во втором варианте ошибка была обнаружена уже после выплаты отпускных. При этом исправление ошибки производится до срока сдачи 6-НДФЛ за квартал, в котором был рассчитан отпуск.

Покажем, как в этом случае исправить ошибку в программе «1С:Зарплата и управление персоналом 8» ред. 3.1.

Перейдем к документу Отпуск.

Не рекомендуется менять оригинальные документы начислений после их оплаты. Обычно в таких случаях используют документ-исправление оригинального документа Отпуск. Однако нам он не подойдет, поскольку в нем можно выбрать значение поля Месяц только равное и более позднее, чем в оригинальном документе. А нам необходимо сдвинуть его значение назад, на более ранний период. В этой связи нам остается, как и в первом уроке, исправить оригинальный документ. Отменим его проведение, заменим значение поля Месяц и после автоматического пересчета отпускных проведем документ.

Перейдем к документу Ведомость в банк на выплату отпуска. Обратим внимание: сумма отпускных к выплате уже уменьшена на сумму НДФЛ. Почему это произошло, при том что НДФЛ к перечислению не заполнен?

Нас выручила программа «1С:Зарплата и управление персоналом 8» ред. 3.1 благодаря заложенным правилам учета НДФЛ по отпускам. Порядок исчисления и удержания НДФЛ с отпускных выплат не зависит от того, какие варианты исчисления и удержания НДФЛ с межрасчетного начисления зарплаты в настройках учетной политики вы выбрали. Эта настройка учетной политики применяется только в отношении доходов, являющихся оплатой труда, и не применяется в отношении других доходов. При выплате отпускных в межрасчетный период сумма к выплате будет уменьшена на сумму налога по общим правилам независимо от значения поля Месяц выплаты.

При этом сумма НДФЛ не появилась в ведомости, поскольку она подтягивается в нее, если дата фактического получения дохода попадет в выбранный в ней Месяц выплаты. А дата фактического получения дохода по нашему отпуску относится не к декабрю, а к ноябрю.

Таким образом де-факто в ведомости налог уже удержан, но в регистрах учета НДФЛ это не отражено. Для исправления 6-НДФЛ нам надо отразить сумму налога в этих регистрах. Как мы это сделаем: поскольку наши исправления не затронут сумму к выплате, мы можем указать сумму удержанного налога в этой же ведомости. При этом мы не исказим отражение фактов хозяйственной деятельности. Более того, после исправлений эти факты будут отражены, как этого требует законодательство о бухгалтерском учете в РФ.

Для этого отменим проведение документа, исправим значение поля Месяц выплаты и нажмем на кнопку Заполнить. Однако этого недостаточно. Важно помнить: в учете расчетов с сотрудниками все взаимосвязано.

После этих действий обязательно пересчитайте страховые взносы за месяц, в который вы перенесли документ Отпуск. В нашем случае это удобно сделать в документе Перерасчет страховых взносов, выбрав в нем месяц, в котором был рассчитан отпуск.

Также необходимо перезаполнить документ Отражение зарплаты в бухучете за месяц расчета отпуска, если вы начисляете резервы по отпускам или используете синхронизацию с другими базами данных на платформе «1С:Предприятие».

Вернемся к расчету 6-НДФЛ. Нажмем на кнопку Заполнить и посмотрим на изменения. Легко видеть, что в разделе 1 автоматически заполнены исправления строк 070 и 080. А в разделе 2 – строки 140 блока по отпуску.

Мы исправили ошибку так, чтобы оба раздела 6-НДФЛ заполнились верно автоматически, и мы учли влияние исправлений на все остальные операции учета.

Перерасчет дохода и возмещение налога в 6-НДФЛ

Письмо Министерства финансов РФ №БС-4-11/17598@ от 03.09.2019

Отчетность по форме 6-НДФЛ требует ведения детального учета доходов по видам (зарплата, отпускные, больничные и др.), по датам выплаты и суммам удержанного НДФЛ с каждой выплаты. Только это позволит заполнить форму достоверными данными. ФНС провела очередной «ликбез»: как отразить в отчете перерасчет зарплаты, отпускных и возврат налога.

Каждый этап расчетов по НДФЛ имеет свои сроки и контрольные даты.

Дата получения дохода для удержания НДФЛ

Исчислить НДФЛ нужно на дату получения дохода (ст. 223 НК РФ).

Дата получения дохода – это дата, на которую доход признается фактически полученным, но это еще не выплата на руки. С начисленного дохода нужно посчитать НДФЛ. И только затем НДФЛ удерживают – на дату выплаты дохода. То есть исчисление и удержание НДФЛ как правило, происходит не одновременно.

Особые сроки получения дохода (то есть день, когда нужно рассчитать НДФЛ) установлены:

последний день месяца, за который человеку был начислен доход, — для заработной платы;

день увольнения — при расчетах с увольняющимся работником;

последний день каждого месяца в течение срока, на который выдан льготный заем, при получении дохода в виде материальной выгоды, полученной от экономии на процентах;

последний день месяца, в котором утвержден авансовый отчет после возвращения работника из командировки.

Для всех остальных доходов дата получения дохода, когда нужно рассчитать НДФЛ ― это день его выплаты.

При каждой выплате доходов у агента возникает обязанность удержать НДФЛ.

Дата фактического получения дохода определяется как день (п. 1 ст. 223 НК РФ):

выплаты дохода — при получении доходов в денежной форме (неважно, из кассы или через банк);

передачи доходов в натуральной форме — при получении таких доходов;

приобретения товаров (работ, услуг), ценных бумаг — при получении доходов в виде материальной выгоды;

зачета встречных однородных требований (предположим, у учредителя компании есть долг перед фирмой (например, полученный заем), а у фирмы, в свою очередь, есть долг перед ним (например, невыплаченные дивиденды);

прекращения заемного обязательства.

Исчисленную на дату получения дохода сумму налога необходимо удержать непосредственно из доходов налогоплательщика при их фактической выплате (п. 4 ст. 226 НК РФ). И не позднее следующего дня перечислить в бюджет.

Форма 6-НДФЛ

Ежеквартальная отчетность по НДФЛ по форме 6-НДФЛ установлена для налоговых агентов с 2016 года Федеральным законом от 02.05.2015 № 113-ФЗ.

В расчете по форме 6-НДФЛ налоговый агент предоставляет общую информацию по всем физическим лицам, которые получили от него доход. Это суммы выплаченных доходов, предоставленных налоговых вычетов, исчисленного и удержанного НДФЛ и сроки перечисления его в бюджет (п. 1 ст. 80 НК РФ).

Расчет состоит из разделов, каждый из которых нужно заполнять обязательно:

Раздел 1 «Обобщенные показатели»;

Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Форму № 6-НДФЛ нужно представлять:

за первый квартал – не позднее 30 апреля;

за полугодие – не позднее 31 июля;

за девять месяцев – не позднее 31 октября;

за год – не позднее 1 апреля года, следующего за отчетным.

Датой представления расчета считается:

дата его фактического представления — при представлении лично или представителем налогового агента в налоговый орган;

дата его отправки почтовым отправлением с описью вложения — при отправке по почте;

дата его отправки, зафиксированная в подтверждении даты отправки в электронной форме по телекоммуникационным каналам связи оператора электронного документооборота.

Что учесть при заполнении формы 6-НДФЛ

Налоговики напомнили, что форма расчета 6-НДФЛ и порядок ее заполнения утверждены приказом ФНС России от 14.10.2015 № ММВ-7-11/450@ (далее – Порядок).

Расчет 6-НДФЛ составляют нарастающим итогом за первый квартал, за полугодие, за девять месяцев и за год. Данные берутся из регистров налогового учета (п. 1 ст. 230 НК РФ, п. 1.1 Порядка).

Расчет состоит из разделов, каждый из которых обязателен для заполнения:

- титульный лист;

- раздел 1 «Обобщенные показатели»;

- раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

В разделе 1 указывают суммы начисленного дохода, исчисленного и удержанного налога по соответствующей налоговой ставке.

В разделе 2 указывают даты фактического получения физическими лицами дохода и удержания налога, предельные сроки перечисления налога и обобщенные показатели сумм фактически полученного дохода и удержанного налога по всем физическим лицам.

Для этого в разделе 2 заполняют строки:

-

100, где ставят дату фактического получения доходов, отраженных по строке 130.

110 — дату удержания налога с суммы фактически полученных доходов, отраженных по строке 130.

120 — дату, не позднее которой должна быть перечислена сумма налога.

130, где показывают обобщенную сумму фактически полученных доходов (без вычета НДФЛ) в указанную в строке 100 дату. В эту сумму входит и выплаченный в середине месяца аванс;

140 для указания обобщенной суммы удержанного НДФЛ в указанную в строке 110 дату.

Дата фактического получения доходов указывается по строке 100 раздела 2 расчета.

Напомним, что если в отношении различных видов доходов, имеющих одну дату их фактического получения, имеются различные сроки перечисления налога, то строки 100 — 140 заполняются по каждому сроку перечисления налога отдельно.

Уточненный расчет

Уточненный расчет нужно представить (п. 6 ст. 81 НК РФ):

если выявлен факт неотражения или неполноты отражения сведений;

если выявлены ошибки, приводящие к занижению или завышению суммы налога, подлежащей перечислению.

На титульном листе налоговый агент должен проставить:

при представлении первичного расчета – значение «000»;

при представлении уточненного расчета – номер корректировки (значение «001», «002» и т. д.)

Таким образом, «уточненка» подается в том случае, если налоговый агент обнаружит, что в первоначальном расчете не отразил какие-либо сведения или допустил ошибку, которая привела к занижению или завышению суммы налога (на это указано, например, в письме ФНС РФ от 15.12.2016 № БС-4-11/24065@).

Например, если вы пересчитали отпускные, выплаченные работнику в предыдущем отчетном периоде, это еще не означает, что за прошлый период придется сдать уточненный расчет по форме 6-НДФЛ. Все зависит от того, в какую сторону изменилась сумма отпускного дохода.

Если в результате перерасчета отпускных нужна доплата, то уточненку сдавать не потребуется. Сумма доплаты попадет в отчет 6-НДФЛ за тот период, в котором она была произведена. А поскольку раздел 1 расчета заполняется нарастающим итогом, то в нем будет отражена полная сумма отпускных с учетом перерасчета.

Если же после перерасчета сумма отпускных уменьшилась, то придется сдать уточненный расчет за период, в котором были начислены первоначальные отпускные. В разделе 1 уточненного 6-НДФЛ нужно будет указать новую, уменьшенную сумму.

Об этом писали московские налоговики в письме от 12.03.2018 № 20-15/049940.

Перерасчет зарплаты

Если болезнь работника не была учтена при заполнении табеля учета рабочего времени, то бухгалтер не мог корректно начислить ему зарплату. Поэтому ее нужно пересчитать, а перерасчет отразить в форме 6-НДФЛ.

Раздел 1 формы 6-НДФЛ заполняют нарастающим итогом за первый квартал, полугодие, девять месяцев и год. В разделе 2 за отчетный период отражают операции, которые произведены за последние три месяца этого отчетного периода.

Если в расчете были допущены ошибки, приводящие к занижению или завышению НДФЛ, нужно представить «уточненку».

Если работник принес больничный, к примеру, за март 2019 года в апреле 2019 года, придется пересчитать зарплату за март 2019 года.

Итоговые суммы с учетом перерасчета отражают в разделе 1 «уточненки» по 6-НДФЛ за I квартал 2019 года по строкам:

020 «Сумма начисленного дохода»;

040 «Сумма исчисленного налога»;

070 «Сумма удержанного налога».

А зарплату за март и НДФЛ с учетом перерасчета нужно показать по строкам 100 – 140 раздела 2 за полугодие 2019 года.

Если работник принес больничный за декабрь 2019 года в январе 2020, то бухгалтеру придется пересчитать зарплату за декабрь 2019 года.

Итоговые суммы с учетом перерасчета нужно отразить в разделе 1 «уточненки» по 6-НДФЛ за 2019 год в строках:

020 «Сумма начисленного дохода»;

040 «Сумма исчисленного налога»;

070 «Сумма удержанного налога».

Зарплату за декабрь 2019 года и сумму НДФЛ с учетом перерасчета отражают по строкам 100 — 140 раздела 2 за I квартал 2020 года.

Перерасчет отпускных

В комментируемом письме также рассмотрена ситуация, когда налоговый агент вернул работнику переплату по НДФЛ, возникшую в результате пересчета отпускных. Как отразить эту операцию в расчете 6-НДФЛ? Рассмотрим пример.

Пример. Заполняем 6-НДФЛ

Доход работника за июль, август и сентябрь 2019 года составил 200 000 руб. НДФЛ, исчисленный с зарплаты за третий квартал, равен 26 000 руб. (200 000 руб. х 13%). В бюджет фактически было уплачено 25 000 руб., так как 1000 рублей была возращена работнику как излишне удержанная в прошлом периоде.

В такой ситуации раздел 2 расчета 6-НДФЛ за девять месяцев заполняется следующим образом:

— по строкам 100-120 указываются соответствующие даты;

— по строке 130 «Сумма фактически полученного дохода» — 200 000;

— по строке 140 «Сумма удержанного налога» — 26 000.

Сумма налога, возвращенная работнику в размере 1000 рублей, отражается по строке 090 раздела 1 расчета за этот же период.

Если же нужно пересчитать отпускные, которые были выплачены в прошлом квартале, подход другой.

Например, работнику были выплачены отпускные, с которых бухгалтер удержал и перечислил в бюджет НДФЛ. В следующем отчетном периоде бухгалтер сделал перерасчет отпускных. Нужно ли в такой ситуации подавать уточненный расчет по форме 6-НДФЛ за прошлый период?

Это, напомним, зависит от того, уменьшилась или увеличилась сумма отпускных. Такой вывод также был сделан в письме УФНС по г. Москве от 12.03.2018 № 20-15/049940.

Вы помните, что раздел 1 формы 6-НДФЛ заполняют нарастающим итогом за первый квартал, полугодие, девять месяцев и год. В разделе 2 расчета за отчетный период отражаются те операции, которые произведены за последние три месяца этого отчетного периода.

Если в результате перерасчета отпускных производится доплата, то «уточненку» подавать не нужно. В таком случае в разделе 1 расчета того отчетного периода, в котором произведена доплата, отражаются итоговые суммы с учетом доплаты отпускных.

Если же в результате перерасчета сумма отпускных уменьшается, то за период, в котором отпускные были начислены, нужно подать уточненный расчет. В разделе 1 «уточненки» необходимо отразить итоговые суммы с учетом уменьшения отпускных.

Возвращенная же налоговым агентом сумма излишне удержанного налога отражается по строке 090 раздела 1 расчета 6-НДФЛ в том периоде, в котором произведен возврат.

Поделиться

Распечатать

НОРМАТИВНЫЕ АКТЫ ДЛЯ БУХГАЛТЕРА

Электронная версия популярного журнала

Новые документы с комментариями экспертов. Журнал помогает бухгалтерам разбираться в значениях и смыслах новых документов по учету и налогам.