Как посчитать проценты по договору займа?

Как начисляются проценты по кредиту?

Как начисляются проценты по кредиту?

Проценты по кредиту начисляются по формуле с применением ежемесячной или ежедневной процентной ставки. Процентная ставка по потребительскому кредиту (займу) может определяться с применением фиксированной или переменной ставки.

Процентная ставка

Процентная ставка по кредиту относится к существенным условиям кредитного договора. Ее размер и порядок определения, в том числе в зависимости от изменения предусмотренных в кредитном договоре условий, как правило, устанавливается кредитором по соглашению с заемщиком (п. 1 ст. 819 ГК РФ; ч. 1 ст. 29, ч. 2 ст. 30 Закона от 02.12.1990 N 395-1).

Начисление процентов при ежемесячной и ежедневной процентной ставке по кредиту

Сумма процентов (СП) в составе платежа по кредиту в отдельных банках рассчитывается по-разному. Одни банки для ее расчета определяют ежемесячную процентную ставку, другие — ежедневную процентную ставку (более распространенный случай).

В первом случае сумма процентов рассчитывается по формуле:

где СКост. — остаток задолженности по кредиту, на который начисляются проценты;

ПС — месячная процентная ставка (1/12 годовой процентной ставки, деленная на 100).

Во втором случае сумма процентов рассчитывается по формуле:

СП = СКост. x (П / (год. дн.) x дн.),

где П — годовая процентная ставка, деленная на 100;

год. дн. — количество дней в году (365 или 366 дней);

дн. — количество дней, за которые в текущем периоде начисляются проценты. Если платежи ежемесячные, то значение «дн.» может быть, в зависимости от месяца, от 28 до 31.

Иногда в расчетах величина «год. дн.» независимо от високосного года составляет 365. В отдельных банках данная величина всегда равна 360.

Пример. Расчет процентов по кредиту

1. Остаток задолженности по кредиту — 100 000 руб.

Процентная ставка — 11,5% годовых.

Расчетный период — с 11.01.2021 по 10.02.2021 (обе даты включительно), то есть количество дней в расчетном периоде — 31.

Расчетная сумма процентов = (11,5% / 100 / 365 x 31) x 100 000 = 976,71 руб.

2. Немного иначе проценты рассчитываются в случае, если расчетный период частично приходится на обычный год, а частично — на високосный.

Остаток задолженности по кредиту — 100 000 руб.

Процентная ставка — 11,5% годовых.

Расчетный период — с 23.12.2020 по 22.01.2021 (обе даты включительно). В этом случае общее количество дней в расчетном периоде — 31, но 9 из них относятся к високосному году, а 22 — к обычному.

Расчетная сумма процентов = (11,5% / 100 / 366 x 9) x 100 000 + (11,5% / 100 / 365 x 22) x 100 000 = 975,94 руб.

Начисление процентов при аннуитетном и дифференцированном способах погашения кредита

Согласно условиям договора кредит может погашаться аннуитетными и дифференцированными платежами.

Так, в соответствии с аннуитетным порядком погашения кредита он подлежит возврату путем ежемесячной уплаты заемщиком фиксированной денежной суммы, которая в первую очередь включает полный платеж по процентам, начисляемым на остаток основного долга, а также часть самого кредита, рассчитываемую таким образом, чтобы все ежемесячные платежи были равными.

Дифференцированный способ погашения кредита предполагает уплату платежей, не одинаковых на протяжении срока кредитования, включающих твердую сумму, составляющую часть основного долга, и процентов сверх нее.

В любом случае платеж состоит из двух частей — суммы процентов (СП) и части основного долга (ОД):

Вне зависимости от способа погашения кредита проценты начисляются по общей формуле, указанной выше.

Особенности начисления процентов по договору потребительского кредита (займа)

Процентная ставка по договору потребительского кредита (займа) определяется с применением одной из ставок (ч. 1 ст. 9 Закона от 21.12.2013 N 353-ФЗ):

- фиксированной ставки;

- переменной ставки — в зависимости от изменения предусмотренной договором переменной величины.

В случае применения переменной процентной ставки кредитор обязан уведомить заемщика о ее изменении не позднее семи дней с начала того периода кредитования, в течение которого будет применяться измененная ставка (ч. 4 ст. 9 Закона N 353-ФЗ).

При этом законодательством в отношении потребительского кредита (займа) установлено ограничение его полной стоимости (далее — ПСК), что влияет на размер процентной ставки по нему. Так, на момент заключения договора ПСК в процентах годовых не может превышать наименьшую из следующих величин: 365% годовых или среднерыночное значение ПСК, рассчитанное Банком России и применяемое в соответствующем календарном квартале, более чем на 1/3.

Процентная ставка по договорам потребительского кредита (займа), заключенным с 01.07.2019, не должна превышать 1% в день (ч. 23 ст. 5, ч. 11 ст. 6 Закона N 353-ФЗ).

Данные ограничения не применяются к договорам без обеспечения, заключенным на срок не более 15 дней, на сумму не более 10 000 руб., при соблюдении определенных условий (ст. 6.2 Закона N 353-ФЗ).

По краткосрочным (до года) договорам потребительского кредита (займа) не допускается начисление процентов, неустойки (штрафа, пеней), иных мер ответственности, а также платежей за услуги, оказываемые кредитором заемщику за отдельную плату по договору, после того, как их сумма достигнет 1,5-кратного размера предоставленного кредита (займа) (ч. 24 ст. 5 Закона N 353-ФЗ).

Обратите внимание! В зависимости от того, начисляются ли согласно договору на сумму потребительского кредита (займа) проценты за период просрочки заемщиком его возврата или уплаты процентов по нему, размер неустойки за такую просрочку не может превышать 20% годовых, если проценты за период просрочки начисляются, или 0,1% от суммы просроченной задолженности за каждый день просрочки, если проценты за период просрочки не начисляются (ч. 21 ст. 5 Закона N 353-ФЗ).

«Электронный журнал «Азбука права», актуально на 01.02.2021

Другие материалы журнала «Азбука права» ищите в системе КонсультантПлюс.

Наиболее популярные материалы «Азбуки права» доступны в мобильном приложении КонсультантПлюс: Студент.

Как самостоятельно рассчитать проценты по займу

По статистике, в 2020 году хотя бы один кредит выплачивало почти 13 млн россиян, а это чуть менее 10% населения страны. Многие из них в итоге оказались с просрочками. Та же статистика, даже без учета ситуации прошлого года, говорит, что многие просто не просчитывают заранее сумму, которую им придется заплатить кредитору. И в итоге оказываются в долговой яме. А ведь этого можно избежать, переведя заранее проценты по займу, который кажется таким заманчивым, в «живые» и понятные рубли. Как это сделать самостоятельно – рассказываем в статье ниже.

Зачем самостоятельно рассчитывать проценты по займу

Алевтина, польстившись на рекламу, оформила в МФО заем на 25 000 рублей сроком на 3 месяца. Цифра «всего лишь» в 0,99% показалась ей мизерной, по сравнению со ставками банков на потребительские кредиты. Вот только девушка не учла, что через 90 дней ей придется возвращать уже не 25 000 и даже не 26 000 рублей, а уже 47 275 рублей, из которых 22 275 рублей – это набежавшие проценты.

А вот если бы Алевтина обратилась в банк и оформила потребительский кредит на ту же сумму и срок, но под 8,9% годовых, сумма долга была бы другой – 25 561 рубль.

Если не брать в расчет жизненные обстоятельства Алевтины и другие переменные, голые цифры четко дают понять, какой вариант менее разорителен для ее бюджета. Именно для этого полезно заниматься самостоятельным подсчетом «капающих» по займу процентов. Причем до заключения договора, а не после него.

Заранее рассчитать размер переплаты полезно не только заемщику, но и кредитной организации. Здесь все элементарно: займодавец заранее понимает, какую прибыль он в итоге получит. Второй плюс для него – сопоставив цифру с доходом заемщика, кредитор сможет вовремя отказать в ссуде или предложить измененные условия.

Как начисляются проценты по займу

Схема отличается в зависимости от того, где вы брали заем – в МФО или в банке.

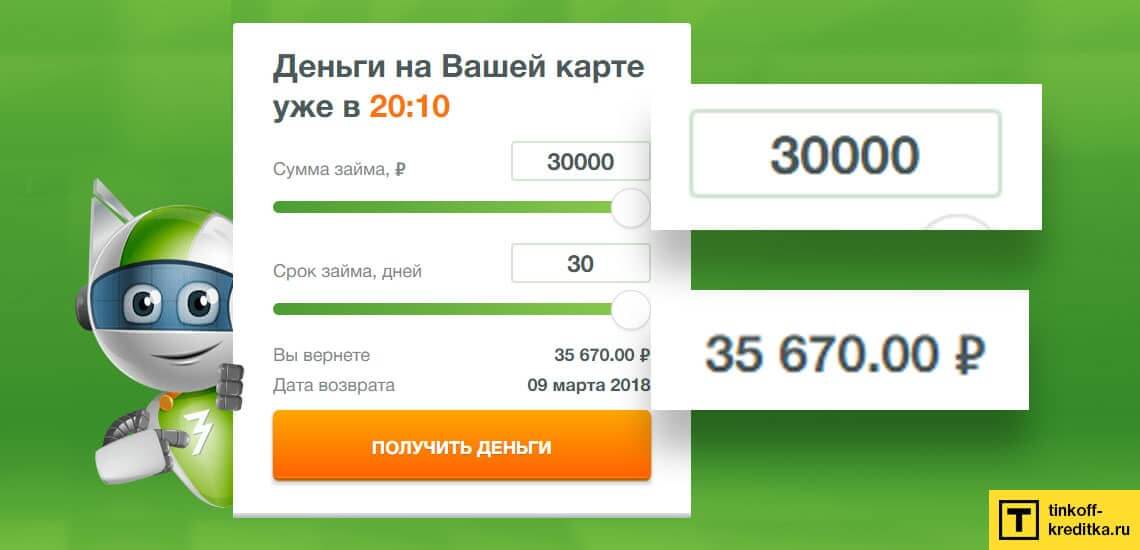

В МФО, которые славятся моментальными сроками выдачи денег и низкими ставками, способ начисления процентов достаточно простой. Действительно, по законам РФ, процентная ставка в микрофинансовых организациях не может превышать 1%. Однако есть одно но.

Другими словами, микрофинансовые организации каждый день прибавляют к изначальной сумме долга определенную цифру. Накопившаяся в течение всего срока дополнительная сумма – это и есть та переплата, которую должнику придется вернуть организации вместе с первоначальным долгом.

Безусловно, есть беспроцентные предложения. Однако надо понимать, что обычно это рекламный ход для новых клиентов и при последующем обращении ставка будет отличной от нуля.

Есть и хорошая новость. В некоторых МФО предусмотрено снижение процентной ставки при досрочном погашении долга. Этот нюанс нужно уточнять в организации перед оформлением документов.

В банках система несколько иная. Переплата зависит от схемы погашения долга – обычно это еженедельные или ежемесячные оплаты. В этом случае проценты насчитываются на ту часть изначальной суммы, которая осталась после очередного платежа. Так происходит до момента полного возврата денег.

Как рассчитать проценты по займу самостоятельно: примеры расчетов

Понять систему расчета в отрыве от конкретных цифр сложно. Чтобы вам было проще, мы разберем две существующие схемы на примере нашей Алевтины с долгом в 25 000 рублей сроком на 90 дней.

Простые проценты

Название схемы говорит само за себя – расчет достаточно прост и именно он обычно применяется в микрофинансовых организациях. Чтобы понять, сколько в итоге вы переплатите МФО (N), нужно знать:

- процентную ставку в день ® ;

- изначальную сумму займа, на которую вы оформляете заявку (P);

- срок займа в днях (n).

В итоге у нас получится вот такая формула, по которой можно вычислить простые проценты:

N = ((P*r)/100)*n

Напомним, что Алевтина хочет взять 25 000 рублей на 3 месяца по ставке 0,99% в день. Подставим вместо символов эти данные:

((25 000*0,99)/100)*90= 22 275 рублей.

Напомним, это только начисленная сверху переплата. Чтобы вычислить окончательную сумму к возврату, нужно выполнить еще одно действие:

25 000 + 22 275 = 47 275 рублей.

Именно столько придется вернуть Алевтине через 3 месяца после получения займа.

Сложные проценты

Эта схема уже более запутанная, но даже с ней можно справиться, если использовать готовую формулу. В предыдущем случае мы исходили из того, что проценты неизменны и начисляются каждый отчетный период на изначальную сумму займа. На этот раз постулат в том, что сложные проценты постоянно пересчитываются. Для его вычисления нужно знать отчетный период, принятый в организации. Чтобы было проще, исходим из того, что он равен одному месяцу, то есть наступает 12 раз в год.

В результате в первый месяц к первоначальной сумме будут плюсовать установленный договором процент, а на следующий месяц переплату будут высчитывать уже от изначальной суммы, сложенной с доплатой за первый месяц.

Сложно? Конечно. Поэтому снова призовем на помощь нашу Алевтину.

A = P*(1 + r/n) (nt)

Здесь:

- А – итоговая сумма к возврату;

- Р – изначальная сумма займа;

- r – годовая ставка (указывается в долях, то есть % нужно поделить на 100);

- n – количество раз в год, которые организация учитывает процентную ставку (эта периодичность должна быть указана в договоре);

- t – количество лет, на которые оформлен заем.

Итак, напомним, что наша Алевтина хочет взять те же 25 000 рублей на 3 месяца (это 0, 25 года) по ставке в 8,9% годовых (в долях эта цифра будет выглядеть как 0,089).

Подставим в вышеуказанную формулу наши значения:

25000*(1+0,089/12) (12*0,25) = 25000*(1,00742) (12*0,25) = 25000*(1,00742) 3 = 25000*1,02242 = 25 561 рубль.

Итак, Алевтина, просчитавшая заранее все варианты и предварительно изучившая матчасть, сможет сэкономить неплохую сумму. Но конечно, только при условии, что она соответствует всем требованиям банков, в которые она обратится.

Расчет процентов за просрочку

Формулу и правила таких расчетов регулирует статья 395 ГК РФ. Согласно ей, процент за несвоевременную уплату или отклонение от уплаты долга начисляется только на основную сумму займа. Расчет по формуле сложных процентов (начисление процентов на проценты) запрещен.

При этом есть один нюанс – закон позволяет прописать в договоре конкретную величину процента за неуплату. Если фигурирует эта цифра, то на ключевую ставку внимания уже можно не обращать. Кстати, ставка рефинансирования учитывается только для старых договоров, просрочка по которым длилась до 1 июня 2015 года.

В зависимости от этих нюансов формула имеет два варианта. Распишем их оба, опираясь на наш пример.

Предположим, Алевтина заключила договор, в котором не прописан процент за просрочку. Внести платеж ей нужно было 20 февраля, но она сделала это только 28 февраля, то есть просрочила оплату на 8 дней. Формула, по которой ей насчитают новый долг, будет выглядеть так:

N = (P*n*t).

Здесь:

- N – изначальная сумма долга, без учета переплаты;

- n – календарные дни просрочки;

- t – актуальный показатель ключевой ставки ЦБ РФ в долях (на момент написания статьи он равен 4,25%).

Подставляем в формулу наши значения:

(25000*8*0,0425) = 8 500 рублей.

Именно столько заплатит Алевтина сверху, если пропустит дату выплаты долга на 8 дней.

Теперь предположим, что в договоре указана переплата за просрочку – 5%. С учетом этого долг вырастет так:

(25000*8*0,05) = 10 000 рублей.

Предположим, что Алевтина, взяв заем на 90 дней, должна ежемесячно вносить по 8 457 рублей. Первую выплату она внесла вовремя, а вот две других просрочила на 5 и 8 дней.

В этом случае все неуплаты будут посчитаны отдельно и суммированы между собой. Для удобства будем в расчетах отталкиваться от ключевой ставки ЦБ РФ:

(25000*5*0,0425) + (25000*8*0,0425) = 5 312,5 + 8 500 = 13 812,5 рубля.

Это процент за неуплату без учета основного долга, который с Алевтины никто, как вы понимаете, не снимал.

Вывод прост и банален: не стоит пропускать дату платежа, если вы не хотите, чтобы ваш кошелек похудел еще больше. Алевтина это уже поняла.

Если предположить, что наша Алевтина просрочила платеж на 8 дней, в течение которых на 5 день изменилась ставка ЦБ, то переплата за просрочку сложилась бы из двух сумм: за первые 4 дня (исходя из размера ставки t1) и за вторые 4 дня (исходя из размера ставки t2).

Заключение

Самостоятельный расчет процентов по займу, в том числе за просрочку – важный навык, который пригодится любому человеку. Это основа финансовой грамотности, которая поможет выбрать наиболее выгодный для вашего бюджета заем.

Если формулы вам не поддаются, воспользуйтесь калькуляторами займов и/или кредитов на портале Выберу.ру. Сервис мгновенно выдаст по заданным вами параметрам размер ежемесячного платежа, переплаты, общую сумму долга и примерный график. По этим результатам вы сможете здесь же подобрать себе подходящий продукт от аккредитованного МФО или

Как рассчитать проценты по займу

Под этим понятием подразумевается размер переплаты за взятую ссуду. Зная, как рассчитать проценты по займу, вы сможете сравнить предложения разных кредитных организаций, и выбрать самое выгодное.

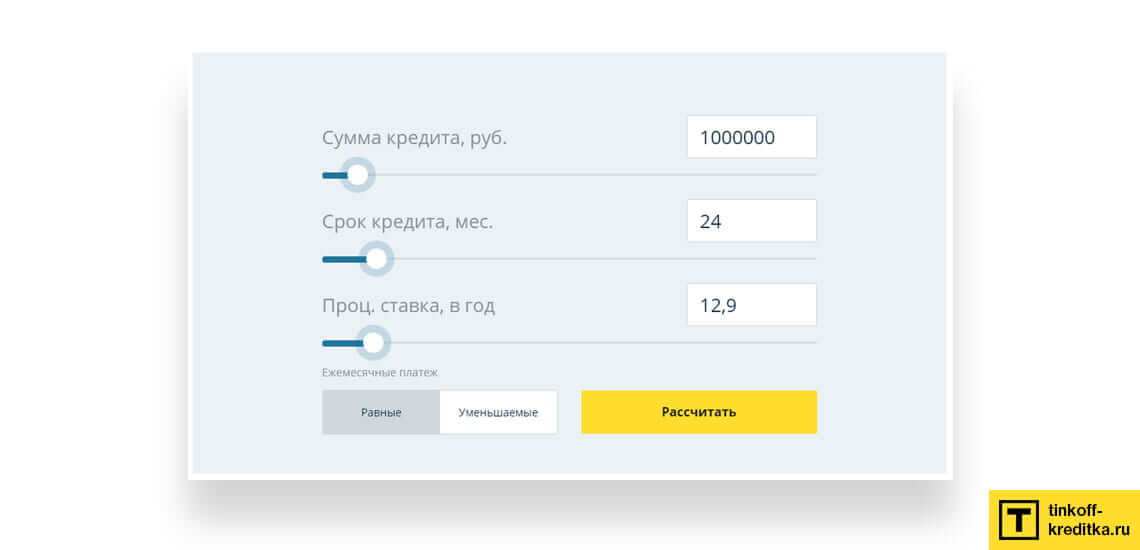

Онлайн-калькулятор

Почти все банки и другие финансовые структуры, выдающие ссуды, предоставляют на сайте онлайн-калькулятор. Чаще всего в нем указаны ежемесячные взносы в счет погашения долга. Узнать окончательную выплату легко.

Например, такая функция имеется на нашем сайте. Вы берете у нас в компании 150000 рублей на три года. Система показывает, что выплата составит 6368 р в мес. Умножьте это число на количество месяцев и вы узнаете сколько нужно уплатить. В нашем случае это 228816 р. Итого процент составит 78816.

Для предприятий, которые выдают или берут ссуды, в сети существуют специальные калькуляторы для бухгалтера. В них можно указать множество ключевых параметров для вычислений.

Простая формула

Используется, когда исчисления проводятся от всей ссуды. Вы должны иметь на руках сведения:

- сумма займа;

- размер процентной ставки;

- периодичность начисления процентов (ежедневная, ежемесячная, годовая);

- дополнительные платежи.

Последний пункт встречается сейчас довольно редко. Это может быть страховка или оплата обслуживания. Обычно этим грешат банки при выдаче кредита.

Формула имеет вид:

Сумма выплат = Размер кредита* Процентная ставка за год/365 * длину платежного периода

365 − это число дней в году. Если считаете для високосного, устанавливайте на день больше.

Рассчитаем на примере (здесь и далее рассматриваются денежные значения без привязки к валюте).

Был взят заем 15000. Срок − 10 дней, 2% в день. Долг возвращается частями, ежедневно.

СВ = 15000 * 2%*365/365 * 15

Это означает, что вы выплатите компании, предоставившей ссуду, 19500.

Если в договоре не указан процент, используется ставка рефинансирования. В 2019 году она составляет 7,25% годовых.

Рассмотрим пример, когда известен размер ежемесячных начислений.

- 100000

- 5% ежемесячно

- Срок − 12 месяцев

Годовая ставка = 5% *12

Ежедневная = 60% / 365 = 0,16%

СВ = 100000 *0,16%*365 = 58400

В результате вы переплатите банку чуть больше половины от взятых денег.

В случае просрочки

Если допущена просрочка выплат, то сумма, с которой делаются начисления, увеличивается на величину, равную процентам за просроченный период.

Например, неуплата в течение одного месяца приведет к тому, что к начальной ссуде добавятся проценты за 30 дней.

Для расчета используется две формулы − простая и сложная. Вторая применяется для предприятий, поэтому остановимся на первой.

Размер долга = Начальный займ * (1 + ставка в % * количество периодов долга)

ООО «Конфетка» был взят заем 100000 на год под 28% годовых. В первые три месяца долг не погашался. Итого, в четвертом платежном периоде сумма, с которой высчитывается процент, будет составлять:

100000*(1+28%/12*3)=107000

Как видим, размеры долга выросли и дальнейшие выплаты также станут больше.

Что делать, если менялись ключевые показатели

Предположим, что 15-го числа ключевая ставка по ссуде выросла с 7,25% до 7,5%. В этом случае, согласно статьи 223 НК РФ проценты рассчитываются по действующему на последний день месяца значению.

Если в договоре указана неустойка (СН), то используется формула

СВ = долг * СН * срок просрочки

Например, 10000 под 3% ежедневных с неустойкой в 5%. При невыплате в течение 7 дней вы будете должны

Обратившись в нашу компанию вам не понадобятся эти формулы− все цифры поможет рассчитать онлайн-калькулятор, а менеджер ответит на все дополнительные вопросы.

2009-2021 © МКК ООО «ВЛИЯНИЕ ЗАПАДА» Свидетельство ЦБ РФ №1903475009166

Деньги у вас через 60 мин

- Viber

- Telegram

Добавляйтесь в наши

группы

звонок по России

бесплатный

- Новосибирск

- Барнаул

- Тюмень

- Омск

- Челябинск

- Кемерово

- Екатеринбург

- Новосибирск

- Барнаул

- Тюмень

- Омск

- Челябинск

- Кемерово

- Екатеринбург

© МИКРОКРЕДИТНАЯ КОМПАНИЯ ОБЩЕСТВО С ОГРАНИЧЕННОЙ ОТВЕТСТВЕННОСТЬЮ «ВЛИЯНИЕ ЗАПАДА», ИНН 7459006641, ОГРН 1197456001236 Рег.номер записи юр.лица в государственном реестре микрофинансовых организаций ЦБ РФ – 1903475009166 от 28.02.2019 г. Сумма потребительского микрозайма от 30 до 500 тысяч рублей. По договорам потребительского микрозайма с обеспечением в виде залога, а также с иным обеспечением (в зависимости от срока займа) – от 30% до 102%.По договорам потребительского микрозайма без обеспечения (в зависимости от суммы и срока займа) – от 30% до 365%. Срок микрозайма от 3-х до 60-ти месяцев. Необходимые документы – паспорт гражданина РФ. Займы выдаются под залог автомобиля. Подробности по телефону 88003504671. Не является публичной офертой. Выгодные займы под залог автотранспортных средств, ПТС (паспорт технического средства. Срочные займы под залог имущества. Интервал полной стоимости потребительского займа (ПСК): 30 — 365% годовых. Любое предоставление ООО МКК «ВЛИЯНИЕ ЗАПАДА» информации на данном сайте не должно рассматриваться как предоставление неполной или недостоверной информации, в том числе как умолчание или заверение об обстоятельствах, имеющих значение для заключения, исполнения или прекращения сделки, или как обязательство заключить сделку на условиях, изложенных на данном сайте, или как оферта, если только иное прямо не указано на данном сайте.

Мы перезвоним вам в течение 5 минут

Обратите внимание, что контактный центр работает с 9:00 до 20:00 по будням, и 10:00 до 18:00 в субботу и воскресенье. Если вы оставили заявку в другой промежуток времени, то будьте уверены мы перезвоним вам сразу по началу рабочего дня.

Мы перезвоним вам в течение 5 минут

Обратите внимание, что контактный центр работает с 9:00 до 20:00 по будням, и 10:00 до 18:00 в субботу и воскресенье. Если вы оставили заявку в другой промежуток времени, то будьте уверены мы перезвоним вам сразу по началу рабочего дня.

Мы перезвоним вам в течение 5 минут

Обратите внимание, что контактный центр работает с 9:00 до 20:00 по будням, и 10:00 до 18:00 в субботу и воскресенье. Если вы оставили заявку в другой промежуток времени, то будьте уверены мы перезвоним вам сразу по началу рабочего дня.

Как рассчитать проценты по займу

Расчет процентов по займу выполняется с учетом условий, которые указаны в расписке или договоре между банком и клиентом. Документ может предусматривать процентные начисления, а в некоторых случаях возможно и их отсутствие. Ведь отечественное законодательство по умолчанию устанавливает платное использование чужих денежных средств. Соответственно у клиентов возникают вопросы, как рассчитать проценты по займу и предусмотреть все нюансы.

Зачем проводить расчет процентов по займу?

Предварительные расчеты по займам позволяют выбрать наиболее выгодные и безопасные условия кредитования. Клиенты могут подобрать для себя максимально подходящие варианты оформления кредита, что в дальнейшем позволит исключить переплату и обеспечить сохранность собственных средств. Чтобы посчитать кредит не обязательно обладать специальными знаниями или математическими способностями. Вся процедура состоит из нескольких действий, которые направлены на изучение законодательства и банковских формул. При этом детальный подсчет предоставит целый ряд преимуществ для пользователей:

- определение реальной процентной ставки;

- экономия собственных средств при займе;

- рационализация использования кредита;

- подбор выгодных условий кредитования;

- минимизация вероятности возникновения непредвиденных ситуаций.

Узнать реальную сумму процентов обязан каждый клиент, который обращается в конкретную финансовую организацию. Однако не все компании предоставляют детальную информацию. Поэтому пользователи вынуждены самостоятельно рассчитывать процентную ставку. Предварительные подсчеты помогают не только оптимизировать процедуру кредитования, но и повысить собственную безопасность. Простые формулы и онлайн-калькуляторы позволят подобрать наиболее правильную программу для займа. При этом клиентам не обязательно посещать банки или оплачивать услуги специалистов.

Также предварительные подсчеты помогут узнать реальную информацию о том, сколько необходимо платить в случае просрочки по кредиту. Ведь большинство финансовых компаний в целях привлечения большого количества клиентов стараются всячески скрывать настоящие данные.

Порядок расчета процентов по займу

В первую очередь следует помнить, что в договоре о выдаче займа всегда расписывается объем платы за использование денежных средств конкретного банка или МФО. Но в некоторых ситуациях данная информация может отсутствовать. В таком случае заемщик будет оплачивать проценты по действующей ставке рефинансирования. Также договор может предусматривать безвозмездное пользование банковскими услугами.

Чтобы правильно рассчитать проценты необходимо иметь комплект документов, который включает в себя сам официальный договор, соглашение, оговоренный график платежей, клиентские расписки и прочие выписки из финансовой организации. Самостоятельно считать процентную ставку можно при наличии следующей информации:

- указанной суммы переплаты (при наличии);

- процентных ставок (с учетом периода начисления);

- суммы денег выданных в займы;

- календарных дней предоставления средств;

- общего количества дней в году или выбранном месяце.

Важно! В случае, если в документе о соглашении прописано, что за просрочку будут начисляться проценты, осуществлять расчеты необходимо исходя из указанных ставок.

Расчетные формулы для процентов по займу

Определение процентной ставки может осуществляться двумя проверенными способами:

- Онлайн-сервис для расчета процентов по предварительному договору.

- Самостоятельные вычисления по специальным математическим формулам.

Вариант использования онлайн-сервиса является наиболее удобным и привлекательным для клиентов, которые не имеют знаний в области кредитования. Пользуясь виртуальными программами можно просчитать начисление процентов по займу и узнать с какого дня будут начислены штрафы. Второй способ считается относительно сложным, но достаточно надежным. Ведь в таком случае клиент получает реальную информацию о кредитовании.

Для примера можно использовать расчетную формулу:

Сумма денежного займа х Ставка/Дни в году х Дни в конкретном платежном периоде

Данный вариант расчета актуален для займов, которые выдаются на определенный период времени.

Для простых кредитов можно использовать более упрощенный вариант формулы:

По данной формуле Кс будет в качестве обозначения итоговой суммы процентов, С начальным объемом долга при получении, Т периодом, год дней в расчетном году, а Пс ставкой.

Как правило, использование математических формул в силу неизвестности и сложности отталкивает клиентов. Поэтому люди чаще всего обращаются к онлайн-сервисам, которые имеют простой интерфейс и позволяют детально рассчитать проценты по кредиту.

Специальные программы имеются на нашем сайте Бробанк.ру, сайтах банковских компаний и МФО. Однако для точности клиенты могут использовать сервис и на сторонних страницах, которые не привязаны к конкретному банку. В таком случае можно получить максимальную правильность расчета и проверить честность официального калькулятора. Важно помнить, что любые онлайн-вычисления лучше всего производить только на проверенных ресурсах, которые имеют отзывы от других пользователей.

Стоит отметить, что если в договоре указаны слишком высокие показатели процентных ставок, то заемщик может через судебные инстанции доказать, что они завышенные и добиться реального снижения в дальнейшем. Однако важно учитывать и своевременность погашения всех задолженностей. Ведь банк или МФО могут по закону потребовать срочную выплату сразу после оглашения сроков просрочки. В такой ситуации клиент будет вынужден возвращать деньги, а при их отсутствии компенсировать все растраты любым другим способом, который описан в соглашении или официальном договоре. При оформлении кредита или микрозайма гражданин несет полную ответственность за собственные действия. Поэтому следует тщательно изучать всю информацию перед кредитованием.

Евгений Никитин Высшее образование по специальности «Журналистика» в Университете Лобачевского. Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит. Имеет опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг. Профессиональный журналист и копирайтер в финансовой среде [email protected]

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Как рассчитывается неустойка по договору займа?

- Формы неустойки по договору займа

- Формула расчета пени по договору займа

- Пример расчета неустойки по договору займа в форме пени

- Итоги

Формы неустойки по договору займа

Гражданский кодекс РФ (далее — ГК РФ) в ст. 330 не просто дает определение понятия неустойки, но и закрепляет две ее формы: штраф и пеня. В отношении штрафа отсутствуют существенные сложности правового регулирования в связи с тем, что данный вид санкции устанавливается в твердом размере и подлежит уплате при наступлении соответствующих последствий. При заключении договора займа штраф как форма неустойки (при выборе именно этого способа обеспечения исполнения обязательства) подлежит выплате заимодавцу на следующий день после истечения срока возврата основной суммы долга либо процентов по нему.

С пеней дела обстоят несколько сложнее в связи с тем, что ее понятие не приводится законодательно, но практика (судебная и деловая) сформировала определенные ее признаки. В качестве судебного акта, регулирующего данный вопрос, можно рассматривать постановление Президиума Высшего Арбитражного суда от 20.02.1996 № 8244/95. В соответствии с данным судебным актом пеня:

- варьируется в зависимости от периода просрочки исполнения обязанности в соответствии с договором;

- исчисляется за каждый день неисполнения обязательства в срок;

- устанавливается в виде процентного соотношения к стоимости обязательства;

- может начинать исчисляться со дня, следующего за последним днем срока исполнения обязанности, предусмотренного договором.

Формула расчета пени по договору займа

Правила расчета неустойки по договору займа в форме пени следуют из определения (признаков) данного термина и в виде математической формулы выглядят следующим образом:

- П — размер неустойки по договору займа в форме пени за несвоевременный возврат денежных средств или установленных процентов за пользование ими;

- Ро — размер неисполненного (исполненного по истечении установленного договором срока) обязательства, определяемый как невыплаченная сумма основного долга или просроченная сумма процентов за пользование деньгами;

- Р% — размер закрепляемых в договоре процентов пени от стоимости обязательства;

- Кдн — количество дней просрочки исполнения заемщиком своих обязанностей по возврату денег и выплате процентов за их использование.

При закреплении в договоре обязанности заемщика выплачивать долг частями, пеня за невозврат денежных средств высчитывается за каждый период отдельно с учетом размеров невыплаченной к определенному сроку задолженности.

Посчитать пени по налогам вам поможет наш калькулятор.

Пример расчета неустойки по договору займа в форме пени

Между А. и Б. заключен договор займа, в соответствии с условиями которого А. обязался передать Б. деньги в количестве 20 000 руб., а Б. — возвратить данную сумму частями: 10 000 руб. — 01.07.2019, 10 000 руб. — 01.08.2019, а также 01.08.2019 уплатить 3% за пользование ими. При неисполнении обязательства заемщика предусмотрены санкции в виде пеней 0,5% за каждый день просрочки возврата долга и выплаты процентов. Фактически вся сумма в качестве единоразового платежа была выплачена 11.08.2019.

Получается, что просрочка первого платежа составляет 40 дней, второго — 9 дней, процентов в абсолютном размере 600 руб. — 9 дней. Тогда размер пеней составит:

П = (10 000 × 0,5% × 40) + (10 000 × 0,5% × 9) + (600 × 0,5% × 9) = 2000 + 450 + 27 = 2477 руб.

Также в данной формуле слагаемые можно ставить не в зависимость от просрочки каждой суммы отдельно, а в зависимости от периода неисполнения обязательства:

П = (10 000 × 0,5% × 31) + (20 000 × 0,5% × 9) + (600 × 0,5% × 9) = 1550 + 900 + 27 = 2477 руб.

Результат остается неизменным.

Итоги

Таким образом, процедура расчета пеней по договору займа не отличается от правил расчета данной санкции при иных видах сделок. Он осуществляется по универсальной формуле, а в качестве отправной точки выступает денежная сумма, не возращенная заемщиком в установленный срок, или проценты за пользование ею, также не выплаченные до истечения определенного сторонами периода.

О неустойке по другим видам договоров узнайте из наших статей:

Как рассчитать проценты по займу

Существуют разные виды займов — те, что выдаются обычными банками и те, что оформляются в микрофинансовых организациях. По каждому типу займа применяются отдельные формулы расчета процентов. Ознакомимся с примерами использования тех, что относятся к общераспространенным.

Существуют разные виды займов — те, что выдаются обычными банками и те, что оформляются в микрофинансовых организациях. По каждому типу займа применяются отдельные формулы расчета процентов. Ознакомимся с примерами использования тех, что относятся к общераспространенным.

- Формулы для расчета

- Простые проценты

- Сложные проценты

- Расчет при рефинансировании

- Пример 1

- Пример 2

- Пример 3

Формулы для расчета

Есть не так много формул для расчета процентов по договору займа. Условно можно выделить 2 основных:

- Формула на основе простых процентов. Наилучшим образом она адаптирована к займам, где процент начисляется ежедневно — то есть, микрозаймов в МФО. Вместе с тем, формула принципиально применима и в тех случаях, когда оформляется обычный кредит — по ставке в процентах годовых.

- Формула на основе сложных процентов. Лучше всего она подходит для займов, где процент начисляется за длительный период — например, год. Таким образом, сложные проценты — это прерогатива банков, в которых оформляются традиционные кредиты — потребительские, ипотечные.

Простые проценты

На практике расчет простых процентов по займу — тех, что чаще всего применимы МФО, осуществляется по формуле, имеющей нижеследующую структуру:

ДОЛГ = ЗАЕМ * (СТАВКА /100)) / ГОД * ПЕРИОД + ЗАЕМ, где:

- ДОЛГ — фактическая сумма к выплате за весь период пользования займом с учетом процентов;

- ЗАЕМ — номинальная величина займа без процентов;

- СТАВКА — ставка по микрозайму в процентах годовых;

- ГОД — количество дней в году;

- ПЕРИОД — длительность пользования денежными средствами в днях.

В случае со сложными процентами формула совсем иная.

Сложные проценты

Здесь применяется нижеследующая формула (условимся, что по банковскому кредиту — в процентах годовых):

ДОЛГ = ЗАЕМ * (1 + (СТАВКА / 100) ) ^ ГОДЫ, где:

- ДОЛГ, ЗАЕМ, СТАВКА — то же самое, что в предыдущей формуле;

- ГОДЫ — количество лет пользования кредитом.

Это самая простая формула. На практике может выглядеть гораздо сложнее — например, если учитывается то, сколько раз в течение года осуществляется пересчет ставки в соответствии с кредитным договором.

Расчет при рефинансировании

Рефинансирование — замена текущего кредита новым. Предполагается — что на более выгодных условиях. Чтобы понять, что рефинансирование выгодно, необходимо подсчитать — используя ту или иную формулу, какой будет общий долг по новому кредиту в сравнении с общим долгом по старому.

Бывает, что рефинансирование — не выгодное по процентам, и осуществляется только лишь для того, чтобы за счет нового — более объемного кредита, закрыть старый, и на разницу выплачивать первое время долг. Это очень убыточная схема — но многие вынуждены ее практиковать.

Не исключено, что деньги по новому кредиту будут частично направлены на погашение текущего, а частично — на выплаты по обоим кредитам. Это также финансово невыгодная схема, но краткосрочно она может помочь заемщику не уйти в просрочку.

Таким образом, порядок расчетов при рефинансировании зависит от целей его осуществления — они могут быть очень разными и общие закономерности здесь выделить трудно.

Теперь же рассмотрим, как посчитать простые и сложные проценты по займу — с использованием приведенных выше формул, на практике.

Пример 1

Пусть Иванов взял в МФО заем в размере 10 000 рублей на 20 дней по ставке 1,5% в день в 2019 году.

Для начала подсчитаем показатель СТАВКА: 1,5% умножаем на 365, получается 547,5% годовых. Далее подставляем имеющиеся данные в формулу:

ДОЛГ = (10 000 * (547,5/100)) / 365 * 20 + 10 000 = 13 000 рублей.

Как мы уже отметили выше, теоретически формула простых процентов применима и в отношении обычных кредитов — по ставке в процентах годовых. Рассмотрим нижеследующий пример.

Пример 2

Предположим, что Петров взял кредит в 100 000 рублей на месяц — 30 дней, в 2019 году. Ставка — 10% годовых. Подставляем показатели в формулу:

ДОЛГ = (100 000 * (10 / 100)) / 365 * 30 + 10 000 = 10 821,92 рубля.

Примечательно, что если в кредитном договоре — неважно, составляется он с МФО или с банком, не указана ставка, то используется ключевая ставка ЦБ РФ, действующая за период пользования денежными средствами.

Теперь — ознакомимся с примером начисления процентов по банковскому займу по сложной формуле.

Пример 3

Условимся, что Сидоров оформил кредит в банке на сумму 1 000 000 рублей под 10% годовых сроком на 5 лет. Подставляем значения в формулу:

ДОЛГ = 1 000 000 * (1+ (10/100)) ^ 5 = 1 610 510 рублей.

Используя эту формулу, можно примерно вычислить, сколько денежных средств уйдет на погашение ипотеки или длительного потребительского займа.