Форма 6 НДФЛ когда сдавать?

Как заполнить 6‑НДФЛ в 2021 году и когда сдавать в ФНС

Порядок заполнения прописан в Приказе ФНС РФ от 15.10.2020 № ЕД-7-11/753. С 1 квартала 2021 года в состав расчета 6-НДФЛ войдет справка 2-НДФЛ приложением, отдельно ее сдавать больше не потребуется. Справка 2-НДФЛ раз в год заполняется отдельно на каждое физическое лицо, которому был выплачен доход, а 6-НДФЛ ежеквартально подается в целом по организации.

В квартальной отчетности отражается совокупный доход, выплаченный всем физическим лицам. Данные в разделе 1 формы 6-НДФЛ показываются за последние три месяца отчетного периода, в разделе 2 — нарастающим итогом с начала года. Справки о доходах и сумме налога заполняются один раз в год, с квартальными отчетами их сдавать не надо.

Представлять отчетность нужно по месту регистрации организации или ИП. На каждое обособленное подразделение представляется отдельный расчет 6-НДФЛ по месту его регистрации (письмо Минфина РФ от 19.11.2015 № 03-04-06/66970, письмо ФНС РФ от 28.12.2015 № БС-4-11/23129@).

Небольшим фирмам с численностью работников до 10 человек разрешается сдавать отчетность 6-НДФЛ на бумажном бланке.

Если численность превышает 10 человек, отчитаться придется в электронной форме. Эта норма применяется с 01.01.2020 в соответствии с поправками, внесенными в Налоговый кодекс Федеральным законом от 29.09.2019 № 325-ФЗ.

Легко и быстро отправить отчетность по телекоммуникационным каналам связи поможет система Экстерн.

Сроки сдачи 6-НДФЛ

Форму 6-НДФЛ необходимо сдавать не позднее последнего числа месяца, который следует за отчетным кварталом. А годовой расчет — не позднее 1 марта года, следующего за истекшим налоговым периодом (с учетом п. 2.ст. 230 НК в редакции Федерального закона от 29.09.2019 № 325-ФЗ).

С учетом выходных и праздничных дней в 2021 году предусмотрены следующие сроки отчетности:

- за 2020 год — не позднее 01.03.2021;

- за 1 квартал 2021 — до 30.04.2021;

- за полугодие — до 02.08.2021;

- за девять месяцев — до 01.11.2021.

Порядок заполнения 6-НДФЛ

Ниже вы найдете краткую инструкцию по заполнению 6-НДФЛ.

Форма 6-НДФЛ содержит титульный лист, два раздела и приложение.

Если организация сдает 6-НДФЛ за обособленные подразделения, на титульном листе нужно указывать КПП и ОКТМО таких подразделений. ИНН в любом случае ставится по головной организации.

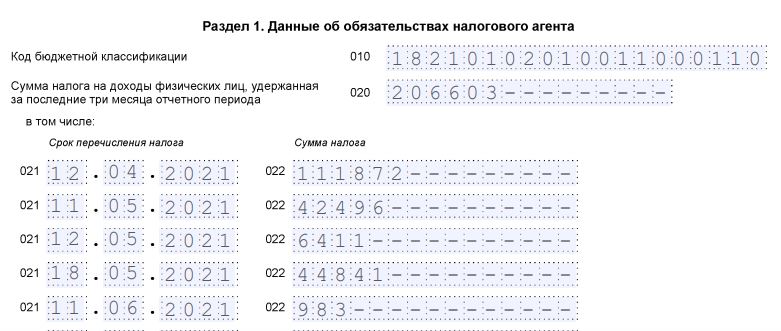

Как заполнить Раздел 1 «Данные об обязательствах налогового агента»

В этом разделе нужно сгруппировать доходы за последние три месяца по датам получения. По каждой группе нужно отметить даты удержания налога и перечисления его в бюджет.

Так, в строке 020 указывается обобщенная сумма удержанного налога по всем работникам за последние три месяца, в строке 021 — дата, не позднее которой налог надо перечислить в бюджет, в строке 022 — обобщенная сумма удержанного налога к уплате. Строки 030-032 предусмотрены для сумм НДФЛ, которые вернули работникам.

Сумма в поле 020 должна быть равна сумме полей 022, которых должно быть столько же, сколько полей 021. Аналогичные правила предусмотрены для строк 030-032.

С 2021 года дату получения доходов физическим лицом, дату удержания налога и сумму фактически полученного дохода указывать не нужно.

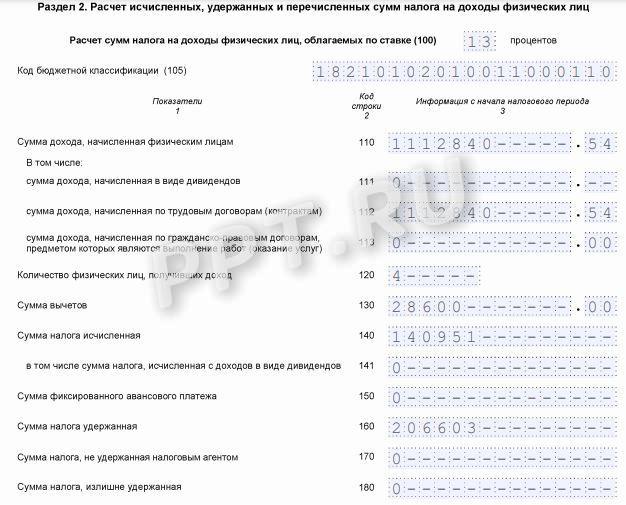

Как заполнить Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ»

Во втором разделе следует показать обобщенную по всем физлицам сумму начисленного дохода, исчисленного и удержанного НДФЛ с начала налогового периода. Отдельными строками записываются суммы начисленных дивидендов, доходов по трудовым и гражданско-правовым договорам на выполнение работ (оказание услуг).

Раздел № 2 расчета 6-НДФЛ может размещаться на нескольких страницах, если в организации применяют разные ставки НДФЛ.

Приложение 1 «Справка о доходах и суммах налогов физлица»

Справка-приложение — это аналог 2-НДФЛ. Ее надо заполнять только при составлении расчета за полный год. Первый раз это надо будет сделать уже в марте 2022 года. В справке отразите информацию о доходах физлиц в прошлом году, о суммах НДФЛ начисленного, удержанного и уплаченного в бюджет, а также о неудержанных налогах.

Уточненный расчет

Уточненный расчет по форме 6-НДФЛ организации и ИП должны представить, если в первичном отчете обнаружены ошибки или указана недостоверная информация.

Признак уточненного расчета пишется на титульном листе в поле «номер корректировки» (001, 002, 003 и т п.). Уточненку можно сдавать без приложений со справкой. Но если изменения нужно внести в сведения из справок, придется сдавать весь расчет.

Ответственность

Для налоговых агентов предусмотрены следующие типы наказаний:

- несвоевременная сдача отчетности по НДФЛ грозит налогоплательщику штрафом в 1000 рублей. Штраф начисляется за каждый полный или неполный месяц задержки отчета (п. 1.2 ст. 126 НК РФ);

- при представлении отчета по НДФЛ через 10 дней после установленного срока ИФНС может заблокировать в банке счет организации или ИП (п. 3 ст. 76 НК РФ);

- за недостоверные сведения в форме 6-НДФЛ фирма заплатит 500 рублей (ст. 126.1 НК РФ);

- нарушив порядок представления отчета в электронной форме, компания будет оштрафована. Штраф составит 200 рублей.

6-НДФЛ: что это за отчет и как его заполнить?

Юридические лица и ИП обязаны ежегодно сдавать в налоговую службу декларацию 2-НДФЛ. С 2016 года правила отчетности несколько изменились. Теперь помимо стандартного перечня документов потребуется предоставлять 6-НДФЛ. Что это за отчет, как правильно его заполнять и куда сдавать?

Содержание статьи:

- 1. Что собой представляет отчет 6-НДФЛ?

- 2. Куда и когда сдавать 6-НДФЛ?

- 3. Как сформировать и заполнить 6-НДФЛ?

- 4. Что будет, если не заполнить отчет 6-НДФЛ за год?

Что собой представляет отчет 6-НДФЛ?

6-НДФЛ — это декларация о подоходном налоге физических лиц, которую заполняют один раз в квартал. В отчете индивидуальный предприниматель отображает информацию о доходах персонала и суммах НДФЛ, начисленных или удержанных в пользу государственного бюджета. При этом документ содержит сведения не по каждому сотруднику, а по всей компании.

Для чего необходимо сдавать 6-НДФЛ? Данная форма позволяет налоговым инспекторам улучшить контроль над составлением отчетности. С ее помощью можно проверить, в установленные ли сроки ИП удержал из зарплаты персонала НДФЛ и перевел его в счет государственной казны.

Декларацию обязаны предоставлять владельцы компаний, частные нотариусы и адвокаты, индивидуальные предприниматели. Они считаются налоговыми агентами, если физические лица получают от них доходы, которые облагаются НДФЛ. Отчетность составляется, когда физлицо:

- является сотрудником компании и получает вознаграждение согласно трудовому договору;

- сдает недвижимость или автомобиль в аренду ИП;

- работает по договору подряда или оказания услуг;

- получает материальную помощь.

Стоит отметить, что, если в отчетном периоде численность сотрудников, получивших доход, составила менее 24 человек, то предоставить декларацию можно в бумажном варианте; если более 25 — в электронном виде.

Куда и когда сдавать 6-НДФЛ?

Заполненную 6-НДФЛ необходимо отправить в отделение налоговой службы по адресу регистрации ИП. Если у компании имеются обособленные подразделения, то сдать документы можно по месту их нахождения. При наличии цифровой подписи налогоплательщик имеет возможность передать сведения через личный кабинет. Если за отчетный период сотрудники не получали выплат, предоставлять данные не требуется.

Составлять декларацию налоговые агенты обязаны четыре раза в год:

- до конца апреля — за первый квартал;

- до конца июля — за полгода;

- до конца октября — за 9 месяцев;

- до начала марта следующего года — за год.

Если последний день сдачи документов приходится на выходной, то он переносится на ближайший рабочий.

Как сформировать и заполнить 6-НДФЛ?

Отчетность включает в себя титульный лист и два раздела, каждый из которых необходимо правильно заполнить. Перечислим особенности структуры декларации:

- Титульный лист. Включает в себя информацию об ИНН и КПП фирмы, ее наименовании, отчетном периоде, номере налоговой, куда отправляется документ.

- Раздел 1 содержит промежуточные сведения, например, о том, какой НДФЛ возвращен за первый квартал, а какой за 9 месяцев. Предоставляются обобщенные данные о доходах, вычетах, возвращенном или не удержанном налоге. Общие показатели выставляются нарастающим итогом с начала отчетного года.

- Раздел 2 содержит сведения за конкретный квартал. Предыдущие периоды не учитываются. Здесь отображается информация о датах получения дохода и удержания 13%, а также их суммы.

Сформировать декларацию 6-НДФЛ можно по шаблону, представленному в налоговой, или скачав образец с примером на сайте ФНС.

Что будет, если не заполнить отчет 6-НДФЛ за год?

Если налогоплательщик не предоставит отчетность в срок, к нему будут применены санкции. Юридическому лицу или ИП грозит штраф 1 000 рублей за каждый месяц просрочки, период которой считается с момента, когда было необходимо предоставить сведения, до даты передачи декларации в налоговый орган. После истечения срока подачи отчетности, наряду с выпиской штрафа, ФНС вправе заблокировать банковские счета фирмы через 10 рабочих дней.

Чтобы избежать санкций, ИП и юридическим лицам следует вовремя сдавать правильно заполненный отчет 6-НДФЛ.

Как заполнить форму 6-НДФЛ за 2 квартал 2021 года. Полное руководство

Что такое справка 6-НДФЛ — это расчет, с помощью которого налоговые агенты информируют ФНС о выплатах работникам и налоге на доходы физических лиц. Сдавать его все работодатели обязаны каждый квартал.

Форма отчета 6-НДФЛ

Форма отчета 6-НДФЛ и порядок его предоставления в 2021 году утверждены приказом ФНС № ЕД-7-11/753@ от 15.10.2020.

Отчет, который показывает расчет сумм налога на доходы физических лиц, сдается поквартально в электронном формате, если за отчетный квартал в организации производились выплаты в пользу 10 человек и более. Если организация отчитывается меньше чем за 10 человек, то форму разрешат сдать на бумажном носителе. Сумма НДФЛ указывается в рублях, а сумма дохода — в рублях и копейках.

Расчет 6-НДФЛ в очередной раз обновят! Это необходимо в связи с поправками в Налоговый кодекс РФ. Изменятся:

- коды отчетных периодов;

- раздел 2;

- справка о доходах и суммах налога физического лица (отчетная форма).

Сроки сдачи отчетности

Форму 6-НДФЛ направляют в налоговую инспекцию не позже последнего дня месяца, идущего за отчетным кварталом. Для годового расчета действует увеличенный срок — не позднее 1 марта следующего года.

Актуальный для каждого периода срок сдачи отчетности 6-НДФЛ в 2021 году приведен в таблице:

Последний срок сдачи

За 1-й квартал 2021 года

За 2-й квартал 2021 года

(расчет нарастающим итогом за полгода в разделе 1)

До 2 августа (31.07 — суббота)

За 3-й квартал 2021 года

(расчет нарастающим итогом за 9 месяцев в разделе 1)

До 1 ноября (30.10 — воскресенье)

(расчет нарастающим итогом за год в разделе 1)

Штрафы за отчетность

За несоблюдение сроков сдачи отчета предусмотрен штраф. Каждый месяц опоздания обойдется в 1000 рублей по нормам п. 1.2 статьи 126 НК РФ. Должностное лицо, отвечающее за непредоставление в срок отчетности по НДФЛ, оштрафуют на сумму от 300 до 500 рублей (ч. 1 ст. 15.6 КоАП РФ).

По статье 76 НК РФ, ФНС России вправе заблокировать банковские счета налогового агента, которые не сдал отчет.

В случае установления недостоверности сведений в расчете организацию оштрафуют на 500 рублей (п. 1 ст. 126.1 НК РФ). Следовательно, главбуху каждой организации надо позаботиться не только о том, как заполнить 6-НДФЛ без ошибок, но и как сдать отчет без нарушения сроков.

Неправомерная сдача отчета 6-НДФЛ на бумажном носителе грозит штрафом 200 рублей (ст. 119.1 НК РФ).

В КонсультантПлюс найдете не только подробное руководство по 6-НДФЛ с бланком и образцами, но и видеосеминар, который ответит на любые вопросы. Получите бесплатный доступ по ссылке ниже, чтобы воспользоваться ими.

Изменения в 6-НДФЛ, которые необходимо учесть в 2021 году

Для правопреемников реорганизованных компаний действует обязанность сдавать форму 6-НДФЛ, если сама организация до окончания реорганизации этого не сделала. Такой порядок заполнения 6-НДФЛ следует соблюдать организации-правопреемнику:

- указать ИНН и КПП в верхней части титульного листа;

- использовать код 215 (крупнейшим налогоплательщикам — 216) в реквизите «По месту нахождения (учета) (код)»;

- в реквизите «Налоговый агент» отметить название реорганизованного лица или его обособленного подразделения;

- в новом реквизите «Форма реорганизации (ликвидация) (код)» указать одно из значений: 1 — преобразование, 2 — слияние, 3 — разделение, 5 — присоединение, 6 — разделение с одновременным присоединением, 0 — ликвидация;

- указать «ИНН/КПП реорганизованной компании».

Кроме того, в правилах заполнения произошли и другие изменения.

Крупнейшие налогоплательщики приводят КПП согласно свидетельству о постановке на учет в налоговой по месту нахождения юрлица, а не по месту учета в качестве крупнейшего налогоплательщика.

Организации — налоговые агенты, не являющиеся крупнейшими налогоплательщиками, должны указать в реквизите «По месту нахождения (учета) (код)» значение 214 вместо 212.

На титульном листе формы 6-НДФЛ указывают полные реквизиты документа, подтверждающего полномочия представителя. Новая форма 6-НДФЛ действует с 1-го квартала 2021 года, ее объединили со справкой 2-НДФЛ.

Пошаговая инструкция, как правильно заполнить 6-НДФЛ за 2 квартал 2021

Хотя отчет действует уже не первый год, оформление 6-НДФЛ по-прежнему вызывает вопросы у работодателей и бухгалтеров. Кроме того, в него внесли целый ряд изменений, которые необходимо учесть при заполнении. В профессию приходят молодые бухгалтеры, которым требуются разъяснения. Специально для них разберем действия по шагам.

Документ состоит из следующих разделов:

- Титульный лист.

- Раздел 1 (сведения формируются нарастающим итогом).

- Раздел 2 (отражается информация только за указанный квартал, без учета предшествующих периодов).

Рассмотрим пример заполнения для начинающих 6-НДФЛ в 2021 году (пошаговая инструкция за 2-й квартал).

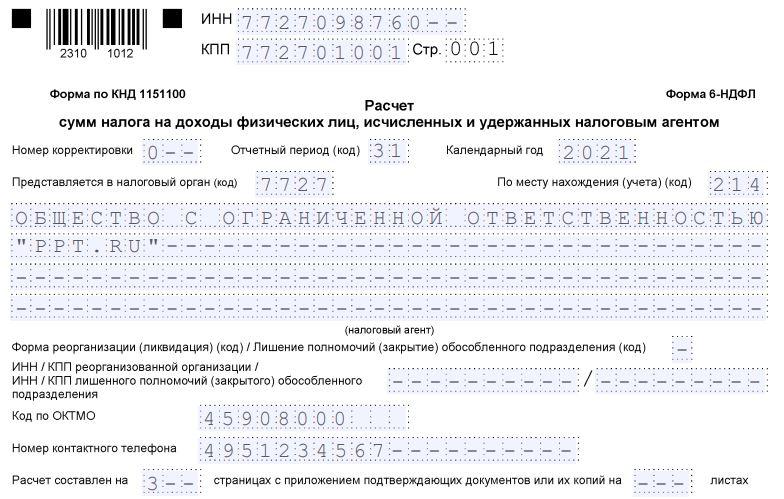

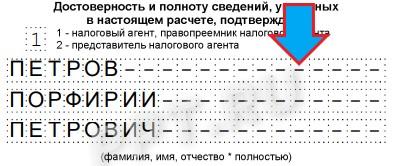

Титульный лист

Пишем полное название налогового агента. В соответствующих полях указываются ИНН и КПП организации, сдающей отчет. Если отчет сдается филиалом, то указывается КПП филиала. Указываем номер корректировки. Если форма 6-НДФЛ сдается первый раз за отчетный период, то в поле «Номер корректировки» отражаются нули.

Корректировка подразумевает изменение сведений, переданных в ФНС. Уточнение расчета по соответствующему отчетному периоду указывается номером корректировки, например 001, 002, 003 и так далее.

Период предоставления 6-НДФЛ — квартал, за который отчитывается работодатель:

- 1-й квартал — код 21;

- полугодие — код 31;

- 9 месяцев — код 33;

- год — код 34.

Коды для организаций, осуществляющих передачу сведений на этапе реорганизации (ликвидации), указаны в приложении 1 приказа.

Налоговым периодом является календарный год, за который предоставляются сведения. В поле проставляются соответствующие 4 цифры. Затем в строке указывается код той налоговой инспекции, куда сдается отчетность. Это четырехзначный код, в котором:

- первые две цифры — номер региона;

- вторые две цифры — код инспекции (на примере указана Межрайонная инспекция ФНС № 9 по Санкт-Петербургу).

Важно помнить, что отчетность направляется в инспекцию по месту нахождения организации или ее обособленного подразделения. ИП сдают отчет 6-НДФЛ в налоговую по месту жительства или осуществления деятельности.

Код «По месту нахождения (учета)» помогает определить, какая организация сдает отчетность. Полный перечень кодов содержится в приложении 2 к приказу.

Наиболее распространенные для организаций:

- по месту учета — 214;

- по месту учета обособленного подразделения — 220;

- крупнейшие налогоплательщики указывают 212.

ИП тоже указывают специальные коды:

- по месту жительства — 120;

- по месту осуществления деятельности — 320.

Указываем код ОКТМО (муниципального образования) и номер телефона налогоплательщика. Как требует утвержденный приказом ФНС порядок заполнения отчета 6-НДФЛ, указывают код того МО, на территории которого расположена и зарегистрирована организация или филиал. Иногда гражданам выплачивают денежные средства (зарплату и премии) как головная организация, так и ее подразделение. В этом случае заполняются и сдаются сразу две формы с разными кодами по ОКТМО.

Раздел 1

В разделе 1 указывают суммы НДФЛ, удержанные или возвращенные работникам во 2-ом квартале 2021 года.

Информацию заполняют так:

- в поле 021 — срок перечисления НДФЛ по ст. 226 НК РФ, то есть на следующий рабочий день после выплаты дохода, а для отпускных и больничных — последний день месяца, в котором они выплачены. Фактическая дата перечисления роли не играет ( письмо ФНС от 01.12.2020 № БС-4-11/19702@ );

- в поле 022 — сумму, которую надо перечислить в срок из поля 021. Все доходы с одним сроком перечисления налога указывают одной суммой;

- в поле 030 — сумму НДФЛ, возвращенного работникам во 2-ом квартале;

- в поле 031 — дату возврата и в поле 032 — возвращенную сумму.

Если возникает вопрос, как вычислить сумму удержанного налога в 6-НДФЛ, необходимо суммировать налог со всех доходов, выплаченных работникам в отчетном периоде.

Раздел 2

Ставки налога на доходы работников и лиц, выполняющих работы (оказывающих услуги) в рамках гражданских договоров: 13%, 15%, 30% и 35%. В 2021 году действует повышенная ставка 15% для больших доходов (свыше 5 млн рублей в год). В примере рассмотрена стандартная ставка НДФЛ — 13%. В случае исчисления налога по разным ставкам для каждой ставки будут формироваться те данные, которые относятся только к указанной ставке НДФЛ.

Действующие правила заполнения 6-НДФЛ для чайников предписывают заполнять раздел нарастающим итогом с начала года.

В строке 110 указывают общую сумму заработной платы работников за апрель-июнь и все полученные во 2-ом квартале 2021 года отпускные, больничные и другие доходы, без уменьшения на налог и вычеты. Отдельный пример заполнения отпускных отсутствует, их включают в общую массу вознаграждений работников. Сумму вычетов указывают в строке 130, а исчисленный НДФЛ — в 140.

В строке 160 указывают сумму налога, удержанного во 2-ом квартале. Она не всегда совпадает с суммой НДФЛ в строке 140. В поле 170 укажите сумму НДФЛ, которую невозможно удержать до конца года. Например, налог с подарка физлицу, которое не получает постоянных денежных доходов в организации.

НДФЛ с зарплаты перечисляется не позже следующего дня после выплаты заработной платы работникам. А вот налог с отпускных, больничных разрешено уплатить не сразу. Главное — успеть до конца того месяца, в котором они были выплачены сотрудникам (ст. 226 НК РФ).

На титульном листе это правило тоже действует. Даже в самой длинной строке, содержащей название организации, все оставшиеся пробелы заполняются прочерками так, как показывает образец заполнения формы 6-НДФЛ по КНД 1151099.

Бывшая справка 2-НДФЛ в составе расчета

Новое приложение № 1 к расчету содержит справку о доходах физических лиц (бывшая 2-НДФЛ). Работодателям не следует заполнять справки на всех сотрудников ежеквартально. Их сдают только по итогам года. Пустое приложение ежеквартально подавать не надо.

Нулевой 6-НДФЛ

Обязанность сдавать в налоговый орган по месту своего учета расчет по форме 6-НДФЛ возникает, если налогоплательщик признается налоговым агентом, то есть осуществляет выплаты в пользу физических лиц. Если в течение отчетного периода доходы работникам не начисляются и не выплачиваются, предоставлять отчет не нужно. Об этом ФНС проинформировала в письме № БС-4-11/4901 от 23.03.2016.

Если в течение 2-го квартала 2021 г. была хоть одна выплата в пользу физического лица, имеющая характер оплаты труда, больничного, материальной помощи, вознаграждения за оказанные услуги (выполненные работы) в рамках выполнения гражданского договора, то отчет составляется. Поскольку форма заполняется нарастающим итогом, в дальнейшем показатели из первого, второго и третьего кварталов будут сохраняться накопительным образом. Нулевого 6-НДФЛ не существует в принципе, в отчете все равно будут сведения хотя бы об одной выплате.

Если в прошлом году организация была налоговым агентом, а в текущем отчетном периоде по каким-то причинам перестала выплачивать доходы работникам, отчет в налоговый орган подавать нет необходимости. Хотя компания не обязана объяснять налоговикам, с чем связана утрата статуса налогового агента, рекомендуется отправить в ИФНС письмо о непредоставлении 6-НДФЛ, составленное в произвольной форме.

Заполнить форму 6-НДФЛ онлайн

Заполнить отчет онлайн есть возможность на сайтах разработчиков бухгалтерского ПО — «Мое дело», «Контур», «Небо» и других. Некоторые сайты позволяют это делать свободно, но обычно сервисы требуют небольшой платы (до 1000 рублей).

Отчитываемся по форме 6-НДФЛ в 2020 году

С 2016 года все организации и ИП, которые выплачивают доходы физлицам по трудовым и ГПХ-договорам, платят дивиденды или дарят подарки, ежеквартально сдают расчеты по форме 6-НДФЛ. В расчете 6-НДФЛ показывают общую информацию по всем физлицам, получившим доход. Это не только суммы выплаченного им вознаграждения, но и предоставленных налоговых вычетов, исчисленного и удержанного НДФЛ, а также сроки, в которые налог перечислен в бюджет (п. 1 ст. 80 НК РФ).

По какой форме сдавать 6-НДФЛ

Форма расчета 6-НДФЛ и порядок ее заполнения утверждены приказом ФНС России от 14 октября 2015 года № ММВ-7-11/450@.

Расчет составляют нарастающим итогом за I квартал, за полугодие, за 9 месяцев и за год. Данные берут из регистров налогового учета (п. 1 ст. 230 НК РФ, п. 1.1 Порядка заполнения 6-НДФЛ).

В 2020 году форму 6-НДФЛ представляют в электронном виде через интернет. Бумажный формат могут использовать только те налоговые агенты, которые в течение года выплачивали доход менее чем 10 физическим лицам. Для сравнения: в предыдущие годы допустимый порог составлял 25 человек.

Как изменились сроки отчетности по НДФЛ в 2020 году

По новым правилам, действующим с 1 января 2020 года, сдавать форму 6-НДФЛ за истекший год нужно не позднее 1 марта следующего года. В этот же срок сдают и справки по форме 2-НДФЛ.

Как видим, по сравнению с предыдущими годами, последнюю дату представления отчетности за год перенесли на месяц раньше — с 1 апреля на 1 марта. Такой порядок сдачи отчетности по НДФЛ будет действовать и в последующие годы.

Какие сроки сдачи 6-НДФЛ в 2020 году

Сроки сдачи 6-НДФЛ установлены статьей 230 Налогового кодекса. В течение года по ней отчитываются: за I квартал, полугодие и 9 месяцев. Срок сдачи — не позднее последнего дня месяца, следующего за отчетным периодом. За год расчет сдают не позднее 1 марта года, следующего за истекшим. Если крайний срок приходится на выходной или нерабочий праздничный день, то 6-НДФЛ можно сдать в ближайший рабочий день. Датой представления расчета считается день:

- сдачи расчета в ИФНС лично, а также представителем фирмы или ИП;

- отправки расчета по почте письмом с описью вложения;

- отправки расчета, зафиксированный в подтверждении даты отправки в электронной форме по ТКС через оператора ЭДО.

Сроки сдачи формы 6-НДФЛ в 2020 году приведены в следующей таблице.

| Отчетный период | Срок сдачи 6-НДФЛ |

|---|---|

| I квартал | 30 апреля 2020 |

| Полугодие | 31 июля 2020 |

| 9 месяцев | 2 ноября 2020 |

| Год | 1 марта 2021 |

Куда отчитаться по форме 6-НДФЛ

По общему правилу форму 6-НДФЛ представляют:

- организации — в налоговую инспекцию по месту своего учета;

- индивидуальные предприниматели — по месту жительства или по месту ведения деятельности.

Как определить, куда сдают расчет 6-НДФЛ предприниматели, читайте в следующей таблице.

| Кому выплатили доход | Куда отчитаться |

|---|---|

| Работникам ИП на УСН | В ИФНС по месту жительства ИП |

| Работникам ИП на ПСН или ЕНВД | В ИФНС по месту ведения деятельности. Если ИП прекращает деятельность, 6-НДФЛ сдают с начала года до момента окончания ведения деятельности |

| Работникам ИП, совмещающего УСН и ЕНВД | В ИФНС по месту применения режима ЕНВД в части занятых на нем лиц. В ИФНС по месту жительства ИП в части лиц, занятых на УСН |

Расчет 6-НДФЛ по обособленным подразделениям

Организации, в состав которых входят обособленные подразделения (ОП), ставят на учет в налоговых инспекциях по месту нахождения каждой «обособки» (п. 1 ст. 83 НК РФ). В этом случае перечислять НДФЛ и представлять расчет 6-НДФЛ нужно по месту учета каждого такого ОП.

В общем случае количество расчетов 6-НДФЛ должно быть равно количеству «обособок» плюс 1.

Если головная фирма расположена в одном муниципалитете, а ее «обособленцы» – в другом, то компания может выбрать одну инспекцию в муниципальном образовании, куда будет сдавать отчетность по всем ОП.

С 1 января 2020 года действует правило. Если и головное, и обособленные подразделения находятся в одном муниципалитете, то отчитываться можно по месту учета головного. Или по месту учета одной из «обособок». Для этого компания должна уведомить о своем выборе ИФНС, через которую будет платить НДФЛ, а также сдавать отчетность – расчеты 6-НДФЛ и справки 2-НДФЛ.

Ответственность за нарушения при сдаче 6-НДФЛ в 2020 году

Налоговый кодекс предусматривает следующие наказания за нарушения при сдаче формы 6-НДФЛ:

- За несвоевременную сдачу отчетности по НДФЛ фирму и ИП накажут штрафом в 1 000 рублей. Штраф начисляют за каждый полный или неполный месяц задержки отчета (п. 1.2 ст. 126 НК РФ);

- За представление отчета по НДФЛ через 10 дней после установленного срока ИФНС может заблокировать в банке счет организации или ИП (п. 3 ст. 76 НК РФ);

- За недостоверные сведения в форме 6-НДФЛ фирма заплатит 500 рублей (ст. 126.1 НК РФ);

- Если организация с численностью работающих более 10 человек сдаст отчет не в электронном формате, а на бумаге, штраф составит 200 рублей (ст. 126 НК РФ).

Кроме налоговых санкций, фирме может грозить и административная ответственность. За опоздание с подачей 6-НДФЛ в 2020 году руководителя и бухгалтера фирмы оштрафуют на сумму от 300 до 500 рублей (ст. 15.6 КоАП РФ).

Если организация (ИП) не производила выплату доходов физлицам, то сдавать «нулевой» расчет по форме 6-НДФЛ необязательно. Вместо него можно отправить письмо-подтверждение в произвольной форме, что в отчетном периоде фирма не являлась налоговым агентом. Оно поможет избежать блокировки расчетного счета.

Читайте в Бераторе «Практическая энциклопедия бухгалтера»

6-НДФЛ за полугодие 2021 года: вспоминаем важные нюансы

6-НДФЛ сдают все налоговые агенты

Если с начала года вы не начисляли и не выплачивали доходы, с которых должны платить налог, «нулевой» расчет подавать не нужно. Рекомендуем просто уведомить инспекцию о том, что вы не будете его сдавать, и объяснить причину.

В расчете отражайте все доходы, с которых вы должны удержать НДФЛ

В 6-НДФЛ за полугодие вам нужно заполнить титульный лист, разд. 1 и 2. Справку о доходах и суммах НДФЛ, которую подают вместо 2-НДФЛ, за полугодие сдавать не нужно. Ее заполняют только при составлении расчета за год.

Информацию о сроках перечисления НДФЛ и сумме налога нужно отражать в разд. 1. Включите в него суммы налога, которые вы удержали в апреле — июне. Если в этот период налог вернули, его тоже надо указать.

Если вы выплатили физлицам доходы, облагаемые по разным ставкам, разд. 1 заполните для каждой из них.

Не забудьте, что с этого года действует прогрессивная ставка НДФЛ. Если вы примените ее неправильно, штрафа и пеней уже не избежать. Период, когда их не платили при добровольном перечислении налога, окончен.

В разд. 2 отражают обобщенную информацию. Его заполняют нарастающим итогом. Это означает, что вы должны указать суммы доходов, дата фактического получения которых пришлась на I полугодие, а не только за II квартал. Включите в разд. 2 также суммы вычетов, исчисленного и удержанного налога, которые относятся к этому периоду.

Если вы выплатили физлицам доходы, которые облагаются по разным ставкам НДФЛ, разд. 2 тоже заполните отдельно для каждой из них.

Все суммовые показатели расчета должны быть заполнены. Если такого показателя нет, укажите «0».

6-НДФЛ — это не самая простая форма для заполнения. При отражении в ней различных выплат часто возникают вопросы. В частности, бывают сложности при отражении аванса. Включать его в расчет отдельной суммой не нужно. Отразите его в составе зарплаты за этот же месяц. К примеру, аванс за май укажите вместе с зарплатой за май. Но если вы выплатили аванс в последний день месяца, то здесь есть нюанс. Кроме того, имеются особенности при выплате в июле «переходящей» зарплаты за июнь.

При отражении в 6-НДФЛ других выплат, например отпускных, премий, подарков, больничных, выплат при увольнении, матпомощи, алиментов и др. также есть особенности.

Сложности возникают и при отражении доходов в натуральной форме или в виде материальной выгоды. При включении таких доходов в расчет непонятно, в каком отчетном периоде их указывать.

Перед тем как подать 6-НДФЛ, проверьте, правильно ли вы его заполнили. Для этого есть контрольные соотношения, например:

- проверьте показатели полей внутри расчета 6-НДФЛ за полугодие;

- сравните данные расчета о суммах НДФЛ, перечисленных в бюджет, с данными регистров учета.

Кроме того, вы можете сверить 6-НДФЛ с расчетом по страховым взносам за полугодие. Если при камеральной проверке 6-НДФЛ инспекция найдет расхождение по взносам, она вправе потребовать от вас пояснить или исправить расчет.

Если обнаружите ошибку уже после сдачи 6-НДФЛ, сдайте уточненный расчет. Желательно подать его как можно быстрее, до того, как ошибку найдет инспекция. Помните, что за ошибки и недостоверные сведения в расчете вас могут оштрафовать.

Расчет направьте в свою инспекцию. Если вы выплатили доход более чем 10 физлицам, его сдают только по ТКС. Если меньше, вы вправе выбрать любой формат: бумажный или электронный. За несоблюдение обязательного формата вас могут оштрафовать.

Если у вас есть обособленное подразделение, при подаче расчета учтите особенности. К примеру, когда подразделений несколько, вы можете выбрать, куда подавать 6-НДФЛ.

Расчет за это полугодие нужно сдать не позднее 2 августа. За нарушение этого срока вам грозит штраф и блокировка счета.

Обзор подготовлен специалистами компании «Консультант Плюс».

У вас еще нет КонсультантПлюс? Попробуйте бесплатно — доступ на 2 дня!

А еще приглашаем на семинары и вебинары по актуальным вопросам законодательства — расписание на сайте.