Как исправить ошибки в 6 НДФЛ?

Порядок подачи уточненок по 2‑НДФЛ и 6‑НДФЛ

Когда представление уточненок по НДФЛ — это обязанность, а когда — право? Нужно ли подавать уточненки при перерасчете отпускных, а также тогда, когда ошибки не влияют на сумму налога? В чем выгода добровольных уточненок? И что делать, если вместо корректирующей справки подана аннулирующая?

Любая ошибка в 6-НДФЛ или 2-НДФЛ, например в персональных данных налогоплательщика, кодах доходов и вычетов, суммовых показателях, рассматривается налоговиками как недостоверные сведения. А за каждый документ, который содержит недостоверные сведения, налоговый агент может быть оштрафован на 500 ₽ (п. 1 ст. 126.1 НК РФ; письма ФНС от 09.08.2016 № ГД-4-11/14515, от 09.12.2016 № СА-4-9/23659@). Если недостоверные сведения приведут к занижению суммы НДФЛ, подлежащей уплате в бюджет, компания также будет привлечена к ответственности по ст. 123 НК РФ.

Напомним, ошибки в 6-НДФЛ выявляются в ходе камеральных или выездных проверок либо вне их рамок (ст. 88 и 101 НК РФ). В этом случае установлен четкий порядок и сроки, например, камералка проводится в течение трех месяцев. А вот справка 2-НДФЛ ни декларацией, ни расчетом не является (ст. 80 НК РФ; письмо ФНС от 09.08.2016 № ГД-4-11/14515). А значит, срок ее проверки фактически ограничен лишь сроками давности привлечения к ответственности (три года — ст. 113 НК РФ) и глубиной проведения выездной проверки (также три года, не считая текущего, — п. 4 ст. 89 НК РФ).

Когда ошибки в расчете не влияют на сумму НДФЛ, подача уточненных расчетов до того, как ошибку обнаружат налоговики, обычно позволяет избежать штрафа за представление недостоверных сведений. Чтобы уточнить недостоверные сведения в 2-НДФЛ, нужно подать корректирующую или аннулирующую справку.

6-НДФЛ

Обязанность — представить уточненку

Налоговый агент обязан подать уточненный расчет по форме 6-НДФЛ, если не включил в первичный расчет какие-то сведения или допустил ошибки. Причем, в отличие от других налоговых деклараций, уточненный расчет представляется не только при занижении подлежащих уплате в бюджет сумм НДФЛ, но и при их завышении (письма ФНС от 01.11.2017 № ГД-4-11/22216@, от 21.07.2017 № БС-4-11/14329@, вопрос № 7). Помимо арифметических и технических ошибок, которые могут возникнуть в расчете, сумма НДФЛ может быть искажена, например, в следующих ситуациях:

- если зарплата, начисленная за январь и выплаченная в апреле, не отражена в разделе 1 расчета за I квартал (письмо ФНС РФ от 16.05.2016 № БС-3-11/2169@);

- если при выплате зарплаты в январе НДФЛ, который удержан с зарплаты за декабрь, не попал в строку 070 раздела 1 и в раздел 2 расчета за I квартал следующего года (письмо ФНС от 05.12.2016 № БС-4-11/23138@);

- в случае перерасчета зарплаты за предыдущие периоды (от 21.07.2017 № БС-4-11/14329@, вопрос № 8, от 27.01.2017 № БС-4-11/1373@, п. 2).

Как быть при перерасчете отпускных

Также уточненный расчет должен быть представлен, если при перерасчете отпускных сумма уменьшается. В разделе 1 за период, в котором отпускные были начислены, отражаются итоговые суммы с учетом уменьшенной суммы отпускных. При этом сумма удержанного НДФЛ не корректируется (то есть строки 070 и 140 не исправляются), что дает основание для зачета или возврата излишне удержанного налога. Если отпускные доплачиваются, уточненка не подается. В разделе 1 расчета того отчетного периода, в котором произведена доплата, отражаются итоговые суммы с учетом доплаты отпускных и доудержанного при этом НДФЛ (письмо УФНС по г. Москве от 12.03.2018 № 20-15/049940).

Настройте личный календарь отчетности и сдавайте все декларации вовремя

Когда можно не представлять

Налоговики разрешают не представлять уточненный расчет, например, в следующих ситуациях.

В IV квартале налоговый статус физлица изменился с нерезидента на резидента или наоборот. Перерасчет НДФЛ в этом случае будет отражен в расчете по форме 6-НДФЛ за год. Представлять уточненные расчеты за I квартал, полугодие, 9 месяцев не следует.

Работник утратил право на стандартный вычет или получил право на имущественный вычет с начала года, а документы представил только в середине года. Перерасчет НДФЛ следует отразить в расчете за тот период, в котором работник принес подтверждающие документы. Подавать уточненку за предыдущие отчетные периоды не нужно (письмо ФНС РФ от 12.04.2017 № БС-4-11/6925, письмо УФНС РФ по г. Москве от 03.07.2017 № 13-11/099595).

Заработная плата за последний месяц квартала (март, июнь, сентябрь), выданная в следующем квартале, отражена в разделе 2 расчета за отчетный квартал. Поскольку в этой ситуации не возникает ни завышения, ни занижения НДФЛ, подлежащего уплате в бюджет, представлять уточенный расчет за отчетный квартал не требуется (письмо ФНС РФ от 15.12.2016 № БС-4-11/24065@).

Плюсы добровольной уточненки

Если ошибки не связаны с суммами НДФЛ, то представлять уточненный расчет до того, как от инспекции получено соответствующее требование, — это право, а не обязанность. Например, при обнаружении ошибки в дате фактического получения дохода, которая не повлияла на величину и сроки уплаты НДФЛ, организация может, но не обязана подать уточненку. Использовать это право стоит, если ошибка выявлена самостоятельно, до получения от ИФНС пояснений по факту обнаружения ошибок в представленном расчете или акта об обнаружении фактов, свидетельствующих о совершении нарушения. Дело в том, что в такой ситуации добровольная уточненка исключает штраф за представление недостоверного расчета (п. 2 ст. 126.1 НК РФ, письмо ФНС России от 09.08.2016 № ГД-4-11/14515).

Несколько сложнее обстоит дело с освобождением от штрафа по ст. 123 НК РФ за несвоевременное перечисление НДФЛ в бюджет. Эта ошибка также может найти отражение в 6-НДФЛ (неверное заполнение строки 120). Получается, что, если такое нарушение найдет ИФНС, организацию ждет сразу два штрафа: по ст. 123 и по ст. 126.1 НК РФ. Самостоятельное обнаружение ошибки и представление уточненного расчета, как уже отмечалось, спасает от штрафа по ст. 126.1 НК РФ. А что же со вторым штрафом?

Положения п. 4 и 6 ст. 81 НК РФ содержат правило, позволяющее избежать штрафа по ст. 123 НК РФ. Но для этого перед тем, как представить уточненный расчет, нужно заплатить налог и пени. А значит, если обнаружены ошибки в заполнении строки 120 расчета, не затронувшие сумму НДФЛ, прежде чем подавать корректировку, надо проверить, перечислен ли уже налог и соответствующие пени. И если нет, то сначала рассчитаться с бюджетом, а потом уже сдавать новый 6-НДФЛ. А если налог и пени были уплачены задолго до корректировки, не лишним будет подготовить сопроводительное письмо с указанием на эти факты и приложением копий платежных документов.

Право на освобождение от штрафа за несвоевременное перечисление НДФЛ имеют и те организации, которые ошибок в 6-НДФЛ не допустили. Для этого достаточно уплатить НДФЛ и пени до того, как ошибку найдет ИФНС. К такому выводу недавно пришел КС РФ (Постановление от 06.02.2018 № 6-П).

Порядок подачи уточненки

Как говорится в п. 6 ст. 81 НК РФ, уточненный 6-НДФЛ должен содержать данные только по тем налогоплательщикам, в отношении которых обнаружены факты неотражения или неполноты отражения сведений, а также ошибки, приводящие к занижению суммы налога. Но, как мы помним, агенты обязаны подавать уточненки по 6-НДФЛ и в ситуации, когда сумма налога завышена. А добровольная корректировка и вовсе может быть не связана с суммами НДФЛ. Как формировать уточненки в таких случаях?

Порядок заполнения расчета не содержит положений, которые конкретизируют порядок заполнения уточненного расчета. Получается, что формально у налогового агента, допустившего такие ошибки, нет права представить в составе уточненки данные только по тем налогоплательщикам, в отношении которых допущены ошибки. Нужно представлять расчет целиком. С другой стороны, тут можно применить положения п. 7 ст. 3 НК РФ о том, что любые неустранимые неясности налогового законодательства должны толковаться в пользу налогового агента. Это значит, что организации вправе руководствоваться порядком представления уточненного расчета, установленным п. 6 ст. 81 НК РФ, как единственным четко описанным в законодательстве.

Соответственно, уточненный расчет, содержащий исправленные данные в отношении тех налогоплательщиков, по которым обнаружены неточности, нельзя признать составленным неверно. Но тут нужно учитывать один важный нюанс: указанные данные должны заполняться полностью, то есть отражаться и в разделе 1, и в соответствующих блоках раздела 2. Ведь п. 6 ст. 81 НК РФ не говорит о том, что в уточненном расчете представляется только та информация, которая была неверно указана в первоначальном. При этом в строке «Номер корректировки» титульного листа проставляется «001».

Также не забудьте, что, если по итогам года обнаружена ошибка в разделе 1 расчета за I квартал, нужно представить уточненку за I квартал, за полугодие и за 9 месяцев, поскольку раздел 1 составляется нарастающим итогом (письмо ФНС от 21.07.2017 № БС-4-11/14329@, вопрос № 7).

Если же ошибка была допущена на титульном листе или в разделе 2 расчета за I квартал, то уточнять расчеты за полугодие и за 9 месяцев не нужно, поскольку раздел 2 формируется поквартально.

Ошибки в строке 080

Если зарплата за третий месяц квартала была выплачена в следующем месяце, то в строке 070 «Сумма удержанного налога» и в строке 080 «Сумма налога, не удержанная налоговым агентом» раздела 1 расчета за отчетный период проставляется «0». Если в строке 080 была отражена сумма налога, удержанная в следующем отчетном периоде, нужно представить уточненку за соответствующий период (письмо ФНС от 01.11.2017 № ГД-4-11/22216@, письмо ФНС от 01.08.2016 № БС-4-11/13984@, вопрос № 5).

Ошибки в КПП или ОКТМО

Если ошибка допущена в КПП или ОКТМО, нужно представить два расчета: уточненный и первичный. В уточненном расчете указывается:

- номер корректировки «001»;

- КПП и ОКТМО, которые были указаны в первоначальном расчете, то есть ошибочные значения;

- нулевые показатели во всех разделах расчета.

В первичном расчете необходимо проставить:

- номер корректировки «000»;

- правильные значения КПП и ОКТМО;

- показатели из первоначального расчета.

Даже если первичный расчет с правильными КПП и ОКТМО будет представлен позже установленного срока, налоговые органы не будут привлекать организацию к ответственности на основании п. 1.2 ст. 126 НК РФ (письма ФНС от 12.08.2016 № ГД-4-11/14772, от 01.11.2017 № ГД-4-11/22216@).

Заполняйте расчеты по НДФЛ с помощью пошаговых методик от экспертов сервиса, чтобы избежать ошибок, подачи уточненок и начисления штрафов

2-НДФЛ

Чтобы уточнить недостоверные сведения в справке 2-НДФЛ, нужно подать корректирующую или аннулирующую справку. В заголовке уточненной справки указывается (разд. II Порядка заполнения формы справки, утв. Приказом ФНС от 30.10.2015 № ММВ-7-11/485@):

- в поле «N ______» — номер первичной справки;

- в поле «от __.__.__» — дата составления корректирующей или аннулирующей справки.

Уточненные справки подаются по той же форме, что и первичные. Уточнять необходимо только ту справку, в которой была допущена ошибка, направлять весь комплект справок за год не нужно (п. 5 Порядка представления справок, утв. Приказом ФНС от 16.09.2011 № ММВ-7-3/576@).

При подаче корректирующей справки ошибочные сведения заменяются на верные. При этом заполняются все разделы, а не только тот, в котором была допущена ошибка. Количество корректирующих справок практически не ограничено. Номер корректировки может принимать значения от «01» до «98».

Аннулирующая справка

Аннулирующая справка полностью заменяет первоначальную 2-НДФЛ и представляется, если первичная справка была подана ошибочно, например:

- с признаком «1»: НДФЛ рассчитан с тех доходов, которые не облагаются этим налогом, при условии, что других налогооблагаемых доходов в этом календарном году у физлица не было;

- с признаком «1» по месту нахождения головной организации, в то время как зарплата работнику выплачивалась в обособленном подразделении, с которым у него заключен трудовой договор;

- с признаком «2»: сообщили о невозможности удержать НДФЛ с физлица, хотя фактически налог был удержан.

В аннулирующей справке необходимо заполнить только заголовок, разделы 1 и 2. Разделы 3, 4 и 5 заполнять не нужно (разд. I Порядка заполнения справки 2-НДФЛ). Аннулирующая справка может быть представлена только один раз и только с номером корректировки «99».

Если подать аннулирующую справку вместо корректирующей, она «перечеркнет» первичную справку, и корректирующую справку с правильными сведениями уже не примут. В этом случае нужно представить первоначальную справку с номером корректировки «00», новым порядковым номером и текущей датой составления. Если такая справка будет представлена с нарушением установленного срока, налогового агента оштрафуют на 200 ₽ за каждый документ, представленный с опозданием (п. 1 ст. 126 НК РФ).

Налоговый юрист Алексей Крайнев,

директор ООО «Консалтинг Успешного Бизнеса» Оксана Курбангалеева

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Как правильно исправить ошибки в 6-НДФЛ?

- Штрафы за некорректные данные в расчете: как избежать

- Какие могут быть ошибки в 6-НДФЛ?

- Итоги

Как исправить ошибки в 6-НДФЛ, чтобы избежать штрафов и проверок налоговых органов? Этот вопрос интересует бухгалтеров в связи с подготовкой расчета по форме 6-НДФЛ. Ошибки могут быть обнаружены в отчете за любой квартал, поскольку разъяснения налоговиков по заполнению расчета поступают довольно часто.

Штрафы за некорректные данные в расчете: как избежать

Начнем с того, что если налоговый агент предоставил расчет с некорректными данными, то, согласно ст. 126.1 НК РФ, на него налагается штраф 500 руб. за 1 документ. Однако если агент успел подать исправленный документ раньше, чем ошибка была обнаружена налоговиками, наказание применено не будет. В связи с этим целесообразно подать уточненный расчет, чтобы избежать не только штрафа, но и вопросов проверяющих.

Напомним, что при подаче уточненного расчета в графе «Номер корректировки» указывается 001, если это первый уточняющий расчет, 002 — если второй и т. д. Форма должна быть заполнена полностью, ошибочная информация заменяется на правильную. Разберем основные проблемы заполнения расчета, которые могут повлечь корректировки и подачу уточненки.

Какие могут быть ошибки в 6-НДФЛ?

Ошибка в реквизитах

Во-первых, ошибка может быть в заполнении реквизитов на титульном листе. Например, некорректный ИНН или название организации. В этом случае меняем реквизиты, остальные данные заполняем так же, как в первый раз.

Не выделены строки 010–050 для каждой ставки налога

При заполнении раздела 1 может быть не учтено, что для каждой ставки налога строки 010–050 заполняются отдельно. В уточненном расчете добавляем строки 010–050 для каждой ставки, а в строках 060–090 будут суммарные данные по всем ставкам.

Ошибки в отражении зарплаты, выплачиваемой в следующем отчетном периоде

Данные по строкам 040 и 070 не должны быть равны. Если организация выплачивает зарплату в следующем месяце, то НДФЛ удержит тоже в следующем, но начислит в текущем. Например, если зарплата на июнь 10 000 руб. выплачивается 5 июля, тогда в расчете за полугодие будут следующие данные:

Раздел 2 расчета за полугодие по июньской зарплате не заполняется. В раздел 2 расчета за 9 месяцев попадут данные:

Такой же подход применим и к зарплате за декабрь предыдущего года. Она не попадает в раздел 1 как начисленная, зато будет отражена в разделе 2 как выплаченная.

Ошибка в количестве физлиц

Исправлению также подлежит некорректное количество физлиц по строке 060. Один и тот же сотрудник не может учитываться дважды, даже если он был уволен и опять принят в штат.

Ошибка в заполнении строк 100–120

Ошибкой при заполнении строки 100 является указание даты выдачи зарплаты, а не последнего дня месяца (п. 2 ст. 223 НК РФ). А в строке 110 как раз указывается день, когда работники получили зарплату на руки (см. предыдущую таблицу с примером), НДФЛ должен быть перечислен не позднее следующего дня (строка 120).

В строке 120 должна быть указана дата согласно требованиям НК РФ, а не дата, когда налоговый агент сделал перевод в бюджет. Данные по этой графе сверяются налоговиками с их информацией по поступлению оплаты в бюджет. И если деньги поступили позже, чем следующий день после выплаты зарплаты, налоговому агенту поступит вопрос от ФНС. Например, зарплата была выплачена 7 июня, а налог перечислен 13 июня. В строке 110 указываем 7 июня, а в строке 120 — 8 июня.

Ошибочное указание дохода за вычетом НДФЛ в строке 130

В строке 130 указывается доход до вычета НДФЛ, то есть начисленный доход. Если была указана иная сумма, следует подавать уточненку.

Кроме того, всю актуальную информацию и новости по заполнению расчета ищите в разделе нашего сайта «Расчет 6-НДФЛ».

Итоги

Чтобы избежать ответственности за нарушения, сделанные при составлении отчета, необходимо подать уточненную форму до того, как налоговый орган проверит изначальный документ. Необходимо учитывать все поступающие разъяснения налоговиков, отследить которые можно в новостях нашего сайта.

Можно ли сдавать корректировку по форме 6-НДФЛ в 2020 году?

Можно ли сдавать корректировку 6-НДФЛ? Безусловно, можно, а иногда и необходимо. Изучим нюансы составления уточненного расчета, а также рассмотрим, когда можно обойтись пояснениями, а в каких случаях нужно сдавать корректирующий отчет.

Сдается ли уточненка после срока сдачи 6-НДФЛ?

Форма 6-НДФЛ классифицируется как расчет, то есть по своему статусу она приближена к налоговым декларациям. И для расчетов, и для деклараций предусмотрено составление корректировок (ст. 81 НК РФ). Поэтому в предусмотренных законом случаях уточненка по форме 6-НДФЛ сдается, а именно, если:

- налогоплательщик, сдав изначально расчет, обнаружил по факту перепроверки его исходного файла ошибки;

- ФНС выявила ошибки в расчете при камеральной проверке и направила налогоплательщику требования исправить их (посредством подачи уточненки) либо предоставить необходимые разъяснения.

В первом случае уточненку нужно сдать как можно скорее: до того момента, как ошибку обнаружит ФНС. С момента получения расчета у налоговиков не так много времени на его проверку — не больше 3 месяцев (п. 2 ст. 88 НК РФ).

Во втором случае уточненку, а также разъяснения, если они будут запрошены, предстоит сдать в течение 5 дней после получения требований от ФНС (п. 3 ст. 88 НК РФ).

Если налоговики обнаружат в расчете ошибки до того момента, как налогоплательщик направит в ФНС корректировку, то на него может быть наложен штраф в сумме 500 руб. (п. 1 ст. 126.1 НК РФ).

Таким образом, сдавать рассматриваемый расчет в ФНС не только можно, но и нужно при первой возможности (либо по требованию ФНС). При этом есть ряд особенностей, характеризующих составление корректировочной формы 6-НДФЛ. Изучим, как сдавать уточненку по 6-НДФЛ с учетом данных нюансов.

Как сдать уточненный (корректировочный) расчет правильно

Алгоритм сдачи корректировочного расчета принципиально не отличается от предоставления первичной версии документа. Однако есть ряд важных особенностей, характеризующих данную процедуру.

При подготовке уточненки по 6-НДФЛ нужно иметь в виду, что:

- Уточненка сдается по той форме, что применялась в налоговый период, за который направлялся первичный документ (п. 5 ст. 81 НК РФ).

Форма бланка 6-НДФЛ утверждена приказом ФНС России от 14.10.2015 № ММВ-7-11/450. Однако в нее внесены изменения приказом ФНС от 15.10.2020 № ММВ-7-11/753@. Обновленный бланк вступит в силу, начиная с отчетности за первый квартал 2021 года. Основное изменение в нем — объединение форм 6-НДФЛ и 2-НДФЛ в одном документе.

- Фирмой, имеющей штат 10 сотрудников и больше, уточненка 6-НДФЛ, как и первичная версия расчета, сдается в электронном виде.

- Корректировка 6-НДФЛ заполняется полностью, как если бы в ФНС направлялся первичный расчет. Однако на титульном листе уточняющей формы должен стоять номер корректировки — 001, 002 и т. д.

Таким образом, уточненка по 6-НДФЛ может сдаваться в ФНС, и не один раз. А в некоторых случаях предоставляется даже в нескольких экземплярах одновременно. Изучим подробнее, когда именно.

Сколько корректирующих расчетов может быть сдано

В общем случае предполагается сдача в ФНС одной уточненки. Можно ли сдать уточненку по 6-НДФЛ вдогонку, если после отправки первой корректировочной формы были обнаружены иные ошибки? Безусловно. Главное — зафиксировать на титульном листе формы верный номер корректировки — на единицу больше.

Есть вместе с тем варианты сдачи уточненки, при которых в ФНС сдается несколько корректировочных форм 6-НДФЛ, а именно:

- При обнаружении ошибок в расчетах за несколько отчетных периодов.

Даже если ФНС не предъявила к фирме претензий по факту завершения камеральной проверки расчетов за более ранние периоды, то уточненки по соответствующим расчетам — при обнаружении ошибок — следует сдать. Это можно сделать одновременно с подачей корректировки по наиболее позднему периоду.

Также при обнаружении недостоверности данных в одном из предыдущих кварталов придется сдать уточненки за весь налоговый период, поскольку форма 6-НДФЛ составляется нарастающим итогом. - Если ошибка заключается в неверном указании ОКТМО или КПП в форме расчета.

Как сдать корректировку по 6-НДФЛ в этом случае?

ФНС России в письме от 12.08.2016 № ГД-4-11/14772 рекомендует это сделать посредством представления в ведомство двух экземпляров расчета:

- корректировочного (то есть содержащего код 001), в котором отражены нулевые показатели, но тот же, неверный код ОКТМО или КПП, что был зафиксирован в первичном расчете;

- первичного (с кодом 000) уже с правильными ОКТМО и КПП, заполненного должным образом.

При этом мера ответственности в виде штрафа в 500 руб. при сдаче первичного расчета после установленного законом срока, предусмотренная п. 1 ст. 126.1 НК РФ, в данном случае не применяется.

Иногда налогоплательщику требуется не просто сдать один или несколько экземпляров расчета, но и дополнить их разъяснениями — в соответствии с запросом ФНС. Когда это нужно делать и как сдать корректирующий 6-НДФЛ в этом случае?

Когда нужно сдавать разъяснения к расчетам

Поводы к отправке требований предоставить разъяснения по 6-НДФЛ у ФНС могут быть самые разные. К основным можно отнести:

- Непредставление 6-НДФЛ фирмой, в то время как ранее расчет данной фирмой предоставлялся. Налоговики в этом случае могут посчитать, что налогоплательщик забыл сдать расчет, хотя предположительно должен был сделать это.

- В титульном листе есть несущественные ошибки (например, в названии фирмы или самого налогового органа), и в целях их исправления необязательно требовать уточненку — достаточно обойтись разъяснениями.

- Данные по форме 6-НДФЛ, по всем признакам составленной корректно, расходятся с теми, что отражены в других документах от налогоплательщика, например, в справках 2-НДФЛ (с 2021 года форма 2-НДФЛ отменена, данные из нее включаются в новый бланк расчета 6-НДФЛ).

В этом случае ФНС вправе уточнить у фирмы, в каком из двух документов сведения достоверны. Соответственно, если таковым будет 2-НДФЛ, то налоговики впоследствии запросят и уточненку по 6-НДФЛ.

Запрошенные корректировка и разъяснения могут быть предоставлены как единовременно, так и отдельными документами. Главное — уложиться в установленный законом срок ответа.

Если для истребования разъяснений со стороны ФНС предусмотрена официальная форма, утвержденная приказом ФНС РФ от 07.11.2018 № ММВ-7-2/628, то для разъяснений со стороны налогоплательщика такой формы не определено.

Изучим, в какой ориентировочной структуре она может быть представлена.

Как правильно составляется разъяснение по 6-НДФЛ: структура документа

В разъяснениях по 6-НДФЛ, которые предоставляются в ФНС в свободной форме, желательно отразить следующее.

Сведения о налогоплательщике:

- название в соответствии с учредительными документами;

- адрес регистрации;

- ИНН, КПП, ОГРН.

Сведения о документе, направляемом в ФНС:

- наименование («Пояснения»);

- дата, место составления;

- ссылка на требование от ФНС (с указанием его номера и даты), в связи с получением которого разъяснения предоставляются.

- суть разъяснений. Разъяснения могут быть изложены в соотнесении с конкретными претензиями ФНС.

Например, если налоговики обратили внимание на некорректное наименование налогового органа, в который направлялся расчет, то нужно указать, что правильным в контексте формы 6-НДФЛ следует считать другое наименование подразделения ФНС — с указанием соответствующего наименования.

Там, где это возможно, желательно ссылаться на конкретные элементы формы 6-НДФЛ. Например, при ошибочном указании отчетного периода в разъяснениях можно привести формулировку: считать верным код 21 в графе «Период представления (код)».

Документ подписывается директором фирмы и заверяется печатью (при наличии).

Можно ли сдать уточненный 6-НДФЛ вместо разъяснений? Как правило, это возможно, если в форме по приказу ММВ-7-2/628 от ФНС прямо не указано, что нужны именно пояснения. И если исходя из претензий ФНС по существу налогоплательщику действительно более удобен стандартизированный документ — уточненка по 6-НДФЛ, то, возможно, в таких случаях его применение будет более целесообразным.

При обнаружении ошибок в форме 6-НДФЛ, отправленной в ФНС, налогоплательщику следует срочно направить налоговикам корректировочную версию данной формы. Если ФНС обнаружит такие ошибки ранее плательщика налогов и попросит их исправить, то уточненку следует отправить в течение 5 дней после получения соответствующего требования от ведомства. В некоторых случаях корректировка 6-НДФЛ может быть предоставлена в нескольких экземплярах и дополнена (либо заменена) документом, в котором отражены разъяснения по поводу неточностей в расчете.

Устранение ошибок в отчёте 6-НДФЛ

Расчёт 6-НДФЛ – это обязательный вид декларации, который должны сдавать все юридические лица. Ошибки в этом отчёте могут повлечь серьёзные финансовые штрафы. Однако от ошибок никто не застрахован, в работе даже опытного бухгалтера случаются осечки. В этой статье мы разберём, как устранить ошибки в отчёте 6-НДФЛ.

Чтобы максимально быстро и легко находить ошибки в отчёте 6-НДФЛ, нам необходимо прибегнуть к использованию отчёта «Проверка раздела 2 „6-НДФЛ“».

Для заполнения 6-НДФЛ ключевым моментом является именно срок уплаты налога. Только ориентируясь на него, программа либо заполняет сведения в текущий квартал, либо нет.

На предприятии, помимо работающих сотрудников, встречаются ещё и те, кто находится в отпуске, на больничном, получает материальную помощь и т. д. По всем этим начислениям разный срок уплаты налога.

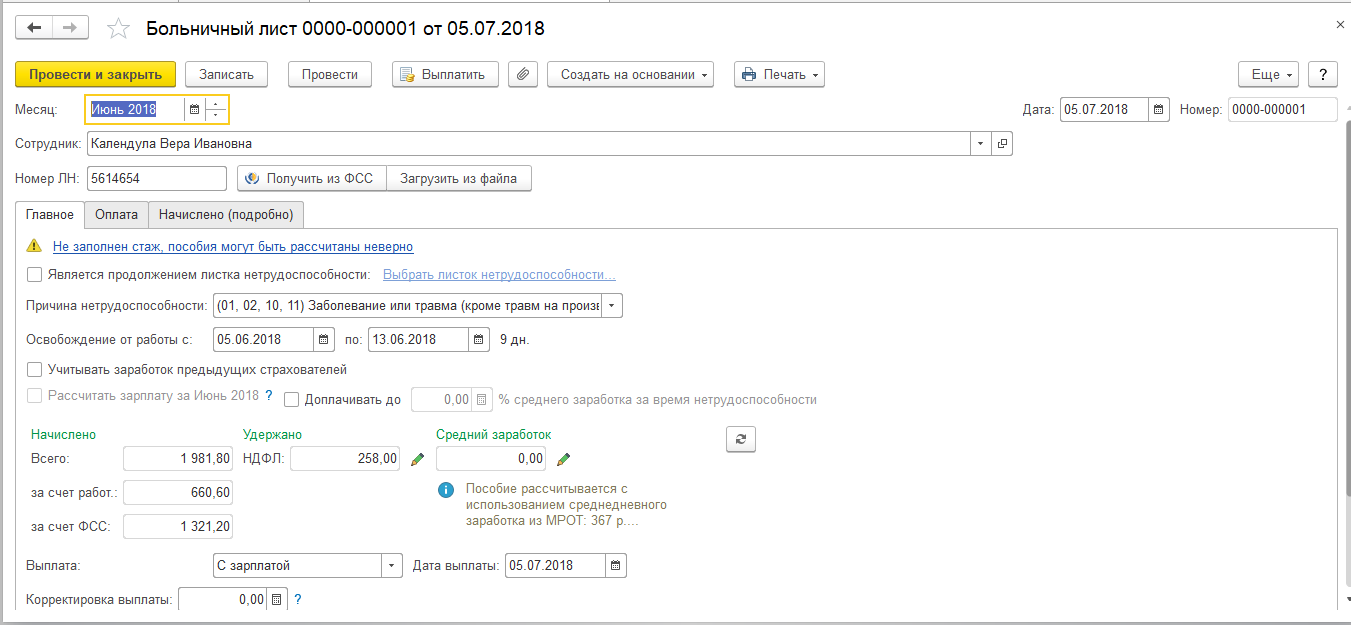

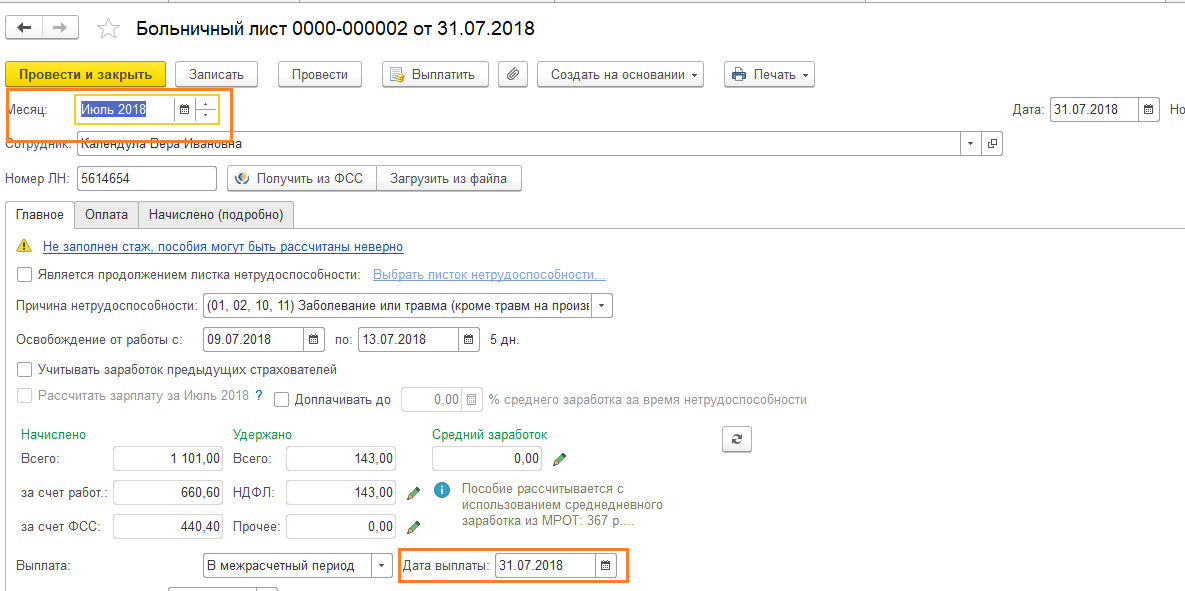

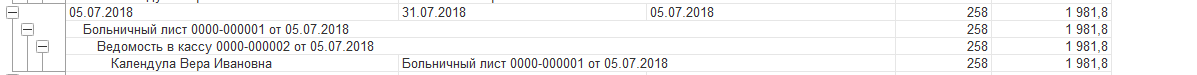

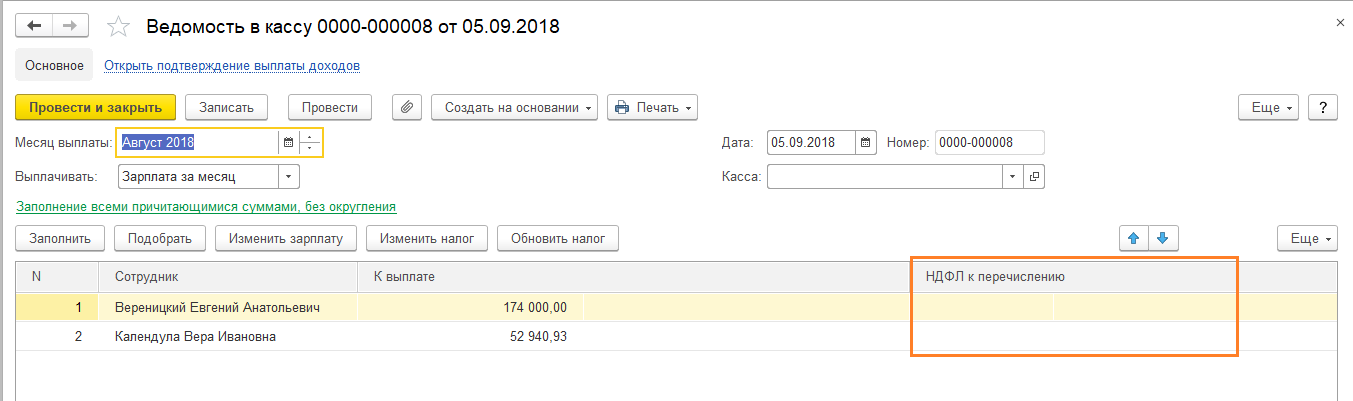

Разберёмся на примере. В июне сотрудница находилась на больничном. Мы решаем оплатить больничный вместе с зарплатой (которая была начислена 30.06.2018) пятым числом следующего месяца (рис. 1).

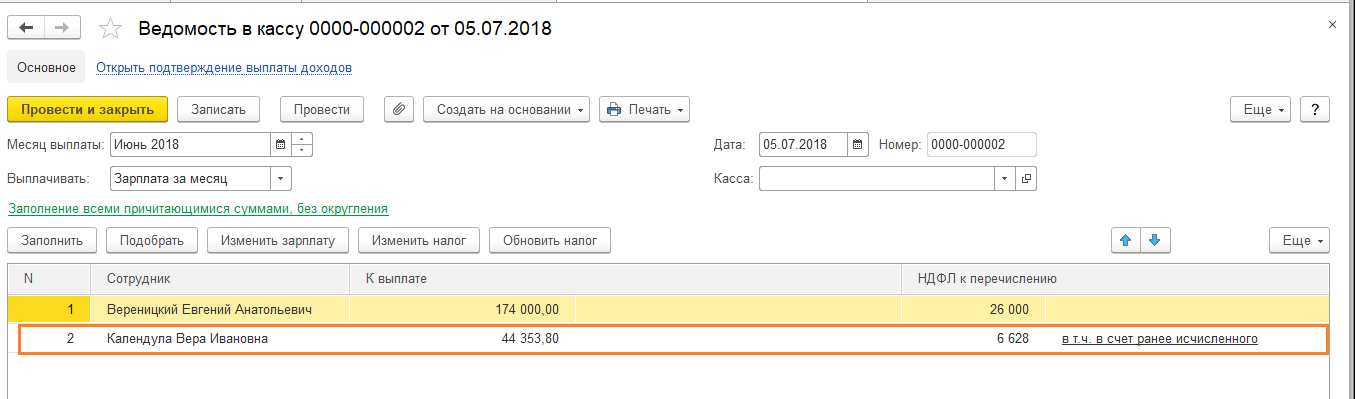

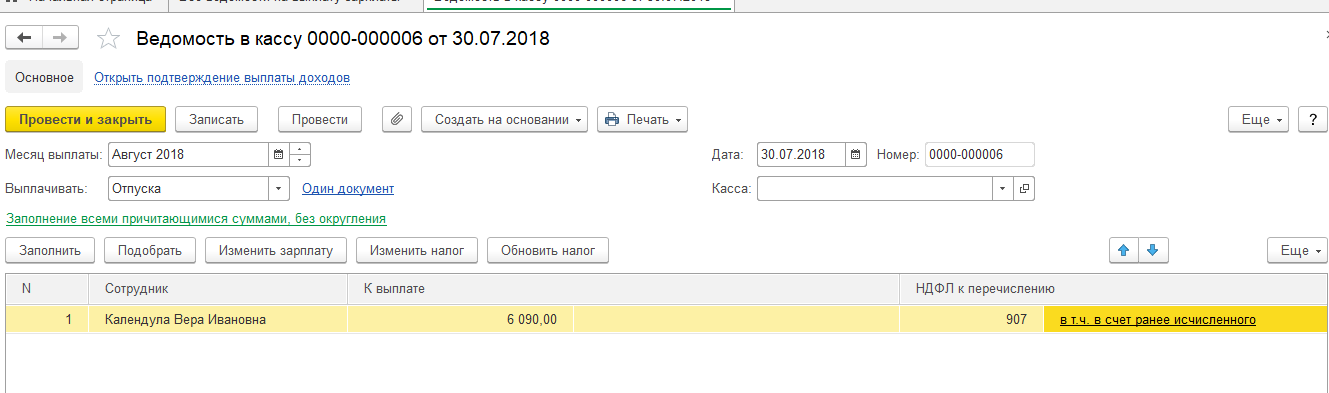

Создавая ведомость в банк или кассу, обязательно проверьте способ выплаты зарплаты в карточке сотрудника – он может отличаться. По кнопке «Выплачивать» – «Зарплата за месяц» заполняем документ (рис. 2, 3).

Дата создания ведомости должна быть идентична той, которая указана в межрасчётных документах (если суммы по ним выплачиваются вместе с зарплатой). НДФЛ к перечислению заполоняется автоматически.

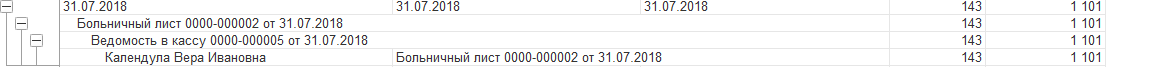

В июле мы также начислим пособие по временной нетрудоспособности сотруднице, однако выплатим его в том же месяце (в отличие от предыдущего варианта) (рис. 4).

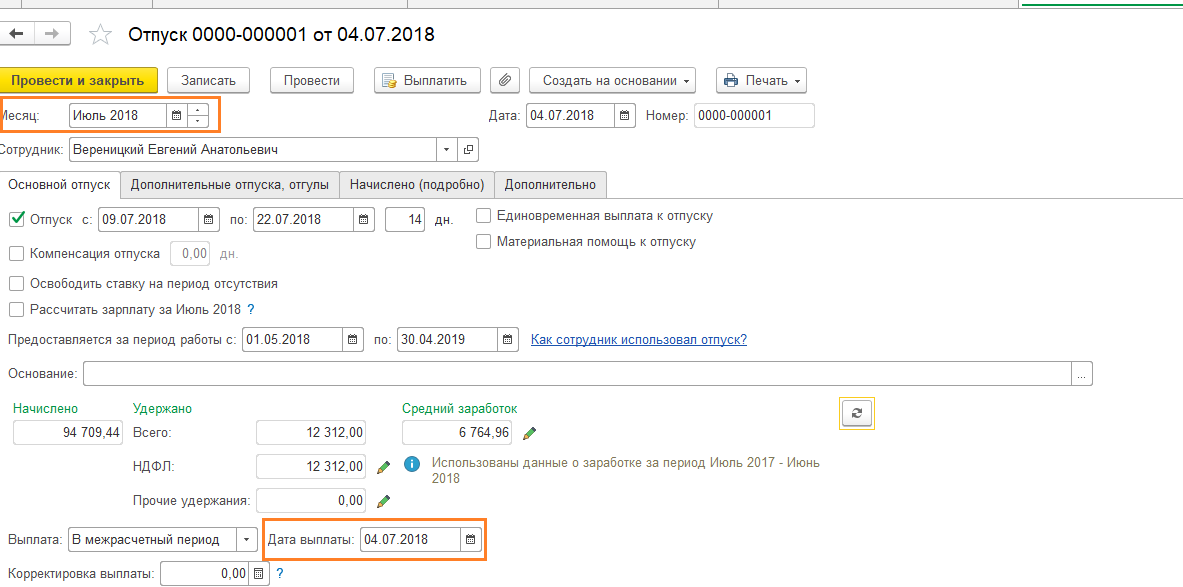

Ещё одного сотрудника отправляем в отпуск на 14 календарных дней (рис. 5).

Ведомость в кассу на него создадим отдельную, с видом выплаты «Отпуска» (рис. 6).

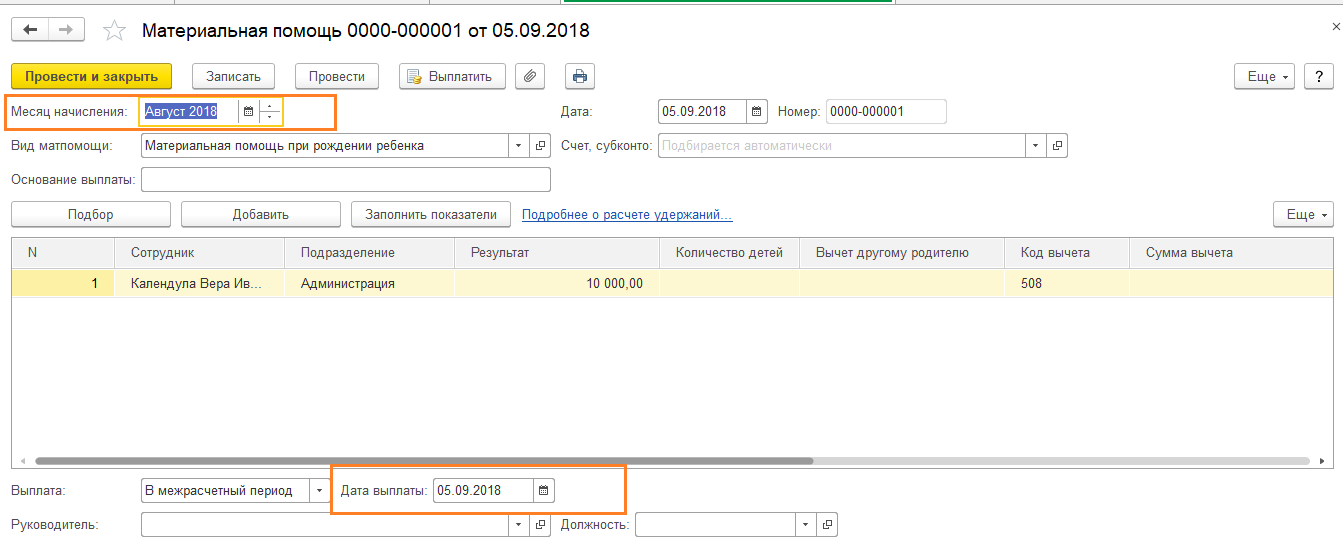

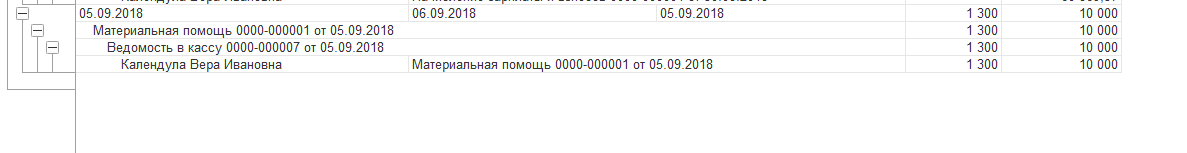

А в августе начислим материальную помощь сотруднице в связи с рождением ребёнка, которая будет выплачена в сентябре (рис. 7).

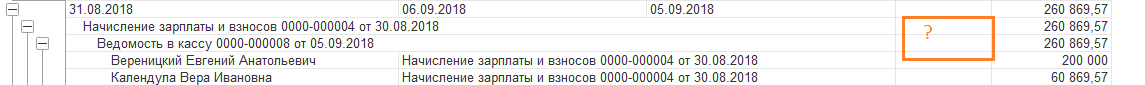

Конечно, ежемесячно будем заполнять документ «Начисление зарплаты и взносов» по сотрудникам.

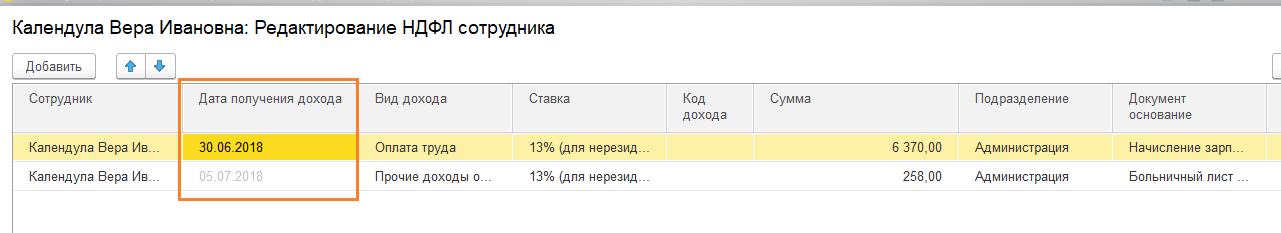

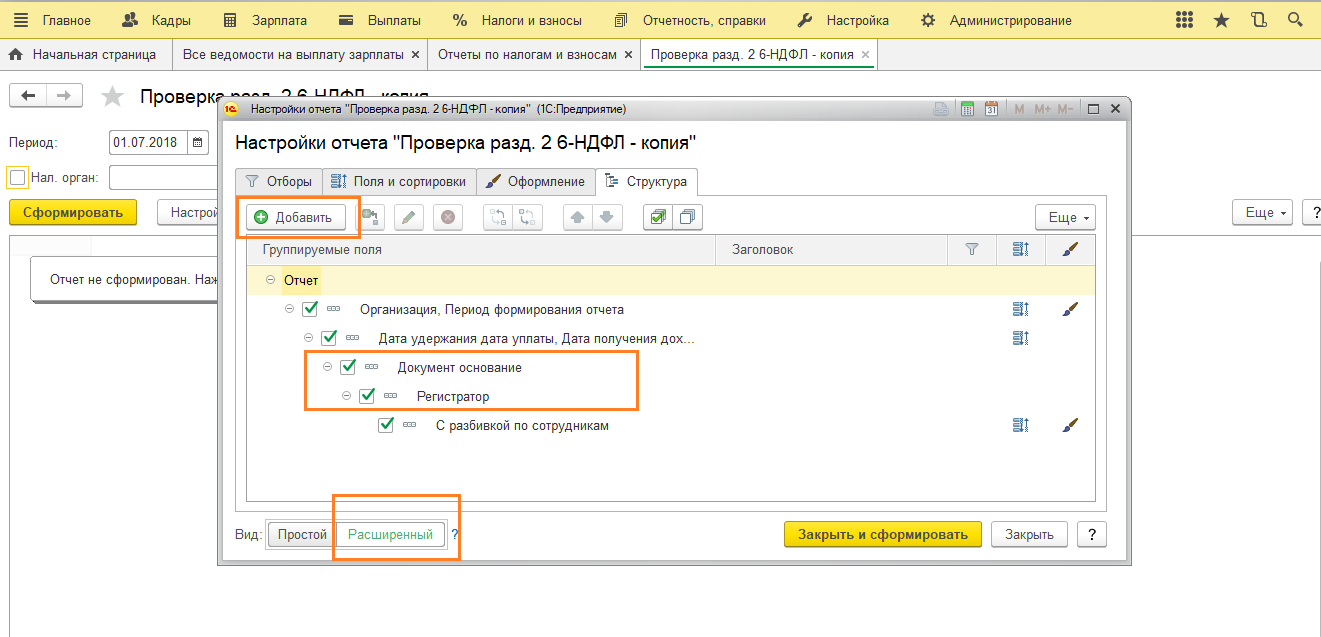

Переходим к отчёту «Проверка раздела 2 „6-НДФЛ“». Включаем расширенный вариант отчёта и следуем на закладку «Структура» (рис. 8).

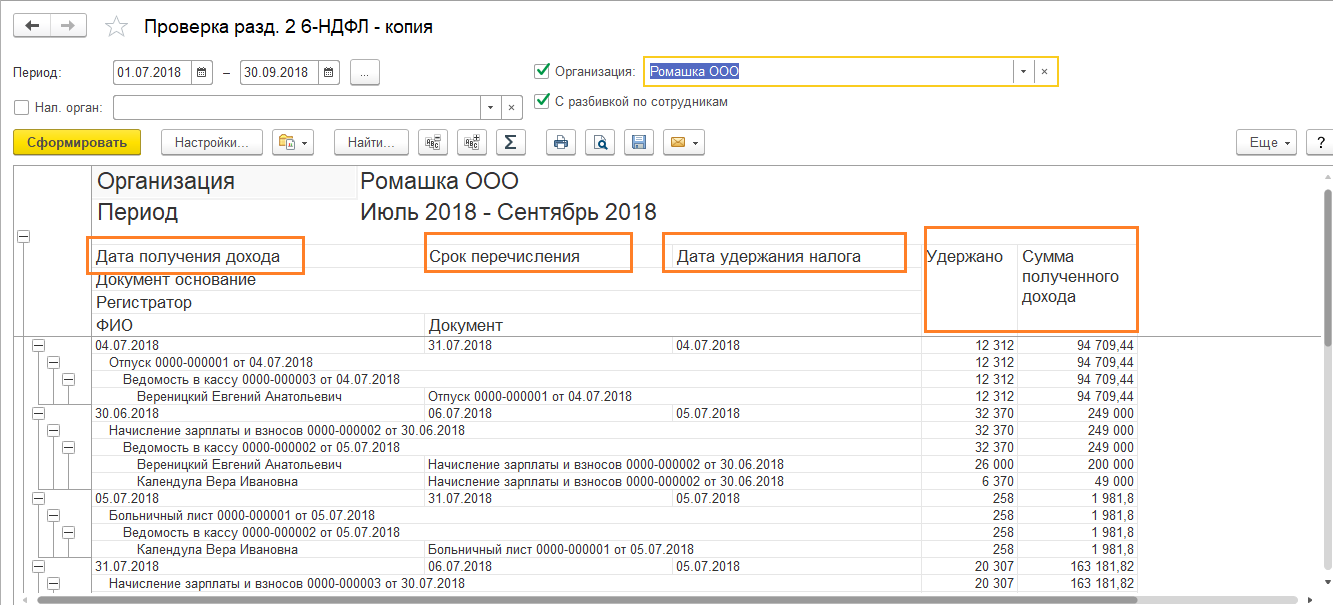

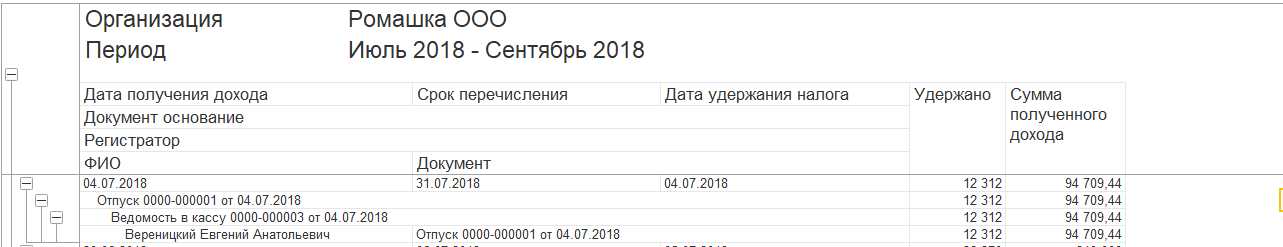

Добавляем два дополнительных поля «Документ основание» и «Регистратор», проставляем галочку «С разбивкой по сотрудникам». Обратите внимание, как называются колонки отчёта: «Дата получения дохода», «Срок перечисления», «Дата удержания налога», «Удержано», «Сумма полученного дохода» (рис. 9).

Эта таблица действительно вмещает в себя все необходимые реквизиты для проверки. Данный отчёт удобен ещё и тем, что из него можно открывать и редактировать документы.

- Первым начислением в нашем примере являются отпускные, которые были выплачены 4 июля (рис. 10).

По данному виду начисления дата получения дохода приравнивается к дате выплаты. Сроком перечисления НДФЛ по отпуску признаётся конец месяца, в котором он был оплачен (значит, это 31.07.18). Дата удержания налога по всем видам начислений проставляется датой создания ведомости на выплату.

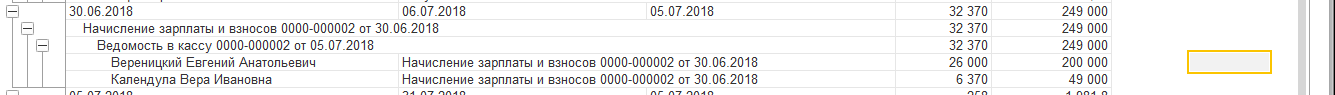

- Далее по отчёту мы видим начисление зарплаты за июнь (рис. 11).

Июньский документ встаёт позже июльского, потому что он был позже выплачен – пятым июля. Обратите внимание, в колонке «Срок перечисления налога» указан следующий за датой выплаты день, а в графе «Дата получения дохода» – конец месяца.

- Проверим даты больничного листа, начисленного в июне, но выплаченного 5 июля (рис. 12).

Срок перечисления налога у пособий по временной нетрудоспособности – последний день месяца, в котором он был выплачен (идентично отпускам).

- Больничный лист с начисленными и выплаченными средствами 31 июля (рис. 13).

Все три даты (дата получения дохода, дата удержания налога, срок перечисления налога) будут равны!

- Осталось разобраться с материальной помощью сотруднице, которая была начислена в августе, а выплачена пятого сентября (рис. 14).

Данное начисление признаётся прочим видом дохода, а значит срок перечисления по нему – следующий за датой выплаты день. Согласно условиям нашего примера, это шестое сентября. Конечно, если бы данный день являлся выходным, он был бы перенесён на первый рабочий.

- Если мы проверим в отчёте начисленную зарплату за август, то не увидим удержанного НДФЛ (рис. 15).

Это неверно, ведь зарплата была выплачена, в программе проведена ведомость. Откроем её и увидим, что в графе «НДФЛ к перечислению» не указаны суммы (рис. 16).

Ошибка. Нажмём «Обновить налог». Перепроводим документ и переформировываем отчёт. НДФЛ удержан.

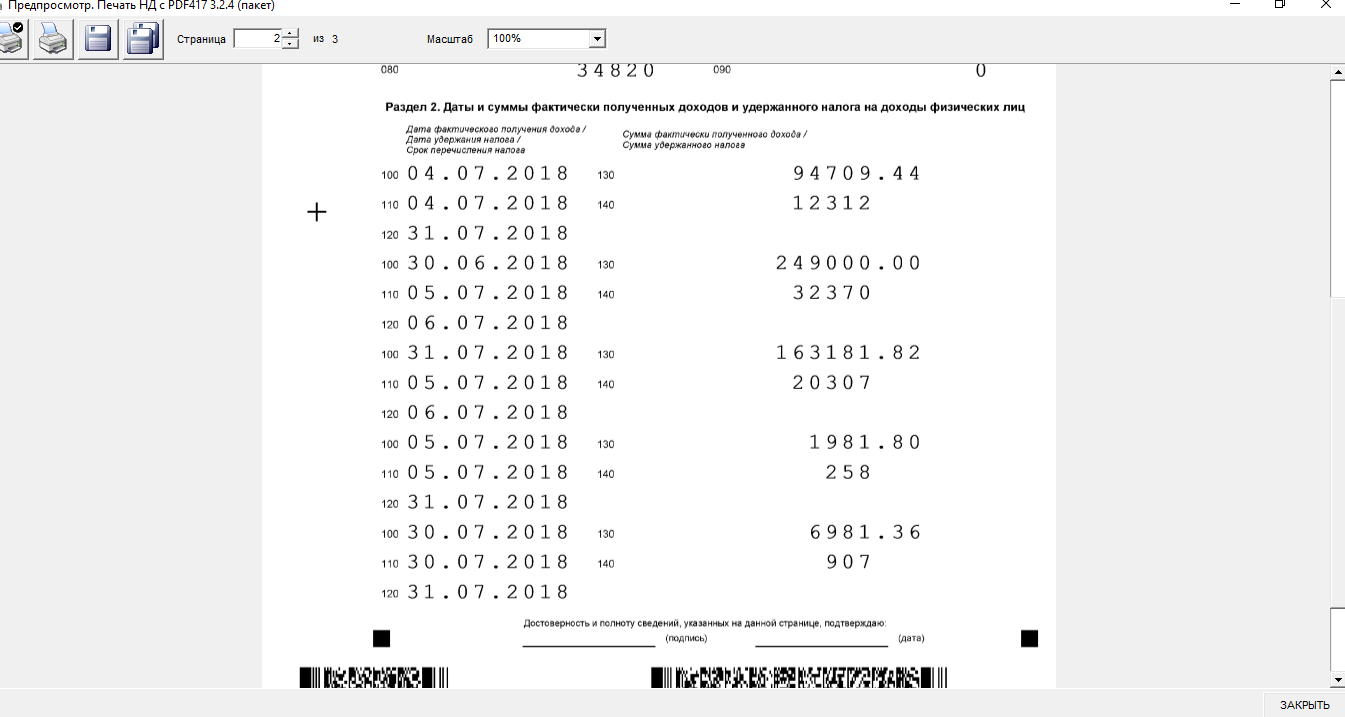

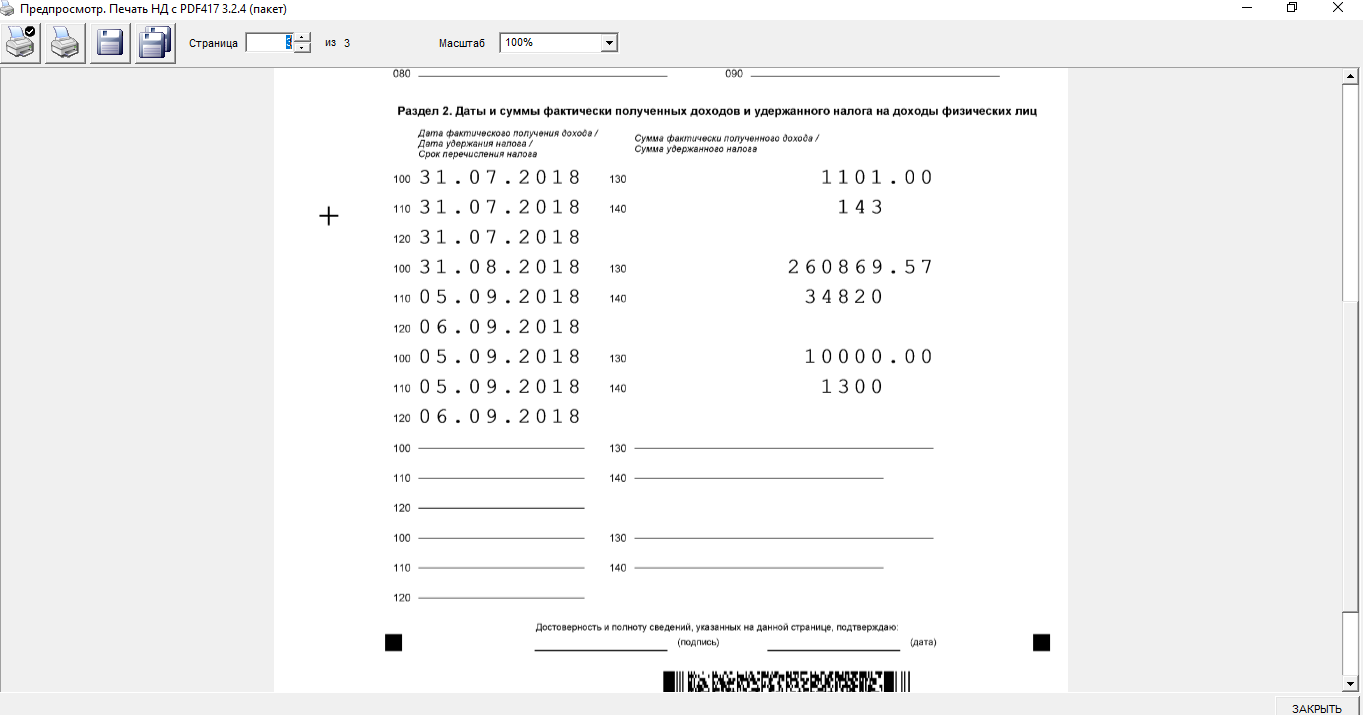

Теперь нужно проверить заполнение второго раздела отчёта «6-НДФЛ» (рис. 17, 18).

Всё заполнено в соответствии с нашими данными по проверочному отчёту.

В этой статье мы разобрали, как устранить ошибки в отчёте 6-НДФЛ. Надеемся, наш материал оказался вам полезен. Если у вас возникнут ещё какие-либо вопросы по 1С, то вы можете обратиться на нашу выделенную Линию консультаций 1С. Работаем 7 дней в неделю с 9:00 до 21:00. Обрабатываем более 5 тыс. обращений в месяц. Первая консультация совершенно бесплатно!

Частые ошибки в 6-НДФЛ и как их не допустить. Подборка от ФНС

Налоговая служба под конец года опубликовала письмо с наиболее распространенными ошибками, которые допускаются при заполнении расчета 6-НДФЛ. Чиновники пояснили, как форму следует заполнять правильно.

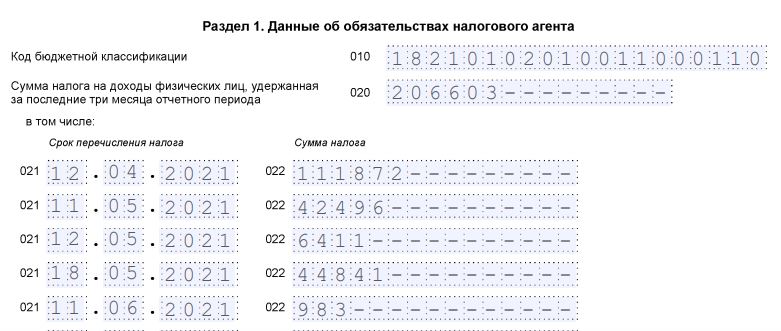

Раздел 1

В этом разделе налоговые агенты указывают обобщенные данные по всем физлицам. Отражаются суммы начисленного им дохода, а также исчисленный и удержанный НДФЛ. Данные указываются нарастающим итогом за весь налоговый период.

Часто при заполнении раздела допускаются следующие нарушения:

- Данные отражаются не нарастающим итогом.

- По строке 20 отражаются в том числе доходы, не облагаемые НДФЛ, тогда как на основании статьи 217 НК РФ они в указанной сроке отражению не подлежат (Письмо ФНС РФ от 01.08.2016 № БС-4-11/13984@).

- По строке 70 указывается сумма НДФЛ, который будет выдержан в следующем периоде. Чаще всего это случается, если зарплата начислена в одном периоде, а выплачена в другом. НДФЛ перечисляется при выплате заработной платы, поэтому должен относиться к тому периоду, когда она выплачена, а не начислена.

- Ошибочно указываются суммы налога по строке 80. В этой строке следует указывать сумму налога, который налоговый агент не имеет возможности удержать. ФНС в письме № БС-4-11/13984@ пояснила, что в этой строке отражаются суммы неудержанного налога с доходов, которые получены в натуральной форме и в виде материальной выгоды, если выплаты в денежной форме отсутствует. Вместо этого, налоговые агенты зачастую отражают в строке 80 суммы НДФЛ, обязанность по удержанию которых наступит в следующем налоговом периоде. Также по строке 80 ошибочно отражается разница между НДФЛ, который начислен, и суммой удержанного налога.

Расчет 6-НДФЛ. Пример заполнения

Расчет 6-НДФЛ. Пример заполнения

Раздел 2

Раздел 2 формы 6-НДФЛ предназначен для указания:

- дат, когда физические лица получали доходы;

- дат, когда состоялось удержание налога;

- сроков перечисления НДФЛ;

- обобщенных показателей сумм дохода и НДФЛ.

При этом операции отражаются только за последние три месяца отчетного периода — ФНС неоднократно сообщала об этом налоговым агентам (письма от 21.07.2017 № БС-4-11/14329@, от 16.01.2017 № БС-4-11/499, от 22.05.2017 № БС-4-11/9569).

Однако некоторые лица, заполняя 6-НДФЛ, отражают данные в разделе 2 нарастающим итогом с начала года. А это считается грубым нарушением заполнения расчета.

Блок из строк 100-140 раздела 2 заполняется отдельно по каждому сроку перечисления НДФЛ. Это относится и к случаям, когда разные виды дохода имеют одну дату перечисления налога.

Допустим, работнику в последний день месяца выплатили заработную плату за вторую часть этого месяца и отпускные за предстоящий в следующем месяце отпуск. С точки зрения закона (статья 223 НК РФ), датой фактического получения доходов (заработной платы и отпускных) признается день их получения. А вот сроки перечисления НДФЛ по этим доходам разные. Налог с отпускных перечисляется в тот же день, а с заработной платы может быть перечислен на следующий день. Эти доходы должны включаться в раздел 2 формы 6-НДФЛ отдельными блоками.

Кроме того, довольно часто налоговые агенты не выделяют в отдельную группу межрасчетные выплаты — заработную плату, больничные, отпускные. Это также является грубым нарушением (письмо ФНС № ГД-4-11/22216@).

Заполняя рассматриваемый блок по разным видам дохода, чаще всего налоговые агенты неправильно указывают даты фактического получения дохода в строке 100, даты удержания НДФЛ в строке 110, а также срок перечисления налога в строке 120. Как следует заполнять этот блок правильно, далее рассмотрим на конкретных примерах.

Примеры по заработной плате

Прежде напомним основные правила, связанные с выплатой заработной платы и удержанием НДФЛ:

- датой получения дохода в виде заработной платы признается последний день месяца, за который она начислена (пункт 2 статьи 223 НК РФ);

- если работник был уволен до окончания месяца, то датой фактического получения дохода в виде заработной платы признается его последний рабочий день;

- НДФЛ с заработной платы удерживается налоговым агентом при ее фактической выплате (пункт 4 статьи 226 НК РФ);

- перечисление НДФЛ в бюджет должно быть произведено не позже следующего дня (пункт 6 статьи 226 НК РФ).

Итак, разберем правильное отражение заработной платы в 6-НДФЛ на конкретных цифрах.

Пусть ЗП работника составляет 100000 рублей. 30 ноября он получил заработную плату за ноябрь в сумме 87000 рублей (за минусом НДФЛ 13000 рублей).

Блоки строк 100-140 раздела 2 заполняются следующим образом:

- строка 100 — 30.11.2017 (дата фактического получения дохода);

- строка 110 — 30.11.2017 (дата удержания НДФЛ);

- строка 120 — 01.12.2017 (срок перечисления НДФЛ в бюджет);

- строка 130 — 100 000 (сумма ЗП);

- строка 140 — 13 000 (сумма исчисленного и удержанного налога).

Рекомендуем обратить внимание на следующие особенности:

- Если последний день срока перечисления НДФЛ попадает на выходной, то окончание срока переносится на следующий за ним рабочий день.

- Если последний день месяца, то есть дата фактического получения заработной платы, приходится на выходной, то перенос на следующий день не осуществляется. Таким образом, датой фактического получения зарплаты последний день месяца считается и в том случае, если он приходится на выходной.

- Начисление дохода и удержание НДФЛ включаются в расчет за тот период, на который приходится дата фактического получения дохода.

- Сумма НДФЛ включается в расчет за отчетный период в том случае, если срок его удержания и перечисления относятся к этому периоду.

- По строке 120 следует указывать не дату фактического перечисления налога, а именно последний день этого срока.

Еще один пример, который проиллюстрирует заполнение расчета по заработной плате, выплаченной на стыке кварталов.

Допустим, зарплата за сентябрь выплачена 2 октября. Как это отразить в разделе 2 расчета 6-НДФЛ?

В расчете за 9 месяцев отчетного года указывается:

- в строке 100 — 30.09.2017;

- в строке 130 — сумма зарплаты.

- В расчете за год указывается:

- в строке 110 – 02.10.2017;

- в строке 120 – 03.10.2017;

- в строке 140 – сумма налога.

Отпускные в 6-НДФЛ

Общие правила по НДФЛ с отпускных:

- датой фактического получения дохода в виде отпускных считается день их выплаты (подпункт 1 пункта 1 статьи 223 НК РФ);

- перечислять в бюджет суммы исчисленного и удержанного НДФЛ с отпускных налоговые агенты должны не позднее последнего числа месяца, в котором они выплачены (пункт 6 статьи 226 НК РФ).

Работник направляется в отпуск в 1 июня 2017 года. Сумма отпускных составила 10000 рублей, их он получил 28 мая. Размер НДФЛ — 1300 рублей.

Заполняем раздел 2 формы 6-НДФЛ за полугодие:

- строка 100 — 28.05.2017;

- строка 110 — 28.05.2017;

- строка 120 — 31.05.2017;

- строка 130 — 10 000;

- строка 140 — 1 300.

Работник решил уволиться сразу после отпуска. 15 марта текущего года он получил отпускные и ушел в отпуск с последующим увольнением.

Заполняем раздел 2 за I квартал:

- cтрока 100 — 15.03.2017;

- cтрока 110 — 15.03.2017;

- cтрока 120 — 31.03.2017 ;

- cтрока 130 — сумма отпускных;

- cтрока 140 — сумма НДФЛ.

Оплата по договору ГПХ

Общая информация по оплате договоров гражданско-правового характера:

- датой фактического получения дохода за оказание услуг считается день выплаты этого дохода (подпункт 1 пункта 1 статьи 223 НК РФ);

- удержание НДФЛ налоговые агенты обязаны произвести при фактической выплате (пункт 4 статьи 226 НК РФ);

- перечислить НДФЛ необходимо не позднее следующего дня за днем выплаты дохода налогоплательщику.

Случается, что акт выполненных работ по договору ГПХ подписан в одном месяце, а выплата осуществлена в другом. В этом случае 6-НДФЛ заполняется по факту выплаты вознаграждения, а не составления акта.

Договор был заключен с физлицом 5 августа 2017 года. Акт подписан в августе, а вознаграждение в сумме 30000 рублей выплачено 7 сентября. Сумма НДФЛ составила 3900 рублей.

Заполняем 6-НДФЛ. Операция будет отражена и в разделе 1, и в разделе 2 расчета за 9 месяцев 2017 года. В разделе 2 указываем:

- строка 100 – 07.09.2017;

- строка 110 – 07.09.2017;

- строка 120 – 08.09.2017;

- строка 130 – 30 000;

- строка 140 – 3 900.

Больничные листы

Оплата и удержание НДФЛ с больничных осуществляется по таким правилам:

- датой фактического получения дохода считается день его выплаты;

- удержание НДФЛ осуществляется при фактической выплате;

- перечисление налога происходит не позднее последнего числа месяца, в котором осуществлялась выплата.

Больничный работника длился с 4 по 8 сентября 2017 года. Пособие выплачено 15 сентября.

В разделе 2 формы 6-НДФЛ отражаем такие записи:

- строка 100 – 15.09.2017;

- строка 110 – 15.09.2017;

- строка 120 – 30.09.2017;

- строка 130 — сумма пособия;

- строка 140 – сумма НДФЛ.

Выплату пособий по нетрудоспособности следует указывать в 6-НДФЛ по факту. То есть если доход по больничному был начислен в одном периоде, а выплачен в другом, то в 6-НДФЛ его следует отражать в разделе 1 и 2 того периода, в котором доход был выплачен.

Отражение премий

Дата фактической выплаты премии зависит от того, к какому типу эта премия относится.

Если премия — часть заработной платы, то датой фактического получения признается последний день месяца, за который она начислена. Это, например, премия за производственные результаты, которая выплачивается по итогам месяца.

Допустим, такая премия была начислена за август и выплачена 25 октября 2017 года. В этом случае датой фактического получения дохода будет считаться 31 августа. В расчете за 9 месяцев 2017 года операцию следует отразить по строкам 020, 040, 060, а в форме за год — по строке 070.

В годовой форме также заполняются строки раздела 2:

- строка 100 – 31.08.2017;

- строка 110 – 25.10.2017;

- строка 120 – 26.10.2017;

- строка 130 — сумма премии;

- строка 140 – сумма НДФЛ.

Кроме того, премии, являющиеся составной частью заработной платы, могут быть начислены единовременно или за год. В этом случае датой получения дохода является день выплаты премии (письмо ФНС РФ от 06.10.2017 № ГД-4-11/20217@). То же самое касается и премий, которые вовсе не относятся к оплате труда, а начисляются, например, к праздничным датам, юбилеям и по иным обстоятельствам.