Недостоверные сведения по НДФЛ что это?

Справка по форме 2-НДФЛ: обзор ошибок при заполнении

Ошибки и промахи возможны при заполнении любой отчетной формы. Не является исключением и Справка по форме 2-НДФЛ.

К ошибкам при заполнении справки по форме 2-НДФЛ относится указание не недостоверных сведений в этой годовой отчетной форме.

Отметим, что к недостоверным сведениям могут быть отнесены любые заполненные реквизиты сведений в форме 2-НДФЛ, которые не соответствуют действительности (например, в ИНН физического лица, фамилии, имени, отчестве, дате рождения, паспортных данных, кодах доходов и вычетов, суммовых показателях и т.д.) (см. Письмо ФНС от 09.08.2016 № ГД-4-11/14515).

При этом если ошибка допущена только по одному сотруднику, то и сдается корректировка 2-НДФЛ по одному сотруднику. На остальных физических лиц заново подавать сведения о доходах не нужно.

Обращаем внимание наших читателей, что если персональные данные физического лица изменились уже после того, как была сдана по нему справка 2-НДФЛ, это не будет считаться ошибкой и подавать корректировку не нужно (см. Письмо ФНС от 29.12.2017 № ГД-4-11/26889@).

Все допускаемые ошибки можно классифицировать на ошибки, которые:

- не привели к неблагоприятным последствиям для бюджета, поскольку НДФЛ был исчислен и уплачен в бюджет в полном объеме. К таким ошибкам, относятся неверное указание персональных данных физического лица или кодах доходов и вычетов;

- привели к не исчислению или неполному исчислению НДФЛ, подлежащего уплате в бюджет. К таким ошибкам, относятся, прежде всего, неверное указание суммовых показателей.

Рассмотрим несколько типичных ситуаций.

При заполнении справки по форме 2-НДФЛ неверно был указан код дохода при выплате среднего заработка работнику за дни командировки

В Письме Минфина России от 09.04.2018 N 03-04-07/23964, направленном Письмом ФНС России от 17.04.2018 N БС-4-11/7320@, указано, что средний заработок, сохраняемый при направлении работника в служебную командировку, относится к оплате труда для целей обложения налогом на доходы физических лиц.

Учитывая вышесказанное, можно сделать вывод, что выплату среднего заработка за дни командировки при заполнении сведений по форме 2-НДФЛ следует отразить по коду дохода 2000 «Вознаграждение, получаемое налогоплательщиком за выполнение трудовых или иных обязанностей».

Сотруднику зарплата за декабрь 2018 г. выплачена в январе 2019 г. и НДФЛ с нее был удержан и перечислен в бюджет в январе 2019 г. При этом сумма перечисленного налога была отражена в справке 2-НДФЛ за 2019 г.

Так как зарплата за декабрь 2018 г. считается фактически полученной в 2018 г. независимо от даты выплаты (п. 2 ст. 223 НК РФ), то сумму НДФЛ нужно было отразить в справке 2-НДФЛ за 2018 г.

При этом сумму перечисленного налога в справке 2-НДФЛ нужно указать в поле «Сумма налога перечисленная» разд. 2 (п. 4.8 Порядка заполнения формы 2-НДФЛ).

Ответственность за представление справок по форме 2-НДФЛ с ошибками

За представление налоговым агентом налоговому органу документов, содержащих недостоверные сведения, предусмотрена ответственность в виде штрафа в размере 500 руб. за каждый представленный документ, содержащий недостоверные сведения.

Данная ответственность применяется в том числе и при представлении сведений по форме 2-НДФЛ с искаженными суммовыми показателями доходов, налогов и налоговых вычетов (п. 1 ст. 126.1 НК РФ, Письмо ФНС России от 09.12.2016 N СА-4-9/23659@, п. 3 Письма ФНС России от 09.08.2016 N ГД-4-11/14515).

Таким образом, если налоговый агент вовремя не представит налоговому органу уточненную справку по форме 2-НДФЛ, ему может быть выписан штраф в размере 500 руб. за каждый представленный документ, содержащий недостоверные сведения.

Однако если недостоверная информация в справке 2-НДФЛ не привела к не исчислению или неполному исчислению налога, к неблагоприятным последствиям для бюджета, нарушению прав физлиц, налоговый агент может претендовать на применение к нему смягчающих обстоятельств в соответствии с п.1 ст.112 НК РФ (Письмо ФНС от 09.08.2016 № ГД-4-11/14515).

Как избежать ответственности за представление недостоверных справок по форме 2-НДФЛ

То есть уточненные документы должны быть представлены налоговым агентом до истребования налоговым органом пояснений по факту обнаружения ошибок в справке по форме 2-НДФЛ (п. 2 ст. 126.1 НК РФ, Письма Минфина России от 30.06.2016 N 03-04-06/38424, ФНС России от 19.07.2016 N БС-4-11/13012).

Заполнение уточненной справки по форме 2-НДФЛ

По какой форме представлять корректировку по 2-НДФЛ

Например, если в 2019 году вам нужно представить корректировку по 2-НДФЛ за 2017 год, то корректирующую справку вы должны сдать по форме, действовавшей именно в 2017 году.

Что указывать в корректировочной справке по форме 2-НДФЛ

При составлении корректирующей справки взамен ранее представленной в поле «Номер справки» указывается номер ранее представленной первоначальной справки (той, где содержится ошибка), а дата уже проставляется свежая.

В поле «Номер корректировки» указывается соответствующий номер корректировки (п. п. 2.5, 2.8 Порядка).

Уточненную справку нужно представить налоговикам и в случае, когда указаны неверные данные работника (см., к примеру, Письмо УФНС по г. Москве от 18.03.2011 № 20-14/3/025669@).

Представляются только те справки, которые скорректированы.

Признак корректировки в справке 2-НДФЛ

Так, при подаче первичной справки по конкретному физическому лицу в поле «Номер корректировки» ставится «00».

В поле «Номер корректировки», соответственно, указывается код «01», «02» и т.д. в зависимости от того, какая по счету корректировка.

Так, если же это впервые скорректированная справка, то проставляется код «01» (п. 2.8 раздела II Порядка заполнения формы 2-НДФЛ, утвержденного Приказом ФНС России от 02.10.2018 N ММВ-7-11/566@).

Если за тот же период сдается вторая корректирующая справка, то справке присваивается порядковый номер — «02», и так далее в зависимости от количества корректировок.

Корректировка 99 в справке 2-НДФЛ

Например, по ошибке организация представила справку на физическое лицо, которое в отчетном году не получало от организации доход. В этом случае справку по форме 2-НДФЛ нужно не откорректировать, а вообще её аннулировать.

Тогда в поле «Номер корректировки» следует поставить код «99».

Пример.

Организация вернула работнику излишне удержанный НДФЛ.

В этой ситуации, справка по форме 2-НДФЛ о доходах физического лица, которому налоговым агентом был произведен перерасчет НДФЛ за предшествующие налоговые периоды в связи с уточнением его налоговых обязательств, оформляется в виде корректирующей справки (п. 1.18 Порядка заполнения формы 2-НДФЛ, утвержденного Приказом ФНС России от 02.10.2018 N ММВ-7-11/566@).

При этом уточненную справку по форме 2-НДФЛ, подлежащую представлению в налоговые органы, следует заполнить следующим образом:

В разд. 2 в полях «Сумма налога исчисленная», «Сумма налога удержанная» и «Сумма налога перечисленная» указываются общие суммы исчисленного, удержанного и перечисленного налога соответственно. В поле «Сумма налога, излишне удержанная налоговым агентом» указывается не возвращенная налоговым агентом излишне удержанная сумма налога (п. п. 4.5, 4.6, 4.8, 4.9 Порядка).

Если налоговым агентом был произведен возврат налога, то, по нашему мнению, корректируются сведения в полях «Сумма налога исчисленная», «Сумма налога удержанная» и «Сумма налога перечисленная». При этом поле «Сумма налога, излишне удержанная налоговым агентом» справки по форме 2-НДФЛ не заполняется. Если при этом был произведен перерасчет суммы дохода, то необходимо скорректировать сведения в полях «Общая сумма дохода» и «Налоговая база».

В уточненную справку 2-НДФЛ необходимо включить все показатели — и исправленные, и те, что были верны.

Порядок подачи уточненок по 2‑НДФЛ и 6‑НДФЛ

Когда представление уточненок по НДФЛ — это обязанность, а когда — право? Нужно ли подавать уточненки при перерасчете отпускных, а также тогда, когда ошибки не влияют на сумму налога? В чем выгода добровольных уточненок? И что делать, если вместо корректирующей справки подана аннулирующая?

Любая ошибка в 6-НДФЛ или 2-НДФЛ, например в персональных данных налогоплательщика, кодах доходов и вычетов, суммовых показателях, рассматривается налоговиками как недостоверные сведения. А за каждый документ, который содержит недостоверные сведения, налоговый агент может быть оштрафован на 500 ₽ (п. 1 ст. 126.1 НК РФ; письма ФНС от 09.08.2016 № ГД-4-11/14515, от 09.12.2016 № СА-4-9/23659@). Если недостоверные сведения приведут к занижению суммы НДФЛ, подлежащей уплате в бюджет, компания также будет привлечена к ответственности по ст. 123 НК РФ.

Напомним, ошибки в 6-НДФЛ выявляются в ходе камеральных или выездных проверок либо вне их рамок (ст. 88 и 101 НК РФ). В этом случае установлен четкий порядок и сроки, например, камералка проводится в течение трех месяцев. А вот справка 2-НДФЛ ни декларацией, ни расчетом не является (ст. 80 НК РФ; письмо ФНС от 09.08.2016 № ГД-4-11/14515). А значит, срок ее проверки фактически ограничен лишь сроками давности привлечения к ответственности (три года — ст. 113 НК РФ) и глубиной проведения выездной проверки (также три года, не считая текущего, — п. 4 ст. 89 НК РФ).

Когда ошибки в расчете не влияют на сумму НДФЛ, подача уточненных расчетов до того, как ошибку обнаружат налоговики, обычно позволяет избежать штрафа за представление недостоверных сведений. Чтобы уточнить недостоверные сведения в 2-НДФЛ, нужно подать корректирующую или аннулирующую справку.

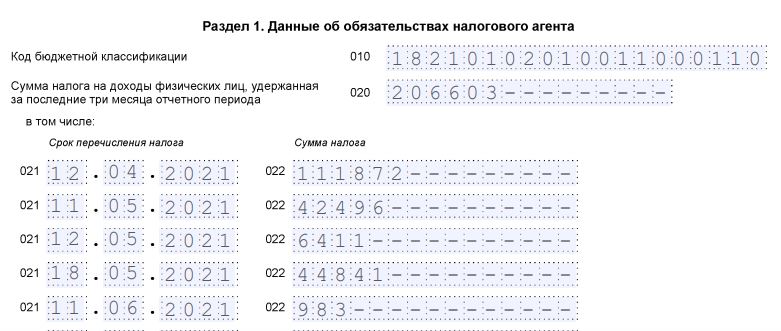

6-НДФЛ

Обязанность — представить уточненку

Налоговый агент обязан подать уточненный расчет по форме 6-НДФЛ, если не включил в первичный расчет какие-то сведения или допустил ошибки. Причем, в отличие от других налоговых деклараций, уточненный расчет представляется не только при занижении подлежащих уплате в бюджет сумм НДФЛ, но и при их завышении (письма ФНС от 01.11.2017 № ГД-4-11/22216@, от 21.07.2017 № БС-4-11/14329@, вопрос № 7). Помимо арифметических и технических ошибок, которые могут возникнуть в расчете, сумма НДФЛ может быть искажена, например, в следующих ситуациях:

- если зарплата, начисленная за январь и выплаченная в апреле, не отражена в разделе 1 расчета за I квартал (письмо ФНС РФ от 16.05.2016 № БС-3-11/2169@);

- если при выплате зарплаты в январе НДФЛ, который удержан с зарплаты за декабрь, не попал в строку 070 раздела 1 и в раздел 2 расчета за I квартал следующего года (письмо ФНС от 05.12.2016 № БС-4-11/23138@);

- в случае перерасчета зарплаты за предыдущие периоды (от 21.07.2017 № БС-4-11/14329@, вопрос № 8, от 27.01.2017 № БС-4-11/1373@, п. 2).

Как быть при перерасчете отпускных

Также уточненный расчет должен быть представлен, если при перерасчете отпускных сумма уменьшается. В разделе 1 за период, в котором отпускные были начислены, отражаются итоговые суммы с учетом уменьшенной суммы отпускных. При этом сумма удержанного НДФЛ не корректируется (то есть строки 070 и 140 не исправляются), что дает основание для зачета или возврата излишне удержанного налога. Если отпускные доплачиваются, уточненка не подается. В разделе 1 расчета того отчетного периода, в котором произведена доплата, отражаются итоговые суммы с учетом доплаты отпускных и доудержанного при этом НДФЛ (письмо УФНС по г. Москве от 12.03.2018 № 20-15/049940).

Настройте личный календарь отчетности и сдавайте все декларации вовремя

Когда можно не представлять

Налоговики разрешают не представлять уточненный расчет, например, в следующих ситуациях.

В IV квартале налоговый статус физлица изменился с нерезидента на резидента или наоборот. Перерасчет НДФЛ в этом случае будет отражен в расчете по форме 6-НДФЛ за год. Представлять уточненные расчеты за I квартал, полугодие, 9 месяцев не следует.

Работник утратил право на стандартный вычет или получил право на имущественный вычет с начала года, а документы представил только в середине года. Перерасчет НДФЛ следует отразить в расчете за тот период, в котором работник принес подтверждающие документы. Подавать уточненку за предыдущие отчетные периоды не нужно (письмо ФНС РФ от 12.04.2017 № БС-4-11/6925, письмо УФНС РФ по г. Москве от 03.07.2017 № 13-11/099595).

Заработная плата за последний месяц квартала (март, июнь, сентябрь), выданная в следующем квартале, отражена в разделе 2 расчета за отчетный квартал. Поскольку в этой ситуации не возникает ни завышения, ни занижения НДФЛ, подлежащего уплате в бюджет, представлять уточенный расчет за отчетный квартал не требуется (письмо ФНС РФ от 15.12.2016 № БС-4-11/24065@).

Плюсы добровольной уточненки

Если ошибки не связаны с суммами НДФЛ, то представлять уточненный расчет до того, как от инспекции получено соответствующее требование, — это право, а не обязанность. Например, при обнаружении ошибки в дате фактического получения дохода, которая не повлияла на величину и сроки уплаты НДФЛ, организация может, но не обязана подать уточненку. Использовать это право стоит, если ошибка выявлена самостоятельно, до получения от ИФНС пояснений по факту обнаружения ошибок в представленном расчете или акта об обнаружении фактов, свидетельствующих о совершении нарушения. Дело в том, что в такой ситуации добровольная уточненка исключает штраф за представление недостоверного расчета (п. 2 ст. 126.1 НК РФ, письмо ФНС России от 09.08.2016 № ГД-4-11/14515).

Несколько сложнее обстоит дело с освобождением от штрафа по ст. 123 НК РФ за несвоевременное перечисление НДФЛ в бюджет. Эта ошибка также может найти отражение в 6-НДФЛ (неверное заполнение строки 120). Получается, что, если такое нарушение найдет ИФНС, организацию ждет сразу два штрафа: по ст. 123 и по ст. 126.1 НК РФ. Самостоятельное обнаружение ошибки и представление уточненного расчета, как уже отмечалось, спасает от штрафа по ст. 126.1 НК РФ. А что же со вторым штрафом?

Положения п. 4 и 6 ст. 81 НК РФ содержат правило, позволяющее избежать штрафа по ст. 123 НК РФ. Но для этого перед тем, как представить уточненный расчет, нужно заплатить налог и пени. А значит, если обнаружены ошибки в заполнении строки 120 расчета, не затронувшие сумму НДФЛ, прежде чем подавать корректировку, надо проверить, перечислен ли уже налог и соответствующие пени. И если нет, то сначала рассчитаться с бюджетом, а потом уже сдавать новый 6-НДФЛ. А если налог и пени были уплачены задолго до корректировки, не лишним будет подготовить сопроводительное письмо с указанием на эти факты и приложением копий платежных документов.

Право на освобождение от штрафа за несвоевременное перечисление НДФЛ имеют и те организации, которые ошибок в 6-НДФЛ не допустили. Для этого достаточно уплатить НДФЛ и пени до того, как ошибку найдет ИФНС. К такому выводу недавно пришел КС РФ (Постановление от 06.02.2018 № 6-П).

Порядок подачи уточненки

Как говорится в п. 6 ст. 81 НК РФ, уточненный 6-НДФЛ должен содержать данные только по тем налогоплательщикам, в отношении которых обнаружены факты неотражения или неполноты отражения сведений, а также ошибки, приводящие к занижению суммы налога. Но, как мы помним, агенты обязаны подавать уточненки по 6-НДФЛ и в ситуации, когда сумма налога завышена. А добровольная корректировка и вовсе может быть не связана с суммами НДФЛ. Как формировать уточненки в таких случаях?

Порядок заполнения расчета не содержит положений, которые конкретизируют порядок заполнения уточненного расчета. Получается, что формально у налогового агента, допустившего такие ошибки, нет права представить в составе уточненки данные только по тем налогоплательщикам, в отношении которых допущены ошибки. Нужно представлять расчет целиком. С другой стороны, тут можно применить положения п. 7 ст. 3 НК РФ о том, что любые неустранимые неясности налогового законодательства должны толковаться в пользу налогового агента. Это значит, что организации вправе руководствоваться порядком представления уточненного расчета, установленным п. 6 ст. 81 НК РФ, как единственным четко описанным в законодательстве.

Соответственно, уточненный расчет, содержащий исправленные данные в отношении тех налогоплательщиков, по которым обнаружены неточности, нельзя признать составленным неверно. Но тут нужно учитывать один важный нюанс: указанные данные должны заполняться полностью, то есть отражаться и в разделе 1, и в соответствующих блоках раздела 2. Ведь п. 6 ст. 81 НК РФ не говорит о том, что в уточненном расчете представляется только та информация, которая была неверно указана в первоначальном. При этом в строке «Номер корректировки» титульного листа проставляется «001».

Также не забудьте, что, если по итогам года обнаружена ошибка в разделе 1 расчета за I квартал, нужно представить уточненку за I квартал, за полугодие и за 9 месяцев, поскольку раздел 1 составляется нарастающим итогом (письмо ФНС от 21.07.2017 № БС-4-11/14329@, вопрос № 7).

Если же ошибка была допущена на титульном листе или в разделе 2 расчета за I квартал, то уточнять расчеты за полугодие и за 9 месяцев не нужно, поскольку раздел 2 формируется поквартально.

Ошибки в строке 080

Если зарплата за третий месяц квартала была выплачена в следующем месяце, то в строке 070 «Сумма удержанного налога» и в строке 080 «Сумма налога, не удержанная налоговым агентом» раздела 1 расчета за отчетный период проставляется «0». Если в строке 080 была отражена сумма налога, удержанная в следующем отчетном периоде, нужно представить уточненку за соответствующий период (письмо ФНС от 01.11.2017 № ГД-4-11/22216@, письмо ФНС от 01.08.2016 № БС-4-11/13984@, вопрос № 5).

Ошибки в КПП или ОКТМО

Если ошибка допущена в КПП или ОКТМО, нужно представить два расчета: уточненный и первичный. В уточненном расчете указывается:

- номер корректировки «001»;

- КПП и ОКТМО, которые были указаны в первоначальном расчете, то есть ошибочные значения;

- нулевые показатели во всех разделах расчета.

В первичном расчете необходимо проставить:

- номер корректировки «000»;

- правильные значения КПП и ОКТМО;

- показатели из первоначального расчета.

Даже если первичный расчет с правильными КПП и ОКТМО будет представлен позже установленного срока, налоговые органы не будут привлекать организацию к ответственности на основании п. 1.2 ст. 126 НК РФ (письма ФНС от 12.08.2016 № ГД-4-11/14772, от 01.11.2017 № ГД-4-11/22216@).

Заполняйте расчеты по НДФЛ с помощью пошаговых методик от экспертов сервиса, чтобы избежать ошибок, подачи уточненок и начисления штрафов

2-НДФЛ

Чтобы уточнить недостоверные сведения в справке 2-НДФЛ, нужно подать корректирующую или аннулирующую справку. В заголовке уточненной справки указывается (разд. II Порядка заполнения формы справки, утв. Приказом ФНС от 30.10.2015 № ММВ-7-11/485@):

- в поле «N ______» — номер первичной справки;

- в поле «от __.__.__» — дата составления корректирующей или аннулирующей справки.

Уточненные справки подаются по той же форме, что и первичные. Уточнять необходимо только ту справку, в которой была допущена ошибка, направлять весь комплект справок за год не нужно (п. 5 Порядка представления справок, утв. Приказом ФНС от 16.09.2011 № ММВ-7-3/576@).

При подаче корректирующей справки ошибочные сведения заменяются на верные. При этом заполняются все разделы, а не только тот, в котором была допущена ошибка. Количество корректирующих справок практически не ограничено. Номер корректировки может принимать значения от «01» до «98».

Аннулирующая справка

Аннулирующая справка полностью заменяет первоначальную 2-НДФЛ и представляется, если первичная справка была подана ошибочно, например:

- с признаком «1»: НДФЛ рассчитан с тех доходов, которые не облагаются этим налогом, при условии, что других налогооблагаемых доходов в этом календарном году у физлица не было;

- с признаком «1» по месту нахождения головной организации, в то время как зарплата работнику выплачивалась в обособленном подразделении, с которым у него заключен трудовой договор;

- с признаком «2»: сообщили о невозможности удержать НДФЛ с физлица, хотя фактически налог был удержан.

В аннулирующей справке необходимо заполнить только заголовок, разделы 1 и 2. Разделы 3, 4 и 5 заполнять не нужно (разд. I Порядка заполнения справки 2-НДФЛ). Аннулирующая справка может быть представлена только один раз и только с номером корректировки «99».

Если подать аннулирующую справку вместо корректирующей, она «перечеркнет» первичную справку, и корректирующую справку с правильными сведениями уже не примут. В этом случае нужно представить первоначальную справку с номером корректировки «00», новым порядковым номером и текущей датой составления. Если такая справка будет представлена с нарушением установленного срока, налогового агента оштрафуют на 200 ₽ за каждый документ, представленный с опозданием (п. 1 ст. 126 НК РФ).

Налоговый юрист Алексей Крайнев,

директор ООО «Консалтинг Успешного Бизнеса» Оксана Курбангалеева

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Какова ответственность за непредставление 2-НДФЛ

- Как накажут за неподачу справки

- Привлечение к ответственности за ошибку в справке

- Справка 2-НДФЛ не является декларацией

- Итоги

Как накажут за неподачу справки

Если налоговый агент несвоевременно представил в налоговый орган cправку о доходах физического лица по форме 2-НДФЛ, то он может быть привлечен к налоговой ответственности по п. 1 ст. 126 НК РФ в виде штрафа 200 руб. за каждый неподанный им документ.

Кроме того, нарушение требований законодательства о представлении налоговыми агентами справок о доходах физических лиц, которым были выплачены доходы, влечет административную ответственность по ст. 15.6 Кодекса об административных правонарушениях РФ. Так, в соответствии с этой статьей административными правонарушениями являются:

- непредставление (несвоевременное представление) сведений в налоговые органы;

- отказ от представления документов в налоговые органы;

- неполное либо искаженное представление данных.

Внимание! За 2020 год справки с любым признаком нужно подать в ИФНС не позднее 01.03.2021. Напомним, ранее справку с признаком 2 нужно было сдать до 01 апреля. Но с отчетности за 2019 год сроки для 2-НДФЛ объединили. Подробности о сокращении сроков читайте здесь.

Мерой административной ответственности является штраф, который установлен для налоговых агентов в следующих размерах:

- для гражданина — от 100 до 300 руб.;

- для должностного лица организации — от 300 до 500 руб.

О том, сколько времени действителен такой документ, как справка о доходах, читайте в этой статье.

ВНИМАНИЕ! С отчетности за 2021 год форма 2-НДФЛ отменена. Теперь она будет сдаваться в составе расчета 6-НДФЛ.

Подробно об изменениях в НДФЛ-отчетности читайте в аналитическом Обзоре от экспертов КонсультантПлюс. Пробный доступ к правовой системе К+ можно получить бесплатно.

Привлечение к ответственности за ошибку в справке

Ответственность за подачу справки с искаженными данными наступает по п. 1 ст. 126.1 НК РФ, предусматривающей уплату штрафа в сумме 500 руб. за каждый документ с недостоверными сведениями. Эта ответственность не применяется, если налоговый агент самостоятельно выявил ошибку и исправил ее путем подачи уточненных сведений до того, как искажение было выявлено проверяющими (п. 2 ст. 126.1 НК РФ).

За какие ошибки в 2-НДФЛ штрафовать налоговики не вправе, узнайте здесь.

О том, где взять коды доходов для заполнения справки, читайте в материале «Список кодов доходов в справке 2-НДФЛ (2012,4800 и др.)».

Рекомендация от КонсультантПлюс:

Рекомендуем заполнять справку 2-НДФЛ в следующем порядке:

общая часть;

разд. 1;

Приложение;

разд. 3;

разд. 2.

Построчный алгоритм заполнения 2-НДФЛ см. К+. Пробный полный доступ к системе К+ можно получить бесплатно.

Справка 2-НДФЛ не является декларацией

Поскольку справка о доходах не является налоговой декларацией, за ее непредставление не может быть применена ответственность по ст. 119 НК РФ.

По аналогичной причине из-за непредставления 2-НДФЛ не могут приостанавливаться операции налогоплательщика по счетам в банке (gостановления ФАС Московского округа от 10.01.2008 № КА-А40/12282-07, от 14.02.2008 № КА-А40/235-08).

Итоги

За непредставление справки 2-НДФЛ налогового агента накажут на 200 руб. за каждый неподанный документ. Если же налоговики найдут ошибку в представленном формуляре, налогового агента ожидает штраф в размере 500 руб. за каждый документ с недостоверными сведениями.

Камеральная проверка 6-НДФЛ

Автор: Юлия Попик старший бухгалтер по расчету заработной платы

Камеральная проверка 6-НДФЛ

Автор: Юлия Попик

старший бухгалтер по расчету заработной платы

Подходит к концу второй год, как налоговая проверка 6-НДФЛ стала источником пополнения бюджета 20-процентными штрафами от суммы налога в камеральном режиме (ст. 123 НК РФ). Как уменьшить риски огромных штрафов – читайте в нашей статье.

Особенности камеральной проверки 6-НДФЛ: сроки, порядок, этапы проверки

С момента представления 6-НДФЛ в налоговый орган начинает действовать следующий алгоритм:

- Срок проведения камеральной проверки: отдел камеральных проверок обязан приступить к проверке 6-НДФЛ в течении трех месяцев.

- Налоговики проверяют сведения, указанные в 6-НДФЛ на предмет обнаружения различных расхождений. Это могут быть: ошибки или противоречия между указанными в 6-НДФЛ сведениями (далее – сведения); несоответствие сведений данным самого налогового органа.

- Следующий этап зависит от результатов проверки:

- Расхождения не обнаружены – проверка будет завершена, так же, как и начата – без каких-либо извещений налогового агента.

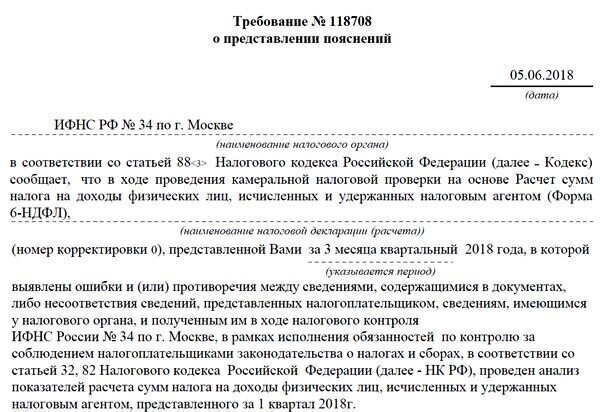

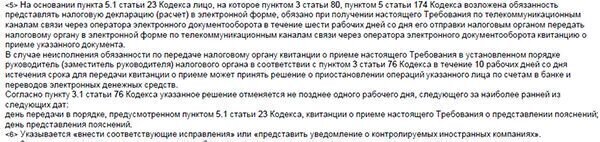

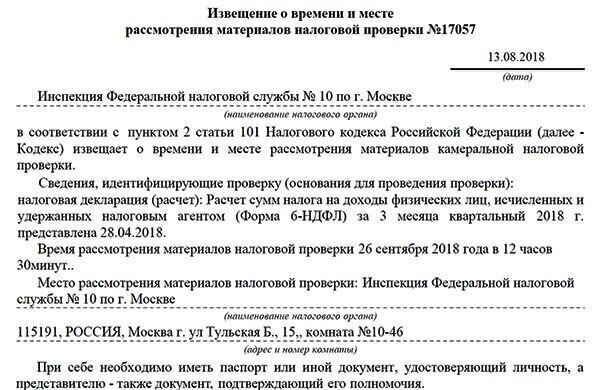

- При обнаружении расхождений – инспекция сообщит об этом налоговому агенту. Например, так:

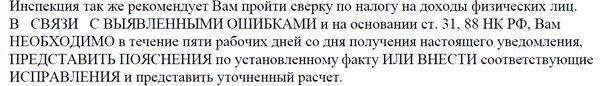

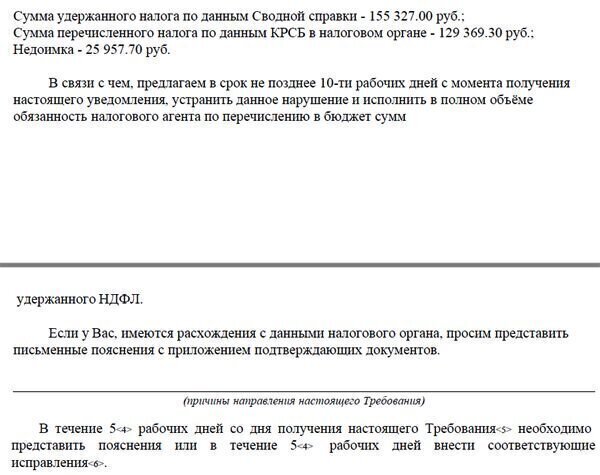

После описания расхождений налоговому агенту предлагают несколько рекомендаций по дальнейшим действиям.

- Срок ответа на требование налоговой – 5 рабочих дней. Однако, если речь идет о доплате, то налоговики нередко срок до 10 дней. Например, так:

Отсчет любого из сроков необходимо начать на следующий день после получения требования. Дата получения будет указана:

- на экземпляре требования (при его вручении лично, под подпись о получении);

- в квитанции о приеме отправленной налоговым агентом по телекоммуникационным каналам связи (ТКС) в ответ на требование, поступившее в электронном виде (пп. 6, 12, 13 Порядка, утв. приказом ФНС РФ от 17.02.2011 № ММВ-7-2/168, ст. 19 Федерального закона от 06.04.2011 № 63-ФЗ).

Отправить квитанцию о приеме необходимо не позднее 6-го рабочего дня после поступления требования по ТКС. Таким образом у налогового агента есть дополнительное время.

Хуже всего, когда налоговая использует почтовые отправления. В этом случае требования будет отнесено к полученным по истечении 6-ти рабочих дней с даты направления заказного письма (п. 1 ст. 93 и п. 4 ст. 93.1 НК РФ).

С учетом арбитражной практики, при наличии доказательств получения требования налогоплательщиком, срок все же можно начать отсчитывать со дня фактического получения требования. Например, такой вывод содержит Постановление Девятого арбитражного апелляционного суда от 22.07.2016 № 09АП-21552/2016 по делу № А40-6290/16. Речь в указанном постановлении идет о сроках, используемых ФСС, однако выводы сделаны на основании налогового законодательства.

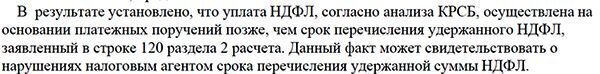

Контрольные соотношения

Основа работы камерального отдела – проверить контрольные соотношения между данными расчетов 6-НДФЛ, 2-НДФЛ и по страховым взносам (далее – РСВ). При камеральной проверке годовой 6-НДФЛ также используют показатели декларации по налогу на прибыль.

Взаимоувязка внутри расчета и с 2-НДФЛ

До появления 6-НДФЛ компаниям начисляли 20-процентый штраф по НДФЛ нечасто: для этого нужна была выездная проверка (2-НДФЛ не отнесена к декларациям, и камеральная налоговая проверка этой формы невозможна). Сейчас к штрафу компанию может привести запрос от налоговиков об информации, связанной с расчетом и уплатой налогов (ст. 31 НК РФ). Основное отличие такого запроса от требования в рамках камеральной проверки в том, что:

- налоговое законодательство не устанавливает предельный срок для выявления недостоверных сведений;

- производство по делу о фактах представления 2-НДФЛ, содержащих недостоверные сведения, регулирует статья 101.4, а не статья 88 Налогового кодекса РФ.

За недостоверные сведения штраф составит 500 рублей за каждую справку, указанную в акте об обнаружении фактов налоговых правонарушений. Штраф 20% могут начислить только по результатам камеральной налоговой проверки 6-НДФЛ. В том числе при выявлении расхождений с формой 2-НДФЛ.

Контрольные соотношения для рассматриваемых форм неизменны уже несколько лет и установлены в Письме ФНС от 10.03.2016 № БС-4-11/3852@. Контрольные соотношения показателей внутри самой 6-НДФЛ и с показателями 2-НДФЛ смотрите в Приложении к титульному листу № 1.1 вышеназванного письма.

Взаимоувязка с РСВ и особенности камеральной налоговой проверки годовой 6-НДФЛ

При наличии 6-НДФЛ камеральные отделы обязательно проверяют, чтобы компания сдала и РСВ. Контрольное соотношение при взаимоувязке 6-НДФЛ с РСВ – одно:

строка 020 6-НДФЛ – строка 012 6-НДФЛ ≥ строки 030 подраздела 1.1 раздела 1 РСВ.

Годовую отчетность по НДФЛ проверяющие обязательно сверят с декларацией по прибыли из-за выплаты дивидендов. Контрольные соотношения также установлены письмом № БС-4-11/3852@. При наличии дивидендов строки 020 и 040 6-НДФЛ сверяют суммой показателей:

- соответствующих строк 2-НДФЛ;

- строк 020 и 030, соответственно, приложения 2 декларации по налогу на прибыль.

Если дивиденды не начислены, то показатели декларации по прибыли не участвуют в камеральной налоговой проверке 6-НДФЛ. Проконтролировать, в каком размере заработная плата отражена в расходной части по налогу на прибыль, камеральщики пока не могут.

Минимизируем риски

Стандартные бухгалтерские программы и программы операторов электронной отчетности проверяют взаимоувязку всех показателей внутри 6-НДФЛ. Однако проверка взаимоувязок с другими отчетами в налоговую пока вне возможностей стандартных программ.

Несмотря на трудоемкость, проверка взаимоувязки нужна, без нее бухгалтер рискует потратить время на:

- пояснения при камеральной налоговой проверке 6-НДФЛ;

- составление уточненки.

Помимо увеличения трудозатрат вполне возможны доначисления и штрафы.

Конечно, не всегда проверочные формулы Письма № БС-4-11/3852@ работают корректно. В этом случае можно заранее подготовить объяснения для камеральной проверки.

Частые ошибки, которые находят налоговики в расчете 6-НДФЛ

Ошибки, которые чаще всего допускают налоговые агенты, рассмотрены в Письме ФНС России от 01.11.17 № ГД-4-11/22216@. Примечательно, что 2018 год не привнес ничего нового в перечень нарушений, который налоговики для удобства оформили в виде таблицы в Приложении к данному письму.

Приведем формулировки из реальных требований налоговиков:

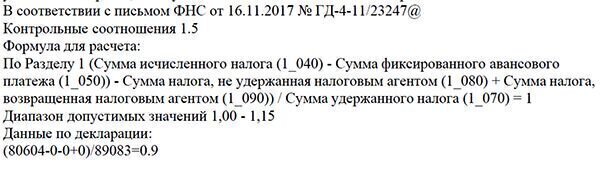

Такое требование могут получить бухгалтеры, которые заполняют 6-НДФЛ не в автоматическом режиме, либо при разноске банковской выписки допущена неточность. То есть причина чаще всего в уже упомянутом человеческом факторе.

Иногда присланные требования явно составлены в автоматизированном режиме, и налоговая вдруг требует пояснения о расхождении в 0,9 рубля.

Приведенные примеры наиболее простые, но и они требуют от бухгалтера немалых трудозатрат. Оптимизировать взаимодействие с налоговой можно за счет регулярных сверок.

После введения 6-НДФЛ налоговый агент перестал видеть в своей карточке расчетов с бюджетом только переплату и начисления (доначисления) по результатам выездной налоговой проверки. Проставляя оплаты в 6-НДФЛ, необходимо проверять, отражены ли они в вашей карточке расчетов и с каким ОКТМО.

Особенно проверка разноски ОКТМО важна, когда компания сменила инспекцию (даже в пределах одного города). Даже видя оплату, но с другим ОКТМО, отдел камеральной проверки сообщит компании о несвоевременной оплате.

Как подготовить пояснение по противоречиям в 6-НДФЛ

Бухгалтеру, позвонившему сообщить, что требование явно некорректно (например, упомянуто расхождение о пресловутых 0,9 руб.), инспекторы нередко говорят, что это ошибка программы, и присылать им ничего не нужно, так как почта и так перегружена.

Понятно, что из-за копеек может быть и не стоит тратить свое время, однако лучше все же отправить в налоговую пояснение, указав в нем, что уже в самом требовании обозначены границы допустимой погрешности, и 90 копеек входят в эти границы.

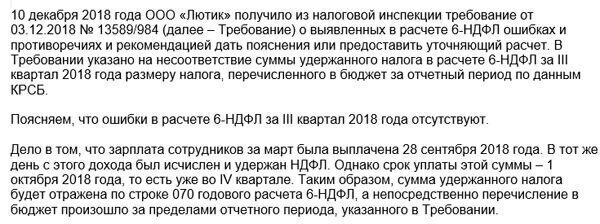

Чаще всего налоговые агенты дают такие пояснения:

Образец пояснений по расхождениям в 6-НДФЛ

При отправке пояснения по ТКС обязательно укажите в теме письма не только реквизиты требования, но и ФИО инспектора, указанного исполнителем по требованию (обычно в самом конце требования, мелким шрифтом). Реестр приложенных документов программа оператора ТКС сформирует автоматически, поэтому называйте приложенные файлы наглядно. Например, «Платежное поручение_НДФЛ 5677 от 01.10.2018».

Последствия «камералки» 6-НДФЛ для налогового агента

Бухгалтеры, которые не успевают подготовить пояснения в 5-дневный срок, нередко сдают уточняющий 6-НДФЛ с минимальными правками, не влияющими на суммы налогов. Однако если нестыковки, указанные инспекторами, не устранены, – придет еще одно требование или же сразу акт налоговой проверки по 6-НДФЛ. Например, такой:

Вместе с актом придет извещение о времени и месте рассмотрения материалов проверки:

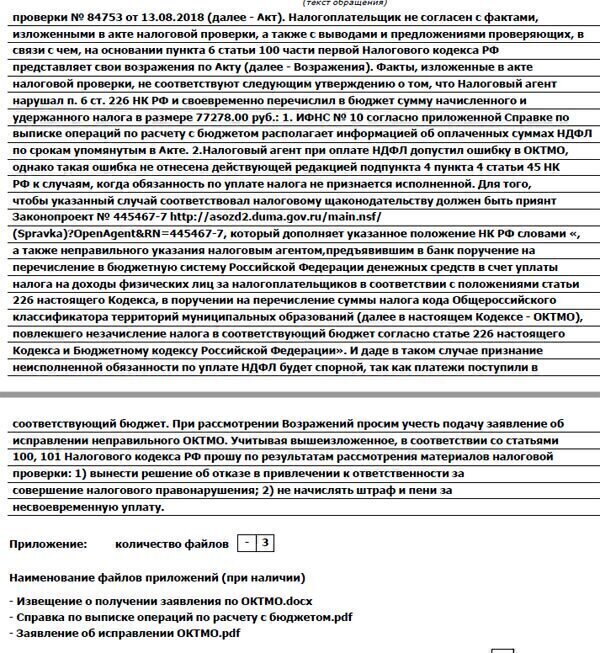

В нашем примере на представленный акт бухгалтер отправил такие возражения (орфография сохранена).

На рассмотрение возражений бухгалтер не явился. Только в декабре инспектор позвонил и попросил прислать уточнение к возражениям с приложением платежных поручений.

Несмотря на то, что информация о всех платежах была разнесена в КРСБ, бухгалтер отправил платежные поручения, и на этом камеральная налоговая проверка для него благополучно закончилась.

Отметим, что на личное присутствие при рассмотрении возражений время все же находить нужно. В противном случае может возникнуть необходимость в обжаловании уже не акта, а решения налогового органа.

Как сократить время на подготовку к камеральной проверке

Специалисты компании прекрасно знают:

- что именно проверяют налоговики;

- какие показатели требуют взаимоувязки;

- как избежать ненужных вопросов о расхождениях в отчетности (самое простое – вести бухгалтерский учет по правилам налогового).

Специализация на камеральных проверках позволяет анализировать и выдерживать сотни контрольных соотношений в формах отчетности, на которые опирается ИФНС, принимая решение, в том числе и о выездной налоговой проверке.

Конечно, ни одной фирме не грозит выездная проверка 6-НДФЛ, однако налоговики проверят вместе с НДФЛ и другие отчисления от зарплаты. Возможности крупной компании позволяют 1C-WiseAdvice:

- работать с лучшими методологами 1С;

- поддерживать такую систему автоматизированного контроля, которая позволяет снизить риск влияния человеческого фактора до минимума.

Программа жестко контролирует последовательность и правильность учетного процесса. А «интеллектуальную» часть работы бухгалтера контролируют внутренние аудиторы, которые:

- консультируют специалистов в процессе подготовки отчетности;

- тщательно проверяют ее качество отчетов до отправки в налоговую.

Такой двусторонний контроль (программный и интеллектуальный) гарантирует оказание услуг на высочайшем профессиональном уровне.

Отчетность по НДФЛ

Если у Вас установлен КонсультантПлюс, из предварительного обзора Вы можете сразу перейти в Систему. Если КонсультантПлюс отсутствует, то Вы можете заказать полную версию документа прямо сейчас

дата актуализации материала по состоянию на 22.12.2015 г.

Обновлена справка 2-НДФЛ

С 8 декабря 2015 год применяется новая справка 2-НДФЛ, утвержденная Приказом ФНС РФ от 30.10.2015 № ММВ-7-11/485@.

В справке, в частности:

- предусмотрено поле для указания номера корректировки (первичная — 00, корректирующая 01, 02 и т.д., аннулирующая — 99)

- по иностранным работникам необходимо заполнять сведения об ИНН в стране гражданства

- в разделе налоговых вычетов подлежат отражению сведения об инвестиционных вычетах

- в отношении социальных вычетов появилось поле для указания реквизитов уведомления налогового органа о праве налогоплательщика на данный вычет

- добавлено поле для указания сумм фиксированных авансовых платежей, уплачиваемых иностранными сотрудниками

Справкой 2-НДФЛ налоговые агенты ежегодно представляют в налоговый орган по месту своего учета:

Справка 2-НДФЛ о невозможности удержать налог представляется не позднее 1 марта

С 1 января 2016 года справка 2-НДФЛ, сообщающая о невозможности удержать у налогоплательщика исчисленную сумму налога, представляется не позднее 1 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства.

Ежеквартальная отчетность налогового агента по форме 6-НДФЛ

С 1 января 2016 года налоговые агенты обязаны ежеквартально подавать в налоговые органы расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ.

Расчет содержит обобщенную информацию по всем физическим лицам, получившим доходы от налогового агента, о суммах доходов, предоставленных налоговых вычетах, об исчисленных и удержанных суммах налога, и другие данные, служащие основанием для исчисления налога.

Составляется расчет нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

В налоговые органы расчет подается налоговыми агентами в течение месяца, следующего за первым кварталом, полугодием и девятью месяцами. За год расчет подается не позднее 1 апреля следующего года.

При численности физических лиц менее 25 человек 2-НДФЛ и 6-НДФЛ представляются на бумажных носителях

С 1 января 2016 года расчет 6-НДФЛ и справка 2-НДФЛ представляются:

Отчетность по НДФЛ за обособленное подразделение

Налоговые агенты отчитываются по 2-НДФЛ и 6-НДФЛ по месту нахождения каждого обособленного подразделения

С 1 января 2016 года налоговые агенты, имеющие обособленные подразделения, представляют справки 2-НДФЛ и расчет 6-НДФЛ в налоговый орган по месту учета таких обособленных подразделений в отношении:

Отчетность по НДФЛ крупнейших налогоплательщиков

Крупнейшие налогоплательщики отчитываются по 2-НДФЛ и 6-НДФЛ по месту учета в качестве крупнейших

С 1 января 2016 года налоговые агенты, отнесенные к категории крупнейших налогоплательщиков, представляют справки 2-НДФЛ и расчет 6-НДФЛ в налоговый орган по месту учета в качестве крупнейшего налогоплательщика.

Налоговые агенты, отнесенные к категории крупнейших налогоплательщиков и имеющие обособленные подразделения, представляют справки 2-НДФЛ и расчет 6-НДФЛ за указанные обособленные подразделения в налоговый орган по месту учета обособленного подразделения либо в налоговый орган по месту учета в качестве крупнейшего налогоплательщика.

Ответственность за непредставление или нарушение срока представления расчета 6-НДФЛ

Штраф в 1000 рублей, а также «заморозка» счета грозит за непредставление в установленный срок 6-НДФЛ

С 1 января 2016 года непредставление в установленный срок расчета 6-НДФЛ в налоговый орган по месту учета налогового агента, влечет взыскание штрафа в размере 1 000 рублей за каждый полный или неполный месяц со дня, установленного для его представления.

В случае если расчет исчисленных и удержанных сумм 6-НДФЛ не представлен в течение 10 дней после окончания установленного срока , налоговый орган вправе принять решение о приостановлении операций по счетам в банке и переводов электронных денежных средств налогового агента.

Ответственность за представление недостоверных сведений по НДФЛ

Недостоверные сведения, указанные в 2-НДФЛ и 6-НДФЛ обойдутся в 500 рублей за каждый документ

С 1 января 2016 года представление налоговым агентом налоговому органу недостоверных сведений по НДФЛ, влечет взыскание штрафа в размере 500 рублей за каждый представленный документ, содержащий недостоверные сведения.

Обновлена форма налоговой декларации 3-НДФЛ

Обновлена налоговая декларация 3-НДФЛ

С отчетности за 2015 год применяется обновленная налоговая декларация 3-НДФЛ.

С учетом внесенных изменений, новая форма декларации состоит из 19 листов.

Актуальные материалы в СПС КонсультантПлюс

Если Вы не нашли ответа на свой вопрос, обращайтесь к нам за консультацией. Мы с удовольствием ответим на Ваш вопрос на основании проверенных документов, включенных в Систему Консультант Плюс

Воспользуйтесь нашим Сервисом

Помощь при налоговых проверках

Единый центр правовой поддержки «Ю-Софт» оказывает услуги по комплексному и разовому сопровождению организаций при налоговых проверках. Специалисты-практики с 10-летним опытом работы с налоговыми органами.

Наши специалисты быстро и качественно подготовят налоговые декларации 3 –НДФЛ в соответствии с действующим законодательством и на основе требований налоговых органов.