В какой бюджет перечисляется НДФЛ?

НДФЛ и налог на прибыль: нормативные отчисления в бюджет

Минфин России в письме от 15.06.2018 № 03-04-05/41134 разъяснил порядок нормативных отчислений НДФЛ и налога на прибыль в бюджеты субъектов.

Так, налог на доходы физических лиц – это федеральный налог. При этом субъект РФ вправе принимать закон, устанавливая единые нормы отчислений для местных бюджетов в субъект РФ, и определять, какой процент от определенного вида налога остается в местном бюджете.

Распределение налоговых доходов между уровнями бюджетной системы регулируется Бюджетным кодексом РФ путем установления соответствующих нормативов.

Нормы отчислений НДФЛ

Рассмотрим порядок распределения налога на доходы физических лиц между бюджетами различного уровня. Об этом указано в статьях 56 и 61 Бюджетного кодекса Российской Федерации.

Так, в региональный бюджет поступают отчисления в размере 85% от суммы подлежащего уплате налога. Этот норматив по закону субъекта РФ может быть снижен. Оставшиеся 15% региональные власти могут направить:

- в местный бюджет или бюджет муниципального района – в размере 5%. Этот норматив может быть увеличен по закону субъекта РФ или снижен по нормативному акту муниципального района;

- в бюджет поселения – в размере 10%. Этот норматив может быть увеличен по закону субъекта РФ или снижен по нормативному акту муниципального района или в бюджет городского округа – в размере 15%. Этот норматив может быть увеличен по закону субъекта РФ.

Уплата НДФЛ

В платежных документах плательщики должны указывать код той территории, в чей бюджет должен быть перечислен налог. Для этого используют коды ОКТМО (общероссийского классификатора территорий муниципальных образований). Классификатор ОКТМО утвержден приказом Росстандарта от 14.06.2013 № 159-ст под номером ОК 033-2013.

Согласно пункту 1 статьи 83 Налогового кодекса Российской Федерации в целях проведения налогового контроля организации подлежат постановке на учет в налоговых органах по месту нахождения организации.

Совокупная сумма налога, исчисленная и удержанная налоговым агентом у налогоплательщика, в отношении которого он признается источником дохода, уплачивается в бюджет по месту учета налогового агента в налоговом органе.

Таким образом, сумма налога, исчисленная и удержанная организацией, являющейся налоговым агентом, у физического лица, уплачивается в бюджет по месту учета организации.

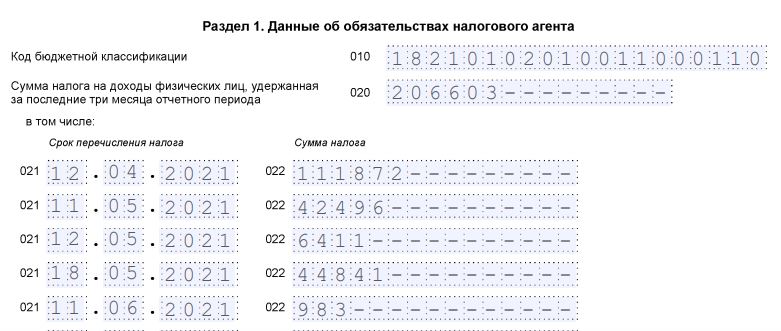

Напомним, перевод налога осуществляется организациями в установленные сроки по кодам бюджетной классификации в зависимости от категории доходов налогоплательщика.

Чиновники отметили, что увеличение налоговой ставки по налогу на доходы физических лиц и разработка соответствующего законопроекта не осуществляются.

О налоге на прибыль

Налоговая ставка по налогу на прибыль организаций установлена в размере 20% (ст. 284 НК РФ). При этом:

- сумма налога, исчисленная по налоговой ставке в размере 2% (3% в 2017–2020 годах), зачисляется в федеральный бюджет;

- сумма налога, исчисленная по ставке 18% (17% в 2017–2020 годах), зачисляется в бюджеты субъектов Российской Федерации.

Налоговая ставка налога, подлежащего зачислению в бюджеты субъектов Российской Федерации, законами субъектов может быть понижена для отдельных категорий налогоплательщиков. При этом указанная налоговая ставка не может быть ниже 13,5% (12,5 % в 2017–2020 годах).

Если в состав организации входят обособленные подразделения, то суммы налога на прибыль организаций, подлежащие зачислению в доходную часть бюджетов субъектов РФ, уплачиваются также по месту нахождения этих обособленных подразделений.

Таким образом, распределение налогов между бюджетами разных уровней создает для субъектов финансовую базу, за счет которой обеспечивается бесплатная медицинская помощь, выплачиваются субсидии и пособия, оказывается поддержка социально незащищенным категориям населения и т. д.

Эксперт “НА” Е.В. Чимидова

электронное издание

100 БУХГАЛТЕРСКИХ ВОПРОСОВ И ОТВЕТОВ ЭКСПЕРТОВ

Полезное издание с вопросами ваших коллег и подробными ответами

наших экспертов. Не совершайте чужих ошибок в своей работе!

Свежий выпуск издания доступен подписчикам бератора бесплатно.

НДФЛ: теперь по принципу «одного окна»

С 1 января 2020 года упростилось администрирование НДФЛ для организаций с обособленными подразделениями. Порядок уплаты налога и сдачи отчётности максимально приблизили к тому, что установлен для налога на прибыль. Разберёмся, кто и как может воспользоваться новшествами.

Новые правила уплаты налога

Новые правила уплаты НДФЛ и сдачи отчётности — справок 2-НДФЛ и расчётов 6-НДФЛ — установлены Федеральным законом от 29.09.2019 № 325-ФЗ, который внес поправки в п. 7 ст. 226 и п. 2 ст. 230 НК РФ. Обновлённые редакции вступили в силу 1 января 2020 года.

Компании с несколькими обособленными подразделениями

Теперь налоговые агенты — организации с обособленными подразделениями могут перечислять НДФЛ не по каждой «обособке», а централизовано — через ответственное подразделение или непосредственно через головную организацию. Но правило действует только в случае, если и сама организация, и обособленные подразделения (или несколько подразделений) находятся в одном муниципальном образовании, то есть имеют один ОКТМО.

А значит, новый порядок не действует, когда организация и подразделения или несколько подразделений находятся в разных районах городов федерального значения: Москвы, Санкт-Петербурга или Севастополя (письмо ФНС России от 27.12.2019 № БС-4-11/27059@).

Также новый порядок не распространяется на ИП, поскольку у ИП не может быть обособленных подразделений.

Считается, что организация находится там, где размещается её постоянно действующий исполнительный орган: генеральный директор, директор, президент. Этот населённый пункт должен быть указан в уставе организации (ст. 54 ГК РФ).

А местом нахождения подразделения признаётся место, где организация ведёт деятельность через это обособленное подразделение (п. 2 ст. 11 НК РФ).

Если обособленные подразделения располагаются в том же муниципальном образовании, что и центральный офис, то назначить одно из них ответственным и перечислять через него НДФЛ по всем «обособкам» нельзя. В такой ситуации роль централизованного плательщика может выполнять только головная организация.

Назначить обособленное подразделение ответственным и переводить через него НДФЛ за все «обособки» по данному ОКТМО можно только в том случае, если сама организация находится в другом муниципальном образовании.

Компании с одним обособленным подразделением

В п. 7 ст. 226 НК РФ говорится только об организациях с несколькими обособленными подразделениями. Если строго следовать тексту НК РФ, выходит, что если у компании только одна «обособка» с тем же ОКТМО, что «голова», перейти на новый порядок уплаты НДФЛ она не может.

Исправлять эту недоработку законодателя пришлось ФНС. Ведомство уточнило, что компании с одним обособленным подразделением тоже могут перейти на централизованную уплату НДФЛ, если у подразделения тот же ОКТМО, что и у головной организации (п. 2 письма ФНС от 15.11.2019 № БС-4-11/23247).

В этом же письме ФНС пояснила, что при переходе на централизованную уплату НДФЛ налог надо перечислять в бюджет одной платёжкой — без разбивки по суммам — и с указанием ОКТМО ответственного плательщика: головной организации или ответственной «обособки».

Мы обобщили информацию по централизованной уплате НДФЛ в таблице.

| Вариант централизованной уплаты НДФЛ | Может перейти на централизованную схему | Не может перейти на централизованную схему |

|---|---|---|

| Через центральный офис | Если головная организация имеет тот же ОКТМО, что и ОП | ОП расположено в другом муниципальном образовании или районе города федерального значения |

| Через ответственное ОП | Обособленные подразделения имеют ОКТМО, отличный от ОКТМО центрального офиса | Обособленные подразделения находятся в том же муниципальном образовании, что и «голова» |

Новые правила отчётности

Один ОКТМО — один ответственный за отчёт

Схожий алгоритм законодатели попытались зафиксировать и в части отчётности. С 2020 года компании с обособленными подразделениями могут сдавать справки 2-НДФЛ и расчёты 6-НДФЛ централизованно через головную организацию или через ответственное обособленное подразделение (п. 2 ст. 230 НК РФ).

Ограничения здесь те же самые: все подразделения, за которые отчетность сдается по принципу «одного окна», должны иметь одинаковый ОКТМО, т. е. находиться в одном муниципальном образовании. При этом если «обособки» находятся в том же муниципалитете, что и головная организация, то отчётность можно сдавать только через центральный офис. Назначить ответственное ОП в таком случае нельзя.

Причем здесь законодатели допустили ту же недоработку: в НК речь идет исключительно об организациях с несколькими обособленными подразделениями. Но эту оплошность ФНС России исправила уже упоминавшимся письмом от 15.11.2019 № БС-4-11/23247, указав, что компании с одной «обособкой» тоже могут сдавать отчётность централизованно через головной офис, если находятся в одном с ним муниципалитете.

Один расчёт или несколько?

Непосредственно из текста НК неясно, как подавать централизованную отчетность (п. 2 ст. 230 НК РФ). Нужно ли на каждое подразделение сдавать свой расчёт или всю информацию включать в единый документ?

Эти моменты специалисты ФНС или Минфина тоже пока не прояснили. Из писем ФНС можно сделать вывод, что подавать нужно один документ со сведениями обо всех доходах, которые выплатили «подведомственные» подразделения (см. письма от 27.12.2019 № БС-4-11/27059@, от 11.12.2019 № БС-4-11/25485@ и от 10.12.2019 № БС-4-11/25356@).

Это согласуется со ст. 230 НК РФ, где слова «расчёт» и «документ» используются в единственном числе. И, на первый взгляд, не противоречит Порядку заполнения 6-НДФЛ, где есть требование «разбивать» данные исключительно по ОКТМО (п. 1.10 Порядка заполнения 6-НДФЛ, утв. Приказом ФНС России от 14.10.2015 № ММВ-7-11/450@). А раз у всех «подведомственных» подразделений ОКТМО один, то можно заполнить и один расчёт 6-НДФЛ. Это с одной стороны.

С другой стороны, в п. 2.2 Порядка говорится: если расчёт заполняет организация с обособленными подразделениями, то на титульном листе указывается КПП по месту учёта организации по месту нахождения её ОП.

Получается, что указать на едином расчёте КПП ответственной «обособки» или «головы» при действующем Порядке заполнения невозможно. Придётся оформлять несколько комплектов расчёта.

Это противоречие ФНС попыталась устранить, отметив, что расчёт надо заполнять один — по ОКТМО, а в поле КПП указывать код по месту учёта ответственной «обособки» (письмо ФНС от 25.12.2019 № БС-4-11/26751@). Но это решает проблему лишь частично, т.к. не оговаривает ситуацию, когда расчёт за подразделения подаёт головная организация из того же муниципалитета. Будем надеяться, что и в этой части ФНС пойдет навстречу налоговым агентам, разрешив формировать единый расчёт с указанием КПП центрального офиса.

Учитывать ли договоры ГПХ?

Есть и ещё одна недоработка: устанавливая принцип «одного окна» для расчёта 6-НДФЛ, законодатель почему-то указал только на доходы работников подразделений. Тогда как по общему правилу в него включаются также данные о доходах по договорам ГПХ.

По этому поводу пока нет никаких, даже косвенных разъяснений. В своих письмах ФНС цитирует п. 2 ст. 230 НК РФ как есть, упоминая только про работников. В то же время в Порядке заполнения 6-НДФЛ не говорится, что нужно заполнять отдельный расчёт по выплатам ГПХ. Поэтому полагаем, что в «централизованный» 6-НДФЛ можно включать не только выплаты в пользу работников, но и доходы по договорам ГПХ.

Как перейти на новый порядок

Здесь тоже всё неоднозначно. О переходе на централизованную сдачу отчётности и уплату НДФЛ нужно уведомить все налоговые, в которых организация состоит на учёте по месту нахождения обособленных подразделений (п. 2 ст. 230 НК РФ). При этом не оговорено, что уведомлять нужно инспекции лишь на той территории, где будет применяться новый порядок.

Другими словами, строго по букве НК РФ, если у организации, к примеру, два подразделения в Иркутске и одно в Хабаровске, то при переходе на принцип «одного окна» она должна направить уведомления сразу в три ИФНС (в Иркутск по месту нахождения каждого из подразделений и в Хабаровск). Учитывая, что налоговые органы — единая и централизованная система (п. 1 ст. 30 НК РФ), такой порядок уведомления явно избыточен. Что и подтвердила ФНС России, которая указала, что подать уведомление о переходе на централизованную уплату НДФЛ нужно только один раз — в «ответственное» подразделение (головную организацию). Все дальнейшие извещения ИФНС разошлёт сама (письма ФНС России от 27.12.2019 № БС-4-11/27059@ и от 16.12.2019 № БС-4-11/25885@).

Что касается сроков подачи уведомления о переходе на централизованную уплату НДФЛ, то НК предписывает это делать до 1 января очередного года (п. 2 ст. 230 НК РФ). Но поскольку 1 января — всегда выходной день, то крайний срок переносится на первый рабочий день года (п. 7 ст. 6.1 НК РФ). А в отношении 2020 года это можно было сделать аж до конца января (письмо ФНС России от 25.12.2019 № БС-4-11/26740). Форма уведомления утверждена Приказом ФНС России от 06.12.2019 № ММВ-7-11/622@.

Алексей Крайнев, налоговый юрист

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

НДФЛ: в какой бюджет зачисляется, кто осуществляет отчисления

Одним из основных налоговых сборов, взимаемых с граждан нашей страны, является НДФЛ. В какой бюджет зачисляется эта выплата из кармана каждого россиянина, интересует многих, так как все мы, разумеется, хотели бы видеть, каким благоприятным изменениям поспособствуют затраченные средства. Кроме того, в какой из бюджетов направлять НДФЛ – предопределяющий вопрос для каждой организации-работодателя, удерживающей налог с трудящихся в ней сотрудников, и прочих организаций, имеющих необходимость по самостоятельной уплате налога с полученных ими доходов.

НДФЛ: в какой бюджет зачисляется?

В какой бюджет зачисляется налог на доходы физических лиц

Налог подоходной категории, взимаемый с физических лиц, имеет одну интересную особенность, отличающую его от большинства иных сборов. Так, он относится к категории федеральных налогов, то есть актуальных для всех жителей страны, получающих денежные средства на ее территории. Тем не менее, вопреки всем привычным нормам, собранные с него деньги уходят не в бюджет Федерации, а непосредственно в казну:

- региональную;

- местную.

Даже будучи выплатой, установленной на Федеральном уровне, налог на доходы физических лиц впоследствии поступает в бюджеты регионов и городов, а также иных населенных пунктов

При этом обязательно должны соблюдаться соответствующие пропорции: 85% региону, а оставшаяся величина – муниципальному образованию.

К слову, из-за такого нетрадиционного распределения всегда сложно сказать, на что будут потрачены деньги налогоплательщиков. Применение средств, поступивших по данному сбору универсально, их могут пустить на:

- ремонт образовательных учреждений;

- обеспечение нужд системы здравоохранения;

- восстановление поврежденных автомобильных трасс и т.д.

Обратите внимание на еще один интересный факт: при распределении полученных средств в бюджет города, выплата от конкретного россиянина поступит не в тот город, где он проживает, а в том, где он трудится, то есть получает свой доход.

Налог на доходы физических лиц — самая известная из всех выплат в казну, так как взимается она абсолютно с каждого человека

Кем и как осуществляется перечисление НДФЛ в бюджет

Согласно Налоговому кодексу нашей страны, плательщиками налога подоходной категории, являются граждане, которые получают средства из источника, находящегося на территории Российской Федерации. При этом, они могут принадлежать к двум различным категориям:

- нерезидентам;

- резидентам страны.

НК РФ Статья 207. Налогоплательщики

Резидентом является житель нашей страны, имеющий паспорт российского гражданина и постоянную регистрацию на территории РФ. При этом, резидент получает или сохраняет свой статус, проживая на территории страны не менее чем 183 дня в году. Для резидентов Российской Федерации в отношении НДФЛ действует так называемая общая ставка, актуальная на данный момент времени. В текущем году она составляет 13% от величины полученного дохода.

Приведем пример: если гражданин, например, в месяц до вычета НДФЛ имеет оклад, равный 10 тысячам рублей, то на руки он будет получать на 13% (то есть на 1 тысячу 300 рублей) меньше. Получается, что в итоге на его расходы останется 10000-1300=8 тысяч 700 рублей.

Наиболее существенным отличием между статусом резидента и нерезидента является то, что представители каждой категории платят в государственную казну совершенно разные суммы с получаемых ими на территории России доходов

Исходя из определения резидента, можно с легкостью сказать, кто же такой он – нерезидент. Фактически, таковым является лицо, покидавшее родину слишком часто, и по итогу не набравшее 183 дней пребывания на ее территории. Основное отличие между двумя этими статусами на практике будет отражаться в величине выплачиваемого налогового сбора на доходы физических лиц.

Если лицо ввиду длительного и частого отсутствия на территории России признается нерезидентом, то в этом случае величины подоходного налога для него будут совершенно иными.

Так, ставка, актуальная для нерезидентов, составляет 30% от величины дохода. Потому, если наш герой будет получать тот же оклад в 10 тысяч рублей, и то после подоходного налога у него будет оставаться на 30% (то есть 3 тысячи рублей) меньше. Следовательно, он сможет распоряжаться такой суммой: 10000-3000=7 тысяч рублей.

Согласитесь, разница весьма ощутима. При этом, в нашем примере рассматривается изначально небольшая сумма дохода. В тех же ситуациях, когда данный показатель будет большим, гражданину придется отдать в государственную казну куда более значительное количество денежных средств.

Данный налог положено выплачивать только тем гражданам, которые являются работниками организаций, располагающихся на территории нашей страны, или получают доход из иных источников, также расположенных на ее территории

Независимо от того, кем является гражданин (нерезидентом или резидентом), чтобы с него взымался налог, необходимо иметь источник поступающего дохода на территории Российской Федерации.

Перечислять налоговый сбор в казну страны налогоплательщики могут различными способами:

- по сути, не принимая участия в процессе, через посредника – налогового агента, коим назначается организация-работодатель физического лица;

- либо самостоятельно, если гражданин получается средства систематически или разово.

Какие доходы облагаются налогом на доходы физического лица

К сожалению, у жителей нашей страны сложились ложные представления относительно того, что в реальности представляет собой доход физического лица. Потому, подавляющее большинство жителей России на самом деле нарушает закон, не отчисляя часть поступивших к ним в обход налогового агента средств в государственный бюджет.

Существует перечень доходов, с которых вы обязаны платить данный налоговый сбор, о которых вы могли ранее не подозревать. Советуем вам изучить его внимательно, дабы впоследствии не столкнуться с законными последствиями

Доходом же является совокупное количество поступающих к человеку средств, идущих из определенных источников. Так, речь идет о деньгах, заработанных:

- при реализации недвижимости, которая находилась в собственности гражданина менее 5 лет с момента ее приобретения у предыдущего хозяина;

- на сдаче в аренду какого-либо имущества, не обязательного недвижимого;

- из доходов, источники которых располагаются за пределами границ нашей страны;

- впоследствии участия в каких-либо розыгрышах (за исключением тех случаев, когда разыгрывающая средства организация берет на себя обязанности налогового агента);

- в виде оплаты за выполненную работу (также если давшая работу организация не взяла на себя функции налогового агента);

- прочие доходы.

Для обозначенных выше доходов действует все та же ставка, что и для заработной платы – 13% для резидентов и 30% для нерезидентов.

Разумеется, многие возмутятся, услышав, что должны отчислять в казну средства даже с выигранных денежных призов. Однако, таков закон, и мы, как законопослушные граждане, обязаны ему следовать. В конце концов, перечисленные государству средства впоследствии пойдут непосредственно на благоустройство нашей же страны.

Выплата налоговых сборов производится в официальном порядке, путем проставления в соответствующей документации верных кодов бюджетной классификации

Как выплатить налог на доходы физического лица государству

Уплатить положенный казне сбор можно единым платежом согласно актуальному коду бюджетной классификации (КБК). Эти коды необходимо знать каждому работодателю, предпринимателю или простому гражданину, отчисляющим денежные средства в казну страны.

Итак, далее в таблице мы отразили актуальные на сегодняшний день кодировки.

Таблица 1. КБК для уплаты подоходного сбора

| Код бюджетной классификации | Для каких доходов |

|---|---|

| 18210102010011000110 | Для организаций-работодателей, перечисляющих в казну сбор с доходов сотрудников. |

| 18210102020011000110 | Код, использующийся при отчислении средств с доходов, полученных индивидуальными предпринимателями, нотариусами и адвокатами. |

| 18210102030011000110 | Кодировки, использующиеся для отчислений с доходов, полученных согласно 228 статье Налогового Кодекса. |

| 18210102040011000110 | Последовательность цифр, которая используется для перечисления НДФЛ в казну лицами, являющимися иностранцами, использующими патент в трудовой деятельности. |

Грамотность относительно вопросов, связанных с налогообложением, необходима не только налоговым агентам, но и простым гражданам, поэтому, внимательно прочтите статью и изучите более подробно заинтересовавшую вас в ней информацию

Налоговый вычет – это обязательство государства перед гражданином частично компенсировать ему уплаченные налоги или же разрешить не платить их на часть полученного дохода. Но такая возможность предоставляется не по всем вариациям налогов, а лишь в строго ограниченных случаях. И, кстати, сейчас можно подать заявку на налоговый вычет через «Госуслуги», буквально не выходя из дома. Как это сделать, читайте в специальной статье.

Заключение

В какой бюджет зачисляется НДФЛ, как именно его выплачивают, и с каких доходов нужно выделять долю государству – все эти вопросы должен выяснить каждый гражданин нашей страны, а также каждая организация, для того, чтобы при выплате налоговых сборов не нарушать закон. Помните, что за отказ от уплаты впоследствии подразумевается определенное наказание, в первую очередь представленное такими санкциями, как штраф и пеня на просрочку.

Выплата налогов и дальнейшее их использование государством – система, существующая много лет, налаженная таким образом, чтобы деньги граждан шли на их же общие нужды. Поэтому, избегая уплаты сборов, прежде всего вы наносите урон самим себе.

Видео – НДФЛ: учет и начисление

Порядок расчета и срок перечисления подоходного налога с зарплаты в 2021 году

Подоходный налог с зарплаты начисляется и удерживается фирмой с заработной платы каждого конкретного работника. Как правильно рассчитать налог к уплате? Когда перечислять НДФЛ с зарплаты в бюджет? Есть ли штрафы за несвоевременную уплату подоходного налога в 2021 году? Ответы на эти и другие вопросы рассмотрим в материале далее.

Понятие и ставки подоходного налога в 2021 году

Подоходный налог (НДФЛ) — налог, уплачиваемый с полученных доходов всеми резидентами и нерезидентами России. Рассчитывает, удерживает и перечисляет подоходный налог с зарплаты налоговый агент, т.е. лицо, выплачивающее доход.

Под налогообложение подпадают практически все доходы физика:

- заработная плата;

- премии, надбавки;

- вознаграждения, полученные в рамках выполнения договоров гражданско-правового характера;

- выигрыши;

- доходы, полученные в натуральной форме и т.д.

Ставки подоходного налога зависят от статуса физлица и вида дохода:

дивидендам, выплачиваемым нерезидентам

доходам по ценным бумагам российских компаний

Какие суммы не облагаются подоходным налогом

НК РФ не содержит определенных льгот по НДФЛ. Но предусматривает определенные суммы:

- в виде доходов, которые не облагаются налогом вовсе;

- которые не облагаются налогом в установленном размере и вычитаются из полученного дохода (вычеты). То есть полученный доход уменьшается на величину вычета и с остатка удерживается подоходный налог.

- стандартные (детские вычеты);

- имущественные (на приобретение/ продажу имущества);

- социальные (на лечение, обучение, пенсионное обеспечение);

- профессиональные (только для физлиц, выполняющих работы по договорам ГПХ, а также ИП, самозанятых лиц и т.п.);

- инвестиционные (для физлиц, которые открывают инвестиционные счета, а также получают доходы от продажи (погашения) ценных бумаг, обращающихся на ОРЦБ).

Порядок удержания подоходного налога из заработной платы

Доход в виде заработной платы начисляется один раз в месяц, в последний день месяца (п. 2 ст. 223 НК РФ). Соответственно, один раз в месяц должен исчисляться и удерживаться подоходный налог с зарплаты. Это положение подтверждено письмами Минфина РФ от 12.09.2017 № 03-04-06/58501, от 10.04.2015 № 03-04-06/20406. Исключение составляет ситуация увольнения работника, при которой расчет его заработной платы за текущий месяц делается в день увольнения (последний рабочий день).

Сроки уплаты в бюджет подоходного налога с начисленной зарплаты, в соответствии с п. 6 ст. 226 НК РФ, связаны с датами фактической выплаты доходов. НДФЛ с заработной платы перечисляется не позднее следующего дня за днем его выплаты.

В связи с тем, что ст. 136 ТК РФ обязывает организации выплачивать заработную плату не реже 2 раз в месяц (за первую и за вторую его половины), заработная плата фактически выплачивается дважды:

- в текущем месяце за его первую половину (аванс);

- в следующем за расчетным месяце за его вторую половину (окончательный расчет).

С 03.10.2016 ст. 136 ТК РФ ограничивает срок, в течение которого начисленная зарплата должна быть выплачена: дата выплаты не может устанавливаться более поздней, чем 15 календарный день, наступающий после периода, за который зарплата начислена.

Нужно ли уплачивать НДФЛ при выплате аванса? Если его платят до окончания месяца, с которым он связывается, то не нужно. Аванс — это еще не заработная плата, а выплата в счет той суммы, которая будет рассчитана только в последний день месяца. Точка зрения о том, что НДФЛ с аванса перечислять не нужно, подтверждается письмами Минфина РФ от 15.12.2017 № 03-04-06/84250, ФНС от 29.04.2016 № БС-4-11/7893, от 26.05.2014 № БС-4-11/10126@.

Особой является ситуация с авансом, дата выплаты которого совпадает с последним днем месяца (т. е. днем начисления дохода за этот месяц). Налоговые органы полагают, что НДФЛ с такого аванса уплачиваться должен. Поддержать их могут и судебные инстанции (см. определение ВС от 11.05.2016 № 309-КГ16-1804).

Правила расчета аванса строго не установлены. Начисление суммы выплачиваемого аванса в бухгалтерском учете не делается. Фирма сама вправе принять решение о том, в какой сумме он будет выплачиваться. Это может быть полная сумма заработной платы, начисленной за первую половину месяца, без удержания из нее суммы подоходного налога, или сумма заработной платы, уменьшенная на величину НДФЛ. Второй вариант для организации предпочтительнее в связи с вероятной возможностью прекращения работы сотрудником во второй половине месяца. В этом случае взять не удержанный с выплаченных доходов подоходный налог будет просто не из чего.

Алгоритм расчета подоходного налога с зарплаты в 2021 году на примере

Рассмотрим порядок расчета и удержания подоходного налога с заработной платы.

Самохина Л.А. работает продавцом в ООО «Альтернатива». Ее заработная плата составляет 30 тыс. руб. в месяц. У Самохиной на иждивении находятся 3-е детей и она написала заявление о предоставлении ей стандартного вычета.

Необлагаемые налогом суммы вычета составят:

1 400 руб. — на 1-го ребенка;

1 400 руб. — на 2-го ребенка;

3 000 руб. — на 3-го ребенка.

Величина налога к удержанию за январь 2021 года равна: 3 146 руб. ((30 000 — 1 400 — 1 400 — 3 000) *13%)

Выплатив зарплату, ООО «Альтернатива» обязано перечислить удержанный из заработной платы налог.

Рассмотрим порядок перечисления подоходного налога с зарплаты в бюджет.

Перечисление подоходного налога в 2020-2021 годах

В настоящее время установлен единый срок для уплаты НДФЛ со всех форм выплаты заработной платы. Перечислить НДФЛ в бюджет организация обязана не позднее дня, следующего за днем фактической выплаты зарплаты с учетом переноса срока из-за выходных и праздничных дней (п. 2 ст. 223, п. 6. ст. 226 НК РФ).

Особый срок для перечисления НДФЛ установлен по больничным и отпускным. Удержанный налог надо перечислить в бюджет не позднее последнего числа месяца, в котором произведены такие выплаты.

В платежном поручении на перечисление НДФЛ с заработной платы в поле 101 «Статус плательщика» указывают цифру 02, соответствующую статусу налогового агента.

При оформлении платежных поручений следует учитывать, что приказом Министерства финансов РФ от 30.10.2014 № 126н отменено требование об обязательности заполнения поля 110 «Тип платежа».

Важно! Нарушение срока перечисления подоходного налога (даже на один день) наказывается не только пенями, но и штрафом в размере 20% от несвоевременно уплаченной суммы (ст. 123 НК РФ).

Итоги

Срок перечисления НДФЛ с зарплаты зависит от даты фактического получения дохода. С 2016 года этот срок стал единым для всех форм выплаты зарплаты: не позже дня, наступающего за днем ее фактической выдачи с учетом возможности переноса из-за выходных дней. Исключение установлено для больничных и отпускных, крайний срок уплаты налога с которых соответствует последнему дню месяца их выплаты.

В какой бюджет платить НДФЛ: процедура перечисления налога

Большинству плательщиков НДФЛ важно знать маршрут движения денежных средств. В статье расскажем, в какой бюджет платится НДФЛ, какие нормативные акты следует изучить бухгалтеру при расчетах налога.

Что входит в понятие НДФЛ

Законодательство, а именно Глава 23 Налогового Кодекса РФ, даёт понятное разъяснение всем аспектам, связанным с налогом на доходы физических лиц (НДФЛ). Итак, НДФЛ – это прямой налог в Российской Федерации, исчисляющийся в процентах от общего дохода физического лица (за исключением тех доходов, которые налогами не облагаются).

Кто является плательщиком НДФЛ? Согласно ст.207 НК РФ плательщиками НДФЛ являются физические лица:

Находится на территории РФ более 183 календарных дней в течение 12 следующих подряд месяцев

Пример 1. Гражданин иностранного государства Рустам Р. работал каменщиком в ООО «АБВ» с 01.09.2016 по 31.03.2017, после чего покинул страну. Таким образом, согласно ст.207 НК РФ, данный гражданин является физическим лицом, находившимся на территории Российской Федерации на протяжении 212 дней, исполнявшим трудовые обязанности, а, значит, он выступает в роли налогового резидента с обязанностью уплаты налога на доходы физических лиц.

Кто обязан исчислять, удерживать, уплачивать НДФЛ

В соответствие со ст.226 НК РФ обязаны исчислять у физического лица (налогоплательщика) и уплачивать в бюджет определённую сумму налога следующие контрагенты:

- организации, зарегистрированные в Российской Федерации;

- предприниматели (обязаны уплачивать как за себя лично, так и за наёмных работников);

- практикующие частным образом нотариусы;

- адвокаты, организовавшие частные адвокатские кабинеты или консультации;

- обособленные подразделения компаний, головные офисы которых зарегистрированы в иностранных государствах, но подразделения расположены на территории Российской Федерации

Таким образом, ответственность за исчисление, удержание и уплату налога на доходы физических лиц возложена не на работника, как налогоплательщика, а на работодателя. Читайте также статью: → «Плательщики НДФЛ 2021: налоговые резиденты и нерезиденты».

Процедура перечисления налога в бюджет

Для того, чтобы перечислить налог, его нужно сформировать. Итак, в Российской Федерации (ст.224 НК РФ) принят единый налог на заработную плату налоговых резидентов и составляет 13% (в данной статье не рассматриваются иные ставки НДФЛ):

- Исчислить налог 13% от дохода работника.

- Определить налоговый вычет:

- стандартный – в соответствии со ст.218 НК РФ

- социальный – в соответствие со ст. 219 НК РФ

- имущественный – в соответствие со ст. 220 НК РФ

- Удержать налог при фактической выплате заработной платы.

- Перечислить удержанный налог в бюджет не позднее дня, следующего за днём выплаты заработной платы.

Пример 2. В ООО «АБВ» сотрудникам заработная плата выплачивается 2 раза в месяц – 10 и 25 числа. Зарплата за февраль была выплачена 25 февраля и 10 марта. Налог в бюджет необходимо перечислить не позднее 11 марта., т.к. уплата налога на доходы физических лиц производится за тот календарный месяц, за который была выплачена заработная плата.

Куда идут налоги с зарплаты

В соответствии со ст.58 и ст.61 Бюджетного Кодекса РФ:

- 85% налогов с зарплаты идут в бюджет республики, области, края, автономного округа или автономной области пребывания налогоплательщика;

- 15% налогов отчисляются муниципальному образованию, т.е. уходят в городской бюджет.

Таким образом, налог, уплаченный с заработной платы работника, уходит в бюджеты двух уровней.

Каждый год планируется распределение бюджета, т.е. расходы, где отражены все важнейшие сферы жизнедеятельности субъекта РФ и муниципального образования такие, как:

- образование;

- социальная политика;

- здравоохранение;

- ЖКХ;

- национальная безопасность;

- культура;

- физкультура и спорт и т.д.

В чём особенность уплаты НДФЛ обособленного подразделения

Все организации Российской Федерации, имеющие в свой структуре обособленные подразделения, производят уплату налога как по месту основного пребывания, так и по месту пребывания своих подразделений. Таким образом, уплата налога данными организациями осуществляется в бюджеты тех муниципальных образований, на территории которых они располагаются (ст.226 НК РФ).

Сумма уплаты налога исчисляется исходя из суммы дохода физических лиц – работников обособленного подразделения и лиц, получающих доход от данной организации по договорам гражданско-правового характера. Читайте также статью: → «Сроки уплаты НДФЛ для физических, юридических лиц, для предпринимателей в 2021».

Пример 3. В г. Екатеринбурге на протяжении долгого периода успешно ведёт свою деятельность магазин ИКЕА. В данном случае магазин, расположенный в Екатеринбурге, будет рассматриваться в качестве обособленного подразделения, т.к. головная компания расположена в Швеции. Таким образом уплата налога на доходы физических лиц, сотрудников магазина, будет произведена в бюджеты Свердловской области и г.Екатеринбурга.

Какие нормативные акты регулируют НДФЛ

Какие статьи следует изучить:

| Нормативные акты | Комментарии |

| ст.207 Налогового Кодекса РФ | Налогоплательщики |

| ст. 217 НК РФ | Доходы, не подлежащие налогообложению |

| ст.218 НК РФ | Стандартный налоговый вычет |

| ст.219 НК РФ | Социальный налоговый вычет |

| ст.220 НК РФ | Имущественный налоговый вычет |

| ст.224 НК РФ | Определение налоговой ставки |

| ст. 226 НК РФ | Особенности исчисления налога, в т.ч. организациями с обособленными подразделениями. Порядок и сроки уплаты НДФЛ, |

| ст. 56, ст.61 Бюджетного Кодекса РФ | Распределение НДФЛ по бюджетам |

Ответственность работодателя за уклонение от уплаты НДФЛ

Статья 123 НК РФ содержит информацию и рисках неправомерного неудержания или неперечисления налога в пользу бюджета влечёт за собой штрафные санкции в виде 20% от суммы, подлежащей уплате.

В случае, если уклонение от уплаты налогов примет масштабы крупных размеров – в силу вступает ст.199 Уголовного Кодекса РФ, что влечёт за собой штраф 100000-300000 рублей или в размере заработной платы за период 1-2 года с лишением права занимать определённые должности на срок до 3 лет, либо арестом на срок до 6 месяцев или лишение свободы до 2 лет.

В каких случаях НДФЛ не уплачивается

Законодательство указывает виды доходов физических лиц, не подлежащих налогообложению, в связи с чем бухгалтеру необходимо очень хорошо знать эти аспекты, дабы избежать ошибок в начислении НДФЛ. В нижеприведённой таблице указаны доходы физических лиц, связанных с участием настоящего или бывшего работодателя. Итак, в соответствие со статьёй 217 НК РФ, уплате НДФЛ не подлежат следующие доходы:

Пособие по беременности и родам

Бесплатное жильё, коммунальные услуги, топливо или денежное возмещение

Натуральное довольствие или денежное возмещение

Компенсация за неиспользованный отпуск

Стоимость билетов в обе стороны на всех видах транспорта, услуги аэропортов, комиссионные сборы, провоз багажа

Найм жилого помещения

Получение и регистрация загран.паспорта

Обмен валюты, чеков

Питание (до 700 рублей на территории РФ и до 2500 рублей за пределами РФ)

Средства индивидуальной защиты (СИЗ)

Добровольное медицинское страхование (ДМС)

Адресная помощь малоимущим и социально незащищённым гражданам, выделенная из разного уровня бюджетов

Материальная помощь работникам

Возмещение стоимости лекарственных препаратов работникам, членам их семей, бывшим работникам

Рубрика “Вопросы и ответы”

Вопрос №1. Моя компания проводила розыгрыш иномарки, и я стала счастливым обладателем выигрыша. Придётся ли мне платить НДФЛ?

В соответствие со ст. 217 НК РФ уплате НДФЛ не подлежат призы и подарки стоимостью до 4000 рублей. Ваш приз, вероятно, превышает указанную сумму, в связи с чем придётся уплатить налог на доходы физических лиц в части, превышающей 4000 рублей. Читайте также статью: → «Порядок обложения подарков для сотрудников страховыми взносами и НДФЛ».

Вопрос №2. Мой сын является студентом университета. За 2015 год я заплатила за учёбу 152000 рублей, а размер моего налога по справке 2НДФЛ составил 38465 рублей. Как будет рассчитываться налоговый вычет?

В соответствии со ст.224 НК РФ налоговая ставка составляет 13%. 152000*13%=19760 рублей – данная сумма подлежит налоговому вычету. Учитывая Ваш налоговый вычет в 2015 году – 38465 рублей – Вы можете обратиться к работодателю или в органы ФНС с заявлением для возврата сумме в размере 19760 рублей.

Вопрос №3. Я работаю в музыкальной школе и воспитываю троих детей. Есть ли какие-то льготы при расчёте НДФЛ?

Статья 218 Налогового Кодекса РФ обеспечивает Вас налоговым вычетом на троих детей следующим образом:

- на старшего ребёнка 1400 рублей,

- на среднего ребёнка 1400 рублей,

- на младшего ребёнка 3000 рублей.

В вопросе не указан возраст детей и состояние здоровья, поэтому возможно рассмотреть ещё ситуации налоговых вычетов:

- ребёнок-инвалид до 18 лет – 12000 рублей,

- ребёнок учится в начальном, среднем или высшем профессиональном учебном заведении на очном отделении в возрасте до 24 лет и имеет инвалидность I или II группы – 12000 рублей.