Когда можно перейти на патентную систему налогообложения?

Переход ИП на патентную систему налогообложения

Как ИП перейти на патентную систему налогообложения:

- Подать заявление.

- Получить патент.

- Оплатить налог.

- Вести учет.

Выбрать этот выгодный и удобный способ расчетов с бюджетом имеет право не каждый индивидуальный предприниматель.

Патентная система налогообложения (ПСН) — это специальный налоговый режим для индивидуальных предпринимателей, который предусматривает освобождение от уплаты отдельных налогов (каких именно, мы и рассмотрим ниже) и уплату фиксированных платежей.

ПСН регулирует глава 26.5 НК РФ и регламентируют законы субъектов РФ. Законодательные органы субъектов РФ определяют, как перейти на патент в 2020 году для ИП с УСН, ЕНВД или общей системы налогообложения: сроки, размеры потенциально возможного к получению ИП годового дохода по видам предпринимательской деятельности и ставку налога в пределах, установленных Налоговым кодексом РФ.

Патент стал электронным

В 2021 году индивидуальные предприниматели могут получать патенты в электронном виде без дублирования на бумаге. В силу поправок в главу 26.5 Налогового кодекса РФ патент оформляют с любого числа месяца на любое количество дней, но не менее, чем на месяц, в пределах календарного года. Желаемый срок ИП указывает в заявлении с конкретными датами. Заявление на получение электронного патента направляется в налоговый орган через «Личный кабинет ИП» на официальном сайте ФНС России или по телекоммуникационным каналам связи.

На ПСН разрешили учитывать страховые взносы

C 01.01.2021 индивидуальным предпринимателям разрешили уменьшать стоимость патента:

- на фиксированные страховые взносы за себя;

- страховые взносы за работников;

- сумму больничных за первые три дня болезни.

Для этого нужно отправить в ИФНС уведомление по форме КНД 1112021. В зачет принимают только взносы и пособия по безработице, перечисленные (а не начисленные!) в период действия патента. Если патент закончился в июле, а взносы за июль уплатили в августе, они на уменьшение не идут.

Кто вправе перейти на ПСН

Использовать такую выгодную систему, как ПСН, вправе только предприниматели, зарегистрированные в установленном порядке. Переход на патентную систему налогообложения для предпринимателя возможен при соблюдении всех условий, установленных законодательно. Применять ПСН разрешено только ИП, среднесписочная численность персонала которого (включая работников по договорам гражданско-правового характера) по всем видам деятельности не превышает 15 человек за налоговый период (п. 5 ст. 346.43 НК РФ). Кроме того, существует ограничение по ежегодному доходу — не более 1 млн рублей (региональные законы изменяют этот лимит).

Главным условием перехода является соответствие осуществляемых ИП видов деятельности утвержденным перечням, разрешенных для применения патентной системы. В пункте 2 статьи 346.43 НК РФ поименованы виды предпринимательской деятельности, в отношении которых применяется ПСН. Полный перечень видов деятельности устанавливают своими законами и нормативными актами субъекты РФ. Например, Законом Санкт-Петербурга № 551-98 от 30.10.2013 «О введении на территории Санкт-Петербурга патентной системы налогообложения» установлены следующие виды предпринимательской деятельности:

- ремонт и пошив швейных, меховых и кожаных изделий, головных уборов и изделий из текстильной галантереи, ремонт, пошив и вязание трикотажных изделий;

- парикмахерские и косметические услуги;

- химическая чистка, крашение и услуги прачечных;

- техническое обслуживание и ремонт автотранспортных и мототранспортных средств, машин и оборудования;

- оказание автотранспортных услуг по перевозке пассажиров и грузов автомобильным транспортом;

- услуги по обучению населения на курсах и по репетиторству;

- ремонт компьютеров и коммуникационного оборудования;

- и другие.

С 01.01.2021 расширен перечень видов деятельности, в отношении которых разрешено применение ПСН, в том числе теми, которые применялись в рамках ЕНВД:

- автомойки и автостоянки;

- ремонт транспортных средств;

- техническое обслуживание автотранспортных средств.

Это должно облегчить переход предпринимателей на патент с ЕНВД, Субъекты РФ получат право вводить на своей территории ПСН в отношении любых видов деятельности, перечисленных в ОКВЭД, устанавливать в отношении таких видов деятельности любые физические показатели для расчета налоговой базы.

Переход на ПСН: сроки и документы

Законодательно установленный срок подачи заявления на переход на патент в 2020 году — не позднее чем за 10 рабочих дней до начала ее применения (п. 2 ст. 346.45, п. 6 ст. 6.1 НК РФ). Плательщики единого налога или УСН начинают применение патентной системы только с начала года — с 01.01.2021. Предприниматели на общей системе вправе перейти на патент в любое время в течение года. До какого числа нужно перейти с ЕНВД на патент тем ИП, которые намерены применять эту систему налогообложения в 2021 году, — не позднее 17.12.2020 (письмо ФНС № СД-4-3/19053@ от 20.11.2020).

Как перейти

Процедура перехода и применения ПСН пошагово:

- Подаем заявление.

- Получаем патент.

- Оплачиваем налог.

- Ведем налоговый учет.

Рассмотрим подробно все шаги.

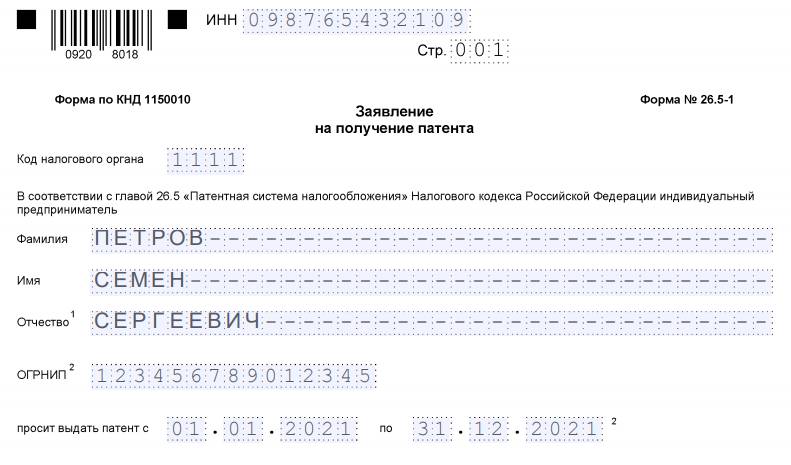

Подача заявления и регистрация

В соответствии со ст. 346.44 НК РФ, переход на применение патентной системы налогообложения осуществляется только на добровольной основе. Налогоплательщику достаточно подать в территориальный орган ФНС России заявление на получение патента. Форма утверждена в письме ФНС России № СД-4-3/2815@ от 18.02.2020.

Заявление подается в ИФНС по месту регистрации в срок не позднее чем за 10 рабочих дней до начала ведения деятельности на основе ПСН.

Заявление в налоговую подается несколькими способами:

- лично или через представителя;

- почтой ценным письмом с описью вложения;

- в электронной форме через интернет.

Кроме заявления, какие документы нужны для получения патента для ИП в 2020 году, — никакие. Всю необходимую информацию налоговики получат из отчетов и данных, содержащихся в ЕГРИП. Заявление — это единственный документ, который составляет сам предприниматель.

Получение патента и срок его действия

Статьей 346.45 НК РФ определено, что ИП сам принимает решение о переходе на ПСН и подает заявление в удобное время. Но важно учитывать сроки действия патента. Его разрешается оформить на период от 1 до 12 месяцев включительно в пределах календарного года, то есть срок его действия не переходит на следующий год.

В течение 5 дней со дня получения заявления налоговый орган обязан выдать патент либо уведомить об отказе в его выдаче. То есть перейти на патентную систему налогообложения разрешено через 5 дней после подачи заявления.

Форма патента утверждена в приложении к приказу ФНС № ММВ-7-3/599@ от 26.11.2014. В 2020 году она не менялась.

Срок действия

В случае прекращения деятельности, в отношении которой применялась ПСН, до истечения срока действия патента налоговым периодом признается период с начала его действия до даты прекращения такой деятельности (пп. 2 и 3 ст. 346.49 НК РФ).

Стоимость и время оплаты

Размер фактически полученного дохода не влияет на сумму обязательств при ПСН.

Налоговая ставка установлена в размере 6%. Законами субъектов РФ иногда устанавливается сниженная налоговая ставка.

Размер налога рассчитывается по формуле:

Налог = (база / 12 мес × срок) × 6%,

- налог — расчетная патентная стоимость, подлежащая уплате;

- база — потенциально возможный годовой доход ИП, размер которого устанавливается законами субъектов РФ и зависит от вида деятельности и места осуществления деятельности;

- срок — выбранный ИП срок действия патента от 1 до 12 месяцев;

- 12 мес — календарный год, 12 месяцев.

После расчета стоимости остается произвести оплату в установленные сроки.

В случае получения патента на срок до шести месяцев оплата производится единовременно не позднее срока окончания его действия.

Если патент выдан на срок от шести месяцев до одного года: 1/3 оплачивается не позднее 90 календарных дней после начала действия патента, 2/3 — не позднее срока окончания действия (п. 2 ст. 346.51 НК РФ).

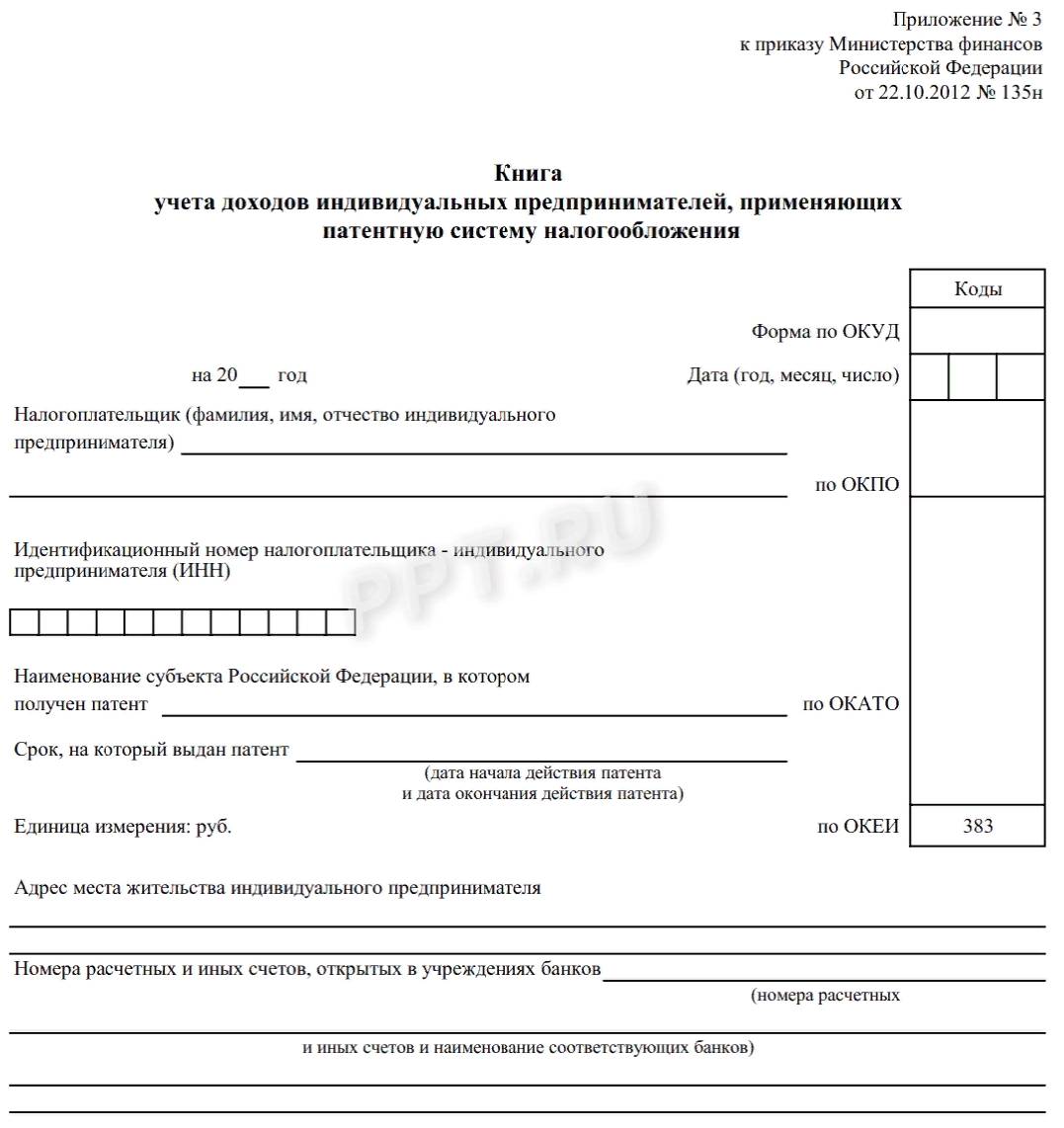

Налоговый учет и отчетность

Предоставление налоговой декларации на ПСН нормами НК РФ не предусмотрено (ст. 346.52 НК РФ).

Учет доходов от реализации ведется в книге учета доходов ИП, применяющего ПСН. Форма и порядок заполнения книги учета доходов утверждены приказом Минфина России № 135н от 22.10.2012.

Освобождение от уплаты налогов

При применении ПСН предприниматели освобождены от уплаты следующих налогов:

- налог на имущество физических лиц — по имуществу, используемому в рамках ПСН;

- НДФЛ — по доходам, полученным в рамках ПСН;

- НДС по операциям в рамках ПСН.

При этом сохраняется обязанность уплаты НДС в следующих случаях:

- при осуществлении видов предпринимательской деятельности, в отношении которых не применяется ПСН;

- при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией;

- при осуществлении операций, облагаемых в соответствии со статьей 174.1 НК РФ.

Продление срока

Для продолжения деятельности в рамках ПСН предприниматель обязан в срок до 20 декабря подать заявление в налоговый орган. Когда ИП может перейти на патент при окончании календарного года и продлить патент — с 1 января следующего года. Аналогичный порядок предусмотрен для вопроса, как ИП перейти с ЕНВД на патент в 2020 году, — только с начала нового периода, 01.01.2021.

Утрата права на применение патентной системы

Переход на ПСН ограничивают, если с начала календарного года доходы от реализации по всем видам деятельности превысят 60 млн рублей.

ИФНС отзывает ранее выданный патент, если в установленное время сумма налога не поступила.

При переходе важно учесть территориальные особенности и региональное законодательство, которое устанавливает специфические требования к ИП, ставки налогов и ограничения по годовой прибыли. Все уточняющие вопросы задавайте в ИФНС по месту регистрации предпринимателя или выясняйте на официальном сайте территориального органа.

Как оформить налоговый патент

1. Что такое патентная система налогообложения?

Патентная система налогообложения (ПНС) — это специальный налоговый режим для индивидуальных предпринимателей. Его суть заключается в следующем: ИП покупает патент, патент освобождает его от трех видов налога:

- налога на доходы физических лиц (НДФЛ);

- налога на имущество физических лиц;

- налога на добавленную стоимость (НДС).

Предприниматели, работающие в Москве по патенту, также не должны уплачивать торговый сбор.

ИП остается только уплатить взносы в Пенсионный фонд и Фонд обязательного медицинского страхования — за себя и за своих работников, если они есть.

2. Кто и на какие виды деятельности может получить патент?

Применять патентную систему налогообложения могут только индивидуальные предприниматели.

Право на патент имеют ИП, у которых:

- работников — не больше 15 за налоговый период (по всем видам предпринимательской деятельности);

- сумма годового дохода не больше 60 миллионов рублей.

Патент можно приобрести по 80 видам предпринимательской деятельности . Среди них розничная торговля, бытовые услуги, пассажирские и грузовые перевозки, ремонт машин, сдача в аренду жилья, услуги нянь и репетиторов, разработка программ для ЭВМ, производство молочной продукции и другие.

Если ИП ведет несколько видов деятельности, то он может либо совместить разные способы налогообложения , либо приобрести несколько патентов.

Патент нельзя оформить, если предприниматель работает по договору простого товарищества (договору о совместной деятельности) или договору доверительного управления имуществом.

3. На какой срок оформляется патент?

Патент можно оформить на любой срок от одного до 12 месяцев в пределах календарного года.

4. Как рассчитывается и сколько стоит патент?

Стоимость патента рассчитывается следующим образом:

Размер налога = (налоговая база : 12 месяцев х количество месяцев срока, на который выдан патент) х 6 %

В случае получения патента на срок менее календарного года:

Размер налога = (размер потенциально возможного к получению годового дохода : количество дней в этом календарном году) х количество дней срока, на который выдан патент х 6 %

Налоговая база (размер потенциального годового дохода) в каждом регионе своя и зависит от вида деятельности.

Чтобы точно рассчитать стоимость патента, вы можете воспользоваться сервисом на сайте ФНС.

Если вы приобретете патент на срок до 6 месяцев, вам нужно будет оплатить его полную стоимость не позднее срока окончания действия патента.

Если патент выдан на полгода и более, вы можете сначала (в течение 90 дней после начала действия патента) оплатить 1/3 от стоимости, а затем (до момента окончания срока действия патента) оставшуюся сумму.

В случае прекращения предпринимательской деятельности, в отношении которой применяется патентная система налогообложения, до истечения срока действия патента сумма налога пересчитывается:

Размер налога = (размер потенциально возможного к получению годового дохода : количество дней в этом календарном году) х количество дней срока, на который применялась патентная система налогообложения х 6 %.

5. Как оформить патент?

Шаг 2. Подайте заявление на получение патента. Если вы планируете работать в Москве, вы можете обратиться в любую налоговую инспекцию города. Заявление нужно подавать за 10 дней до того момента, как вы планируете начать работать по патенту. Исключение — оформление патента вместе с регистрацией ИП. В этом случае документы на регистрацию в качестве индивидуального предпринимателя и заявление на получение патента подаются одновременно в ту налоговую инспекцию, где регистрируется ИП. Предварительно вы можете записаться на прием онлайн.

Шаг 3. Через 5 дней получите патент.

Шаг 4. Оплатите патент.

Патент можно получит и в электронном виде, если подать заявление через Личный кабинет ИП на сайте ФНС или по ТКС. При этом получать патент в налоговом органе на бумаге не потребуется.

6. Когда прекращается действие патента?

Срок действия патента заканчивается преждевременно, если:

- у вас стало больше 15 работников (по всем видам предпринимательской деятельности);

- ваш доход превысил 60 миллионов рублей (учитывается доход как от деятельности по патентам, так и по упрощенной системе налогообложения).

В этом случае ИП переходит на общую систему налогообложения.

Также патент перестанет действовать, если вы закроете ИП.

Если предприниматель утратил право на патент либо если он закрыл ИП (и действие патента таким образом аннулировалось), новый патент по тому же виду деятельности можно получить не раньше, чем в следующем календарном году.

7. Куда обращаться с вопросами?

Вопрос о патентной системе можно задать специалистам Федеральной налоговой службы онлайн или по телефону: +7 (800) 222-22-22. Еще один вариант — обратиться в электронную приемную Департамента экономической политики и развития.

ПСН 2021: новые условия применения, учет страховых взносов и временные патенты для перехода с ЕНВД

Новые виды деятельности на ПСН

Одно из главных нововведений, которое вступит в силу с 1 января 2021 года, заключается в фактической отмене закрытого перечня видов деятельности, в отношении которых может применяться ПСН. По новым правилам конкретные сферы применения ПСН определят сами регионы. В НК РФ же (будущая редакция п. 2 ст. 346.43) закрепляется примерный перечень видов деятельности, подпадающих под патент, на который региональные власти могут ориентироваться при принятии собственных законов о применении ПСН. Данный перечень, закрепленный в НК РФ, является открытым, и регионы могут его дополнять и изменять по собственному усмотрению.

При этом даже в ориентировочный, приблизительный перечень, установленный на федеральном уровне, были добавлены новые виды деятельности. В частности, к видам деятельности, подпадающим под ПСН, были отнесены следующие:

- деятельность стоянок для транспортных средств;

- услуги по уходу за домашними животными;

- граверные работы по металлу, стеклу, фарфору, дереву, керамике, кроме ювелирных изделий по индивидуальному заказу населения;

- ремонт игрушек и подобных им изделий;

- ремонт спортивного и туристического оборудования;

- услуги по вспашке огородов по индивидуальному заказу населения;

- услуги по распиловке дров по индивидуальному заказу населения;

- сборка и ремонт очков;

- изготовление и печатание визитных карточек и пригласительных билетов на семейные торжества;

- услуги по ремонту сифонов и автосифонов, в том числе зарядка газовых баллончиков для сифонов.

Как видно, в обновленный перечень вошли, в том числе, и те виды деятельности, которые сейчас могут осуществляться в рамках применения ЕНВД. Например, услуги автостоянок (предоставление во временное владение и пользование мест для стоянки автомобилей, а также по хранению транспортных средств, за исключением штрафных стоянок).

Сделано это для того, чтобы плательщики, которые с 2021 года утратят право на применение ЕНВД в связи с отменой данного спецрежима, смогли заниматься привычной деятельностью, но уже в рамках ПСН.

Шпаргалка по статье от редакции БУХ.1С для тех, у кого нет времени

1. Принят закон, максимально расширяющий сферу применения ПСН и сближающий данную систему налогообложения с ЕНВД.

2. С 2021 года конкретные сферы применения ПСН будут определять регионы. В НК РФ закрепляется примерный перечень видов деятельности, подпадающих под патент, на который региональные власти могут ориентироваться при принятии собственных законов о применении ПСН. В обновленный перечень вошли те виды деятельности, которые сейчас могут осуществляться в рамках ЕНВД, чтобы плательщики, которые с 2021 года не смогут ЕНВД в связи с его отменой, могли заниматься привычной деятельностью, но уже в рамках ПСН.

3. Смягчены условия применения патента заведениями общепита и розничными торговыми точками, и предпринята попытка максимально сблизить ЕНВД и ПСН в целях удобства налогоплательщиков, утрачивающих право на применение «вмененки».

4. Установлен перечень видов деятельности, которые нельзя осуществлять в рамках ПСН. Этот запрет абсолютный и региональные власти не могут разрешить применять ПСН в отношении «запрещенной» деятельности.

5. С 1 января 2021 года ИП вправе уменьшать стоимость патента на сумму уплачиваемых им страховых взносов.

6. Плательщикам, которые в IV квартале 2020 года применяли ЕНВД, закон разрешает в 2021 году приобрести патент с применением понижающего коэффициента, равного 0,5.

Смягчение условий применения ПСН для торговли и общепита

Наряду с расширением перечня видов деятельности, подпадающих под ПСН, принятый закон существенно смягчает условия применения патента заведениями общепита и розничными торговыми точками. В том числе и теми, которые сейчас применяют ЕНВД.

Напомним, сейчас ПСН разрешается применять заведениям розничной торговли и общепита с площадью торговых залов и залов обслуживания посетителей не более 50 кв. метров. В соответствии с новыми правилами площадь торговых залов магазинов и залов обслуживания посетителей в заведениях общепита, которая позволяет применять ПСН, увеличивается в 3 раза по сравнению с той, что установлена в настоящее время.

Напомним, сейчас ПСН разрешается применять заведениям розничной торговли и общепита с площадью торговых залов и залов обслуживания посетителей не более 50 кв. метров. В соответствии с новыми правилами площадь торговых залов магазинов и залов обслуживания посетителей в заведениях общепита, которая позволяет применять ПСН, увеличивается в 3 раза по сравнению с той, что установлена в настоящее время.

По аналогии с ЕВНД с 2021 года ПСН разрешается применять в отношении:

- услуг розничной торговли, осуществляемой через объекты стационарной торговой сети с площадью торгового зала не более 150 кв. метров;

- услуг общественного питания, оказываемых через объекты организации общественного питания с площадью зала обслуживания посетителей не более 150 кв. метров.

Таким образом, законодатели в части розничной торговли и общественного питания предприняли попытку максимально сблизить налоговые режимы ЕНВД и ПСН в целях удобства налогоплательщиков, утрачивающих право на применение «вмененки».

Деятельность, запрещенная на ПСН

Одновременно принятый закон устанавливает перечень видов деятельности, которые нельзя осуществлять в рамках ПСН (будущий п. 6 ст. 346.43 НК РФ). Так, ПСН не применяется в отношении:

- деятельности в рамках договора простого товарищества, договора о совместной деятельности или договора доверительного управления имуществом;

- деятельности по производству подакцизных товаров, а также по добыче и реализации полезных ископаемых;

- розничной торговли, осуществляемой через объекты с площадью торгового зала более 150 кв. метров;

- услуг общественного питания, оказываемых через объекты с площадью зала обслуживания посетителей более 150 кв. метров;

- оптовой торговли и торговли, осуществляемой по договорам поставки;

- услуг по перевозке грузов и пассажиров ИП, имеющих на праве собственности или ином праве более 20 автотранспортных средств, предназначенных для оказания таких услуг;

- деятельности по совершению сделок с ценными бумагами и производными финансовыми инструментами, а также по оказанию кредитных и иных финансовых услуг.

Запрет на осуществление указанных видов деятельности в рамках ПСН абсолютный. Соответственно, региональные власти не смогут установить в отношении данной деятельности возможности применения ПСН.

Уменьшение стоимости патента на страховые взносы

Еще одно важное изменение, давно ожидаемое плательщиками ПСН, касается установления возможности уменьшения стоимости патента на уплачиваемые предпринимателями страховые взносы.

В указанных целях статья 346.51 НК РФ дополняется новым пунктом 1.2, в соответствии с которым с 1 января 2021 года ИП вправе будут уменьшить стоимость патента на сумму:

- страховых взносов на обязательное страхование, уплаченных в соответствующем налоговом периоде за наемных сотрудников;

- страховых взносов на обязательное страхование, уплаченных ИП «за себя»;

- расходов по выплате пособий по временной нетрудоспособности, за исключением несчастных случаев на производстве и профессиональных заболеваний, за дни болезни работника, которые оплачиваются за счет средств работодателя;

- платежей и взносов по договорам добровольного личного страхования, заключенным со страховыми организациями, в пользу работников на случай их временной нетрудоспособности.

Указанные платежи, взносы и пособия смогут уменьшить сумму налога за налоговый период лишь в случаях их уплаты за самого ИП или в пользу работников, которые действительно работают в сферах, по которым предпринимателем применяется ПСН.

Указанные платежи, взносы и пособия смогут уменьшить сумму налога за налоговый период лишь в случаях их уплаты за самого ИП или в пользу работников, которые действительно работают в сферах, по которым предпринимателем применяется ПСН.

Причем по аналогии с ЕНВД ИП с наемными работниками смогут уменьшить величину налога на сумму страховых платежей и взносов лишь частично. А именно — не более чем на 50% стоимости патента.

ИП, которые не производят никаких выплат в пользу наемных работников и работают самостоятельно, смогут уменьшить величину налога без каких бы то ни было ограничений. Другими словами, стоимость патента для таких ИП теоретически может быть снижена до нуля.

Если в 2021 году ИП получит несколько патентов и при исчислении налога по одному из них сумма страховых платежей и взносов превысит сумму этого налога, то оставшаяся сумма взносов не сгорит. В этих случаях ИП сможет уменьшить на величину указанного превышения сумму налога, исчисленную по другому патенту, действующему в этом же календарном году.

Уменьшение налога по ПСН будет производиться в уведомительном порядке. Форму, формат и конкретный порядок направления такого уведомления позднее утвердит ФНС России.

Временные патенты для плательщиков ЕНВД

Для плательщиков, которые в IV квартале 2020 года применяли ЕНВД, принятый закон устанавливает особые, льготные условия перехода с ЕНВД на применение ПСН. Такие налогоплательщики смогут в 2021 году приобрести патент в целях применения ПСН с применением понижающего коэффициента, равного 0,5.

Величина патента для тех ИП, которые переходят на ПСН с прекращающей свое действие ЕНВД, будет вдвое уменьшена. Таким ИП нужно будет оплатить лишь половину стоимости патента.

Приобрести «льготный» патент можно будет по следующим видам деятельности:

- деятельности стоянок для транспортных средств (месячная базовая доходность в отношении указанного вида деятельности устанавливается в размере 50 рублей на 1 кв. метр стоянки);

- розничной торговли, осуществляемой через объекты стационарной торговой сети с площадью торгового зала свыше 50 кв. метров, но не более 150 кв. метров по каждому объекту организации торговли (базовая доходность — 1 800 рублей на 1 кв. метр площади торгового зала);

- услуги общественного питания, осуществляемые через объекты организации общественного питания с площадью зала обслуживания посетителей свыше 50 кв. метров, но не более 150 кв. метров по каждому объекту (базовая доходность — 1 000 рублей на 1 кв. метр площади зала обслуживания посетителей);

- ремонт, техническое обслуживание автотранспортных и мототранспортных средств, мотоциклов, машин и оборудования, мойки транспортных средств, полирование и предоставление аналогичных услуг (базовая доходность — 12 000 рублей на одного работника, включая ИП).

Временные патенты станут выдаваться на срок от одного до трех месяцев. При этом такие патенты будут действовать до окончания указанного в них срока, но не позднее 31 марта 2021 года.

Когда можно перейти на патентную систему налогообложения?

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Индивидуальный предприниматель, находящийся на УСН (налоговая ставка 15%), занимается производством мебели, которая продается в розницу. Иных видов предпринимательской деятельности он не осуществляет. В настоящее время предприниматель решил перейти на патентную систему налогообложения (ПСН).

Имеет ли он право получить патент (перейти на ПСН) в течение текущего календарного года (например, с 01.06.2021) по указанному виду предпринимательской деятельности, являющемуся основным?

Рассмотрев вопрос, мы пришли к следующему выводу:

В рассматриваемой ситуации предприниматель вправе перейти на ПСН в течение текущего календарного года (например, с 01.06.2021).

Обоснование вывода:

Нормы главы 26.5 НК РФ, посвященные ПСН, не препятствуют переходу предпринимателей, в том числе применяющих УСН, на данный специальный налоговый режим в течение календарного года (смотрите, в частности, ст. 346.45 НК РФ, дополнительно смотрите письмо Минфина России от 27.08.2020 N 03-11-11/75355).

Однако в данном случае нужно учитывать и нормы главы 26.2 НК РФ об УСН. Так, согласно п. 6 ст. 346.13 НК РФ налогоплательщик, применяющий УСН, вправе перейти на иной режим налогообложения с начала календарного года, уведомив об этом налоговый орган не позднее 15 января года, в котором он предполагает перейти на иной режим налогообложения. Наряду с этим п. 3 ст. 346.13 НК РФ устанавливает, что налогоплательщики, применяющие УСН, не вправе до окончания налогового периода (календарного года п. 1 ст. 346.19 НК РФ) перейти на иной режим налогообложения, если иное не предусмотрено той же статьей. При этом исключений из этого правила для случаев перехода на ПСН в течение календарного года не предусмотрено.

Заметим, что закон не ставит возможность перевода того или иного вида предпринимательской деятельности с УСН на ПСН в течение календарного года в зависимость от того, является ли данный вид деятельности для налогоплательщика основным или нет.

В письме Минфина России от 16.05.2013 N 03-11-09/17358 говорится о том, что при применении УСН и осуществлении только одного вида деятельности в одном субъекте РФ индивидуальный предприниматель вправе в течение года перейти по данному виду деятельности на ПСН, оставаясь при этом и на УСН, ведь НК РФ не содержит запрета на совмещение налогоплательщиками УСН и ПСН. О том, что при применении УСН индивидуальный предприниматель вправе в течение года перейти по отдельному виду деятельности на ПСН, оставаясь при этом на УСН, сказано и в подп. «г» п. 7 письма Минфина России от 29.12.2020 N 03-11-03/4/116148. В письмах Минфина России от 14.05.2020 N 03-11-11/39360, от 04.02.2015 N 03-11-11/4299 указано следующее: если индивидуальный предприниматель, применявший одновременно УСН и ПСН, изъявит желание перейти в течение календарного года на ПСН в отношении всех осуществляемых им видов деятельности, то такой переход может приводить к утрате права на применение УСН. При этом финансовое ведомство не делает вывод о невозможности перевода всех осуществляемых предпринимателем видов деятельности с УСН на ПСН. Согласно письму ФНС России от 19.09.2014 N ГД-4-3/19079@ применение индивидуальным предпринимателем УСН не является основанием для отказа ему в переходе на ПСН по отдельным видам деятельности с любой даты в течение календарного года, в случае подачи соответствующего заявления в налоговый орган и соблюдения условий и ограничений, установленных для применения данного режима налогообложения.

Таким образом, принимая во внимание также п. 7 ст. 3 НК РФ, полагаем, что предприниматель в рассматриваемой ситуации может в течение 2021 года перевести осуществляемый им вид предпринимательской деятельности на ПСН.

Наряду с этим следует учитывать, что официальная позиция по анализируемому вопросу не является однозначной. Так, например, в письме ФНС России от 20.09.2017 N СД-4-3/18795@ указано, что индивидуальный предприниматель, осуществляющий предпринимательскую деятельность по сдаче в аренду объектов недвижимости и применяющий УСН, не вправе до конца года перейти на ПСН в отношении этих объектов недвижимости. Аналогичный подход представлен в письме Минфина России от 27.09.2016 N 03-11-12/56266: налогоплательщик, применяющий УСН в отношении розничной торговли через магазин, может перейти на ПСН в отношении указанного магазина с начала следующего календарного года. В отношении других объектов розничной торговли можно применять ПСН, совмещая ее с УСН, применяемой в отношении розничной торговли через указанный магазин.

Материалов судебной практики по аналогичным ситуациям нами не обнаружено.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

кандидат экономических наук Игнатьев Дмитрий

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, [email protected].

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), [email protected]

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), [email protected]. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Патентная система налогообложения ИП в 2021

- ПСН: понятие, законодательное регулирование

- Особенности применения патентной системы налогообложения

- Кто имеет право работать по патенту?

- Размер налога, особенности исчисления

- Порядок оплаты патента

- Для ИП патентная система налогообложения в 2021 году: что изменилось?

- Совмещение ПСН с другими режимами

- Переход на ПСН

ПСН: понятие, законодательное регулирование

ПСН расшифровывается, как патентная система налогообложения. Относится к одному из специальных налоговых режимов, в рамках которого ИП перечисляет в бюджет единый платеж. Он заменяет собой следующие виды налогов:

- НДФЛ (по доходам, полученным от основного вида деятельности),

- налог на имущество физлиц (в части объектов, используемых в предпринимательской деятельности),

- НДС (кроме некоторых исключений).

Порядок применения патента регулируется положениями гл. 26.5 НК РФ. При этом ПСН вводится в действие на территории конкретного субъекта местными законами.

Особенности применения патентной системы налогообложения

Патент для ИП на 2021 год выдается с учетом следующих ключевых особенностей:

- Предприниматель может совмещать патент с другими режимами налогообложения.

- Виды деятельности, для которых можно применять ПСН, устанавливается нормативными актами местных властей.

- Наряду с оплатой патента ИП также несет обязанность по перечислению в бюджет иных видов налогов.

- Документом, подтверждающим правомерность применения ПСН, является патент. Его форма утверждена Приказом ФНС РФ от 4 декабря 2020 года № КЧ-7−3/881@.

- Патент имеет юридическую силу только на той территории, где был выдан предпринимателю.

- Патентная система для ИП в 2021 году не исключает возможность одновременного получения сразу нескольких патентов.

- Срок действия патента можно выбрать на свое усмотрение (от 1 до 12 месяцев)

Кто имеет право работать по патенту?

Перейти на ПСН возможно только при соответствии ряду критериев. В первую очередь это касается вида деятельности, которым занимается индивидуальный предприниматель. Выбранное направление должно входить в перечень, утвержденный в конкретном регионе.

Некоторые сферы, в которых можно работать по патенту, также приведены в п. 2 ст. 346.43 НК РФ. Сюда входят:

- услуги парикмахера/косметолога,

- проведение фотосессий,

- ремонт транспортных средств и мотоциклов,

- работа со стеклом (нарезка, остекление балконов, художественная обработка зеркал) и т.д.

Однако помимо разрешенного вида деятельности предприниматель также должен отвечать следующим требованиям: уровень дохода за год в пределах 60 млн рублей, общая численность наемных работников не более 15 человек.

Кроме того, в п. 6 ст. 346.43 НК РФ приведен перечень видов деятельности, по которым не может быть выдан патент для ИП на 2021 год (торговля подакцизными товарами, оптовая торговля, работа с ценными бумагами и т.д.).

Размер налога, особенности исчисления

В рамках ПСН предприниматель должен платить налог в размере 6%. При этом данный платеж рассчитывается на основании потенциально возможного к получению дохода. Его величина устанавливается местными органами власти соответствующего региона.

Общая формула расчета стоимости патента имеет следующий вид:

Налог по ПСН = (налоговая база / 365 дней * период действия патента в днях) * 6%

В соответствии с п. 3 ст. 346.50 НК РФ основная ставка по патенту может быть снижена для ИП, которые недавно появились на рынке и оказывают услуги в следующих сферах: социальная, научная, производственная или бытовая.

Порядок оплаты патента

Налоговый режим — патентная система для ИП в 2021 году предполагает ежегодное внесение налогового платежа. При этом порядок оплаты патента будет зависеть от срока его действия. Здесь возможна одна из следующих ситуаций:

- Патент оформлен на полгода или меньше — оплатить налог нужно в полном объеме до момента прекращения права применения ПСН.

- Срок действия патента 6−12 месяцев — в этом случае платеж нужно будет разбить на две части: 1/3 от начисленной суммы (уплачивается в течение 90 дней после получения патента) и 2/3 суммы налога (уплатить нужно до окончания ПСН).

Если предпринимателю, желающему уйти с рынка, начислена доплата налога по ПСН, то ее нужно произвести в течение 20 дней с момента снятия с учета в ФНС. При невыполнении этого требования, налоговый орган назначит пеню.

Для ИП патентная система налогообложения в 2021 году: что изменилось?

Патентная система для ИП в 2021 году претерпела ряд изменений. Они были введены в действие Законом РФ от 23 ноября 2020 года № 383-ФЗ.

Изменения по ПСН, вступившие в силу в новом году:

- Индивидуальные предприниматели, работающие по патенту, могут уменьшить его стоимость на сумму произведенных страховых взносов в следующих размерах: в полном объеме (при отсутствии кадров) и 50% (если у ИП есть сотрудники).

- Произведено расширение перечня видов деятельности, которыми можно заниматься на ПСН, в том числе по причине отмены ЕНВД. Добавились такие новые сферы, как: услуги по техобслуживанию и мойке машин, автостоянки и т.д.

- В соответствии с прежней редакцией пп. 3 п. 6 ст. 346.43 НК РФ ИП могли заниматься розничной торговлей на патенте при условии, что площадь торгового зала не превышает 50 кв. метров. Начиная с 2021 года, эта предельная граница увеличена до 150 кв. метров

Совмещение ПСН с другими режимами

В соответствии с ч. 2 п. 1 ст. 346.43 НК РФ индивидуальным предпринимателям не запрещено совмещать ПСН с другими режимами. Ключевые особенности такого сочетания:

- совмещение возможно только для разных видов деятельности,

- налоговые режимы, которые можно применять одновременно с патентом: ОСНО, УСН, ЕСХН,

- в этом случае предприниматель должен вести раздельный учет имущества, обязательств и сделок (п. 6 ст. 346.53 НК РФ)

Переход на ПСН

Чтобы перейти на патент для ИП на 2021 год нужно подготовить заявление. Его форма утверждена Приказом ФНС РФ от 9 декабря 2020 года № КЧ-7−3/891@ (Приложение № 1).

В соответствии с п. 2 ст. 346.45 НК РФ предприниматель должен заявить о своем намерении перейти на ПСН за 10 дней до начала действия патента. Заявление можно отправить следующими способами:

- лично занести в территориальное отделение ФНС,

- направить почтой с описью вложения,

- передать через представителя,

- отправить документ через личный кабинет налогоплательщика.

Согласно п. 3 ст. 346.45 НК РФ сотрудник налоговой должен будет рассмотреть заявление и принять решение в течение 5 дней. Итог — выдача патента или направление уведомления об отказе в переходе на патентную систему для ИП в 2021.

Перечень причин, по которым предпринимателю могут отказать в выдаче патента, обозначен в 4 ст. 346.45 НК РФ. Сюда можно отнести:

- выбор неправильного вида деятельности,

- заявленный период действия патента не соответствует сроку, прописанному в законе (до 12 месяцев),

- недоимка по налогу у ИП, который в прошлом работал на ПСН и т.д.

Таким образом, патентная система для ИП в 2021 году дает возможность заменить сразу 3 налога единым платежом, тем самым облегчив ведение хозяйственной деятельности. Однако для перехода на ПСН должны быть соблюдены условия, установленные налоговым законодательством.