Как рассчитать налог НДС?

Как рассчитать НДС. Пример расчета

Нужен ли вам этот курс?

Подпишитесь на наш канал на YouTube!

Что такое НДС.

Например:

Покупаем.

Покупаем товар у поставщика по стоимости №1 – 50 000 руб.

Сверху он накинул НДС №1 (20%) – 50 000* 20% = 10 000 руб.

Итого мы купили товар по стоимости с НДС №1 – 50 000+ 10 000=60 000 руб.

Продаем.

Продаем товар по стоимости №2 – 55 000 руб.

Накидываем НДС №2 (20%) – 55 000*20% = 11 000 руб.

Продаем товар по стоимости с НДС №2 – 55 000+11 000=66 000

СТОИМОСТЬ №2 – СТОИМОСТЬ №1 = ДОБАВЛЕННАЯ СТОИМОСТЬ

То есть, по сути, разница между стоимостью №2 и стоимостью №1 и есть добавленная стоимость. А НДС рассчитывается арифметически именно с этой разницы.

НДС=(55 000 – 50 000)*20%=1 000 руб.

Очень важно!

Для правильного расчета НДС 2020 необходимо четко разбираться в проводках по расчету с поставщиками и покупателями (счета 60,62), по авансам выданным и полученным (76.АВ, 76.ВА), по учету НДС (счета учета 19, 68.02).

Необходимо уметь анализировать ОСВ и находить по ней ошибки. Ведь от этого напрямую зависит правильность расчета НДС, корректное заполнение декларации по НДС, и, как следствие, уплата налога в бюджет…

Я вам советую отработать практические навыки по составлению проводок по расчету НДС и заполнению налоговой декларации с учетом всех последних изменений на нашем новом практическом курсе “ Налоговый практикум. Уровень 1. Отработка навыков работы со счетами по НДС. Решение примеров ”.

А пока получите шпаргалку «Типовые бухгалтерские проводки хозяйственных операций по учету НДС»

Кто уплачивает.

Момент возникновения обязанности по уплате НДС.

Пример 1: Момент – отгрузка.

15 марта

1. Дт 62.1 Кт 90.1 – 240 000 р. — отгружен товар

2. Дт 90.3 Кт 68.02 – 40 000 р. — выставлен счет-фактура (ссылка на статью Статья счетфактура, начислен НДС

Именно в этот день у нас и возникает обязательство перед бюджетом по уплате налога.

18 апреля

Пример 2: Момент – оплата (аванс).

18 апреля

Дт 90.3 Кт 68.02 – 40 000 р. — выставлен счет-фактура, начислен НДС

Дт 68.02 Кт 76.АВ – 40 000 р. — зачтен НДС с полученного аванса.

Хотите больше практических примеров по НДС? Налоговый практикум. Уровень 1. Отработка навыков работы со счетами по НДС. Решение примеров как раз то, что Вам нужно!

Налоговые ставки.

Руководствуясь 164 статьей НК РФ, можно определить существующие налоговые ставки НДС.

20%. Основная ставка составляет 20% — она применима для большинства объектов налогообложения.

10%. На некоторые группы продовольственных товаров, детские товары, медицинские препараты, книги распространяется ставка НДС, равная 10%.

0%. Экспортеры применяют ставку 0%, при условии документально подтвержденного факта экспортной сделки в налоговом органе.

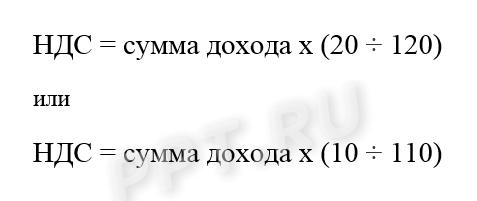

Налоговый кодекс предусматривает еще одно понятие, такое как расчетная ставка. Ее следует применять при поступлении авансов или предоплаты за товар. Рассчитывается она так: 20% : 120% или 10 %: 110% в зависимости от категории вышеупомянутых товаров.

Например:

Получен аванс от покупателя за товар, облагаемый по ставке 20% в сумме 120 000 руб.

Рассчитываем НДС по расчетной ставке 20% :120%.

120 000*20:120=20 000 руб.

Как правильно рассчитать НДС.

Для того, чтобы правильно рассчитать НДС к уплате изначально следует определить налоговую базу. Налоговая база – это сумма всех доходов, полученных организацией за расчетный период. Данная сумма равняется:

Стоимость реализованных товаров

(работ, услуг)

НДС = Налоговая база х Налоговая ставка (%)

Следует помнить, что если деятельность компании предусматривает реализацию товаров, облагаемых по разным ставкам НДС, то налоговая база рассчитывается по каждой категории товара отдельно.

Налоговые вычеты.

В начале статьи мы разбирали понятие «добавочная стоимость». Так вот, для того, чтобы налогоплательщик верно рассчитал именно свою «добавочную стоимость», и соответственно НДС, подлежащий уплате в бюджет, действует понятие –

налоговый вычет (ст.171 НК РФ).

Вычет – это НДС, который вы уплатили либо поставщику товаров, услуг или работ в процессе вашей хозяйственной деятельности, либо на таможне при импорте товаров, а так же НДС, с сумм за поступивший товар или оказанные работы.

Так какой же налог мы должны отдать в бюджет?

Вернемся к нашему примеру, разобранному в самом начале статьи.

НДС к уплате = НДС №2 –НДС №1

где

НДС №2 — налог, начисленный на стоимость товара при продаже.

НДС №1 – НДС, который мы уплатили поставщику при покупке товара, другими словами налоговый вычет.

Кстати, посмотрите фрагмент из нашего курса по расчету НДС 2020, и убедитесь, насколько просто и наглядно проходят наши занятия

Получить пробный доступ к курсу

Как подтвердить начисление и вычеты по НДС.

Счет-фактура

Хотите быть уверенным, что декларация составлена без ошибок и Вам не грозит камералка? Жмите сюда>>>

Книга продаж

Продавец должен учитывать счета-фактуры, которые сам выписал покупателю в журнале учета выставленных счетов-фактур. Хотя на сегодняшний день это право, а не обязанность. Но все же я рекомендую придерживаться старых правил, чтобы удобно было вести учет, тем более, что эта форма сохранилась во многих бухгалтерских программах. Далее ее необходимо зарегистрировать в книге продаж. Вот это уже важный налоговый документ! На основании этого документы вы будете заполнять декларацию по НДС. А так же ее по необходимости могут затребовать налоговые органы.

Книга покупок

В свою очередь, чтобы иметь право на вычет по НДС, вам необходим счет-фактура, полученный от поставщика. Подтвердить уплату НДС при импорте следует документом, в котором зафиксирована уплата налога на таможне. «Входящие» счета-фактуры регистрируются в журнале учета полученных счетов-фактур и в книге покупок.

Вычитание суммы «входящего» налога покупок, отраженного в книге покупок из суммы «исходящего» налога, учтенного в книге продаж и есть НДС, который нужно в сроки уплатить в бюджет.

Бухгалтерский учет НДС.

В бухгалтерском учете НДС, полученный от покупателей и подлежащий уплате в бюджет, имеет отражение на счете 68.02 «Расчеты с бюджетом по НДС» .

Оборот по Дебету 68.02

Дт 68.02 Кт 19 Принят НДС к вычету

Дт 68.02 Кт 51 Перечислен НДС в бюджет

Дт 68.02 Кт 76АВ Зачтен НДС с аванса полученного

Дт 68.02 Кт 76ВА Принят к вычету НДС с аванса, выданного поставщику

Обороты по Кредиту 68.02

Дт 90.3 Кт 68.02 Начислен НДС с отгрузки

Дт 76.АВ Кт 68.02 Начислен НДС с аванса полученного

Дт 76.ВА Кт 68.02 Восстановлен НДС с аванса, выданного поставщикам

Остались вопросы по расчету и учету НДС? Требуется больше? Пройдите курс для начинающих бухгалтеров

«Бухучет и налогообложение для начинающих + 1С 8.3. Практикум»

Уникальная методика, применяемая на данном курсе, позволяет пройти обучение в форме стажировки в реальной компании.

Программа курса одобрена Департаментом образования г. Москвы и полностью отвечает стандартам в области дополнительного профессионального образования.

|

Автор статьи: Матасова Татьяна Валериевна — эксперт по вопросам налогового и бухгалтерского учета; — практикующий бухгалтер, аудитор и налоговый консультант; — член «Палаты налоговых консультантов»; — преподаватель корпоративных и открытых семинаров по российскому бухгалтерскому учету и налогообложению. |

КУРСЫ, КОТОРЫЕ ВАМ ПОМОГУТ СТАТЬ ПРОФЕССИОНАЛОМ!

Налоговый практикум. Уровень 1. Отработка навыков работы со счетами по НДС. Решение примеров дистанционно

Налоговый практикум. Уровень 2. Технология составления деклараций по НДС и налогу на прибыль на ситуациях из практики очно / дистанционно

Налоговый практикум. Уровень 3. Аудит расчета НДС и налога на прибыль для разных договоров и видов деятельности дистанционно

Учет зарплаты и кадров + 1С ЗУП 8.3 очно / дистанционно

Кадровое делопроизводство со знанием 1С ЗУП 8.3. Инспектор по кадрам. Уровень 5 Профстандарта очно / дистанционно

Что сдаем в августе 2021?

Что сдаем в июле 2021?

«Искусственное дробление — создание искусственной ситуации, при которой видимость действий нескольких лиц прикрывает фактическую деятельность одного налогоплательщика».

НДС для новичков или Как рассказать про НДС за 8 минут

Это будет сложно, но мы постараемся.

Компании, работающие с НДС, всегда пользуются спросом на рынке. Поэтому если вы хотите выходить на новый уровень в бизнесе, вам рано или поздно придется переходить на традиционную систему налогообложения. Мы подготовили обзор практики и теории, которая понадобится для новичков в области НДС. Расскажем об особенностях налогового и бухгалтерского учета, осветим типичные ошибки, подготовим к сдаче отчетности и формированию электронных счет-фактур.

Налогу на добавленную стоимость посвящена отдельная 21 глава НК РФ, а нагляднее всего сущность налога раскрывает формула его расчета.

НДС к уплате = Исходящий НДС − Входящий НДС + Восстановленный НДС

Получается, что налогоплательщик должен заплатить в бюджет только налог с разницы между доходами и расходами. Потому что НДС, входящий в стоимость расходов, уже заплатили его поставщики.

Налоговой базой для расчета исходящего НДС являются не только доходы от реализованных товаров, работ или услуг, а также стоимость безвозмездно переданного имущества и объекта строительно-монтажных работ. «Импортным» НДС облагаются ввозимые на территорию РФ товары.

В бухгалтерском учете бухгалтеру понадобятся следующие проводки, чтобы отразить Исходящий НДС.

- Дт 62 Кт 90 — отражена выручка от реализации товаров, работу, услуг или имущества, при этом подтверждающими документами будут товарная накладная (акт) или УПД для клиента-юрлица или чек для покупателя в рознице;

- Дт 90 Кт 68 — начислен НДС. В этот момент клиенту выставляется счет-фактура, формируется запись в книге продаж, а розничный покупатель в чеке видит строчку «в т.ч. НДС».

Входящий НДС указывается на счетах-фактуры, которые вам выставляют поставщики. Но не все счет-фактуры подходят для возврата НДС, они суммируются только по тем расходам, которые были понесены для производства реализованной продукции и других нужд организации, направленных на извлечение прибыли.

- Дт 10 Кт 60 — по накладной оприходованы материалы поставщиков для производства товара;

- Дт 19 Кт 60 — выделен НДС к вычету по полученной счет-фактуре от поставщика;

- Дт 68 Кт 19 — сумма, предъявленная к вычету записывается в книгу покупок.

Восстановленный НДС — часть входного НДС, которую в определенных ситуациях компании должны вернуть в бюджет.

- Дт 19 Кт 68 — восстановлен НДС, ранее принятый к вычету;

- Дт 91.2 Кт 19 — в прочие расходы списана восстановленная сумма НДС.

В начале деятельности или по каким-либо причинам уже в процессе работы, любой налогоплательщик, применяющий ОСНО, может попросить освобождение от уплаты НДС, в соответствии с п. 1 ст. 145 НК РФ. Для этого выручка, без учета НДС, за последние 3 месяца не должна превысить 2 млн. руб., а в числе продукции не должны присутствовать акцизные товары.

Рекомендуем с первых дней работы сразу наладить учет НДС, чтобы не переживать за результаты камеральных и выездных налоговых проверок. В любой момент можно провести аудит операций, участвующих в начислении НДС, и поставить бухучет на ровные рельсы.

Из формулы расчета НДС становится понятно, что уменьшить налог к уплате можно тремя способами.

- За счет уменьшения доходов. Такой способ развивающийся бизнес за вариант не может рассматривать.

- За счет применения льготных налоговых ставок. Но их действие распространяется далеко не на весь товар и не на все операции. Ставка 0% подходит для экспортируемых товаров. 10% облагается реализация продовольственной продукции и товаров, изделий для детей, периодических печатных изданий, книг, медицинских товаров.

- За счет увеличения входящего НДС.

Если в стоимости готовой продукции большую долю занимают расходы на заработную плату персонала, то входящих счет-фактур становится критически мало. По этой причине продолжают существование конторы по продаже входящего «бумажного НДС».

«Бумажный НДС» — это схема ухода от налога, когда компания в цепочке взаимоотношений использует фиктивные сделки с фирмами-однодневками. Хотя в реальности она не получала товары или услуги, мнимая операция отражается в документах, увеличивая «входящий» НДС и, соответственно, снижая итоговую сумму налога к уплате.

За этим пристально следит налоговая служба, и выявляет так называемые разрывы в НДС-цепочках. Для упрощения отслеживания операций НДС- отчетность сдается только в электронном формате, а ФНС использует программный комплекс АСК НДС-2, который с каждым годом продолжают совершенствовать.

Не отчаивайтесь, если считаете, что в вашей ситуации не существует законных способов оптимизировать НДС, СберРешения знают, как вас спасти — проанализируем деятельность, составим план действий, дадим рекомендации и поможем воплотить их в работе.

Особенности отчетности

Отчитываться перед налоговыми органами за НДС к уплате и к возврату необходимо ежеквартально, отправляя в электронном виде декларацию, включающую книги покупок и продаж. Независимо от того были ли в отчетном периоде операции облагаемые НДС, отчитаться всё равно придется. Будьте внимательны, обновление формы налоговой декларации произойдет с 3 квартала 2021 года.

К заполнению декларации следует относиться очень ответственно. С июля 2021 года появилось много причин, по которым отправленный документ посчитают не предоставленным если:

- использовалась электронная подпись неуполномоченного, дисквалифицированного или умершего лица;

- использовалась подпись лица, о котором есть отметка о недостоверности сведений или по данным ЕГРЮЛ оно прекратило существование;

- обнаружится нарушение контрольных соотношений.

Внутри самой декларации находится 12 разделов, не считая титульного листа. У каждого свое назначение, не нужно заполнять листы, не относящиеся к вашей деятельности. В общем случае все налогоплательщики кроме титульника и 1 листа заполняют 3 раздел с расчетом налоговой базы и налога к уплате, в 8 разделе книгу покупок о поступивших счет-фактурах, в 9 разделе книгу продаж собирают из выставленных вами счет-фактур.

По итогам камеральной проверки у налогового инспектора могут возникнуть вопросы, на которые вы обязаны дать пояснения также в электронном формате.

Чтобы быть уверенными в сделках и контрагентах, используйте абонентское юридическое обслуживание от СберРешений.

Электронные формы счет-фактур

Качество декларации зависит от достоверности первичных документов: счет-фактура, товарная накладная, УПД, договоры, акты выполненных работ, счета и т.п.

Хотите вернуть НДС из бюджета? Учитесь заполнять счет-фактуры и проверять их за поставщиками. При отсутствии хотя бы одного реквизита добиться признания вычета можно будет только в судебном порядке.

Между тем бумажные оригиналы постепенно уступают дорогу электронной версии счета-фактуры. Она является самостоятельным документом, имеющим юридическую силу. Выставление и получение документов происходит через ТКС в рамках электронного документооборота между продавцом и покупателем. Такой обмен не только экологичен, но и удобен для удаленной работы бухгалтерии.

Выставление и получение электронных счет-фактур стало общедоступным с мая 2012 года. СберРешения помогают своим клиентам внедрять ЭДО и ускорять работу внутренних служб организации и общение с контрагентами.

Не требуется собирать подписи и ждать курьера, чтобы отправить документы клиенту. Достаточно заполнить утвержденную форму, подписать счет-фактуру квалифицированной ЭП уполномоченного лица и отправить через оператора ЭДО. В ответ придет подписанное электронной подписью извещение о получении от покупателя. Подобным способом формируются исправительные и корректирующие документы.

Типичные ошибки в работе на НДС

При применении косвенного налога на доходы возникают два рода ошибок: связанные с заполнением налоговых деклараций и связанные с неверным учетом операций и сделок.

Разберем, какие подводные камни встречаются при составлении ежеквартальных деклараций.

- Ни одна онлайн-бухгалтерия не проверит правильность отражения кода вида операции.

- В книге покупок сумма полученных счет-фактур должна быть отражена полностью. Даже если налогоплательщик заявляет вычет лишь в части НДС.

- Даты и номера счета-фактуры должны совпадать у всех участников сделки.

- В разделах 8 и 9 суммы записываются с копейками, а в разделе 3 показатели округляются по правилам математики до целого рубля. Таким образом, расхождения могут быть, но только пределах 1 рубля.

- Ошибки при возврате товаров и исправление журналов счет-фактур.

Второй ряд ошибок возникает при получении и оформлении первичных документов. Качество заявленных вычетов не всегда устраивает налоговые органы. Им всюду видятся взаимоотношения с фирмами-однодневками, или расходы, направленные не на деятельность, облагаемую НДС.

Также в учете очень часто встречается забывчивость при восстановлении авансового НДС, который ранее был принят к вычету.

При обнаружении ошибок в заполнении или признании сделки фиктивной, налоговая служба откажет в вычетах по НДС, и придется его доплатить в бюджет.

Отдельный блок ошибок вызван несоблюдением сроков. Следить нужно не только за своевременностью сдачи деклараций и датой уплаты, но и сроком годности НДС-вычетов. Уменьшить НДС к уплате можно на вычеты, указанные в декларации не позднее 3-х лет с момента принятия товаров к учету.

Выбирая работу на НДС, бизнесмену приходится вести работу сразу на двух фронтах:

- следить за качеством внутренних документов;

- проявлять должную осмотрительность при выборе поставщиков.

СберРешения не оставят предпринимателей в одиночку разбираться с законодательством. У нас большой опыт работы не только с российскими, но и зарубежными компаниями. Эксперты СберРешений проведут аудит, окажут услуги по налоговому и бухгалтерскому учету, подготовят и сдадут отчетность.

Автор: Татьяна Терешко, руководитель управления методологии финансового аутсорсинга СберРешений

Калькулятор НДС

Как использовать калькулятор НДС

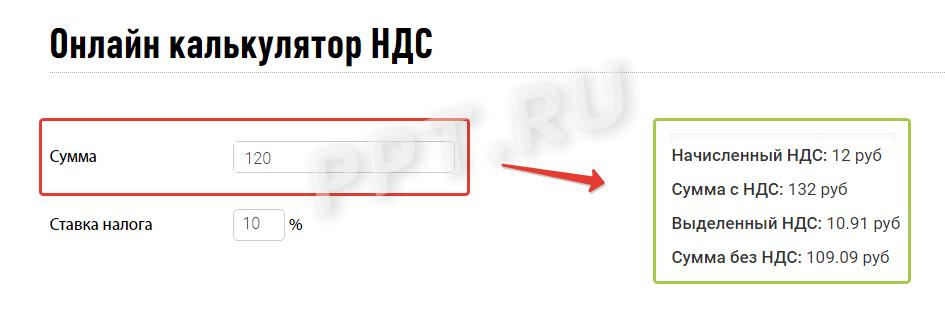

Подобный расчет — самый ходовой в бизнесе, и госзакупки тут не исключение, редкий участник обходится без него. В одной из статей мы подробно рассказывали, как правильно учитывать эту налоговую выплату в 2020 году. Вычислить вручную по формулам — достаточно долгий процесс, который нередко сопряжен и с вычислительными ошибками. Самый простой и верный способ узнать, как выделить НДС из суммы, — это воспользоваться нашим онлайн-калькулятором. Пользоваться им очень просто. Для расчета потребуется знать два значения: сумма и ставка.

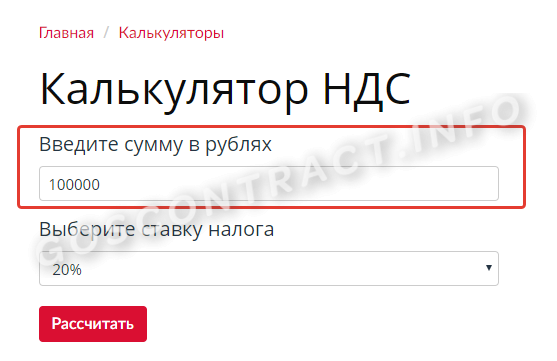

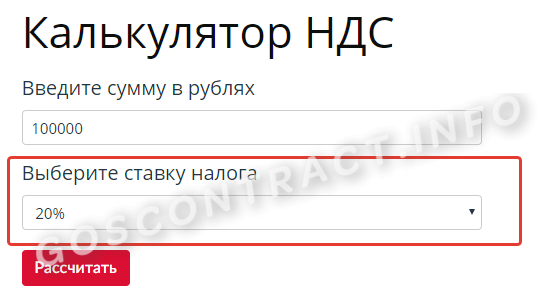

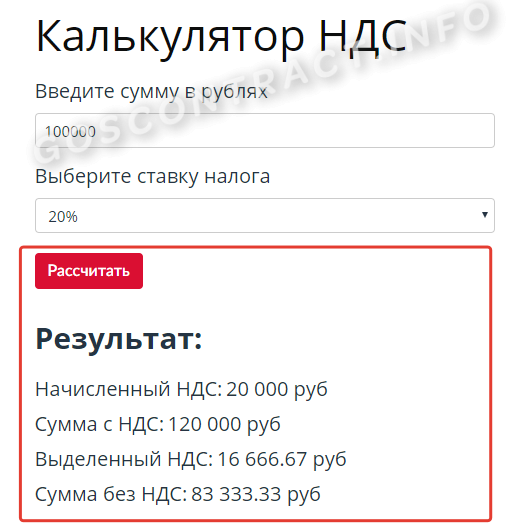

Шаг 1. Введите требуемую цифру в строку ввода.

Шаг 2. Выберите нужную ставку. Например, вы озадачены вопросом, как рассчитать по 10%. Для этого достаточно поменять значение налога в строке показателя ставки на нужное значение. Требуемые итоги автоматически рассчитаются по 10%.

Шаг 3. Нажмите на кнопку «Рассчитать» онлайн-калькулятора расчета НДС. Под ней отобразятся результаты: начисленный, выделенный налог и итог с ним и без него.

Что такое налог на добавленную стоимость

Это один из инструментов фискальной политики государства, составляющий большую часть дохода, поступающего в бюджет от налоговых поступлений. Добавленная стоимость, или наценка — это величина, которая представляет собой исчисленную разницу цены приобретения и цены реализации ТРУ. Регулирует расчет Налоговый кодекс в статье 164. Эта же законодательная норма определяет и его ставки и правила, как высчитать от суммы НДС 10, 20 или 30%.

Налог на добавленную стоимость — это косвенный налог, который уплачивается в бюджет хозяйствующими субъектами и индивидуальными предпринимателями. Часть стоимости производимых товаров, работ или услуг, создаваемая на всех этапах процесса производства и реализации ТРУ, которая изымается в государственный бюджет.

Кто не платит

От уплаты отчислений и выделение НДС из суммы освобождаются следующие группы налогоплательщиков:

- плательщики УСН и ЕНВД;

- экономические субъекты с годовой выручкой, объем которой не превышает 2 миллиона рублей.

Сколько платить

Законом закреплены следующие налоговые ставки: 20%, 10% и 0%. НК РФ закрепляет следующую классификацию их применения в 2020 году:

- 0% — применяется при продаже товаров на экспорт и продукции, помещенной под таможенную процедуру в свободной таможенной зоне, услуги по международной перевозке и аналогичные операции (п. 1 ст. 164 НК РФ).

- 10% — применяется в случае реализации продовольственных товаров, товаров для детей, периодических печатных изданий и книжной продукции, медицинской продукции (п. 2 ст. 164).

- 20% — для остальных ситуаций (п. 3 ст. 164).

Перейдем к вопросу, как посчитать НДС от суммы товаров, работ, услуг. Чтобы получить это значение, рассчитывают по специальной формуле либо с помощью калькулятора.

Формула для расчета

Инструкция, как правильно посчитать НДС, сводится к применению формул выделения и расчета налога на добавленную стоимость. Разберем различные случаи исчисления на конкретных примерах.

Рассчитаем для ставки в 20%. Известную величину дохода обозначим С. Формула расчета НДС:

Если сумма дохода составит 100 000,00 рублей, то 100 000 × 18 / 100 = 18 000 рублей.

Рассмотрим ситуацию, при которой итог уже содержит налог по ставке 10 или 20%. Здесь используется формула, как посчитать от суммы НДС 20 %:

При доходе в 100 000 рублей расчет такой: 100 000 × 1,20 = 120.

Для 10% считают по формуле:

Такая ставка называется расчетной и применяется в соответствии со ст. 164 НК РФ.

Наконец, такая ситуация. Вам известен доход с налоговой выплатой и требуется получить значение без нее. Поможет формула начисления НДС:

Здесь Сн — итог с налогом, а М — коэффициент, для 20% он составляет 20 / 100.

Онлайн-калькулятор НДС 20%

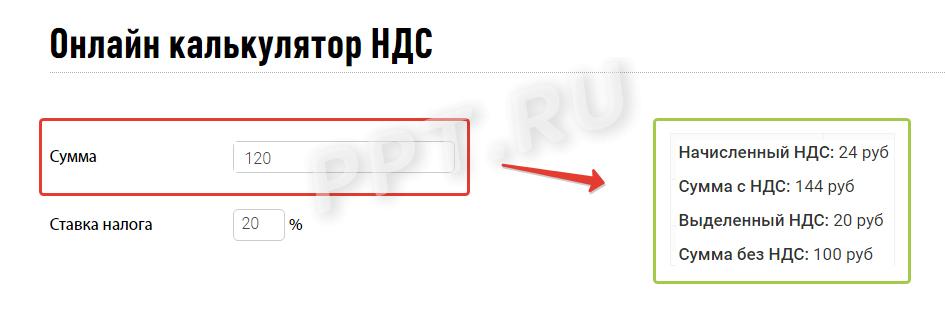

Калькулятор НДС — сервис, который позволяет посчитать сумму налога к уплате или вычислить ее в составе цены. Достаточно внести величину, с которой необходимо удержать, или величину, к которой нужно добавить фискальный сбор.

Результат:

Как рассчитать НДС для юридических лиц на калькуляторе

Вы представитель организации или индивидуальный предприниматель и хотите понять, как высчитать НДС 20 %, включенный в сумму товара, или начислить проценты на добавленную стоимость, чтобы включить налог в итоговую цену продукции или услуги, — это легко сделать с помощью онлайн-калькулятора. Чтобы использовать онлайн НДС калькулятор, выполните единственное действие — введите необходимое число в строку.

Справа появятся выделенный и начисленный налог и сумма продажи или покупки с учетом и без учета налога.

По умолчанию используется калькулятор расчета НДС 20 процентов, но в нем предусмотрена возможность выбора. Н екоторые товары облагаются по ставке 10%, для расчета по ней в строке «Ставка налога» можно изменить значение, и калькулятор сформирует итог с учетом более низкой ставки. При вводе числа в полях справа тут же появятся итоговые цифры по ставке 10%.

Расчет НДС для чайников. Популярные вопросы

Что это за налог и какие товары, работы и услуги им облагаются?

Налог на добавленную стоимость государство берет с организаций и предпринимателей, которые продают товары, услуги, работы и ввозят продукцию через таможню. Чтобы понять, с чего взимается этот косвенный платеж в бюджет, разберемся, что такое добавленная стоимость. Добавленная стоимость — это разница между ценой покупки и ценой реализации. Фактически это наценка, которую сделал продавец, с нее и следует заплатить в бюджет. Обложению обязательно подлежат все полученные авансы и стоимость любой продукции, которую организация или ИП отдает даром (в этом случае калькулятор НДС 20/120 поможет начислить сумму исходя из средней рыночной стоимости товара или услуги). Налог платят только на добавленную стоимость, поэтому цену покупки налогоплательщик вправе заявить к вычету. Но для этого ее необходимо подтвердить документально — счетом-фактурой или таможенными документами.

Как вычислить налог от суммы?

Проще всего работает формула калькулятора, как выделить НДС 20 % от суммы, разберем ее на наглядном примере:

Вы руководитель организации и купили продукт у поставщика за 120 рублей. Из них 20 рублей — сумма обязательного платежа в бюджет по ставке 20%, которую вы заплатили, так как она включена в стоимость товара. Без такого обязательства на добавленную стоимость покупка стоила бы 100 рублей. Продать этот продукт вы хотите за 180 рублей — с наценкой 50%. К его стоимости вы добавляете 20%, которые заплатит покупатель товара. 20% от 180 рублей составляет 36 рублей. Значит, вы продаете товар за 216 рублей с учетом налога. Ваша фирма не платит в бюджет всю выручку, которую получит от покупателя. Заплатить необходимо с той части цены, которую вы добавили при продаже. Те 20 рублей, которые вы заплатили поставщику при покупке, вычитаются из итога в 36 рублей. Размер платежа, который вы должны отправить государству, составит 36 – 20 = 16 рублей.

Плательщики

В России налог на добавленную стоимость платят все юридические лица и индивидуальные предприниматели, кроме:

- хозяйствующих субъектов, использующих УСН;

- плательщиков ЕНВД;

- тех налогоплательщиков, чья выручка за год составила не более 2 млн рублей (чтобы освободиться от статуса плательщика и необходимости платить, подайте заявление в территориальную инспекцию ФНС).

Ставки и объекты налогообложения

Существуют 2 обычные ставки:

- 20% — основная;

- 10% — пониженная.

И одна льготная — 0%.

Чаще применяется основная — 20%. В связи с ее распространенностью в примерах мы покажем, как выделить НДС из суммы или как прибавить к надбавке 20%.

Пониженная ставка 10% действует при продаже тех видов продукции и услуг, которые прямо перечислены в Налоговом кодексе:

- детские товары;

- учебная литература;

- продовольственные товары, приведенные в статье 164 НК РФ ;

- некоторые медицинские товары;

- племенные животные.

Льготную нулевую ставку, как и десятипроцентную, используют при продаже товаров, работ и услуг из четко ограниченного перечня (статья 164 НК РФ). Один из пунктов списка — экспорт. Право использовать ставку 0% подтверждается документально.

Что такое расчетная ставка?

Иногда размер платежа вычисляется с доходов с уже содержащимся в них налогом. Тогда возможно высчитать НДС 20 от суммы на онлайн-калькуляторе или применить обратный способ расчета по формулам:

Это и есть расчетные ставки 20/120 или 10/110. Калькулятор уже учитывает все расчетные ставки, поэтому с его помощью осуществить расчет проще. Посчитает калькулятор НДС 20 % от суммы буквально в несколько щелчков мышкой. Рассмотрим на примере:

Фирма получила аванс в сумме 120 рублей с учетом налога. Как рассчитать налог от суммы в этом случае? Налог с такого аванса платят с применением обычной расчетной ставки. Он составит: 120*20/120 = 20 рублей.

Выделение НДС из суммы в этом случае дает такой же итог, как при использовании обычной ставки 20%. Правильно ли вы сделали вычисления по обычной ставке, покажет расчетная формула расчета НДС 20 процентов (для 10 процентов действует аналогичная).

Случаев, когда используется расчетная ставка, семь, они перечислены в статье 164 Налогового кодекса . Платеж в бюджет рассчитывается так, только если в выручку, полученную от покупателя, НДС уже включен и необходимо высчитать его значение от суммы стоимости товара, работы или услуги.

- При получении средств за товары из списка статьи 162 НК РФ :

- деньги, которые фирма получает при продаже как финансовую помощь или для пополнения фонда;

- доход в виде процента за оплату продукции векселями или облигациями или в виде процента, который выше основной ставки ЦБ;

- доход от страховых выплат при неисполнении обязательств партнерами.

- При получении авансов за предстоящую поставку или передачу имущественных прав.

- При удержании суммы налоговыми агентами.

- При продаже приобретенного имущества.

- При продаже сельхозпродукции.

- При перепродаже автомобилей, купленных у физических лиц.

- При передаче прав на имущество по пунктам 2-4 статьи 155 НК РФ .

Теперь, когда мы знаем, как посчитать НДС 20 % от суммы на калькуляторе, рассмотрим вопрос, чем при определении положенного налогоплательщику вычета поможет формула начисления.

Что такое налоговый вычет?

Вычет — фактически это тот налог, который вы заплатили, покупая товар у поставщика, находящийся в составе его цены. Не существует продукции, стоимость которой не содержала бы такой части. Даже при поступлении товаров из-за границы они облагаются налогом при пересечении пределов РФ по их таможенной задекларированной стоимости. При дальнейшей продаже продукции по назначенной вами цене вы должны бюджету за вычетом этой суммы. Налогоплательщик обязан предъявить документы от поставщика, доказывающие покупку продукции и уплату включенного в стоимость НДС. Подтверждением в большинстве случаев являются счета-фактуры. Кроме предъявленных поставщиками сумм, принять к вычету разрешено ( статья 171 НК РФ ):

- удержанный при ввозе на таможне;

- заплаченный в бюджет при продаже, если покупатель потом отказался и вернул товар;

- заплаченный заранее, если потом договор расторгнут и предоплата возвращена;

- предъявленный подрядчиком при капитальном строительстве или монтаже (демонтаже) основных средств;

- предъявленный поставщиками товаров, нужных для собственных строительных нужд фирмы;

- заплаченный в бюджет при строительстве для нужд фирмы;

- перечисленный в бюджет налоговыми агентами;

- заплаченный в связи с командировочными или представительскими расходами;

- уплаченный за ранее не подтвержденный бумагами экспорт после подтверждения;

- уплаченный со стоимости имущества, входящего в уставной капитал.

Как рассчитать НДС для ИП

Для ИП он рассчитывается так же, как и для организаций. Пользуйтесь тем же калькулятором НДС. В сроках уплаты тоже нет никакой разницы — налогоплательщики подают декларацию и платят в бюджет до 25-го числа месяца, идущего за отчетным кварталом.

Формула расчета НДС

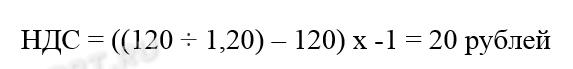

Рассмотрим принцип, который используется в онлайн-калькуляторе, чтобы, если налог включен в стоимость, автоматически осуществить вычисление НДС. Например, это необходимо, чтобы корректно поставить на учет основные средства или просто понять, сколько вы переплатили государству. Если понять принцип, то делать расчет легко и без помощи сервиса. Вдруг под рукой не окажется интернета?

Чтобы выделить НДС, разделите нужную величину на 1+20% (это 1,20), затем отнимите исходную сумму, умножьте на –1 и округлите до копеек в ближайшую сторону.

Разберем формулу на нашем примере: выделим значение налога по ставке 20% из 120 рублей.

Начислить налог еще проще. Если величину дохода без НДС умножить на 0,20, получится сумма самого налога, а если умножить на 1,20 — стоимость товара с учетом налога.

Снова простейший пример: начисляем 20% на 100 рублей.

Калькулятор НДС

Как пользоваться калькулятором

- Введите сумму и выберите ставку – 20%, 18% или 10%. Сумму можно ввести с копейками, например: 10521.75 руб.

- Нажмите «ВЫДЕЛИТЬ НДС -» для того чтобы вычесть НДС из суммы. Нажмите «НАЧИСЛИТЬ НДС +» для того чтобы прибавить НДС к сумме.

- Полученный итоговый расчет с прописью можно скопировать в буфер для вставки его в другое удобное вам место.

Когда нужен калькулятор НДС

С помощью этого калькулятора вы легко можете:

- выделить НДС из суммы

- начислить НДС к сумме

Калькулятор НДС пригодится при расчетах по вычислению налога на добавленную стоимость либо при расчетах стоимости товара с учетом либо без учета НДС. Поскольку ставка НДС – это изменяемая законодательством РФ величина, калькулятор предусмотрел возможность произведения расчетов исходя из ставки, действующей на нужный вам период времени.

Как работает калькулятор

Для начала расчета следует установить, какая ставка НДС вам потребуется. До 1 января 2019 года стандартная ставка НДС равна 18%. Если требуется рассчитать прогнозируемый НДС, начиная с 2019 года, то следует выбрать ставку 20%.

Также в зависимости от того, что именно вам нужно рассчитать, после ввода цифр для получения результата следует нажать на одну из двух кнопок-опций, а именно «Выделить НДС» или «Начислить НДС». Можно обойтись и без этого выбора, нажав на любую из опций, так как в любом случае калькулятор покажет конечные результаты по обеим опциям, но выделенным как результат будет та цифра, которая будет соответствовать нажатой вами кнопке.

Пониженная ставка НДС

Калькулятор производит расчеты и исходя из пониженной ставки НДС, равной 10%.

Пониженная ставка налога на добавленную стоимость применяется в отношении товаров, исчерпывающий список которых приводится ст. 164 НК РФ. Так, группирование товаров с возможностью применения 10%-ной ставки, производится законодателем в следующем порядке:

- Продовольственные продукты за исключением деликатесов, фруктов, кулинарных и кондитерских изделий, соков и бутилированных напитков, алкоголя, сыро-молочных изделий, дорогих сортов рыбы.

- Санитарно-гигиенические предметы, необходимые школьные принадлежности, одежда и обувь для детей, за исключением спортивной обуви и изделий из меха (кроме кроличьего).

- Медпрепараты и медизделия.

- Газеты, книги, журналы и другая печатная продукция, кроме эротической и рекламной.

Память калькулятора

Открытый на любом из ваших гаджетов калькулятор позволит производить вычисления и без подключения к Интернету. Для того чтобы калькулятор был всегда под рукой, удобным будет привязать его к любой из предпочитаемых вами соцсетей, для чего потребуется всего лишь кликнуть по опции «Сохранить калькулятор».

Очистить окно калькулятора можно кликом по кнопке «Сбросить». Если произведенные ранее расчеты важны для вас, то их вполне можно сохранить, кликнув на надпись «Копировать в буфер». Благодаря этой опции, впоследствии можно редактировать расчеты и переносить сохраненные в основные.

Сфера применения калькулятора

Калькулятор пригодится всегда, когда есть необходимость в расчете стоимости товаров либо услуг, либо исчисления процента прибыли после уплаты НДС.

Налог на добавленную стоимость – это обязательный платеж, считающийся косвенным налогом, подлежащим зачислению в бюджет, и включенный в конечную стоимость товара либо услуги. Соответственно, расчеты по НДС – это обязательный атрибут деятельности любого производственно-коммерческого либо индивидуального предприятия. Отчеты по НДС – это обязательные документы, подлежащие ежеквартальной сдаче в налоговые органы.

Плательщиками НДС помимо уже перечисленных организаций являются:

- Коммерческие предприятия-импортеры либо дистрибьюторы, ввозящие на территорию Российской Федерации товары зарубежного производства.

- Налоговые агенты, составляющие счета-фактуры с учетом НДС.

- Физические и юридические лица, действующие по договорам концессии и комиссии, а также осуществляющие услуги по доверительному управлению либо работающие в силу договоров о совместной деятельности.

Освобождение от уплаты НДС

Получить освобождение от уплаты НДС, в соответствии с положениями статьи 145 НК РФ, могут предприятия и организации, соответствующие обоим нижеперечисленным условиям:

- Получившие прибыль за три месяца предпринимательской деятельности в размере менее чем 2 000 000 рублей (без учета НДС);

- Не осуществлявшие финансово-коммерческих операций, связанных с продажей товаров, облагаемых акцизными пошлинами.

При этом пункт 5 ст. 145 НК РФ директивно устанавливает утрату права на освобождение от НДС сразу после проведения любой операции с подакцизными товарами, даже при условии ведения раздельного учета операций.

Обязательным условием для предприятий, получивших освобождение, будет ведение книги продаж. Выписки из книги подлежат ежеквартальному представлению финансовым органам для подтверждения права предприятия пользоваться освобождением. Одновременно с выпиской представлению в ФНС подлежит также и выписка из бухгалтерского баланса, свидетельствующая о непревышении максимально допустимой для освобождения от НДС прибыли. Данное условие диктуется Приказом Министерства РФ по налогам и сборам от 4.07.2002 года.