Может ли созаемщик получить налоговый вычет?

Как оформить ипотеку, чтобы налоговый вычет получила и я, и муж?

– По ипотеке берем с супругом в совместную собственность квартиру. На что обратить внимание при оформлении документов, чтобы на обоих можно было получить налоговый вычет?

Отвечает адвокат, к. ю. н. Юлия Вербицкая:

Для Вас важно, чтобы в договоре купли-продажи была указана полная стоимость квартиры, и эта стоимость соответствовала (приблизительно) актуальной кадастровой стоимости объекта недвижимости.

Отвечает руководитель отдела городской недвижимости северо-восточного отделения компании «НДВ-Недвижимость» Елена Мищенко:

Супруги вне зависимости от того, в какую собственность – долевую или общую совместную – покупают имущество, могут вдвоем рассчитывать на налоговый вычет, предельный размер которого составляет 13% с 2 млн рублей на каждого.

Допустим, супруги приобрели квартиру за 5 млн рублей, при этом сумма, с которой будет возвращаться вычет, составит 2 млн рублей на каждого супруга. Таким образом, каждый из супругов может рассчитывать на возврат налога в размере 260 тысяч рублей при условии, что данная сумма до этого была уплачена в бюджет в виде НДФЛ.

Отвечает управляющий партнер «Метриум Групп» Мария Литинецкая:

Сегодня приобретающая квартиру семейная пара находится в гораздо лучшем положении с точки зрения налогового законодательства, чем до 2014 года. Согласно последним поправкам, сразу оба супруга получили право на налоговый вычет (НВ) при покупке недвижимости. А если дом или квартира покупалась в ипотеку, то оба смогут будет вернуть и часть уплаченных процентов по кредиту.

Поскольку Семейный кодекс признает любое приобретенное в законном браке имущество совместным, не имеет значения, какой из супругов (или они оба) будет указан в качестве собственника. И неважно, от чьего имени производилась оплата приобретаемого жилья. Даже если все бумаги оформлены на мужа, жена не теряет права на НВ. С вычетом по ипотеке дело обстоит так же: обычно в кредитном договоре один из супругов выступает заемщиком, а второй указан как созаемщик. В итоге пара может получить возврат по уплаченным процентам «за двоих».

Что касается размеров вычета, то при стоимости недвижимости более 4 млн рублей муж и жена вправе вернуть НДФЛ в сумме 13% от 2 млн рублей на каждого, то есть всего 520 тысяч рублей. Если же на покупку было потрачено менее 4 млн рублей, то размер НВ для каждого супруга будет рассчитываться как 13% от половины цены недвижимости. Муж и жена могут подать заявление о перераспределении вычета в пользу одного из них, если второй уже использовал свое право или не имеет доходов. Однако получение денег за партнера (то есть 13% от 4 млн рублей одним лицом) невозможно.

Важным нововведением налоговиков стало разрешение на многократное обращение за НВ до исчерпания лимита в 2 млн рублей. Размер максимального вычета по ипотеке ограничен 3 млн рублей на каждого супруга. Если сумма уплаченных парой процентов по кредиту меньше 3 млн (например, ипотека 4 млн рублей на срок 10 лет по ставке 11% предполагает переплату в 2,6 млн рублей), то логично обратиться за вычетом только одному супругу. Тогда второй сможет «приберечь» это право для будущих кредитных договоров.

Отвечает юрист, адвокат Намик Азимов:

Согласно ст. 220 Налогового Кодекса РФ, каждый из супругов имеет право получить причитающийся им имущественный налоговый вычет сразу, как только они вступили в права собственности. Если супруги не заключали брачный договор и не оговорили режим владения имуществом, их права на вычет равны. Пропорции выплат указываются в заявлении о согласовании долей.

Супруг, желающий получить вычет, должен обратиться в инспекцию ФНС со следующим пакетом документов:

- заявление на получение имущественного налогового вычета, в котором указаны личные данные, а также реквизиты банковской карты или счета, на которые будут поступать начисления;

- заявление, согласовывающее доли обоих супругов в вычете (для случаев, когда собственность оформлена как совместная);

- оригинал налоговой декларации на доходы физических лиц;

- документы, удостоверяющие личность и подтверждающие заключение брака;

- копия идентификационного кода и декларации о налогах за последний год;

- свидетельства и другие бумаги, удостоверяющие владение собственностью, например договор купли-продажи;

- платежные документы, подтверждающие оплату жилья (чеки, расписки, банковские платежные поручения).

Если речь идет о вычете по процентам с ипотеки, список документов будет следующим:

- заявление на получение налогового вычета за проценты по кредиту, которые были выплачены;

- заверенная копия договора с банком о получении кредита;

- документы, удостоверяющие право владения собственностью, а также бумаги, подтверждающие факт ее приобретения (договор купли-продажи);

- при наличии дополнительных расходов, которые учитываются в вычете, нужно предоставить подтверждающие их документы. Это могут быть расходы на составление проектной документации, проведение ремонтных работ и др. Предоставляются кассовые чеки, акты закупки материалов, банковские выписки и т. д.;

- декларация о налогах на доходы физических лиц;

- справка с мест работы о начисленных и удержанных налогах.

Текст подготовила Мария Гуреева

Не пропустите:

Присылайте свои вопросы о недвижимости, ремонте и дизайне. Мы найдем тех, кто сможет на них ответить!

Редакция оставляет за собой право выбирать темы из числа вопросов, которые прислали пользователи.

Налоговый вычет при покупке квартиры созаемщиками

В данной статье мы рассмотрим все, что касается получения налогового вычета при покупке квартиры созаемщиками. Может ли созаемщик получить налоговый вычет, имеет ли он на него право? В каких случаях? Как решается вопрос с вычетом, если созаемщики – супруги, родственники или они живут в гражданском браке.

Кто такие созаемщики

Чтобы понять, кто имеет право на вычет при покупке квартиры, прежде всего нужно разобраться, кто же такие созаемщики.

Созаемщиками часто выступают супруги, сожители, родственники, но ими могут быть и совершенно посторонние люди – партнеры по бизнесу или даже друзья. Это своеобразная «страховка» банка. Если титульный (основной) заемщик, например, имеет небольшую зарплату или у банка не хватает оснований одобрить кредит, то привлекается созаемщик, чтобы в случае неисполнения финансовых обязательств основным заемщиком, банк был вправе переложить эти самые обязательства на созаемщика.

Более того, не всегда созаемщики участвуют в выплате кредита, иногда они просто «присутствуют» на бумаге, но все ситуации, конечно, индивидуальны.

Налоговый вычет на квартиру созаемщику

Право на налоговый вычет при покупке жилья имеет резидент РФ, который со своих доходов уплачивает 13% в качестве НДФЛ. Но как рассчитывается вычет, если квартира была куплена на кредитные средства с помощью созаемщика? Для этого рассмотрим несколько ситуаций.

Если созаемщик супруг/супруга

В этом случае ситуация самая простая. И доходы, и расходы в браке общие. То есть при покупке квартиры в браке, она считается совместно нажитым имуществом (если иное не оговорено в брачном договоре). А значит, на вычет имеют право оба супруга. При этом даже если квартира оформлена только на одного из супругов, право вернуть налог имеют оба.

Как рассчитывается сумма вычета?

2 000 000₽ — максимальный размер налогового вычета при покупке квартиры за свои средства. То есть максимально вернуть вы можете 13% от этой суммы – 260 000₽.

Соответственно, если квартира стоит более 4 млн ₽, то 260 тыс. может получить каждый из супругов. Если менее 4 млн, то супруги — созаемщики пишут заявление о распределении вычета и делят его по своему усмотрению.

Пример:

Ивановы находятся в официальном браке, и они купили как созаемщики квартиру за 4.5 млн руб. Так как стоимость квартиры более 4 млн, то и муж, и жена могут получить по 260 тыс. возврата.

Петровы тоже купили квартиру как созаемщики, но она стоила 2 млн руб. Они могут распределить сумму как угодно – например, весь вычет можно оформить на мужа. Или можно распределить сумму на двоих – например, муж получит половину – 130 тыс., и жена вторую половину – тоже 130 тыс. Или в любой другой пропорции.

Если созаемщик имеет долю в квартире

Многие задаются вопросом – имеет ли созаемщик право собственности на квартиру? Раз он несет материальную ответственность, может, и право на квартиру он получает? На это можно с уверенностью ответить – роль созаемщика не дает такого «бонуса», как доля в квартире.

Как же считается вычет в этом случае?

Важную роль тут играет опять же, стоимость квартиры. Вообще, вычет нельзя получить больше, чем выделена доля в квартире.

То есть, представим, что вы с сожителем купили квартиру, как созаемщики в равных долях – по ½. Если квартира стоила больше 4 млн, тут вопросов не возникает – у каждого есть право вернуть по 260 тыс.

Но вот если она стоила дешевле, например, 3 млн, то каждый из созаемщиков не супругов может вернуть не более, чем половину от 3 млн. То есть каждому созаемщику максимально можно вернуть по 195 000₽ — 13% от 1.5 млн.

Если созаемщик не имеет доли в квартире

В этом случае все еще проще – не имея доли в квартире, никакого возврата налога не положено вовсе. То есть вы можете быть созаемщиком, вы можете даже выплачивать банку деньги, но не имея доли, вы не имеете права на возврат НДФЛ.

Налоговый вычет по ипотеке созаемщику

В этом случае все аналогично основному вычету, который составляет 2 млн рублей.

Если в ипотеку созаемщики приобрели квартиру в долевую собственность, то размер вычета по процентам ипотеки рассчитывается также, как и основной – в пропорции, равной долям.

Имейте в виду, что основной вычет в размере 2 млн можно использовать и на другие объекты жилья, если вы не смогли использовать всю сумму, но вот вычет по процентам ипотеки можно применить только к одному объекту жилья. Не забывайте об этом при распределении вычета – например, если ипотеку брали супруги на двоих, и оформляют вычет по процентам оба, то оба потеряют право вернуть налог за проценты по ипотеке при покупке другого жилья.

Как созаемщику получить вычет?

Вы можете оформить вычет через Налоговую инспекцию по месту прописки или работодателя.

Если оформлять через ФНС, то нужно дождаться окончания календарного года, в котором было оформлено право собственности (подписан акт приема-передачи при покупке по ДДУ).

- Заявление на возврат налога

- Справка о доходах 2-НДФЛ

- Декларация 3-НДФЛ

- Договор о приобретении недвижимости.

- Документы, подтверждающие право собственности (акт приема-передачи при покупке по ДДУ)

Если жилье приобреталось созаемщиками в ипотеку, дополнительно понадобятся:

- Кредитный (ипотечный) договор.

- Справка банка об уплаченных за год процентах.

Также крайне рекомендуем подготовить:

- Заявление о распределении вычета между супругами — при необходимости.

- График погашения кредита и уплаты процентов по кредитному (ипотечному) договору

- Документы, подтверждающие оплату: чеки, квитанции, платежные поручения, банковские выписки и т.п.

Эти документы подаются в Налоговую, и в течение трех месяцев будет длиться камеральная проверка. И еще месяц понадобится на перечисление средств на ваш счет.

Если вы решите оформить все через работодателя, вам нужны будут те же самые документы, за исключением заявления на возврат налога, справки 2-НДФЛ и декларации 3-НДФЛ. Плюс, оформлять через работодателя можно в том же году, когда было оформлено право собственности (подписан акт приема-передачи при покупке по ДДУ).

Если вы не желаете тратить время и нервы на сбор бумаг и очереди в Налоговой, можете обратиться к нам, в “Налогию”, и мы выполним всю работу за вас!

Теперь вам известно, в каких случаях созаемщик имеет право на налоговый вычет, а также в чем различие покупки квартиры, если ее приобретают супруги или если жилье покупается вне брака. Надеемся, наша статья была для вас полезна!

Как супругам выгоднее получать налоговый вычет — вместе или раздельно?

О возврате НДФЛ за покупку квартиры и уплаченные проценты по ипотеке знают почти все, но не все ориентируются в тонкостях получения вычета. Если супруги вместе получают возврат налога за квартиру, то быстрее выберут причитающуюся сумму. Однако вычет по ипотечным процентам лучше совместно не получать — так можно потерять крупную сумму. Рассказываем, как работает схема.

Купил квартиру — не забудь получить вычет. Фото: kuban-mama.ru

Для начала напомним, что имущественный налоговый вычет — возврат уплаченного в бюджет НДФЛ за покупку квартиры и уплаченные по ипотеке проценты.

- За покупку квартиры можно вернуть 13% её стоимости, но не более, чем с 2 000 000 рублей. Получается, что максимум — 260 000 рулей.

- С уплаченных процентов тоже можно вернуть 13%, но не более, чем с 3 000 000 рублей. Максимальная сумма возврата — 390 000 рублей.

Совместный возврат налога за покупку недвижимости

Заявлять возврат налога выгоднее обоим супругам по нескольким причинам.

1. Деньги возвращаются быстрее

Среднероссийские зарплаты невысоки. Чтобы получить максимальную сумму вычета 260 000 рублей, надо потратить несколько лет.

Посчитаем. Иван Иванович зарабатывает 40 000 рублей в месяц. Значит, ежегодно он уплачивает в бюджет около 62 500 рублей НДФЛ. На возврат всей суммы вычета он потратит примерно 4 года.

Допустим, у Иван Ивановича есть жена Ольга Ивановна. Она тоже имеет право на вычет. Если её зарплата составляет 40 000 рублей, то семья ежегодно в виде вычета будет получать 125 000 рублей, а полную сумму возврата они выберут за 2 года.

Если вы не хотите ждать для получения вычета следующего года, то ускорить возврат НДФЛ можно, подав заявление через работодателя. Как это сделать, мы писали в статье «Самый быстрый способ получить налоговый вычет».

2. Сумма вычета увеличится в два раза

Лимит в 260 000 рублей устанавливается на каждого супруга в отдельности, поэтому при покупке жиля стоимостью более 4 000 000 рублей семья получает в виде возврата НДФЛ 520 000 рублей.

Как это происходит, покажем на примерах.

Квартира стоит 2 000 000 рублей.

Максимум, что можно с неё получить — 260 000 рублей, это может сделать один из супругов. Совместный вычет лишь ускорит получение денег.

Квартира стоит 3 000 000 рублей.

Максимум по возврату — 390 000 рублей. Однако получить его можно только совместно, поскольку сумма превышает индивидуальное ограничение по вычету. Разделить возвращаемую сумму между супругами можно в любых пропорциях — пополам или 260 000 на мужа, 130 000 на жену. Зависит от дохода каждого и будущих планов.

Квартира стоит 4 000 000 рублей.

Максимум по возврату — 520 000 рублей. Его тоже можно получить только совместно с супругом. Каждый выберет при этом свой лимит.

Никаких опасностей при получении совместного вычета за покупку квартиры нет. Если один из супругов не использует весь лимит, то остаток перенесётся на следующий объект недвижимости.

Например, супруги купили квартиру за 3 000 000 рублей. Муж получил полный вычет 260 000 рублей, а жена часть вычета — 140 000 рублей. Возврат за следующую квартиру может получить только жена. Сумма — 120 000 рублей.

Подвох при получении вычета за квартиру

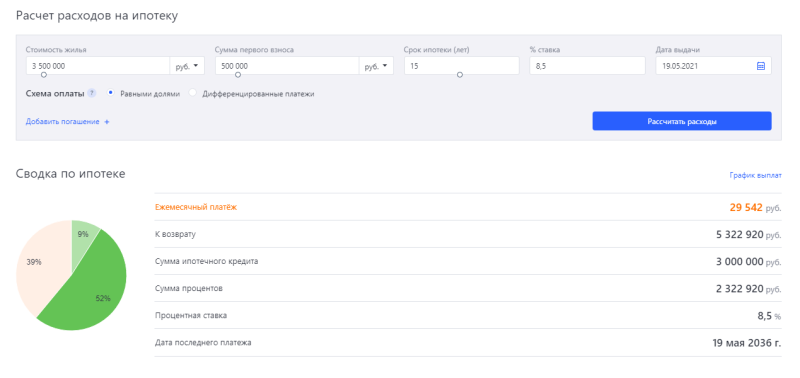

Например, Иван Иванович и Ольга Ивановна купили квартиру за 3 500 000 рублей. При процентной ставке 8,5% переплата за 15 лет составит примерно 2 300 000 рублей. Возврат налога — 299 000 рублей.

Оба супруга заявили вычет по процентам. Муж получил 199 000 рублей, жена — 100 000 рублей.

Спустя время они решили поменять жильё на более просторное — купили квартиру стоимостью 6 000 000 рублей.

Переплата по ипотеке — 3 700 000 рублей. Однако ни один из супругов не получает вычет, потому что право уже израсходовано.

Если бы они в первом случае делали возврат НДФЛ только на мужа, а во втором — на жену, то в семейный бюджет вернулось бы 689 000 рублей. А так они получили только 299 000 рублей.

Как получить налоговый вычет созаемщику по ипотеке

При покупке жилья совместно с супругом, родственником или партнером по бизнесу, часто может возникнуть вопрос: как получить налоговый вычет созаемщику по ипотеке и возможно ли это? Ответ будет положительным при соблюдении некоторых условий.

В общей стандартной ситуации у созаемщика те же права и обязанности перед банком и частично перед налоговой инспекцией, как и у основных заемщиков.

Каковы требования

Основные требования для возврата части средств, предъявляемые налоговой службой к покупателям недвижимости:

- Лицо должно являться резидентом государства и налогоплательщиком НДФЛ. Если нет постоянной работы, а, соответственно, и отчисления со счета не поступают – вам ничего не вернут. Не будет возврата и в случае, если выплачивается налог по упрощенной системе.

- Иметь долю собственности. Помимо оплаты долга потребуется документация, подтверждающая, что частично имущество оформлено на вас. Поправки есть в случае, когда созаемщиками являются супруги, что рассмотрено ниже.

- Нужно действительно выплачивать долг. Не просто числиться в базах банка как один из заемщиков, но и вносить определенные суммы со своего счета. Причем от размера суммы (то есть, количества денег, потраченных налогоплательщиком на «полезные», по мнению государства, нужды) будет зависеть и размер выплат.

- Еще не исчерпан лимит. Согласно подпункту 1 пункта 3 статьи 220 Налогового Кодекса Российской Федерации можно пользоваться процедурой несколько раз при покупке следующих квартир, но в определенных пределах (13% от потраченной суммы, но не более двух миллионов рублей, то есть ограничение – 260 тысяч). Если Вам за приобретение жилья государство деньги до сих пор не возвращало, можете рассчитывать на эту сумму. Если прецедент был – на ее остаток, если таковой есть.

- Недвижимость покупается не у близкого родственника. Вам ничего не вернут при сделке с родителями, братьями/сестрами или детьми. Даже при честном факте оплаты взаимозависимому продавцу.

Отвечая на популярный вопрос — положен ли налоговый вычет созаемщику по ипотеке, если он не является собственником? В общем случае – нет, с одним исключением, о котором поговорим ниже.

Для супругов и сожителей

Деньги полагаются созаемщику-собственнику с долей владения имуществом.

Исключение – созаемщики-супруги. Муж и жена разделяют имущество, если иное не предусмотрено брачным договором. То есть, если собственником изначально являлся только муж или только жена, а после регистрации в ЗАГС-е они стали созаемщиками по ипотеке, оба из них имеют право на вычет, так как квартира – их общая собственность.

Правило имеет силу только в случае зарегистрированного бракосочетания. Лица, проживающие в гражданском браке, законодательно прав на имущество не разделяют, следовательно, и на возврат части уплаченной суммы тоже.

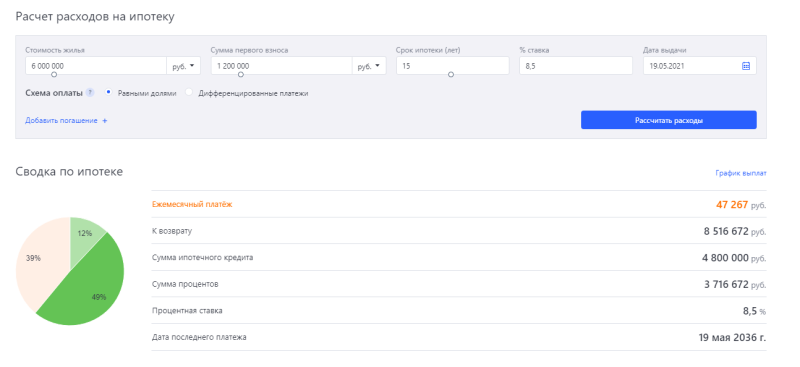

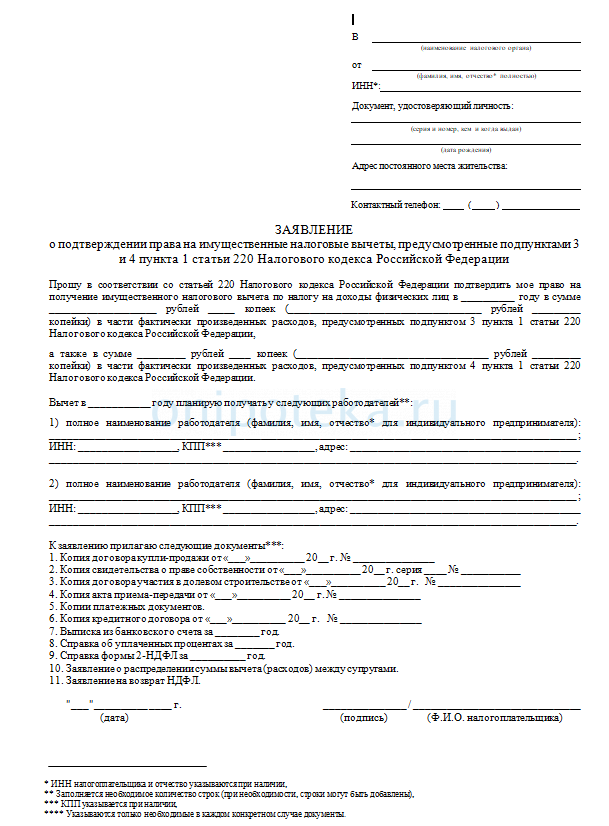

Образец заявления о распределении налогового вычета между супругами

Как получить деньги от налоговой

В инспекцию подается декларация 3-НДФЛ. Она заполняется и отправляется в службу — лично, по почте или в электронном формате через личный кабинет налогоплательщика на сайте. К ней надо приложить требуемые копии.

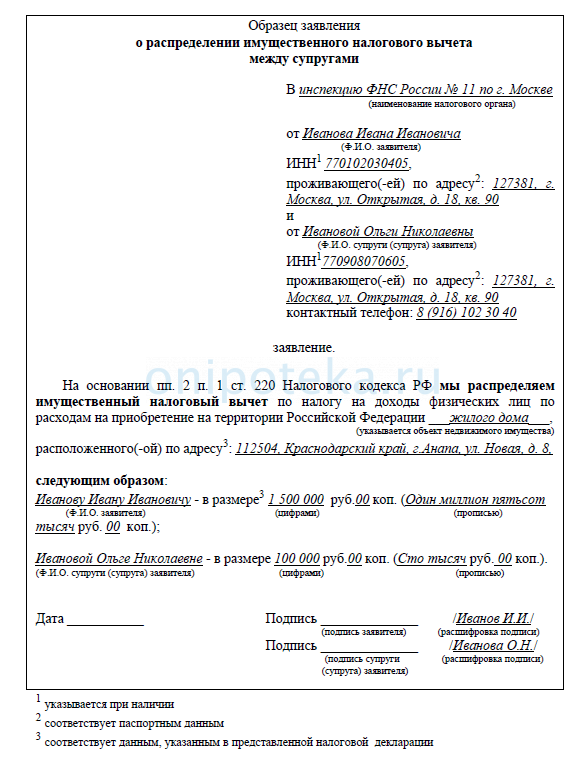

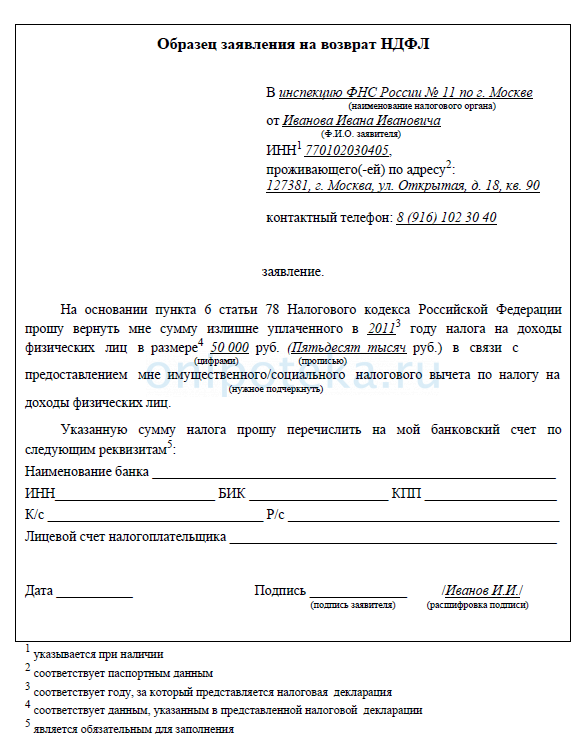

Образец декларации 3 НДФЛ для налогового вычета

Если Вы решили получать деньги таким способом, заранее проверьте, все ли условия выполняются в вашем случае, продумайте доли для каждого из созаемщиков. Проверьте документацию и сделайте скан-копии в хорошем качестве.

Получить сумму вычета можно либо на свой банковский счет, либо через работодателя. Необходимо получить в ФНС уведомление и передать его в бухгалтерию вашего предприятия. С вас не будут удерживать НДФЛ, пока сумма вычета не исчерпает себя.

При выборе этого варианта будут нюансы. Подать декларацию можно только в следующем году после покупки квартиры/дома. В том же году пересчет осуществляться не будет.

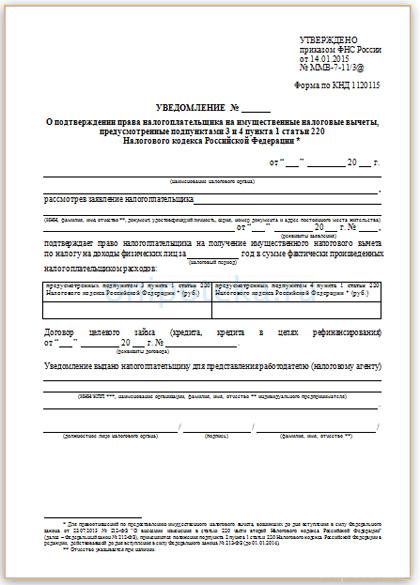

Шаблон заявления о подтверждения права на налоговый вычет для работодателя

Образец заявления на возврат НДФЛ созаемщику

Как получить деньги от работодателя

Для этого в инспекцию подается заявление-запрос о праве на получение налогового вычета созаемщику по ипотеке. Ваша заявка будет рассматриваться не более месяца. В течение этого срока выдадут уведомление, которое предъявляется по месту работы.

При этом декларацию подавать не нужно. Не нужно и ждать следующего года, можете оформиться в тот же период, когда приобрели недвижимость. В дополнение к этому преимуществу процесс будет ускорен еще больше. Вам должны вернуть проценты с начала года, в котором совершилась покупка. Например, вы получили собственность в мае – получаете средства, не только начиная с этого момента, но и за предыдущие четыре месяца.

Список документов

Нужны бумаги, подтверждающие право на получение налогового вычета процентов по ипотеке созаемщику:

- подтверждение собственности: свидетельство, выписка из ЕГРН, свидетельство о браке.

- договор о покупке и передаче дома/квартиры.

- подтверждение факта выплат (квитанции, банковские выписки, чеки, расписка от продавца). договор лучше не использовать, так как может быть оспорен момент оплаты.

- декларация для получения выплат от инспекции или уведомление для работодателя.

- заявление с указанием распределения долей между зарегистрированными супругами (в случае приобретения жилья в браке).

Достаточно предоставления скан-копий документов, оригиналы держите наготове, если возникнут проблемы, но изначально подавать их не нужно.

Имеет ли право созаемщик по ипотеке на налоговый вычет?

Положения статей 210 и 220 налогового законодательства предусматривают предоставление налоговых вычетов. Кроме того, в данном направлении могут применяться статьи из ГК РФ И СК РФ. Вычет следует рассматривать как сумму, которая возвращается государственными органами гражданам при наличии соответствующих оснований. В том числе, основанием может быть покупка жилого помещения при использовании собственных или заемных денежных средств.

Получение вычета с ипотечного кредита

Часто возникают вопросы, связанные с тем, есть ли возможность у заемщиков получить вычеты налогового типа. Чтобы мужем и женой были получены эти средства с покупки имущества при заключении ипотечного кредита, потребуется учесть несколько условий. В том числе:

- недвижимость должна приобретаться в браке;

- у граждан должны быть правомочия собственности;

- наличие документации, указывающие на несение затрат на покупку имущества.

Для примера можно рассмотреть жилое помещение, расположенное в строящемся доме. Чтобы получить правомочия собственности на такое имущество потребуется оформить акт приема и передачи либо получение в Росреестре свидетельства, оформленного по определенной форме. Если рассматривать со стороны хронологического порядка, то изначально производится процесс приемки, после чего граждане обращаются в регистрирующий орган для оформления необходимой документации. Специалисты Росреестра выдают кадастровые акты, указывающие на права собственности на квартиру.

По этой причине можно говорить о том, что возможность обратиться в уполномоченные органы за вычетом возникает после того, как гражданин получил ключи от помещения. Чтобы подтвердить наличие затрат на приобретение имущества, потребуется использовать такие акты:

- соглашение о долевом участии в строительстве дома (также может быть другой акт, указывающий на покупку);

- кредитное соглашение по ипотечному кредитованию;

- графики чеки по внесению платежей;

- справки по наличию задолженности в банке.

Также могут быть использованы другие акты.

Нюансы для супругов

Семейное законодательство указывает на то, что при нахождении граждан в брачных отношениях, приобретаемая недвижимость рассматриваться как совместная. По этой причине не принимается во внимание, происходит покупка жилья при использовании кредитных средств или собственных денег супругов. Правомочия по получению рассматриваемого вычета появляется у каждого из супругов. При этом, не учитывается то, какая сумма каждым из них внесена при покупке недвижимости.

Кроме того, учету не подлежит:

- распределяются ли доли в соглашении;

- кто является главным плательщиком, а кто созаемщик;

- кем вносились платежи по кредиту.

Вне зависимости от данных аспектов, правом на вычет наделены муж и жена.

Величина вычета по ипотеке

Налоговое законодательство и разъяснения, разработанные сотрудниками ФНС и суда, говорят о том, что получение вычетов созаемщиками происходит в ситуации:

- с учетом цены на приобретенное жилье, находящееся в пределах РФ в недостроенном доме;

- в зависимости от уплаченных процентов по ипотечному соглашению.

Законодательство устанавливает предельную сумму, исходя из которой происходит расчет вычета. Она равняется двум миллионам рублей. Если говорить про базу для внесенных процентов – три миллиона. Применяется ставка, равная 13%.

Это указывает на то, что гражданин получает вычет, но только с одной квартиры. Однако, если использовалась база для расчета менее, чем пара миллионов рублей – тогда можно дополучить сумму со второй квартиры. Если жилье приобретают муж и жена, то они вправе оба получить вычет в пределах указанной суммы. На одного из них приходится не более 520 тысяч рублей. Когда жилье приобретается на ипотечные средства, то сумма на одного составляет 780 тысяч.

Особенности

В связи с тем, что при наличии заключенного брака имущество рассматривается как общее, то сумма вычета также является совместным доходом. По указанным причинам не принимается во внимание то, кто из граждан приобретал жилье и вносил платежи. У каждого есть обязанность по участию в процессе покупке и оплате. Важно отметить, что воспользоваться вычетом может только тот гражданин, который официально трудоустроен. Это говорит о том, что при отсутствии факта официального трудоустройства лицо не имеет права претендовать на вычеты. Кроме того, не предусматривается возможности передать такие полномочия по получения денег от того, кто не работает к работающему мужужене.

Также есть особые положения относительно процесса оформления таких выплат. В том числе, когда происходит оформление долевой собственности, то каждый из супругов может получить вычет в соответствии с имеющейся долей.

Чтобы оформить выплату потребуется обратиться в фискальный орган, предварительно собрав все необходимые бумаги. Министерство финансов сделало указание на то, что граждане наделены правом ежегодно заниматься перераспределением долей вычета. Данная норма имеет прогрессивное значение. Связывается с тем, что человек может расторгать или заключать трудовые отношения, в результате чего уровень его доходов подлежит корректировке. Если устанавливается совместная собственность, то для получения денег можно написать заявление только один раз.

По этой причине, граждане при принятии такого решения, должны все заранее взвесить. В отношении процентов применяются положения о возможности перераспределения каждый год. Даже при условии, когда гражданин, находящийся в браке, приобретает один квартиру, правом собственности и на вычет в автоматическом порядке наделяется второй супруг.

Ипотека и вычет

Важно учесть то, что стоимость кредита и величина налоговой базы — это понятия разные. Если говорить про базу, то она выражается в стоимости жилого помещения. Вне зависимости от того, сколько средств предоставлено банковской организацией, граждане получают право на нее. Это связано с тем, что в конечном счете им придется выплатить полную стоимость недвижимости.

Можно прийти к выводу о том, что при оформлении ипотечного кредита на покупку жилья для супругов действуют такие особенности:

- у каждого человека, работающего официально есть право на вычет, пределы которого оговорены в законе;

- база для расчета по стоимости – два миллиона, по процентам – три;

- доходы, полученные от вычета – рассматриваются общими;

- получить вычет вправе граждан, который является созаемщиком и не вносил оплату по кредиту.

Кроме того, есть возможность перераспределить вычет для того, чтобы получение вычета происходило на более выгодных основаниях. Если же жилое помещение приобретается гражданами, которые не состоят в браке, но оформили долевую собственность – возникнут вопросы относительно получения вычетов.

Имеет ли созаемщик по ипотеке право на возврат подоходного налога

Право на вычет при ипотечном кредите имеют оба созаемщика. Но реализовать его можно только при соблюдении ряда условий. Главное, что будут учитывать налоговые органы – состоят ли претенденты в браке между собой и тип собственности.

Кто такой созаемщик по ипотеке?

При покупке квартиры в ипотеку в качестве заемщика может выступать одно лицо или несколько. Если кредит оформляется на двоих человек, они приобретают статус созаемщиков. Такие граждане имеют равные права и равные обязанности по кредиту. Это значит, что долг перед кредитором должен быть погашен обоими созаемщиками совместно или каждым в отдельности.

Условиями кредитного договора может быть предусмотрена ситуация, когда недвижимость приобретается только на одного из созаемщиков. Он впоследствии будет оформлен в качестве собственника недвижимости. При этом отвечают по кредитному долгу оба созаемщика в равной мере. Даже тот, который владельцем объекта не становится.

Кредитор, т.е. банк имеет право предъявить требования по погашению долга каждому созаемщику отдельно или им обоим одновременно.

Созаемщиками могут быть близкие родственники или чужие по закону люди. Для большинства сделок по ипотеке характерно, что таковыми являются супруги. Реже это бывают родители и дети и пр.

Если созаемщик по ипотеке решит погасить самостоятельно весь долг по кредиту и условия договора этому не препятствуют, он может рассчитаться с кредитором, а далее требовать взыскания части выплаченной суммы со второго созаемщика.

Может ли созаемщик получить налоговый вычет по ипотечным процентам?

При покупке жилой недвижимости часть новых собственников имеет право получить налоговый вычет. Величина его зафиксирована в ст. 220 НК РФ. Максимальная сумма составит 13% от 2 млн. руб. Процесс предоставления вычета при покупке квартиры – это возврат части уплаченного ранее подоходного налога. Соответственно, имеет право на вычет только лицо, которое регулярно платит НДФЛ.

Если недвижимость приобретается по договору ипотечного кредитования, кроме основного вычета при покупке можно вернуть часть средств в виде вычета за уплату процентов по ипотеке. Максимально возможная сумма его составляет 13 % от 3 млн. руб.

Величина налогового вычета зависит от:

- суммы, уплаченной банку;

- суммы внесенного подоходного налога.

При оформлении договора ипотечного кредитования в нем может быть указано несколько созаемщиков. Как правило, это – супруги, но необязательно. В таком случае созаемщики тоже могут получить вычет и по основному кредиту, и за выплату процентов. Величина его и порядок оформления будут зависеть от того, в каких родственных отношениях находятся созаемщики.

Для супругов

Семейный Кодекс устанавливает, что имущество, приобретаемое супругами в период существования брака, признается их совместной собственностью. Если иное они самостоятельно не определяют условиями письменно договоренности. Это значит, при покупке квартиры супругами предполагается, что средства на приобретение они расходовали из общего семейного бюджета.

Поэтому супруги могут получить общий налоговый вычет, если недвижимость приобретается в совместную собственность. И не имеет значения в таком случае, значатся муж и жена в качестве созаемщиков или нет.

А вот получить вычет по процентам оба супруга могут, только если по договору они – созаемщики. В ином случае возврат налога возможен только для того, кто является официальным заемщиком.

При покупке квартиры супругами в совместную собственность, если они выступают созаемщиками, им полагается по одному вычету на двоих. Но их они могут распределить в любых пропорциях на собственное усмотрение или полностью оформить только на одного.

Если созаемщики не супруги

В качестве созаемщика по ипотеке необязательно выступает супруг. Женщина и мужчина могут совместно проживать, но не регистрировать свои отношения. Более того, закон не препятствует в качестве созаемщиков оформлять совершенно посторонних людей. Например, сотрудника и его работодателя.

В таком случае получить вычет может каждый из них. Причем, это будут отдельные налоговые вычеты. Величина их будет зависеть от суммы, которую вносит каждый из созаемщиков. Но максимально возможная для всех по отдельности – это 2 млн. и 3 млн. руб.

В случае покупки квартиры в ипотеку созаемщики, не состоящие в браке, могут оформить отдельные налоговые вычеты при соблюдении следующих условий:

- Каждый из созаемщиков в приобретенной недвижимости получил свою долю в собственность. И данный факт подтверждается выпиской из Росреестра.

- Каждый из созаемщиков вносит свою часть долга перед банком с отдельного счета. Если даже в недвижимости выделены доли на двоих собственников, но долг перед банком погашал лишь один из созаемщиков, право на получение вычета по процентам и по основному долгу будет иметь лишь он один.

Условия для оформления

Ответ на вопрос, может ли созаемщик получить налоговый вычет по договору ипотечного кредитования, будет зависеть от нескольких факторов. Если созаемщики состоят в браке и купили жилье в совместную собственность, им полагается по одному вычету на двоих, в любом случае. Разделить предназначенную сумму они могут в любых пропорциях.

А если созаемщики не женаты, для них возможны следующие варианты:

- Каждый получает отдельные вычеты, сообразные стоимости их доли в недвижимости при условии, что по документам каждый платил самостоятельно свою часть долга и получил долю в собственность.

- Если в качестве собственника оформлен только один созаемщик, и он же платил по кредиту, вычет полагается ему одному.

- В качестве владельца оформлен один созаемщик, но долг оплачивал второй. В таком случае вычет не полагается никому.

- Каждый из созаемщиков имеет свою долю в купленной квартире, но долг оплачивал перед банком лишь один из них. В таком случае вычет полагается только тому, кто платил.

Т.е., чтобы претендовать на вычет, гражданин должен получить недвижимость в совместную или в долевую собственность и самостоятельно погашать долг перед банком.

Размер компенсации

НК РФ определяет только максимальный вычет при покупке недвижимости. Конечный результат будет зависеть от ряда факторов. Если квартира куплена в совместную собственность супругами, они имеют право на вычет по процентам и на вычет по основному договору.

Максимальную сумму предоставят только в том случае, если они ее внесли в качестве долга банку. При условии, что заплаченная сумма была меньше, вычет будут рассчитывать именно с нее.

Например, квартиру купили в ипотеку за 2 млн. 150 тыс. руб. При этом первоначальный взнос составил 400 тыс. руб. Значит, основной долг перед кредитором – 1 млн. 750 тыс. руб. В таком случае супругам вернут 13% от этой суммы – 227 тыс. 500 руб.

Переплата по процентам у супружеской пары составила 1 млн. 800 тыс. руб., поэтому вычет за уплату процентов по кредиту для них равен 234 тыс. руб.

В таком случае супругам выгодней вычет по основному кредиту распределить между собой в любых удобных долях. А вычет за проценты оформить только на одного, если в будущем они планируют когда-нибудь еще оформлять ипотеку.

Дело в том, что остаток вычета по основному кредиту можно перенести на следующую сделку. Например, если супруги решат поделить 227 тыс. 500 руб. в равных пропорциях (113 тыс. 125 руб.), то каждый из них при следующей покупке недвижимости сможет вернуть еще по 146 тыс. 875 руб. каждый.

А вычет за проценты по ипотеке на другие сделки не переносится. Поэтому если оформить его только на мужа, при следующей ипотеке вычет за проценты сможет получить жена. А если вычет за проценты оформлять на двоих, по следующему договору ипотечного кредитования ни один из супругов на возврат налога за проценты претендовать не может.

Если же приобретенная недвижимость оформлена в долевую собственность созаемщиков, вне зависимости от того являются они супругами или нет, величина вычета будет зависеть от той суммы, которую заплатил конкретный созаемщик. Естественно с ограничением по максимуму.

Например, мужчина и женщина, проживающие вместе, купили квартиру стоимостью 6 млн. руб. Оформили недвижимость в долевую собственность по 50% каждому. Общая переплата по кредиту составила 5 млн. рублей.

Мужчина и женщина имеют право получить налоговый вычет. Каждому по основному договору полагается по 13% от 2 млн. руб. Плюс сумма вычета за проценты каждому составит по 325 тыс. руб. (13% из 2,5 млн. руб.).

В общей сложности из 12 млн. руб. созаемщики вернут 1 млн. 117 тыс. руб.

Как оформить вычет?

Чтобы получить налоговый вычет, созаемщики могут действовать двумя способами:

- Направить заявление по месту своей работы.

- Обратиться в отделение ФНС.

Если созаемщики оформляют один совместный вычет и намереваются его распределить, им удобней обращаться в Налоговую службу. В таком случае всегда нужно дожидаться окончания того года, в котором производилась оплата, и подавать заявку только со следующего налогового периода.

Сперва супругам необходимо оформить и получить вычет по основному договору. Далее уже предоставляется вычет по процентам. Если кто-то из супругов в прошлом имел право на вычет и уже воспользовался им полностью, новый ему не полагается. В таком случае вся сумма будет возвращена только одному из них. Но если вычет за покупку уже оформлялся, а за проценты нет, то супруг не имеет права на вычет по основному договору, но за проценты НДФЛ ему обязаны вернуть.

Заявление в ФНС рассматривается в течение трех месяцев. При положительном решении деньги переведут на личные счета заемщиков единой суммой в течение месяца.

Обращаться за вычетом по процентам можно каждый год или накопить сумму за несколько лет. Право на неизрасходованный вычет не утрачивается в течение все жизни. Но подоходный налог будут возвращать только за три года, предшествовавшие подаче заявления.

Если вычет оформляют по месту работы, нужно сперва получить справку в ФНС о том, что заявитель имеет на него право. В бухгалтерии предприятия заявление рассматривают в течение месяца. При положительном решении деньги не возвращают, а перестают удерживать в последующие периоды. Т.е. заемщик не платит НДФЛ, пока таким образом не набирается вся сумма вычета.

Необходимые документы

Чтобы налоговый вычет для созаемщиков был оформлен, им необходимо подготовить и представить в ФНС следующие документы:

- Удостоверения личности обоих.

- Справки о доходах для двоих. Нужно запросить их по месту своей работы.

- Свидетельство о заключении брака, если созаемщики – супруги.

- Заявление на вычет установленного образца. Можно скачать бланк на сайте Налоговой или попросить лично.

- Заявление о распределении суммы вычета, если созаемщики – супруги, и они намереваются вычет поделить. Заявление пишется произвольно. Подписывается обоими.

- Декларация о доходах. Если вычеты оформляют созаемщики, нужно заполнить на каждого.

- Договор ипотечного кредитования.

- Правоустанавливающий договор (это будет ДКП или ДДУ).

- Выписка из ЕГРН с указанием количества собственников и размером их долей в недвижимости.

- Выписка из банка с обозначением графика платежей и суммой долга на период оформления.

Все документы, кроме выписок, декларации и справок, представляют в виде простых копий. Подлинники предъявляют по запросу.

Ответ на вопрос, может ли созаемщик по договору ипотечного кредитования получить вычет, зависит от нескольких факторов. Супруги могут оформить один вычет и поделить его. Созаемщики, не состоящие в браке, получают каждый свой вычет, если они становятся собственниками доли в недвижимости и самостоятельно погашают долг перед кредитором.