Как сообщить в налоговую о покупке автомобиля?

Почему ФНС требует уплачивать налог за проданный автомобиль?

О том, как не платить за авто вместо нового владельца и вернуть уже уплаченные суммы

Почему приходят уведомления о необходимости уплаты налога после продажи автомобиля?

Для ответа на этот вопрос прежде всего надо определить, когда именно была продана машина. Зачастую в конце года приходит уведомление об уплате налога не за полный год владения автомобилем, а за те месяцы, пока машина была в собственности налогоплательщика. Соответственно, и сумма налога будет меньше уплачиваемой ранее.

Кроме того, часто новые владельцы после подписания договора купли-продажи, передаточного акта и передачи автомобиля не ставят его на учет. Например, порой покупатель не считает нужным это делать, если автомобиль он приобрел для дальнейшей разборки на запасные части или если сразу после приобретения авто ломается и требует дорогостоящего ремонта. В результате формально автомобиль все еще принадлежит прежнему хозяину, и транспортный налог начисляется именно ему.

Также требование об уплате транспортного налога на давно проданный автомобиль может быть следствием ошибки, допущенной в органах ГИБДД или ФНС при постановке на учет автомобиля или при направлении сведений из одного ведомства в другое.

Как перерегистрировать машину после ее продажи?

На территории Российской Федерации действует единый административный регламент, касающийся постановки и снятия с регистрационного учета транспорта в ГИБДД. Он был утвержден Приказом МВД России от 7 августа 2013 г. № 605 и существенно упростил процедуру продажи.

Теперь перерегистрация автомобиля занимает не больше часа. Новому собственнику необходимо обратиться в любое отделение ГИБДД (МРЭО) и внести изменения в регистрационные данные, указав себя в качестве владельца автомобиля. При себе он должен иметь:

- паспорт или иной документ, подтверждающий личность;

- заявление о постановке на учет (внесение изменений в регистрационные данные); форма заявления размещена в свободном доступе на сайте ГИБДД, она является единой для всех обращений (при заполнении заявления при перерегистрации необходимо подчеркнуть нужные пункты и заполнить сведения об автомобиле 1 );

- копию договора купли-продажи или иного документа, являющего основание получения права собственности на автомобиль;

- страховой полис ОСАГО.

Присутствие продавца на данном этапе необходимо только в случае, если он хочет оставить прежние номерные знаки для установки на новое авто.

С какими проблемами из-за упрощения процедуры перерегистрации авто может столкнуться прежний владелец и как их избежать?

После введения действующего регламента появились риски, связанные с недобросовестностью приобретателей. Как уже отмечалось ранее, если новый собственник не осуществит своевременную постановку на учет (по закону на это отведено 10 суток), прежнему владельцу будет начислен к уплате транспортный налог. Кроме того, если новый владелец нарушит ПДД и это зафиксируют камеры дорожного движения, требование об уплате штрафа придет продавцу.

Учитывая эти риски, продавцу следует внимательнее отнестись к процедуре передачи автомобиля – в частности, предусмотреть в договоре обязанность покупателя перерегистрировать автомобиль на себя в отделении ГИБДД (МРЭО) в течение 10 дней и составить акт приема-передачи автомобиля.

Как узнать, зарегистрировал ли новый собственник автомобиль на себя?

Есть два способа. Первый – запросить через сайт ГИБДД историю перерегистрации транспортного средства. Если данный ресурс сведений о настоящем собственнике не предоставит, то можно отследить периоды регистрации. Для этого понадобится VIN-код, номер кузова или номер шасси автомобиля. Исходя из полученной информации можно будет сделать вывод о том, была ли осуществлена перерегистрация авто.

Второй способ – по истечении 10 дней после передачи машины новому владельцу обратиться в органы ГИБДД с паспортом и договором купли-продажи транспортного средства в целях проверки факта перерегистрации автомобиля.

Если новый собственник не регистрирует на себя автомобиль, как снять его с учета, чтобы не платить штрафы и налог?

Для этого необходимо обратиться в органы ГИБДД с заявлением о снятии авто с учета по причине продажи, экземпляром договора, актом приема-передачи транспортного средства и документом, удостоверяющим личность. Дополнительно следует запросить в ГИБДД справку или иной документ, подтверждающий, что автомобиль на продавца больше не зарегистрирован.

После снятия автомобиля с учета следует написать обращение в органы ФНС. Сделать это можно через личный кабинет налогоплательщика в сети «Интернет» или при личном посещении инспекции.

Что будет, если игнорировать требования уплатить налог?

Уклонение от уплаты налога будет иметь серьезные последствия. Если пришло уведомление об уплате налога на проданную машину, вопрос нужно решить незамедлительно. В противном случае уплачивать пошлину придется в течение месяца после получения уведомления. Своевременное устранение проблемы поможет бывшему хозяину авто отстоять свои права.

За неуплату налогов законодательством РФ предусмотрено два типа санкций: пени, которые начисляются с первого дня просрочки, и штрафы. Размер штрафа составляет 20% от суммы налога. Если налоговыми органами будет установлена умышленность нарушения, размер штрафа составит 40% от суммы налога.

При наличии существенной задолженности налоговые органы в кооперации с другими ведомствами могут списать необходимую сумму с зарплатного счета должника или запретить выезд за пределы России до того момента, пока задолженность не будет погашена.

Кроме того, можно прогнозировать ужесточение ответственности за неуплату транспортного налога. Так, в 2017 г. депутаты Курултая Республики Башкортостан уже выходили с инициативой о внесении изменений в законодательство 2 с целью ограничения права должников на управление транспортным средством. По их мнению, ежегодно бюджет недополучает свыше 2 млрд руб. из-за неуплаты транспортного налога.

2 Законопроект № 110755-7 «О внесении изменения в статью 67.1 Федерального закона “Об исполнительном производстве” (в части применения временного ограничения на пользование специальным правом к должникам по исполнительным документам о взыскании транспортного налога)».

Как вернуть сумму налога, уплаченного за проданный автомобиль?

Для этого сначала следует обратиться в ГИБДД с заявлением о снятии автомобиля с учета и необходимыми для такой процедуры документами, указанными выше. Затем нужно обратиться в налоговый орган с заявлением о пересчете налога, приложив договор купли-продажи и справку, полученную в ГИБДД. Если новый владелец согласился переоформить транспортное средство на себя (данное согласие стоит предусмотреть в договоре в качестве обязанности покупателя о перерегистрации авто), то возврат уплаченного ранее налога через налоговые органы не должен повлечь каких-либо трудностей.

Отчёт в налоговую при покупке новой машины

Надо ли отчитываться в налоговую при покупке новой машины? Приобретение новой машины – крупная сделка, и многих интересует, какие налоговые последствия она за собой повлечёт. Также много вопросов вызывает налог на доходы от продажи автомобиля. Какие правила и законы действуют в этом случае, то и сколько должен платить? Рассмотрим подробнее возможные сделки по купле-продаже автомобилей.

Нужно ли платить налог покупателю

Если приобрёл авто, нужно ли отчитываться в налоговую? Согласно кодексу, налогом облагаются доходы физических лиц. Это и заработная плата, и доходы от продажи или дарения имущества. Поскольку покупка не приносит дохода, никаких налоговых выплат после неё не требуется, и декларацию по этому поводу подавать не нужно. Это касается и новых, и подержанных автомобилей, а также машин, приобретённых в кредит. Так что на вопрос, нужно ли отчитываться перед налоговой за покупку дорогого автомобиля, — можно смело отвечать отрицательно.

Однако налоговые инспекторы могут заинтересоваться появлением очень дорогого автомобиля, если его новый владелец нигде не работает и вообще никаких налогов не отчисляет на протяжении нескольких лет. В этом случае придётся объяснять, на какие деньги вы сделали такую дорогую покупку. Если же покупатель обладает высоким уровнем официальной заработной платы, то никаких вопросов не возникнет.

Однако покупателю придётся снова сталкиваться с налоговой инспекцией при уплате транспортного налога. Его придётся платить вне зависимости от стоимости автомобиля и его возраста. Транспортным налогом облагаются не только легковые автомобили, но и грузовики, спецтехника, микроавтобусы, мотоциклы и иные средства передвижения, принадлежащие частному лицу или компании.

Какая сделка облагается налогом

Доходы от продажи автомобиля налогом облагаются, однако, не во всех случаях. Этот налог, в первую очередь, ориентирован не на частных покупателей, а на перекупщиков, поэтому обычные водители далеко не всегда вынуждены его платить. Транспортным налогом продажа не облагается в следующих случаях:

- Если автовладелец пользуется данным автомобилем более трёх лет. Отсчёт начинается с момента совершения сделки купли-продажи, а не со времени регистрации на себя. К примеру, если вы приобрели машину в кредит на три года и полностью с ним расплатились, надоевший автомобиль можно спокойно продавать. Налоги при этом платить не придётся. Если вы по каким-то причинам не можете найти договор, копию можно получить в МРЭО, чтобы уточнить дату совершения сделки.

- Если машина продавалась по цене ниже минимальной, подлежащей налогообложению. Это ответ на вопрос: надо ли отчитываться в налоговую о продаже авто стоимостью 250000. Именно эта сумма является границей: если вы приобретаете более дорогую машину, налоги платить придётся. Если же стоимость автомобиля меньше или равна 250 тыс. р., то налогообложению такая сделка не подлежит.

- Если у вас есть доказательства, что именно этот автомобиль вы приобрели по более высокой цене. Такое чаще всего и происходит с частными покупателями: человек приобретает в салоне новый автомобиль стоимостью, к примеру, в полмиллиона, ездит на нём год или два, а потом продаёт его по, естественно, сниженной цене, например, за 450 000. Такая сделка не будет облагаться налогом, однако вы должны предоставить в налоговые органы оба договора купли-продажи, квитанции из салона, расписки в получении денег или иные документы, подтверждающие цену покупки.

Если же машина не попадает ни под одну из этих категорий, то продавец должен будет уплатить налог в размере 13% от полученной прибыли. Многим такая сумма кажется неоправданно завышенной, поэтому на форумах часто поднимается вопрос о налоговом вычете. Кто имеет на него право?

Получение налогового вычета

При заключении некоторых типов крупных сделок участники получают право на налоговые льготы. Это касается купли-продажи недвижимости, земельных участков, покупки доли в жилом помещении или на участке, оплаты обучения и некоторых других операций. Однако купля-продажа автомобиля в их число не входит, поэтому на налоговые льготы покупатель рассчитывать не может. Поскольку такая возможность вообще не предусмотрена в законе, вычет нельзя получить ни при покупке новой машины в салоне, не при приобретении её у частных продавцов.

Продавец же со своей стороны может претендовать на имущественный вычет в сумме 250 000 рублей, то есть минимальной суммы, которая не облагается налогом. К примеру, если вы продаёте дорогой автомобиль за 600 000 рублей и получаете вычет (250 000), то налогом будет облагаться только оставшаяся часть дохода в размере 350 000.

Это позволит получить существенную льготу и уменьшить сумму налога.

Как платить налог за продажу автомобиля

Если физическое лицо продаёт дорогой автомобиль, с момента покупки которого ещё не исполнилось трёх лет, до 30 апреля следующего года вы обязаны отчитаться о доходах. Сделать это нужно следующим образом:

- Получите уведомление о том, сколько вы должны заплатить. Его обычно присылают по почте. Если письма нет, можно проверить наличие задолженности через интернет.

- Заполните декларацию по форме 3-НДФЛ. Найти образец нетрудно, можно попросить вам помочь сотрудников налоговой инспекции.

- Отправить декларацию можно по почте или через интернет, кроме того, можно принести её лично в ближайшее к месту вашей регистрации отделение налоговой инспекции.

Нужно ли обосновывать перед налоговой покупку машины или квартиры (дорогостоящих вещей)

Нужно ли обосновывать перед налоговой покупку дорогостоящих вещей? Такой вопрос в последнее время волнует многих налогоплательщиков.

Причины этих вопросов различны: кто-то, не имея официального дохода, хочет сделать дорогую покупку, но боится попасть в поле зрения налоговой. А кто-то просто хочет спать спокойно, и не пересекаться лишний раз с налоговыми инспекторами из-за покупки квартиры или иномарки.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 350-29-87 . Это быстро и бесплатно !

Когда ФНС может потребовать объяснение о получении средств при дорогостоящих покупках

Начнем с главного. Надо понимать, что ФНС всегда исходит из следующей позиции: с любого дохода человек в обязательном порядке должен уплатить налоги. Вопрос, по какой системе эти налоги будут взыскиваться (НДФЛ, НПД, УСН), большого значения не имеет. Главное — чтобы налоги были правильно рассчитаны и уплачены. Все, что не укладывается в эту формулировку налоговая служба будет рассматривать как уклонение от уплаты налогов. Со всеми вытекающими последствиями.

Напомним, что Налоговый Кодекс предусматривает возможность взыскать налоги за последние три года, пеню и штрафы в размере до 40% от неуплаченных налогов (статьи 75, 113, 122 НК). Согласитесь, что это серьезная материальная ответственность. Поэтому необходимо аккуратно подходить к своим налоговым обязательствам.

Начиная с 2013 года некоторым гражданам начали приходить уведомления из ФНС с требованиями уплаты налогов с якобы сокрытых доходов. Основанием для этого налоговые органы считали дорогостоящие покупки (например, автомобиль или недвижимость). Чаще всего это происходило после представления в ФНС налоговой декларации. Однако данные могут поступить в ФНС и напрямую из баз ЕГРН или ГИБДД.

Ведь ни для кого не секрет, что в России самая продвинутая налоговая служба. Ее продвинутость заключается в широком использовании информационных технологий и межведомственного взаимодействия. Фактически ФНС обладает возможностями и полномочиями контролировать все финансовые операции любого россиянина.

Это банковские счета, покупки (включая даже самые мелкие, которые проводятся по карточным счетам), движимое и недвижимое имущество (поставленное на учет в ГИБДД и ЕГРН), получение пенсий, пособий и компенсаций. Да и все остальные действия, оставляющие финансовый след могут быть проконтролированы ФНС.

Единственное, что пока еще нельзя точно идентифицировать — операции с наличными деньгами. Но это, скорее всего, только вопрос времени.

Вывод из всего этого следующий — ФНС так или иначе узнает обо всем имуществе (включая денежные средства на счетах) гражданина. И как только узнает, то сразу же начнет проверку по принципу: «А не скрываете ли Вы свои доходы, Семен Семенович?».

Как уже было сказано, чаще всего это происходит после дорогих покупок. Например, покупка автомобиля за 1,5 млн рублей при зарплате гражданина в 25 тысяч будет для налоговых органов подозрительной. Действительно, как это Семен Семенович купил такой дорогой автомобиль при такой несоразмерно маленькой зарплате? Значит он имеет незадекларированный доход, а с этого дохода он обязан заплатить 13% налога (НДФЛ).

Причем раньше ФНС особо не заморачивалась — она просто начисляла налог в размере 13% от стоимости купленного автомобиля. Считалось, что для покупки были использованы средства, полученные в год приобретения транспортного средства.

Для ФНС простая арифметика — за год гражданин мог получить зарплаты [ 25 000 руб. / мес. х 12 месяцев ] = 300 000 рублей. А значит остальные 1,2 млн — это незадекларированный доход. И с него можно взыскать налог. Объяснения граждан чаще всего в расчет не принимались, и налоги взыскивались через суд.

Хотя если предположить, что получаемые ежемесячно 25 тысяч будут копиться, а семья будет жить на зарплату второго супруга, то 1,5 миллиона можно накопить примерно за 6 лет. А ведь с этой зарплаты уже уплачены все налоги, потому и 1,5 миллиона будут уже «чистыми».

После череды судебных процессов по таким взысканиям, позиция налоговых органов не изменилась. Однако теперь прежде, чем начислить налоги, ФНС проводит камеральную проверку налоговой декларации. Такая проверка подразумевает выявление ошибок или несоответствие сведений в декларации.

При этом гражданин вызывается в налоговый орган, где ему предлагается предоставить документы, объясняющие происхождение доходов. И дать соответствующие пояснения. Таким образом, в ходе проверки ФНС должна отделить чистые средства, затраченные на покупку, от сокрытых от налогов. Это очень упрощенное объяснение действий налоговой инспекции.

Только после этого налоговая может подать иск о взыскании неуплаченных налогов. В противном случае, скорее всего, суд откажет в иске. Потому что инспекцией в досудебном порядке не предприняты действия по установлению всех обстоятельств дела.

Момент приглашения гражданина в налоговую инспекцию для дачи пояснений очень важен — его нельзя игнорировать. Нужно явиться и предоставить пояснения в письменном виде. Более того — необходимо предоставить оправдательные документы через канцелярию, с обязательным получением входящего номера на вашем экземпляре сопроводительного письма. Вполне возможно, что получив данные пояснения, у налоговой больше не будет претензий.

Но что делать, если гражданину уже пришло уведомление о доначисленных налогах? Обязан ли он отчитываться о своих доходах?

В этом случае стоит в официальном порядке предоставить пояснения в налоговую инспекцию об источниках средств, за счет которых был приобретен, например, автомобиль.

Налоговая декларация при продаже автомобиля в 2021 году

Добрый день, уважаемый читатель.

В этой статье речь пойдет о налоговой декларации, которую необходимо подать в случае продажи автомобиля.

Обратите внимание, налоговую декларацию в обязательном порядке необходимо подать каждому, кто продал автомобиль в течение 2020 года и владел им до этого менее 3-х лет («Налог с продажи автомобиля. В каком случае не нужно платить подоходный налог?»).

Крайний срок сдачи декларации — 30 апреля года, следующего за годом продажи автомобиля. То есть декларация за 2020 год подается до 30 апреля 2021 года.

Обратите внимание, правила подачи декларации практически ежегодно изменяются. В этой статье рассмотрена актуальная налоговая декларация при продаже автомобиля, подаваемая в 2021 году.

В этой статье Вы узнаете:

Кроме того, в данной статье приведен образец декларации при продаже автомобиля, который Вы можете использовать в качестве примера.

Однако обо всем по порядку.

Нужно ли подавать декларацию после продажи машины?

Налоговую декларацию нужно подать лишь в том случае, если в прошлом году Вы продали машину, которой владели менее 3-х лет.

Примечание. Срок владения рассчитывается по фактическому времени нахождения в собственности.

Например, если машина была куплена 1 июля 2017 года и продана 30 июня 2020 года, то она находилась в собственности меньше 3-х лет и декларацию следует подать.

Если та же машина продана 2 июля 2020 года, то декларацию подавать не нужно.

Отсчет ведется по датам, указанным в договорах купли-продажи, а не по датам регистрации автомобиля в ГИБДД.

Документы для оформления декларации по продаже автомобиля в 2021 году

Для оформления декларации Вам потребуются следующие документы:

1. Справка о доходах физического лица по форме 2-НДФЛ за предшествующий год, которую нужно получить по месту работы. Если мест работы несколько, то и справок Вам потребуется несколько. Получить справку можно в бухгалтерии Вашей организации.

Примечание. Справка 2-НДФЛ понадобится лишь в том случае, если у водителя есть другие причины подачи декларации, кроме информирования о продаже автомобиля. Например, если водитель хочет дополнительно получить налоговый вычет за обучение в автошколе. Если же других причин нет, то справку 2-НДФЛ брать необязательно.

3. Договор купли-продажи автомобиля, по которому Вы в свое время ее приобрели.

4. Свидетельство о присвоении ИНН (из которого Вы возьмете только номер ИНН).

В принципе, если у Вас нет каких-то из перечисленных документов, Вы все равно можете начать заполнение налоговой декларации по форме 3-ндфл. А к заполнению пропущенных граф можно вернуться позже.

Заполнение налоговой декларации при продаже автомобиля

Для наглядности в этой статье будет рассматривать следующий пример:

Иванов Иван Иванович продал автомобиль за 322 200,50 рублей. Подробности сделки отражены в образце договора купли-продажи авто. Также известно, что автомобиль ранее был куплен Ивановым за 380 000 рублей.

Иван Иванович уже подготовил все вышеперечисленные документы. Надеюсь, что Вы их также подготовили, поэтому приступим к заполнению налоговой декларации.

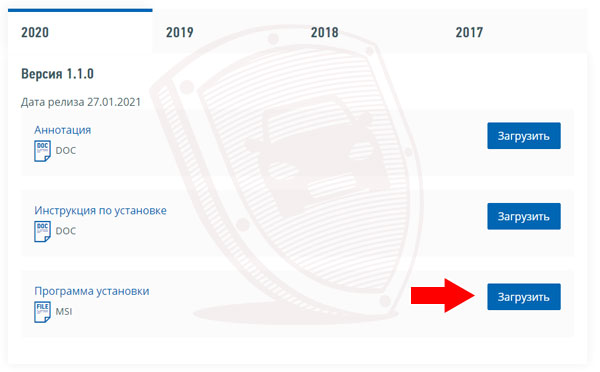

Установка программы «Декларация 2020»

Первым делом Вам требуется установить специальную программу, предназначенную для быстрого оформления налоговой декларации.

Скачать ее можно с официального сайта налоговой на следующей странице:

Для этого нажмите на нижнюю кнопку «Загрузить» (на рисунке на нее указывает стрелка).

Обратите внимание, что на этой же странице можно скачать программы для заполнения деклараций за предшествующие годы. При этом год в названии программы должен соответствовать году, за который подается декларация.

После завершения закачки в Вашем компьютере появится установочный файл «InsD2020.msi». Запустите данный файл двойным щелчком левой кнопки мыши и пройдите несложную процедуру установки (несколько раз нажмите на кнопку «Далее»).

На рабочем столе Вашего компьютера появится ярлык «Декларация 2020». На этом установка завершена и можно приступать непосредственно к заполнению декларации о продаже автомобиля.

Запустите программу, кликнув по ярлыку «Декларация 2020».

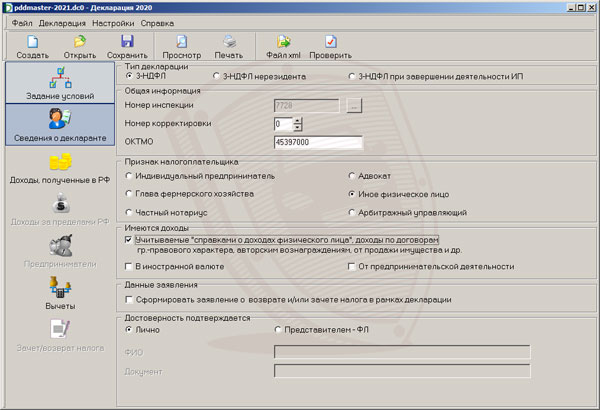

Выбор типа декларации

В открывшемся окне программы необходимо заполнить следующие поля:

1. Тип декларации — 3-НДФЛ

2. Номер инспекции — номер вашей налоговой. Если Вы не знаете номер налоговой, то перейдите на следующую страницу:

На данной странице нажмите на поле «Адрес», а затем введите название Вашего региона, город, улицу и дом. Вводить нужно не адрес налоговой инспекции, а место прописки (регистрации) налогоплательщика. После этого Вы получите информацию о налоговой инспекции:

Полученный код введите в соответствующее поле программы «Декларация 2020».

3. ОКТМО. Данный номер также можно получить по адресу налогоплательщика, он указывается в нижней строке формы (после фразы «Муниципальное образование»).

4. Признак налогоплательщика — Иное физическое лицо.

5. Поставьте галочки точно так же, как на картинке выше.

Перейдем к заполнению второй страницы. Для этого слева в окне программы нажмите на кнопку «Сведения о декларанте».

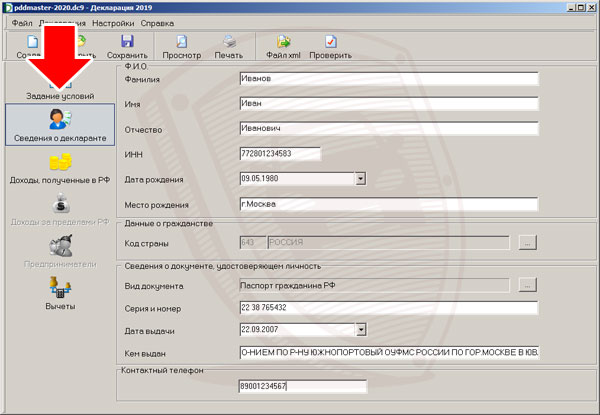

Сведения о декларанте

На данной вкладке программы необходимо заполнить все поля в соответствии с Вашим паспортом.

Кроме того, необходимо заполнить поле ИНН, списав этот номер из свидетельства о постановке на учет в налоговом органе.

Примечание. В предшествующие годы (до 2017 включительно) в программе была еще одна вкладка для заполнения — «Адрес». Для перехода на нее нужно было нажать на изображение в виде домика в верхней части окна программы. С 2018 года эта вкладка исключена. Однако если Вы оформляете декларацию за предшествующие годы, то эту вкладку также нужно заполнить.

Переходим к заполнению следующей вкладки.

Доходы, полученные в РФ

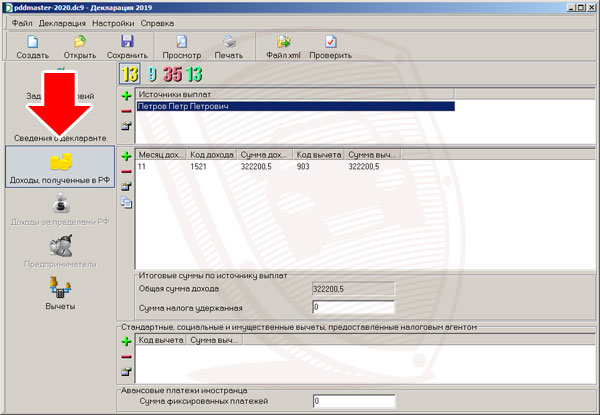

Нажмите на кнопку «Доходы, полученные в РФ» в левой части окна программы «Декларация 2020»:

Сразу же подчеркну, что данная вкладка самая трудоемкая для заполнения.

Для начала давайте введем информацию о сделке купли-продажи автомобиля, ради которой мы и начали заполнять декларацию.

Для этого нажмите на зеленую кнопку «+» слева от надписи «Источники выплат»:

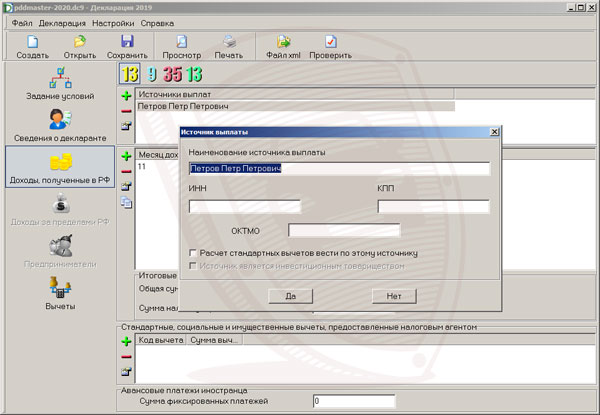

В открывшемся окне необходимо ввести фамилию, имя и отчество покупателя Вашего автомобиля. Получить их Вы можете из Вашего экземпляра договора купли-продажи.

Остальные поля заполнять не следует. Просто нажмите на кнопку «Да». В следующем окне нажмите «Пропустить».

Нажмите на зеленую кнопку «+» слева от надписи «Месяц дохода»:

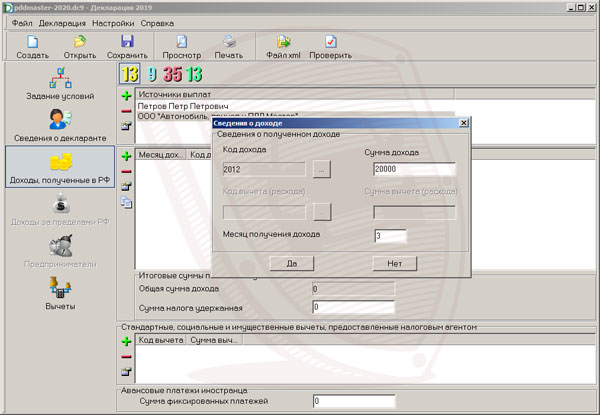

В данном окне введите следующие значения:

- в поле «Код дохода» — 1521 (доходы от продажи транспортных средств).

Внимание! До 2019 года (включительно) код дохода 1521 не существовал. Если Вы заполняете декларацию за предшествующие годы, то в данном поле выберите значение 1520.

- в поле «Сумма дохода» — стоимость автомобиля (из договора купли-продажи).

- в поле «Код вычета»:

903 — Если хотите уменьшить налогооблагаемую базу на стоимость покупки автомобиля. Например, если машина продана дешевле, чем куплена.

906 — Если не сохранились документы о покупке автомобиля, и Вы хотите уменьшить налогооблагаемую базу на 250 000 рублей. - в поле «Сумма вычета» введите сумму вычета.

Если выбрали код вычета 903, то введите здесь стоимость покупки автомобиля. Если автомобиль продан дешевле, чем был куплен, то введите стоимость продажи автомобиля.

Если выбрали код вычета 906, то введите здесь стоимость продажи автомобиля, но не более 250 000 рублей. - в поле «Месяц получения дохода» введите номер месяца, в котором составлен договор продажи транспортного средства.

Нажмите на кнопку «Да». На этом заполнение информации о продаже автомобиля, находящегося в собственности менее 3-х лет, закончено.

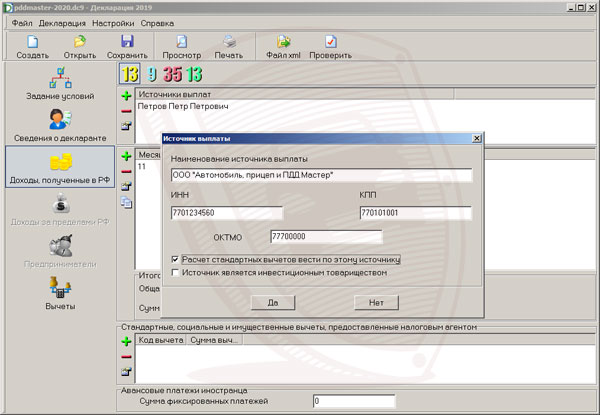

В случае необходимости внесите в декларацию информацию о сумме Вашего заработка из справки о доходах 2-НДФЛ, полученной в бухгалтерии. Для этого еще раз нажмите на зеленую кнопку «+» слева от надписи «Источники выплат»:

Информацию в данном окне необходимо заполнить в точном соответствии со справкой 2-НДФЛ.

После этого необходимо ввести в программу информацию обо всех полученных Вами зарплатах, отпускных и больничных. Для этого нажмите на зеленую кнопку «+» слева от надписи «Месяц дохода» и введите информацию об очередном доходе:

Операцию необходимо повторить для каждой строки таблицы из справки 2-НДФЛ (нужно добавить все зарплаты, отпускные и больничные пособия).

Внимание! Если Вы подаете декларацию только с целью продажи имущества (автомобиля), то не обязательно указывать доходы, полученные по месту работы.

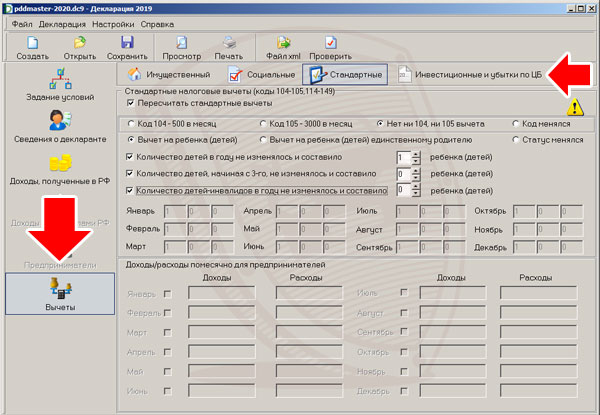

После того, как оформление вкладки завершено, перейдите на вкладку «Вычеты».

Вычеты

Данную вкладку необходимо заполнить в соответствии с информацией из справки 2-НДФЛ:

Обратите внимание, что в данной вкладке Вы можете получить налоговые вычеты разных типов. Подробнее о заполнении данной вкладки Вы можете узнать в отдельной статье.

На этом оформление налоговой декларации по продаже автомобиля завершено. Нажмите на кнопку «Просмотр» в верхней части программы, еще раз проверьте все введенные данные, а затем распечатайте декларацию в двух экземплярах.

По ходу написания данной статьи я заполнял декларацию данными из примера. Получившийся образец можете скачать здесь.

Как подать декларацию в налоговую при продаже автомобиля

На каждом листе каждого экземпляра декларации поставьте ручкой дату и подпись. Приложите к ним копию договора, по которому Вы купили машину, а также копию договора, по которому Вы продали ее. Перечисленные документы отнесите в налоговую инспекцию по месту жительства (ее адрес мы получили в самом начале статьи).

Если Вы не желаете лично посещать налоговую, то отправьте декларацию заказным письмом с описью вложения. В письмо также вложите копии договоров купли-продажи.

Еще один хороший вариант — подать декларацию онлайн через личный кабинет налогоплательщика:

Штраф за неподачу налоговой декларации

В начале этой статьи речь шла о том, что декларацию необходимо подать до 30 апреля. Если водитель не подал декларацию о продаже машины вообще либо не уложился в указанные сроки, то на него будет наложен штраф (налоговый кодекс часть 1):

Статья 119. Непредставление налоговой декларации (расчета финансового результата инвестиционного товарищества)

1. Непредставление в установленный законодательством о налогах и сборах срок налоговой декларации в налоговый орган по месту учета

влечет взыскание штрафа в размере 5 процентов не уплаченной в установленный законодательством о налогах и сборах срок суммы налога, подлежащей уплате (доплате) на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 процентов указанной суммы и не менее 1 000 рублей.

Размер его не меньше 1 000 рублей.

Отмечу, что на практике для заполнения декларации Вам потребуется не более 30-40 минут. Так что не откладывайте эту несложную процедуру.

В завершении данной статьи хочу напомнить, что правила подачи декларации практически ежегодно изменяются. Сегодня была рассмотрена налоговая декларация при продаже автомобиля, подаваемая в 2021 году. Возможно, в последующие годы форма декларации претерпит изменения и порядок оформления будет иным. Так что если Вы читаете эту статью после 2021 года и заметили в ней несоответствия, обязательно напишите об этом ниже в комментариях.

При покупке автомобиля нужно ли сообщать в налоговую

Отчёт в налоговую при покупке новой машины

Надо ли отчитываться в налоговую при покупке новой машины? Приобретение новой машины – крупная сделка, и многих интересует, какие налоговые последствия она за собой повлечёт. Также много вопросов вызывает налог на доходы от продажи автомобиля. Какие правила и законы действуют в этом случае, то и сколько должен платить? Рассмотрим подробнее возможные сделки по купле-продаже автомобилей.

Как отчитаться в налоговой за продажу автомобиля

После остается только погасить налог за продажу транспортного средства. Как уже было сказано выше, он рассчитывается с учетом 3-НДФЛ. Внести государственную пошлину необходимо не позднее 15 июля следующего года. Точную сумму налога, необходимые для его оплаты реквизиты будут указаны на квитанции, которая будет прислана на адрес лица.

Оплата транспортного налога: Новые правила

В соответствии с новыми нормами действующего налогового законодательства, если физическое лицо получало налоговое уведомление об уплате налога в отношении данного объекта (в вашем случае это автомобль) или если не получало налоговое уведомление в связи с предоставлением ему налоговой льготы, то подавать сообщение в налоговый орган о наличии имущества не требуется.

Нужно ли идти в налоговую после продажи автомобиля

Вы интересуетесь как покупатель или продавец? Если Вы продали авто, то, по-хорошему, налоговая должна сама узнать из ГИБДД о том, что вы лишились собственности. Но к сожалению, иногда самостоятельно приходится уведомлять сотрудников налоговой службы. В этом случае Вам пригодятся копии договора купли-продажи авто и ПТС с уже вписанным в него новым собственником, причем скорее всего эти копии необходимо будет оставить в налоговой.

Пришел налог на проданную машину — что делать

Если требование незаконно, обратитесь в налоговую службу или МРЭО ГИБДД для обоснования отказа уплачивать налог за проданный автомобиль. Если извещение было направлено по ошибке ИФНС или ГИБДД, нужно написать заявление с просьбой привести данные в соответствие.

Транспортный налог по-новому

То есть, теперь, если вы купили автомобиль, то не ждите уведомления по почте. Идите в налоговую и подавайте декларацию в налоговый орган в отношении каждого объекта налогообложения (транспортное средство, квартира) однократно в срок до 31 декабря года, следующего за истекшим налоговым периодом.

Продал машину, а налог все равно приходит

Если в письме указан период, во время которого автомобиль находился уже у нового владельца, для начала необходимо уведомить последнего. Зачастую такая ситуация происходит, когда тот не осуществил регистрацию приобретенной машины. Поэтому полученные платежки предыдущим собственником будут необоснованными и незаконными.

При покупке автомобиля нужно ли сообщать в налоговую

Давно пытаюсь довести многим, у нас сейчас хоть и жутко кривая, но рыночная экономика, если никто не будет работать за 12 т.р. — работодатель будет вынужден поднять зарплату, т.к. нужны «пчёлки трудоголики». А сейчас эти «пчёлки» стонут, ноют, корчат из себя героев труда, но продолжают жрать кактус. Своеобразная позиция терпил.

Передается ли гбдд данные о купли продажи автомобиля в налоговую инспекцию

Проверяют ли это?) 2) Можно ли договориться с салоном, чтоб в договоре купли-продажи прописать меньшую стоимость (меньше 250к), чтоб не платить налог, но при этом получить полную стоимость тачки? Безопасно ли? Буду благодарен за конструктивные ответы и ваш опыт!

Передается ли гбдд данные о купли продажи автомобиля в налоговую инспекцию

Но поправки к кодексу, по которым при покупке автомобиля или квартиры требуется уведомить налоговую инспекцию, приняты в 2014 г. «Уведомление требуется направлять до 31 декабря года, следующего за годом покупки, — пояснили “АиФ” в одной из налоговых инспекций Москвы.