Облагаются ли суточные НДФЛ?

Суточные при командировках в 2021 году. Сколько платить работникам?

эксперт Контур.Школы по бухгалтерскому учету, зарплате, кадрам, трудовому праву

Разберем, как правильно определять суточные за период командировки по России и за границу

За дни нахождения в командировке работнику выплачиваются средний заработок и суточные за каждый календарный день поездки.

Порядок выплаты суточных работникам

Суточные — это дополнительные расходы работника, связанные с его проживанием вне места постоянного жительства (ст. 168 ТК РФ).

Суточные возмещаются работнику (п. 11 Постановления Правительства РФ от 13.10.2008 № 749, далее — Положение 749):

- за каждый день нахождения в командировке, включая выходные и нерабочие праздничные дни;

- за дни нахождения в пути, в том числе за время вынужденной остановки в пути.

Пример: работник уехал в командировку в воскресенье, а вернулся на следующей неделе в субботу. Суточные за субботу и воскресенье выплачиваются, даже если эти дни являются для работника выходными по графику.

Суточные при однодневных командировках по России не выплачиваются, но работодатель вправе предусмотреть в локальных нормативных актах организации компенсацию взамен суточных по таким поездкам.

Пример определения суточных при командировках по России

Работник выехал в командировку 6 июня, в воскресенье, а вернулся — 9 июня, в среду. Добирался работник до места командирования поездом. Положением о командировках суточные при командировках по территории РФ определены в размере 500 руб. Работнику следует выплатить суточные за 4 дня в сумме 2 000 руб. (500 х 4), несмотря на то что воскресенье выходной день.

Размер суточных

Организация вправе самостоятельно определить размер суточных, закрепив свое решение в локальных нормативных актах организации, например, в положении о командировках.

Суточные являются нормируемыми расходами с точки зрения налогового законодательства. Если суточные для командировок по территории России выплачены в размере 700 руб., а за границу — в размере 2500 руб., то с сумм, которые свыше, придется удержать НДФЛ и начислить страховые взносы. Но это не означает, что размер суточных должен быть определен только в этих размерах:

- Пример: можно закрепить суточные 2 000 руб. за каждый день командировки по России, но тогда с 1 300 руб. (2 000 – 700) придется удержать НДФЛ и начислить с этой суммы страховые взносы. И наоборот: например, суточные для командировок по России определены в размере 500 руб. (то есть менее 700 руб.) за каждый день командировки. В таком случае удерживать с этой суммы НДФЛ и начислять на нее страховые взносы не требуется.

В конце статьи в разделе Шпаргалка скачайте алгоритм и пример расчета среднего заработка за период командировки.

Размеры суточных для работников организаций, финансируемых за счет средств федерального бюджета, определены Правительством РФ и составляют:

- 100 руб. в день — при командировках на территории РФ (Постановление Правительства РФ от 02.10.2002 № 729);

- в иностранной валюте в зависимости от страны командирования — при командировках за рубеж (Постановление Правительства РФ от 26.12.2005 № 812).

Суточные при командировках за рубеж

Суточные по командировкам за рубеж считаются по стране пребывания (п.18 Положения № 749). Здесь нужно учитывать дату пересечения границы:

- за день выезда из России суточные рассчитываются по нормам, которые установлены для загранкомандировок;

- за день въезда — по нормам для России.

Суточные при загранкомандировках можно выплатить работнику как в рублях, так и в валюте.

- Пример. Работник выехал в командировку в Швецию 14 июня и в 22:00 уже был на территории другого государства, а 17 июня, в 15:00, вернулся в Россию. Добирался работник до места командирования самолетом. Отметка о пересечении границы при выезде в командировку сделана 14 июня, а при возвращении из командировки — 17 июня. Положением о командировках суточные при командировках по территории РФ определены в размере 500 руб., а в Швецию — в размере 2 000 руб. В таком случае работнику следует выплатить суточные в следующем порядке:

- 14 июня — 2 000 руб., так как граница уже была пересечена в этот день (в загранпаспорте пограничными органами сделана соответствующая отметка);

- 15 июня — 2 000 руб., так как работник находился в Швеции;

- 16 июня — 2 000 руб., так как работник находился в Швеции;

- 17 июня — 500 руб., так как граница уже была пересечена (есть отметка о пересечении границы).

- За 4 дня суточные следует выплатить в сумме 6 500 руб. ((2 000 х 3) + 500), несмотря на то что воскресенье выходной день.

- Если бы работник вылетел из России 14 июня, а прилетел бы в Швецию уже 15 июня, например в 00:15, то за 14 марта нужно было бы выплатить суточные в размере 500 руб.

Суточные при командировке в государства СНГ

Командировки в государства СНГ, например в Казахстан, Беларусь и пр., — это особый случай:

- при таких командировках не ставят отметки в загранпаспорте о пересечении границы;

- суточные для таких поездок считают в особом порядке: дата пересечения границы определяется по проездным документам (п. 19 Положения № 749).

Суточные при однодневной командировке

Суточные при однодневных командировках по России действующим законодательством не предусмотрены. Но работодатель по собственному решению может выплатить работнику компенсацию взамен суточных при командировках по России.

Размер компенсации необходимо определить локальными нормативными актами организации. Обратите внимание: с суммы указанной компенсации необходимо удержать НДФЛ и начислить страховые взносы (Письмо Минфина России от 17.05.2018 № 03-15-06/33309).

Компенсацию, выплаченную работнику взамен суточных при однодневной командировке по России, нельзя признать в расходах, уменьшающих налоговую базу по налогу на прибыль (п. 1 ст. 252 НК РФ).

Если речь идет об однодневных командировках за рубеж, то у работодателя появляется обязанность выплатить работнику суточные в размере 50% от суммы суточных по загранкомандировкам, установленным в локальных нормативных актах организации.

Самое главное, что нужно запомнить бухгалтеру

- Выплатить суточные при направлении работников в служебные командировки — обязанность работодателя.

- Суточные выплачиваются за каждый день нахождения в командировке, включая выходные и нерабочие праздничные дни, а также за дни нахождения в пути, в том числе за время вынужденной остановки в пути.

- Размер суточных работодатель коммерческой организации определяет самостоятельно и устанавливает локальными нормативными актами организации.

- Размеры суточных для работников организаций, финансируемых за счет средств федерального бюджета, определены Правительством РФ.

- Суточные не облагаются НДФЛ и на них не начисляются страховые взносы, если их размеры не превышают 700 руб. для командировок по России и 2 500 руб. для командировок за рубеж.

- Суточные, размеры которых определены локальными нормативными актами, можно включить в расходы в целях налогообложения прибыли.

- Суточные при однодневных командировках по России не предусмотрены действующим законодательством.

- Суточные при однодневных командировках за рубеж выплачиваются в размере 50% от суммы суточных по загранкомандировкам, установленным в локальных нормативных актах организации.

Шпаргалка

В шпаргалке собрана полезная информация из статьи:

Порядок расчета среднего заработка для командировки 399.5 КБ

Платим НДФЛ с командировочных расходов в 2021 году

- Какие расходы возмещаются командированному работнику

- Что из командировочных облагается НДФЛ?

- Какие командировочные расходы не облагаются НДФЛ

- Итоги

Какие расходы возмещаются командированному работнику

Нередки случаи, когда для решения служебных вопросов работодатели вынуждены отправлять своих сотрудников за пределы места нахождения организации. Поездки на определенное время, по определенному служебному поручению руководителя в другой населенный пункт или за границу называются командировками.

Во время нахождения сотрудника в командировке ему выплачивается средний заработок (ст. 167 ТК РФ). Расчет среднего заработка регламентируется положением «Об особенностях порядка исчисления средней заработной платы», утвержденным постановлением Правительства РФ от 24.12.2007 № 922 (ч. 7 ст. 139 ТК РФ) и ст. 139 ТК РФ.

До начала командировки работодатель должен:

- установить размер и порядок выплаты сотруднику командировочных расходов;

- подготовить документы, необходимые для отправления работника в командировку.

Данные аспекты регламентируются положением «Об особенностях направления работников в служебные командировки», утвержденным постановлением Правительства РФ от 13.10.2008 № 749.

В соответствии с ТК РФ работнику возмещаются следующие расходы на командировку:

- на проезд;

- аренду жилого помещения;

- дополнительные расходы на проживание (суточные);

- иные расходы по выполнению служебного задания (с разрешения руководителя).

Как правило, в организации разрабатываются внутренние документы или коллективный договор, в котором определяются порядок и размер возмещения данных расходов.

С примером такого внутреннего документа вы можете ознакомиться в статье «Положение о служебных командировках — образец» .

Порядок возмещения расходов на командировку работникам различных федеральных государственных органов, учреждений и фондов, а также муниципальных учреждений определяется нормативными правовыми актами правительства РФ, органов местного самоуправления, государственной власти субъектов РФ (ч. 2 ст. 168 ТК РФ).

Что из командировочных облагается НДФЛ?

Частично облагаемыми НДФЛ являются суточные — они освобождены от налога только в пределах установленных НК РФ норм (п. 1 ст. 217 НК РФ).

Если руководитель принял решение возместить командированному работнику расходы сверх норм, то эта разница облагается НДФЛ.

П. 1 ст. 217 НК РФ устанавливает следующие нормы суточных:

- при нахождении командированного сотрудника на территории РФ — 700 руб. в день;

- нахождении командированного сотрудника за пределами территории РФ —2 500 руб. в день.

Нужно ли уплачивать НДФЛ при однодневных командировках, читайте в этой публикации .

В коллективном договоре, утвержденном в ООО «Система», установлено, что при командировках на территории РФ размер суточных для сотрудников инженерно-технического подразделения составляет 1 200 руб., для других сотрудников — 600 руб.

Бухгалтер ООО «Система» выдал главному инженеру Смирнову Н. А. при направлении в командировку с 2 по 17 марта на территории РФ суточные в сумме 1 200 руб.

Следовательно, НДФЛ с командировочных будет рассчитываться с суммы 500 руб. за каждый день нахождения в командировке, т. е. с разницы между выплаченными суточными и установленной законодательством необлагаемой нормой (1200 – 700 руб.).

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы рассчитали НДФЛ с командировочных. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Также пример налогообложения командировочных расходов приведен в статье «Порядок налогообложения расчетов с подотчетными лицами» .

Какие командировочные расходы не облагаются НДФЛ

В НК РФ прописано, что же не включается в облагаемый подоходным налогом доход работника. Сюда относится в том числе компенсация работодателем следующих расходов (п. 1 ст. 217 НК РФ):

- стоимость проезда до места выполнения служебного задания (независимо от места отбытия в командировку) и обратно, включая стоимость сервисных услуг в вагонах повышенной комфортности;

- комиссия за услуги аэропортов;

- стоимость проезда до места отправления (вокзал, аэропорт), назначения или пересадок;

- провоз багажа.

Компенсация данных расходов не облагается НДФЛ, если расходы подтверждены документально. Если такие документы отсутствуют, выплаченные компенсации освобождаются от обложения НДФЛ только в пределах установленных норм (п. 1 ст. 217 НК РФ).

Кроме того, работнику должны быть возмещены расходы по найму жилья в командировке (абз. 3 ч. 1 ст. 168 ТК РФ). Если сотрудник представит подтверждающие документы, то такие расходы компенсируются ему в полном объеме и не подлежат обложению НДФЛ. При отсутствии документов подоходным налогом не будет облагаться сумма в пределах норм, определенных п. 1 ст. 217 НК РФ.

О том, как учитываются командировочные расходы, читайте в статье «Порядок учета командировочных расходов в 2020 — 2021 годах» .

Итоги

Компенсация командировочных расходов не облагается НДФЛ, если эти расходы подтверждены документально. Что касается налогообложения суточных, то они не облагаются НДФЛ только в пределах норм.

Что грозит налоговому агенту за неуплату НДФЛ, читайте в материале «Какая ответственность предусмотрена за неуплату НДФЛ?» .

Энциклопедия решений. НДФЛ с суточных при командировке

НДФЛ с суточных при командировке

В соответствии со ст. 168 ТК РФ в случае направления в служебную командировку работодатель обязан возмещать работнику дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные). Размер суточных устанавливается коллективным договором или локальным нормативным актом организации и не ограничивается каким-либо пределом (если иное не установлено ТК РФ, другими федеральными законами и иными нормативными правовыми актами РФ). Верховный Суд РФ отметил, что суточные имеют своей целью покрытие личных расходов работника на срок служебной командировки, поскольку ему на время командировки сохраняется средний заработок, оплачивается проезд к месту командировки и обратно к месту постоянной работы, возмещаются расходы по найму жилого помещения (решение ВАС РФ от 04.03.2005 N ГКПИ05-147).

Согласно п. 3 ст. 217 НК РФ не подлежат обложению НДФЛ все виды установленных законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством РФ), связанных, в частности, с выполнением физическим лицом трудовых обязанностей, включая возмещение командировочных расходов.

Абзацем двенадцатым п. 3 ст. 217 НК РФ предусмотрено, что при оплате работодателем налогоплательщику расходов на командировки как внутри страны, так и за ее пределы в доход, подлежащий налогообложению, не включаются суточные, выплачиваемые в соответствии с законодательством РФ, но не более 700 руб. за каждый день нахождения в командировке на территории РФ и не более 2500 руб. за каждый день нахождения в заграничной командировке.

Внимание

Не облагаются НДФЛ суточные в пределах:

— 700 руб. за каждый день нахождения в командировке по России;

— 2500 руб. за каждый день нахождения в загранкомандировке.

При направлении сотрудников в командировки на территорию новых субъектов РФ — в Республику Крым и город федерального значения Севастополь суточные освобождаются от обложения НДФЛ в пределах 700 рублей (см. письма ФНС России от 04.08.2014 N БС-4-11/15175@, Минфина России от 24.07.2014 N 03-04-06/36482).

Суточные в иностранной валюте в пределах сумм, эквивалентных 2500 руб. за каждый день пребывания в загранкомандировке, НДФЛ не облагаются независимо от налогового статуса их получателя (см. также письмо ФНС России от 15.03.2016 N ОА-4-17/4241@).

Фактический размер суточных, выплачиваемых работнику при направлении его в служебную командировку, может превышать размеры, освобождаемые от налогообложения НДФЛ. Соответственно, суточные, выплаченные сверх лимитов, включаются в доход работника, подлежащий обложению НДФЛ в общем порядке (см. также письма Минфина России от 12.05.2016 N 03-04-05/27196, от 06.03.2013 N 03-04-06/6713, от 26.12.2012 N 03-04-06/6-368 и др.).

С 1 января 2016 года дата фактического получения такого дохода определяется как последний день месяца, в котором утвержден авансовый отчет после возвращения работника из командировки (пп. 6 п. 1 ст. 223 НК РФ).

В соответствии с пп. 1 п. 1 ст. 223 НК РФ при выплате доходов в денежной форме дата их фактического получения определяется как день выплаты. Датой фактического получения работником облагаемого дохода в виде превышения размера суточных, установленного п. 3 ст. 217 НК РФ, является дата выплаты суточных (см. письма Минфина России от 25.06.2010 N 03-04-06/6-135, от 01.02.2008 N 03-04-06-01/27). Из этого следует, что удерживать НДФЛ из сверхнормативных суточных следовало бы прямо в момент их выдачи, то есть до командировки.

Однако согласно п. 10 Положения об особенностях направления работников в служебные командировки, утвержденного постановлением Правительства РФ от 13.10.2008 N 749 (далее — Положение), на оплату расходов по проезду и найму жилого помещения и дополнительных расходов, связанных с проживанием вне места постоянного жительства (суточные) в совокупности выдается аванс. И только по итогам командировки на основании авансового отчета можно четко определить, какие суммы были израсходованы в качестве суточных. Поэтому датой выплаты суточных следует считать дату авансового отчета и именно в этот момент следует удерживать НДФЛ. Это очень важный момент, поскольку по курсу ЦБ РФ именно на дату фактического получения производится пересчет сумм дохода в иностранной валюте в рубли (п. 5 ст. 210 НК РФ, см. также письмо Минфина России от 24.04.2015 N 03-04-08/23689). К аналогичному выводу пришли специалисты Минфина России в письме от 14.01.2013 N 03-04-06/4-5: денежные средства, выданные работнику под отчет при направлении в командировку, не могут рассматриваться в качестве экономической выгоды и, соответственно, дохода до возвращения работника из командировки и утверждения руководителем организации авансового отчета исходя из фактического времени нахождения в командировке.

В отличие от расходов на проезд и на проживание, суточные в целях налогообложения НДФЛ не требуют документального подтверждения их использования (см. письма Минфина России от 07.10.2013 N 03-03-06/1/41508, от 05.03.2013 N 03-04-06/6472, от 04.03.2013 N 03-04-06/6394, от 01.03.2013 N 03-04-07/6189). При этом из писем Минфина России от 22.03.2006 N 03-03-04/1/271, УФНС России по г. Москве от 28.06.2007 N 20-12/060968 следует, что размер суточных подтверждают документы, на основании которых можно судить о производственном характере командировки. Кроме того, нужно подтвердить размер полагающихся командированному работнику суточных — например, привести расчет в справке бухгалтера. Для этого следует использовать приказ о направлении в командировку и проездные документы, на основании которых можно установить время убытия из места работы командированного работника и время его прибытия обратно. При этом представлять документы, подтверждающие расходование суточных (чеки, квитанции и т. п.), не нужно (см. письма Минфина России от 11.11.2011 N 03-03-06/1/741, от 01.04.2010 N 03-03-06/1/206, от 24.11.2009 N 03-03-06/1/770, ФНС России от 11.12.2009 N 3-2-10/30, УФНС России по г. Москве от 24.03.2009 N 16-15/026454).

В п. 7 постановления Правительства Российской Федерации от 13.10.08 N 749 «Об особенностях направления работников в служебные командировки» сказано, что фактический срок пребывания работника в командировке определяется по проездным документам , представляемым работником по возвращении из служебной командировки. Учитывая, что перечень оправдательных документов не закрыт, подтверждением фактического срока пребывания работника в командировке могут являться любые первичные документы, оформленные в соответствии с законодательством РФ о бухгалтерском учете, которые свидетельствуют о фактическом проезде к месту командирования и обратно, в том числе и на служебном транспорте (см. письмо Минфина России от 07.05.2015 N 03-03-06/1/26489).

В случае проезда работника на основании письменного решения работодателя к месту командирования и (или) обратно к месту работы на служебном транспорте, на транспорте, находящемся в собственности работника или в собственности третьих лиц (по доверенности), фактический срок пребывания в месте командирования указывается в служебной записке , которая представляется работником по возвращении из командировки работодателю с приложением документов, подтверждающих использование указанного транспорта для проезда к месту командирования и обратно (путевой лист, маршрутный лист, счета, квитанции, кассовые чеки и иные документы, подтверждающие маршрут следования транспорта). По мнению ФНС России, таким же образом срок командировки может подтверждаться во всех случаях, когда проезд осуществляется способом, не предусматривающим оформление проездных документов (см. письмо от 24.11.2015 N СД-4-3/20427).

При отсутствии проездных документов фактический срок пребывания работника в командировке подтверждается документами по найму жилого помещения в месте командирования. При проживании в гостинице указанный срок пребывания подтверждается квитанцией (талоном) либо иным документом, подтверждающим заключение договора на оказание гостиничных услуг по месту командирования, содержащим сведения, предусмотренные Правилами предоставления гостиничных услуг в РФ, утвержденными постановлением Правительства РФ от 09.10.2015 N 1085.

Если у работника нет ни проездных документов, ни документов по найму жилого помещения либо иных документов, подтверждающих заключение договора на оказание гостиничных услуг по месту командирования, в целях подтверждения фактического срока пребывания в месте командирования работником представляются служебная записка и (или) иной документ о фактическом сроке пребывания его в командировке, содержащий подтверждение принимающей работника стороны (организации либо должностного лица) о сроке прибытия (убытия) работника к месту командирования (из места командировки).

Суточные при однодневных командировках

Обратите внимание, что вопрос об удержании НДФЛ с суточных, выплаченных при однодневных командировках , не урегулирован, поэтому организации следует самостоятельно решать, будет ли она признавать эти суммы налогооблагаемым доходом физического лица или нет.

Налоговые органы зачастую рассматривают выплату суточных при однодневной командировке по РФ в качестве налогооблагаемых доходов физического лица и требуют удержания с них НДФЛ. Причем некоторые суды поддерживают позицию налоговых органов. В частности, из постановления ФАС Уральского округа от 29.06.2009 N Ф09-4274/09-С2 следует, что нормы, установленные трудовым законодательством для суточных при длительных командировках, не применяются для выплат по однодневным командировкам. Суточные, полученные работниками по однодневным командировкам в нарушение порядка, установленного п. 3 ст. 217 НК РФ, являются доходом, который должен облагаться НДФЛ. С решением арбитражного суда согласилась Коллегия ВАС РФ, которая определением от 22.10.2009 N ВАС-13740/09 отказала в передаче дела в Президиум ВАС РФ для пересмотра в порядке надзора.

В то же время существует другая точка зрения, также поддерживаемая судами, согласно которой если выплата суточных при однодневных командировках предусмотрена в локальном акте, они признаются компенсационными выплатами и полностью не облагаются НДФЛ (см. постановления Президиума ВАС РФ от 11.09.2012 N 4357/12, ФАС Московского округа от 03.04.2012 N Ф05-2701/12, ФАС Северо-Западного округа от 30.07.2012 N Ф07-2310/12 и др., письма Минфина России от 05.03.2013 N 03-04-06/6472, от 01.03.2013 N 03-04-07/6189). В других письмах Минфин разъясняет, что суточные при однодневных командировках не облагаются НДФЛ в пределах общих норм (700 руб. или 2500 руб.) — см. письма от 02.09.2015 N 03-04-06/50607, от 04.03.2013 N 03-04-06/6394.

Однако долгое время этот вопрос вызывал споры, а некоторые судебные решения принимались не в пользу налогоплательщиков, поскольку обязанность выплаты суточных при однодневных командировках по России законодательством прямо не установлена.

Выплата суточных: налогообложение, заполнение отчетности

Автор: Егорова А. О., эксперт информационно-справочной системы «Аюдар Инфо»

В разговорах бухгалтеров нередко можно услышать о «сверхнормативных» суточных (в таком случае речь идет о суточных в размере, превышающем 700 руб.). В данной консультации поговорим о порядке их налогообложения. Расскажем, в какой момент с суточных, превышающих лимит, следует удерживать НДФЛ, а также о том, как «сверхнормативные» суточные отражаются в расчете по форме 6-НДФЛ, расчете по страховым взносам и расчете по форме 4-ФСС.

Налогообложение суточных

Суточные призваны компенсировать дополнительные расходы, связанные с проживанием вне места постоянного жительства работника, направленного в служебную командировку (ст. 168 ТК РФ). В отличие от других компенсационных выплат за период командировки (компенсация расходов на проезд, проживание и пр.), дополнительные расходы, связанные с проживанием вне места постоянного жительства работника (суточные), не нужно подтверждать документально. Это гарантированная сумма, которая выплачивается работнику за каждый дань нахождения в командировке (включая дни нахождения в пути, а также выходные и праздничные дни, приходящиеся на период командировки).

Размеры и порядок возмещения командировочных расходов (в том числе суточных) для большинства организаций устанавливаются коллективным договором, соглашениями, локальными нормативными актами организации либо трудовым договором, заключенным с работником (ст. 168 ТК РФ). То есть для коммерческих организаций российское законодательство не устанавливает ограничение по размеру суточных.

С учреждениями, финансируемыми из бюджета, дело обстоит иначе.

Так, порядок и размеры возмещения расходов, связанных со служебными командировками, работникам, заключившим трудовой договор о работе в федеральных государственных органах, работникам государственных внебюджетных фондов Российской Федерации, федеральных государственных учреждений определяются нормативными правовыми актами Правительства РФ. А работникам, заключившим трудовой договор о работе в государственных органах субъектов РФ, работникам территориальных фондов ОМС или государственных учреждений субъектов РФ, лицам, работающим в органах местного самоуправления, работникам муниципальных учреждений – нормативными правовыми актами органов государственной власти субъектов РФ, нормативными правовыми актами органов местного самоуправления.

Налог на доходы физических лиц

Суточные в пределах 700 руб. в сутки при командировках по России и 2 500 руб. при зарубежных командировках освобождаются от обложения НДФЛ (п. 1 ст. 217 НК РФ). С суммы превышения указанного лимита налог удерживается.

НДФЛ исчисляется с суточных в последний день месяца, в котором был утвержден авансовый отчет по командировке (пп. 6 п. 1 ст. 223, п. 3 ст. 226 НК РФ). Удержать исчисленный налог нужно при ближайшей выплате сотруднику дохода, например зарплаты (п. 4 ст. 226 НК РФ).

Страховые взносы на ОПС, ОМС и ВНиМ

Не облагаются страховыми взносами суточные, предусмотренные п. 1 ст. 217 НК РФ (п. 2 ст. 422 НК РФ). То есть суточные в пределах 700 руб. в сутки при командировках по России и 2 500 руб. при зарубежных командировках освобождаются от обложения страховыми взносами на обязательное пенсионное страхование, на обязательное медицинское страхование, а также на социальное страхование на случай временной нетрудоспособности и в связи с материнством.

На сумму превышения лимита начисляются страховые взносы.

Страховые взносы на страхование от несчастных случаев

Страховыми взносами на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний суточные не облагаются в размере, определенном локальным нормативным актом организации, то есть в полном объеме (п. 2 ст. 20.2 Федерального закона от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»).

Согласно локальному нормативному акту работникам за каждый день нахождения в командировке на территории России выплачиваются суточные в размере 1 000 руб. Работник был направлен в командировку на 5 дней, соответственно, ему было выдано 5 000 руб.

Из указанной суммы 3 500 руб. (700 руб. х 5 дн.) не облагается НДФЛ и страховыми взносами на ОПС, ОМС и ВНиМ. А сумма превышения – 1 500 руб. включается в налоговую базу по НДФЛ и в базу для начисления страховых взносов на ОПС, ОМС и ВНиМ. Страховыми взносами по травматизму суточные не облагаются в полном объеме.

Заполнение отчетности

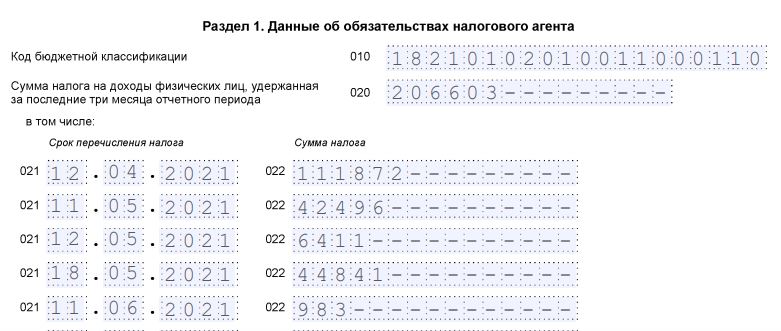

Форма 6-НДФЛ

В 2020 году применялась форма 6-НДФЛ, утвержденная Приказом ФНС РФ от 14.10.2015 № ММВ-7-11/450@, этим же приказом был утвержден порядок ее заполнения. С I квартала 2021 года применяется новая форма 6-НДФЛ, которая утверждена Приказом ФНС РФ от 15.10.2020 № ЕД-7-11/753@.

Суточные в пределах норм (не более 700 руб. для командировок по России и 2 500 руб. для зарубежных командировок) в расчете не учитывают, поскольку они не облагаются НДФЛ (см. письма ФНС РФ от 11.04.201 № БС-4-11/6839@, от 23.03.2016 № БС-4-11/4901). «Сверхнормативные» суточные отражаются в расчете по форме 6-НДФЛ, поскольку в части превышения лимита они облагаются налогом.

Форма 6-НДФЛ заполняется следующим образом (данный порядок действует в отношении старой формы расчета, то есть за 2020 год).

1. Согласно п. 3.1, 3.3 Порядка заполнения формы 6-НДФЛ в разд. 1:

в строке 020 отражается сумма суточных, которая превышает норматив, – она включается в общую сумму доходов, начисленных по всем физлицам с начала года;

в строке 040 указывается сумма НДФЛ, исчисленного со всех доходов с начала года, в том числе с суммы суточных, которая превышает норматив;

в строке 060 – общее количество физлиц, которые получили выплаты, а также суточные;

в строке 070 – общая сумма НДФЛ, удержанного с начала года, включая налог с суммы суточных в части превышения лимита.

2. В соответствии с п. 4.2 Порядка заполнения формы 6-НДФЛ в разделе 2 нужно отразить:

в строке 100 «Дата фактического получения дохода» – последний день месяца, в котором утвержден авансовый отчет по командировке;

в строке 110 «Дата удержания налога» – дату выплаты дохода, с которого следовало удержать НДФЛ, например день выплаты зарплаты;

в строке 120 – рабочий день, следующий за днем выплаты дохода, с которого удерживается налог, исчисленный со сверхнормативных суточных;

в строке 130 – сумму суточных, которая превышает норматив без вычитания суммы удержанного НДФЛ;

в строке 140 – сумму НДФЛ, удержанного с суточных, в части превышения лимита.

Расчет по страховым взносам

Форма расчета по страховым взносам и порядок ее заполнения утверждены Приказом ФНС РФ от 18.09.2019 № ММВ-7-11/470@.

При заполнении подразд. 1.1 приложения 1 к разд. 1 расчета по страховым взносам (п. 6.5, 6.6, 6.8 Порядка заполнения формы РСВ):

в строке 030 отражается вся сумма суточных;

в строке 040 – суточные в размере, не подлежащем обложению страховыми взносами;

в строке 050 – облагаемая часть суточных.

Аналогично отражаются суммы суточных в строках 030, 040 и 050 подразд. 1.2 приложения 1 к разд. 1 и в строках 020, 030 и 050 приложения 2 к разд. 1 расчета (п. 7.4, 7.5, 7.7, 10.6, 10.7, 10.9 Порядка заполнения формы РСВ).

В подразделе 3.2.1 разд. 3 расчета (п. 21, 22, 23 Порядка заполнения формы РСВ):

в графе 140 отражается вся сумма суточных полностью;

в графе 150 – только облагаемая сумма, выплачиваемая сверх лимитов (если база для исчисления страховых взносов на ОПС не превысила предельную величину). Если суточные выплачены в пределах норм, то графа не заполняется.

Форма 4-ФСС

Форма расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения и порядок ее заполнения утверждены Приказом ФСС РФ от 26.09.2016 № 381.

В соответствии с п. 7.1 – 7.3 Порядка заполнения формы 4-ФСС при заполнении таблицы 1 «Расчет базы для начисления страховых взносов»:

в строке 1 в соответствующих графах отражаются суммы выплат и иных вознаграждений, начисленных в пользу физических лиц нарастающим итогом с начала расчетного периода и за каждый из последних трех месяцев отчетного периода;

в сроке 2 в соответствующих графах – суммы, не подлежащие обложению страховыми взносами;

в строке 3 – база для начисления страховых взносов, которая определяется как разница показателей строк (строка 1 – строка 2).

Таким образом, суточные в полном объеме должны указываться по строкам 1 и 2 таблицы 1 и в числе выплат, начисленных в пользу физических лиц, и в числе выплат, не облагаемых страховыми взносами.

От обложения НДФЛ и страховыми взносами на ОПС, ОМС и ВНиМ освобождаются суточные в пределах 700 руб. (при командировке по территории России) и в пределах 2 500 руб. (при загранкомандировке). Суммы свыше указанного лимита должны включаться в налоговую базу по НДФЛ и в базу для начисления страховых взносов. Страховыми взносами по травматизму суточные не облагаются в полном объеме.

В форме 6-НДФЛ отражается сумма суточных, превышающая норматив. В расчете по страховым взносам и расчете по форме 4-ФСС в соответствующих строках отражается как полная сумма суточных, так и сумма суточных, не облагаемая страховыми взносами.

Особенности расчета суточных в командировке

Отправляясь в служебную командировку, работник несет расходы в интересах работодателя, следовательно, эти расходы подлежат компенсации. Кроме проезда, оплаты жилья, затрат на проведение переговоров, иных служебных затрат, компенсируются также и суточные. Суточными называют затраты дополнительного характера, связанные с проживанием работника вне привычных ему условий. Как правильно начислить и выдать суточные, чем подтвердить для включения в авансовый отчет, какую роль играют лимиты суточных в этих расчетах, поговорим ниже.

Вопрос: В целях предстоящей командировки работников организация планирует приобрести турпакеты в город проживания. В турпакет входят проживание в отеле по системе «полный пансион» и авиабилеты. Возможно ли для целей исчисления налога на прибыль учитывать суточные в размере 700 руб. за каждый день командировки и расходы на приобретение турпакета?

Посмотреть ответ

Командировка и нормативы суточных

Термин «суточные» приводится в ст. 168 ТК РФ, устанавливающей правовые нормы возмещения командировочных работнику. Суточные упомянуты в ст. 217 НК РФ п.3, как одна из компенсационных выплат, не облагаемых НДФЛ.

Вопрос: Инспекция потребовала сдать уточненный расчет по страховым взносам, включив в него выплаченные командированным работникам суточные. Какова ответственность, если не выполнить данное требование?

Посмотреть ответ

Установлены лимиты в целях налогообложения: расходов внутри страны — 700 руб. в сутки, а для зарубежных командировок – 2500 руб. в сутки. Нижний предел суточных прописан в правительственном постановлении от 02/10/2002 г. №729 и составляет 100 руб. в сутки по России. Документ касается работников государственных бюджетных учреждений, однако на этот нижний лимит должны ориентироваться в выплатах и коммерческие структуры – ухудшение положения работника частной компании, по сравнению с госструктурой, может спровоцировать проверку Роструда или судебный иск против коммерческой фирмы.

Вопрос: Как отразить в учете организации, применяющей УСН (объект налогообложения «доходы, уменьшенные на величину расходов»), выплату суточных (в том числе сверхнормативных), если работник направлен в командировку на территории РФ? Надо ли удерживать НДФЛ и начислять страховые взносы с суточных?

Командировка связана с управлением организацией. Согласно коллективному договору суточные, выплачиваемые в связи с командировкой по территории РФ, составляют 900 руб. в день. На оплату суточных работнику выдан денежный аванс из кассы организации в сумме 2 700 руб. По возвращении из командировки работником представлен авансовый отчет, который утвержден руководителем. Согласно авансовому отчету сумма суточных за три дня командировки соответствует выданному авансу. Иные командировочные расходы, а также порядок ведения и документального оформления кассовых операций в консультации не рассматриваются.

Посмотреть ответ

Работникам госучреждений, отправляющимся за границу, суточные начисляются по нормам постановления №812 от 26/12/2005 г. и рассчитываются в иностранной валюте.

Важно! Основные общие принципы и требования к начислению суточных изложены в правительственном документе №749 от 13/10/2008 г.

Фирма должна разработать и принять локальный НА по командировкам либо учесть все нюансы порядка, размеров возмещения суточных затрат работнику в колдоговоре. Госучреждение, муниципальное учреждение обязаны руководствоваться нормативными актами властных структур соответствующего уровня.

Вопрос: По работам, выполняемым вахтовым методом, взамен суточных выплачивается вахтовая надбавка за каждый день пребывания на вахте. Если работник совершил прогул, начисляется ли ему за этот день вахтовая надбавка?

Посмотреть ответ

В ЛНА размер суточных может быть прописан в любом размере, но, если он превышает предельные нормы, разница облагается НДФЛ. Сверх установленных пределов облагаются суточные и страховыми взносами (ст. 422-2 НК РФ). Взносы «на травматизм» рассматриваются в связи с суточными по правилам ФЗ-125 от 24/07/98 г. ст. 20.2-2. Взносами не облагаются все суммы, предусмотренные ЛНА работодателя.

На практике при установлении норм суточных работодатели часто берут за основу предельные лимиты, обозначенные в НК РФ относительно НДФЛ, чтобы минимизировать разницу между бухгалтерским и налоговым учетом, число учетных ошибок и проблем с налоговой.

Однодневные командировки по России работодатель может не учитывать при начислении суточных. В то же время подобное вполне можно прописать в ЛНА и компенсировать работнику даже один день.

Отметим, что вопрос удержания НДФЛ с суммы такой однодневной выплаты спорный:

- Минфин считает, что облагать налогом на доходы, например, расходы на питание в пределах 700 и 2500 рублей соответственно, противозаконно (Письмо Минфина России №03-04-07/6189 от 01/03/13 г.).

- ВАС РФ полагает, что суточные не являются доходом работника и должны компенсироваться ему без обложения НДФЛ (Постановление Президиума ВАС №4357/12 от 11/09/12 г.).

- ФНС РФ, руководствуясь ст. 122, 123 НК РФ, может доначислить на «лишний» оплаченный день работнику, помимо налога, штраф и пени.

Выбор, как поступить, предстоит сделать налогоплательщику.

Если работник отправляется за границу, ему обязательно нужно компенсировать однодневную поездку в размере 50% установленной в компании суммы суточной выплаты (Пост. 749 п. 20). При расчете налога на прибыль или «упрощенного» налога расходы по суточным берутся на уменьшение базы полностью (ст. 264-1-12, 346.16-1-13 НК РФ). Если в ЛНА установлен расчет суточных для загранкомандировок в валюте, при расчете налоговой базы делается пересчет по курсу на дату признания расхода (ст. 272-10 НК РФ), т.е. утверждения авансового отчета (п. 7 пп. 5 той же статьи).

При отъезде в командировку суточные работнику авансируются: рассчитываются заранее и выдаются. Планируемое число дней командировки берется бухгалтером из приказа по организации. При возвращении суточные пересчитывают в зависимости от фактического срока командировки и либо доплачивают работнику, либо ставят на взаиморасчеты с последующим удержанием излишне выплаченной суммы.

Дни считаются по календарю, со дня отъезда до прибытия на место постоянной работы, включая выходные, праздники. Сутки берутся до 0 часов, т.е. с нуля часов считается, что наступили новые сутки командировки. За каждые сутки выдается полная выплата, без пропорциональных расчетов по часам.

Если в один и тот же день произошло возвращение из командировки и одновременно гражданин направлен в другую командировку, суточные он должен получить дважды. Если сотрудник едет за границу, ему платят «российские» суточные до дня пересечения рубежа с Россией, после чего применяют «заграничные» нормативы, установленные фирмой, и по возвращении поступают аналогично. Момент пересечения можно отследить в загранпаспорте либо, если речь идет об СНГ, где пересечение границы таких отметок не требует, по проездным документам.

В локальных НА могут быть прописаны различные суточные для разных стран, посещаемых командированным. Если командировка предполагает поездку по нескольким зарубежным государствам, суточные считаются по концу дня и стране посещения.

Внимание! Сотрудник, по условиям трудового договора постоянно выполняющий свои обязанности в пути либо имеющий разъездной характер работы, не признается командированным, и суточные ему не выплачиваются.

Примеры расчета суточных

По России

Менеджер Мартынова выехала в командировку 1 июля в 10 часов 00 минут и вернулась 15 июля в 19 часов 15 минут. Фирма, которую она представляет, установила размер суточных 1000 рублей в сутки.

- Мартынова находилась в командировке 15 дней.

- 15 * 1000 = 15000 руб. Начислено суточных.

- 700 * 15 = 10500 руб. Не облагаемая НДФЛ сумма.

- 15000 — 10500 = 4500 руб. Облагаемая НДФЛ сумма.

- 4500 * 13% = 585 руб. Начисление НДФЛ.

- 4500 — 585 = 3915 руб. Облагаемая сумма за вычетом налога.

- 3915 + 10500 = 14415 руб. Суточные к выдаче Мартыновой перед поездкой.

За рубеж

Условия, как в предыдущем примере, но Мартынова командирована за границу. Суточные установлены для всех заграничных поездок фиксированные — 4000 рублей в сутки. Пусть Мартыновой уже был выдан аванс ранее, а теперь необходимо рассчитать фактическую сумму. Мартынова 2 июня пересекла границу, выполнила служебное поручение и вернулась в Россию 14 июля, судя по отметкам в документе при пересечении границы.

- 1000 * 2 = 2000 руб. 700 * 2 = 1400 руб. 2000 — 1400 = 600 руб. Расчет суточных и облагаемой суммы по России.

- 4000 * ( 15 — 2) = 52000 руб. 2500 * 13 = 32500 руб. 52000 — 32500 = 19500 руб. Расчет суточных и облагаемой суммы в зарубежной части командировки.

- 600 + 19500 = 20100 руб. 20100 * 13%= 2613 руб. Расчет НДФЛ с облагаемых сумм.

- ( 2000 + 52000 ) – 2613 = 51387 руб. Суточные к выдаче.

С облагаемых сумм необходимо рассчитать и перечислить так же взносы, кроме сумм «на травматизм».

Документирование и учет

В течение трех дней после возвращения работник обязан отчитаться по командировочным расходам, в том числе и по суточным, составить авансовый отчет, на основании которого ему пересчитают выданный ранее аванс.

По суточным это в основном проездные документы и отметки о пересечении границы. Если сотрудник использовал для поездки личный автомобиль, он может предъявить путевой лист и любой иной документ, доказывающий служебный характер отсутствия на работе.

На основании этих документов составляется записка-расчет на суточные, где указываются:

- ФИО работника, его табельный номер;

- реквизиты приказа об отправке в командировку;

- период командировки;

- законодательная норма суточных;

- фактическая выдача суточных в день.

Основным элементом этой записки является расчет выдачи: по норме, фактически, и исчисление сверхнормативно выданной суммы с учетом дней командировки. Сверхнорматив считается, если в организации приняты повышенные, по сравнению с предельно установленными, нормы выдачи суточных.

Внимание! Рассчитанные суточные вносятся в авансовый отчет отдельной строкой.